2.3 Прогнозы экономистов

У экономистов разные прогнозы по поводу развития мирового финансового кризиса. Оптимисты говорят, что спад кризиса ожидается уже в конце 2009 года, пессимисты уверены, что кризис продлиться как минимум ещё три года.

Глава Международного валютного фонда (МВФ) Доминик Стросс-Кан считает, что в ближайшие два-три года высоких показателей роста мировой экономики ждать не стоит. Наиболее серьезное сокращение ожидается в США и развитых странах Европы. Развивающиеся же страны, в первую очередь Китай, Индия и Бразилия, сохранят экономический рост, хотя он окажется гораздо слабее, чем ожидалось. Наиболее трудной для всех станет первая половина текущего года, во второй же существует вероятность некоторого улучшения. Россия избежит рецессии из-за значительного пакета стимулирующих мер и благотворного эффекта, который окажет более гибкий курс рубля на спрос на отечественные товары. Рост замедлится с 5,9% в 2008 г. до 1% в 2009 г. и восстановится до 2,25% в 2010 г. www.vopreco.ru

Министр финансов Алексей Кудрин считает, что в ближайшее время ожидается полная остановка роста российской экономики. По словам министра, максимальный рост ВВП, на который в нынешнем году рассчитывает министерство финансов, - 2%, однако в случае самого пессимистичного варианта развития событий этот показатель может составить 0%.

Эксперты отмечают, что экономическое оживление и выход из международного кризиса в развивающихся странах, включая Россию, может начаться раньше. Российские аналитики предрекают замедление экономического роста с 6,8% в 2008 году до 4% в 2009 годуwww.unionivest.ru. Резкое замедление притока капитала ударит по доступности кредитов, а сокращение нефтяных котировок сократит доходы страны. Однако резкой посадки экономики удастся избежать, так как власти снизили зависимость банковского сектора от внешнего финансирования. Кроме того, за исключением нефтяного сектора, российская экономика в небольшой степени уязвима перед снижением мировой торговли.

Согласно оценкам экспертов Сбербанка, период экономических трудностей будет длиться до полутора-двух лет.В связи с этим банк особо рекомендует клиентам использовать консервативный подход к прогнозированию и долгосрочным планам развития бизнеса и заимствований. Президент Российского союза промышленников и предпринимателей Александр Шохин считает, что удержать нынешний курс рубля возможно. «Оптимисты считают, что к концу 2009 года все рассосется, а пессимисты, считают, что это мероприятие (кризис) затянется на 2-3 год.www.europe.ru»

Специалисты по-разному оценивают перспективы развития мировой экономики и влияние кризиса на мировую экономику. Некоторые считают, что уже в конце II-III квартала 2009 г. экономика выйдет на подъем. Таких специалистов немного. Большее количество экспертов склоняется к тому, что реально подъем обозначится где-то весной 2010 года.

Доминик Стросс-Кан глава Международного валютного фонда (МВФ) считает, что мировая экономика начнёт выходить из финансового кризиса в конце 2009 - начале 2010г. "2009 год будет очень сложным, показатели в январе 2009г. могут оказаться хуже, чем в 2008г", - считает глава МВФ. Несмотря на возможность оздоровления экономики в 2009г., существует множество рисков для экономического роста. Годовой прогноз на 2009 год от банка "Ренессанс Капитал": Главный вывод авторов исследования: четвертый квартал 2009 года обещает стать периодом мощного восстановления экономики.По мнению аналитиков 2009 год станет переломным для экономики: В первом квартале 2009 года ВВП сократится на 3%, но уже к концу марта спад экономической активности должен прекратиться. Второй квартал станет периодом стабилизации; в третьем все сильнее будет ощущаться благоприятный эффект девальвации рубля и проявятся первые признаки улучшения мировой экономики.

3.

Финансовый кризис в России глазами экономистов

Финансовый кризис и рецессия 2008--2009 годов в России как часть мирового финансового кризиса стали возможными из-за произошедшей интеграции российской экономики в мировую экономику, когда любое событие за рубежом оказывает влияние на стоимость российских облигаций и акций, на ликвидность, доходы граждан и рост экономики. Мировой финансовый кризис, который набрал обороты в начале осени, впритык приблизился к России. Правительственные доклады и сюжеты центральных телеканалов страны преисполнены оптимизма и пренебрежительной риторики только относительно «небрежной американской финансовой системы». Оценки независимых экономических экспертов более реалистичны. Они предупреждают: до конца 2009 финансовое состояние Россиян может значительно ухудшиться.

По оценкам министра финансов РФ Алексея Кудрина, бороться с последствиями кризиса Россия будет как минимум два года. Из-за кризиса на американском рынке ипотечного кредитования российский рынок продолжил падение: индекс РТС опускался почти на 2,02%, но вскоре падение замедлилось. Индекс ММВБ падал несколько медленнее, в диапазоне 1,6-1%. Кризис уже начинает влиять на заработные платы граждан по всей России. www.europe.ru. Алексей Кудрин заявил следующее: «Можно не бояться за вклады населения. Можно не бояться за устойчивость всех ведущих банков. Это абсолютно под контролем. Но то, что мировой фондовый рынок еще будет тянуть нас вниз, к этому надо быть готовым. Поэтому мы вошли в долгую полосу. Наши меры должны несколько смягчать вот эти движения...»

По мнению Анатолия Аксакова, госбанки от чиновничьей помощи выиграют в любом случае, а средним и малым она может только навредить. Правительство выделяет капиталы в крупнейшие государственные банки. А уже госбанки должны распределить средства между более мелкими.

Эксперты считают, что кризис очень отразится на благосостоянии граждан, особенно тех, кто взял кредит. Цена займов поднимется минимум на 1 - 2 процентных пункта.

А вот за сохранность банковских вкладов бояться не нужно. Системой страхования защищено 97% всех депозитов (остальные 3 процента - это вклады на сумму, большую 700 тысяч рублей, которые пока что не обеспечены госгарантиями сохранности). Полный возврат вкладов государство гарантирует лишь в размере 100 тысяч рублей. С остальной суммы вернут лишь 90% www.risk.ru.

Экономист Евсий Гурвич считает, что «На первый взгляд кажется, что мировой кризис камня на камне не оставил в России. Ситуация в экономике на самом деле непростая. Но я бы не пугался. Да, из-за снижения объемов зарубежных кредитов темпы роста ВВП в нынешнем году наверняка замедлятся до 7,5%, а в будущем году до 6%. Инфляция продолжит подниматься: в 2008 году - до 14%, в 2009-м - еще на 13%. Рост зарплат замедлится, но, мне кажется, будет по-прежнему обгонять инфляцию... Хвастаться, конечно, особо нечем, но в других государствах ситуация настолько плоха, что они мечтают о наших проблемах. Даже экономика США пошатнулась. ВВП Америки поднимется в нынешнем году максимум на 1%, цены вырастут на 4%. И для них это очень плохо: обычно инфляция в США составляет не больше 2%».

Из-за недостатка свободных денег проблемы есть у всех предприятий. С другой стороны, на рынке кадров существует дефицит, следовательно, вероятное сокращение зарплат не затронет квалифицированных специалистов на наиболее востребованных направлениях. Но остальные вполне могут столкнуться с непродолжительными задержками по выплатам заработной платы либо незначительным сокращением окладов.

Планируется массовое сокращение работников. Эксперты подсчитали: каждый второй работодатель планирует уволить в среднем по 10% персонала. А в некоторых банках и в розничных сетях потеряет работу каждый третий-четвертый. Компании увольняют людей, чтобы улучшить финансовое положение, пошатнувшееся из-за кризиса. Под ударом в первую очередь окажутся офисные работники. Они ничего не производят, то есть не формируют прибыли, а зарплаты их, как правило, выше, чем у «производителей». «Евросеть» объявила о сокращении персонала на несколько процентов. Это коснется офиса. Сейчас в компании на четыре продавца приходится один офисный работник, а сокращения приведут к тому, что это соотношение будет один к десяти. Пострадают те отделы, где на сотрудников можно переложить часть обязанностей их коллег. «Рекорд» по количеству сокращенных сотрудников удерживает Магнитогорский металлургический комбинат: здесь собираются оставить без работы 3000 человек. За ним следует ритейловая компания «Патэрсон» - здесь без работы могут остаться 1600 человек. Более двухсот сотрудников потеряют работу на Байкальском целлюлозно-бумажном комбинате, Банке Москвы и в МГТС. Еще столько же покинет штаты медиакомпаний «Амедиа» и РБК.

Но все же массовая безработица России пока не грозит, хотя сокращения в отдельных секторах экономики будут значительными. Впрочем, тем кто сохранил свои места радоваться особо тоже не отчего. Им придется приготовиться к заморозке зарплат и снижению реальных доходов примерно на 30%.

Антикризисные меры:

Первым шагомПравительства и ЦБ РФ в борьбе с негативными последствиями мирового финансового кризиса стало принятие мер дляподдержания стабильности банковской системы и финансового рынка. Среди них:

А) Меры бюджетно-налоговой политики, проводимые Правительством РФ

1. Размещение на депозитах коммерческих банков (КБ) временно свободных средств федерального бюджета в сумме до 1,5 трлн. руб. на срок до 3-х месяцев, ставка от 8% годовых www.unionivest.ru.

2. Имущественный взнос РФ в уставный капитал ВЭБа в 2008 году на сумму 75 млрд. рублей, в 2009 году - на сумму 175 млрд. рублей для реализации мер по поддержке финансового рынка.

3. Имущественный взнос РФ в уставный капитал АИЖК (Агентство по ипотечному жилищному кредитованию) на сумму 60 млрд. руб. для поддержки рынка ипотечного кредитования.

4. Предоставление субординированных кредитов ЦБ (500 млрд. руб.) и Фондом национального благосостояния (450 млрд. руб.) на сумму 950 млрд. руб. без обеспечения сроком до 31 декабря 2019 г. по ставке 8% годовых коммерческим банкам, в том числе Сбербанку (500), ВТБ (200) и Россельхозбанку (25).

5. Имущественный взнос РФ в уставной капитал АСВ (Агентство по страхованию вкладов) на сумму 200 млрд. руб. для капитализации банков.

6. Размещение на депозитах коммерческих банков средств Госкорпорации ЖКХ (135 млрд. руб.) и Фонда содействия реформированию ЖКХ (143 млрд. руб.).

Б) Меры ДКП, проводимые ЦБ РФ:

1. Снижение нормативов обязательных резервов по всем видам до 0,5%. Сумма поддержки: 370 млрд. руб.

2. Повышение ставки рефинансирования (13%) Банка России и процентных ставок по операциям, проводимым ЦБ для снижения уровня оттока капитала из России и сдерживание инфляционных тенденций.

3. Предоставление Банком России беззалоговых кредитов коммерческим банкам (116 банков) на срок не более шести месяцев. В сумме ЦБ готов предложить банкам до 700 млрд. руб. минимум под 8,5% годовых.

4. Изменение порядка предоставления Банком России кредитным организациям кредитов, обеспеченных активами, а также пополнение списка ценных бумаг, принимаемых в обеспечение кредитов ЦБ РФ. Цель - расширение возможностей получения кредитными организациями дополнительной ликвидности в ЦБ (1 трлн. руб. доп. ликвидности).

5. Изменение параметров сделок "валютный своп", проводимых Банком России на внутреннем валютном рынке РФ. На 11.12.2008 максимальный объем средств, предоставляемых кредитным организациям по операциям "валютный своп" Банка России, составлял 5 млрд. руб.

Второй шаг: меры по поддержкереального сектора экономикии социальной стабильности. Среди них:

А) Меры бюджетно-налоговой политики, проводимые Правительством РФ

1. Размещение на депозит в ВЭБе средств из Международных резервов на общую сумму не более 50 млрд. долларов США для рефинансирования внешних долгов компаний и банков РФ в 2008-2009 гг. ВЭБ получит государственные деньги по ставке LIBOR + 1, выдавать будет под LIBOR + 5.

2. Выделение из Фонда национального благосостояния средств на покупку акций и облигаций российских компаний в размере 175 млрд. рублей (размещены на депозите в ВЭБе).

3. Снижение экспортных пошлин на нефть и нефтепродукты до 192,1 долларов за тонну (с 1.12.2008 г.). Сумма поддержки 270 млрд. руб.

4. Повышение необлагаемой НДПИ цены нефти с $9 до $15 за баррель. Сумма поддержки: 89,3 млрд. руб www.risk.ru.

5. Поддержка предприятий ВПК (субсидирование процентной ставки, инвестиции в капитал, предупреждение банкротства предприятий ВПК). Сумма: 50 млрд. руб.

6. Снижение налога на прибыль за счет его федеральной части на 4% с 1.01.2009 г. С 28 ноября 2008 г. уплата налога на прибыль производится на основе фактической величины прибыли. Сумма поддержки: 400 млрд. руб.

7. Увеличение амортизационной премии с 10% до 30%. Сумма поддержки: 100-150 млрд. руб.

8. Регионы с 1.01.2009 г. смогут снижать упрощенный налог на малый бизнес с 15% до 5% www. Inosmi.ru.

9. Ускорение сроков возмещения НДС. Сумма поддержки: 250 млрд. руб.

10. Увеличен предельный размер компенсации по вкладам в банках, в отношении которых наступил страховой случай, до 700 тыс. рублей.

11. Вычет по подоходному налогу при строительстве или приобретении жилья с 1.01.2009 г. будет увеличен вдвое, до 2 млн. руб. (260 тыс. руб.). Сумма поддержки: 10 млрд. руб.

12. Максимальный размер пособия по безработице вырастет с 1.01.2009 г. до 4900 руб. Сумма поддержки: 30-50 млрд. руб.

Анализ антикризисных мер

Академик РАН С.Ю.Глазьев: «мер по противодействию кризису, предпринимаемых правительством, явно недостаточно»; «никакого контроля над движением денежных средств нет: эти деньги очень легко уходят на валютный рынок, где работают против курса рубля».

С.Ю.Глазьев предлагает: осуществить переход от эмиссии рублей под покупку иностранной валюты к рефинансированию коммерческих банков под залог обязательств предприятий реального сектора экономики.

С.Ю.Глазьев считает проводимые меры очень запоздавшими, однако, он признает, что это шаги в верном направлении.

Е. Гайдар, директор Института экономики переходного периода: «принимаемые меры по выходу из кризиса носят в целом адекватный характер»; «в настоящий момент Россия готова к преодолению кризиса и даже попробует извлечь из него выгоды»; «России хватит накопленных резервов, чтобы пройти кризис».

Нужно: «отказаться от финансирования дорогостоящих амбициозных проектов», «сосредоточиться на поддержании банковской стабильности», «довести до логического конца все уже принятые на законодательном уровне решения по предоставлению ликвидности банковской системе». Политика увеличения гибкости курса рубля кажется Е.Гайдару оправданной.

А. Некипелов, академик, вице-президент РАН, директор Московской школы экономики МГУ им. М. В. Ломоносова: «меры были приняты энергичные и правильные», «крупные финансовые вливания ЦБ являются на данный момент достаточными». А. Некипелов считает правильным, открыто осуществлять государственные интервенции на фондовом рынке России. Однако «отдельные реакции правительства на кризис были неоптимальными». Тот факт, что ЦБ совершал интервенции на валютном рынке, означает, что фактически мы истратили часть своих валютных резервов на субсидирование вывода капитала из страны.

Е. Ясин, научный руководитель Высшей школы экономики: «действия правительств многих стран, в том числе РФ, являются адекватными, т.к. это единственный метод, который может решить проблему нехватки ликвидности».

Он отмечает, что существует три канала, которые могут усугубить кризис в РФ:

1-й это большой внешний долг российских компаний, накопленный за последние 2-3 года.

2-й связан с тем, что многие банки боятся проблем с ликвидностью (кризис доверия).

3-й паника среди населения, когда люди начнут в ажиотаже забирать свои деньги с банковских вкладов.

«Все действия Правительства и ЦБ РФ являются обоснованными, но главное, чтобы они сработали». Нужно: «наладить нормальное кредитование, а не просто накачивать банки деньгами», «помогать частным банкам и компаниям, которые могли бы усилить свою позицию в российской экономике, ослабленную финансовым кризисом».

Оценка МВФ

«Меры, принятые ЦБ РФ и Минфином в отношении поддержания ликвидности в банковской системе, были соответствующими и своевременными». МВФ одобрил введенную систему страхования вкладов. «У ЦБ есть все инструменты сохранить стабильность финансовой системы России».

Невен Матис, глава представительства МВФ в России: «МВФ одобряет все российские антикризисные меры, кроме решения использовать средства фонда национального благосостояния для поддержки финансового рынка». Такая мера может негативно отразиться на активности рынка. Все остальные меры, принятые Россией для преодоления кризиса, являются "очень продуманными".

Невен Матес убежден, что российской валюте не грозит девальвация. Говоря о том, что девальвация грозит тем странам, где наблюдается стагнация экономики и высокие процентные ставки, Невен Матес отметил, что в России не наблюдается ни того, ни другого.

Заключение

Весь мир сейчас буквально лихорадит от слова «кризис». Его называют банковским кризисом, финансовым кризисом, экономическим кризисом 2008, мировым кризисом, а также кризисом в России. СМИ выплескивает все более и более негативную информацию, с каждым днем прогнозы аналитиков становятся все более устрашающими. Сегодня слова «финансовый кризис» на устах не только у владельцев компаний, топ-менеджеров, но и у простых рабочих.

У экономистов разные мнения, прогнозы, советы по преодолению кризиса. Изучив мнения различных специалистов и экспертов мы можем сделать вывод о том, что рычагом финансового кризиса послужил ипотечный кризис в США, он продлиться не менее 2-3 лет, основной удар приходиться на весну-лето 2009 года. Кризис характеризуется значительным падением заработной платы рабочих, массовым сокращением, проблемами трудоустройства, невостребованностью дипломированных специалистов.

Всякий кризис имеет положительную сторону в том смысле, что люди стремятся понять случившееся, изменить что-то в лучшую сторону, получить урок и набраться мудрости. По словам Анатолия Аксакова, президента российской Ассоциации региональных банков, «любой кризис - это объективное явление, которое может периодически повторяться, и часто позволяет экономике оздоровиться, освободиться от балластов, которые не давали ей энергично и гармонично развиваться».

Список литературы

1. Долженкова Л.Д. «Кризисы и реформа», М., 2004

2. Журнал «Эксперт», №1/2009г. «Как сохранить деньги во время кризиса».

3. www. Rian.ru/trend

4. www. Rg.ru/2008/10/27/dengi.html

5. www. Regnum.ru/news

6. www.risk.ru

7. www. Wikipedia.ru

8. www. Expertmoney.ru

9. www.vopreco.ru

10. www. Ecsocman.ru

11. www. Mkmexpo.ru

12. www. Inosmi.ru

13. www.europe.ru

14. www.unionivest.ru

15. www. Km.ru

ОГЛАВЛЕНИЕ:

Введение. 3 1. Общеэкономические тенденции 1993-1998гг и причины промышленного кризиса.___________________________________________________________________4

2. Хронология кризиса. 6 3. Банковский кризис. 10 4. Последствия кризиса. 12 4.1. Негативные последствия. 12 4.1.1. Экономические и политические проблемы финансового кризиса. _________12 4.1.2. Снижение уровня жизни.____________________________________________14 4.2. Позитивные стороны кризиса.__________________________________________14 5. Российская экономика в 1999году. 15 6.Перспективы развития в 2000 году. 16 Заключение. 18 Список использованной литературы: 20 Приложение: 21

Введение.

Конец 90-х годов отмечен серьезными сбоями в функционировании мирового хозяйства: 1998 год ознаменовался двукратным падением темпа общемирового прироста валового продукта и международной торговли.

Российская Федерация относится к типу стран с так называемым «зарождающимся» рынком, что явилось причиной ее высокой уязвимости в ходе мирового кризиса. Исследование причин и последствий кризиса 1998 года является актуальным для сложившейся в России обстановки ввиду зависимости социально-политических явлений от курса экономических реформ и преобразований.

Поэтому данный реферат представляет собой обзор сложной экономической ситуации, в которой находится наше государство после событий 17 августа 1998г. Мною проанализированы социально-политические и экономические события, имевшие место в России в период 1993-1999гг., усугубившее кризисное состояние государственной экономики.

Целью написания реферата явилось тщательное исследование всех негативных тенденций, имевших место в российской экономике, а также выяснение причин глобального финансового и промышленного кризисов.

Работа состоит из нескольких частей, в первой части из которых мной рассмотрены общеэкономические тенденции, а также выявлены основные факторы, явившиеся причинами углубления кризиса. Ведь накопление кризисного потенциала в российской экономике происходило постепенно и параллельно кажущейся стабилизации. Вторая часть представляет собой краткий обзор предшествующих кризису событий, представленных в их хронологической последовательности. Далее в моей работе приводится анализ состояния банковской системы РФ в 1998году, и, наконец, две последние части реферата являются обзором тенденций российской экономики в 1999году и анализом перспектив развития в 2000 году.

При написании работы мною было использовано большое количество российской периодической литературы, в том числе такие журналы, как «ЭКО», «Экономика и жизнь», «Вопросы экономики» и др., а также материалы итальянского периодического издания «Impresa Italia».

1. Общеэкономические тенденции 1993-1998гг и причины промышленного кризиса.

Накопление кризисного потенциала в российской экономике происходило постепенно и параллельно кажущейся стабилизации, давшейся, однако, большой ценой. Борьба с инфляцией путем ограничения роста денежной массы (см. рис. 1) привела к недостатку наличных денежных средств для обслуживания товарооборота: монетизация экономики составила всего 10% против 70-75% ВВП, как во всех развитых странах.[1] Снижение текущей инфляции компенсировалось за счет сокращения социальных расходов и роста "отсроченной инфляции" (девальвации, неплатежей, внутреннего и внешнего государственного долга и т.д.).

В России рост "отсроченной инфляции" происходил на фоне постоянного повышения реальных ставок налогов и снижения объемов их собираемости. Вследствие непродуманной фискальной политики все большее количество предприятий уходило в теневую экономику. Активно работали "обналичивающие фирмы", и только в 1997 г. они вынуждены были перейти на нелегальное положение, хотя это их, по-видимому, мало смутило, поскольку стоимость данных услуг практически не возросла. До 40% экономики функционировало в теневом секторе. Вывоз капитала за границу достигал 10-12 млрд. долл. ежегодно.

Все это время баланс бюджетных расходов поддерживался за счет роста "отсроченной инфляции". Общий объем неплатежей в 1998 г. составил более 1,4 трлн. руб.

Государственный внешний долг, несмотря на относительно небольшую его величину и неплохую структуру, вследствие накопления краткосрочных валютных обязательств коммерческих банков (19 млрд. долл.), внешних займов субъектов Федерации, падения цен на нефть и газ, неблагоприятных внутренних условий стал представлять серьезную угрозу для финансовой системы страны.

Искусственно поддерживаемый курс рубля способствовал установлению неадекватного соотношения цен на экспортные и импортные товары. Цены на экспорт оказались завышены, что сокращало поступление валюты в страну, а цены на импорт, наоборот, занижены, что подрывало конкурентоспособность отечественных товаров. В результате до 60% продовольственного рынка обеспечивается за счет импорта: большинство видов промышленной и сельскохозяйственной продукции просто невыгодно стало производить.

В 1993 г. величина "отсроченной инфляции" составляла всего доли процента текущей, то в 1998 г. она уже в десять раз превышала текущую. По-видимому, в 1995-1996 гг. "отсроченная инфляция" вышла из-под государственного контроля и стала развиваться самопроизвольно. [2]

В подобных условиях могли развиваться лишь экспортооориентированные сырьевые отрасли промышленности и теневые предприятия малого и среднего бизнеса, тогда как российская индустрия в целом, особенно наукоемкие отрасли промышленности, была обречена на вымирание.

Финансовые средства оказались оторванными от реального сектора экономики и вращались либо в рамках рынка ГКО-ОФЗ, либо в замкнутых цепочках сырьевых экспортеров.

Объемы инвестиций продолжали снижаться опережающими темпами даже несмотря на некоторую стабилизацию промышленного производства. За восемь лет капиталовложения в экономику страны сократились почти в пять раз. Все это свидетельствует с том, что у государства не было сколько-нибудь продуманной политики экономического роста.

Нынешний экономический кризис был фактически подготовлен: накоплением "отсроченной инфляции" в таких масштабах, которые экономика страны оказалась неспособна обслужить; неоправданно низкой долей накопления, то есть государство жило не по средствам, "проедая" доходы будущих поколений; чисто спекулятивным характером фондового рынка, не отражающим реального состояния экономики; полным отсутствием какой-либо государственной программы экономического роста и развития промышленного производства; непродуманной фискальной политикой.

Внешние факторы (восточно-азиатский и мировой экономические кризисы, падение цен на нефть и т.д.) лишь ускорили наступление кризиса в России и увеличили его тяжесть.

Однако начало кризиса было спровоцировано непосредственно правительством. Оно попыталось одним махом девальвировать рубль, повысить налоговые поступления в казну, облегчить положение крупнейших банков путем замораживания расчетов с их зарубежными кредиторами, объявить войну неплатежам.

Экономические причины кризиса 1998 г. коренным образом отличают его от кризиса начала 90-х, который был следствием шоковой терапии, но при этом и определенной степени сохранялся потенциал дальнейшего экономического роста. Кризис 1998 г. связан в первую очередь с истощением резервов экономического развития - основы существования самого государства, В результате его последствия будут значительно тяжелее.

2. Хронология кризиса.

При анализе причин нынешнего кризиса важно понять, что он явился результатом не чьей-то злой воли или некомпетентности, а стечения обстоятельств, многие из которых складывались против нас. В России реформы неизбежно должны были идти трудно и сопровождаться усилением социального недовольства. Ниже приведена логическая цепь событий, приведших к кризису:

1. "Черный вторник" в октябре 1994 г. и решение отказаться от эмиссионного кредитования бюджетного дефицита. Необходимо было после этого резкого поворота в бюджетной политике обеспечить улучшение сбора налогов, сокращение государственных расходов и дефицита бюджета и уже для сокращенного дефицита - переход на его финансирование за счет так называемых неинфляционных источников, то есть внешних и внутренних займов.[3]

2. Раскручивание рынка ГКО плюс широкое использование КО (казначейских обязательств). Пик применения этих денежных суррогатов пришелся на конец 1995 г. и 1996г. Две трети налоговых поступлений в бюджет в апреле 1996г.- было представлено этими бумажками. Опасность "пирамиды" ГКО к августу 1996 г. стала очевидной. Все это были попытки увернуться от жестких требований стабилизации. Правительство медлило с решительными действиями, Дума же прямо противодействовала.

Налоги стали собираться хуже. Попытка дать Госналогслужбе повышенное задание на 1997 год (до 15% ВВП) - явная ошибка.[4] Не было понимания важности организационно-технической работы в этом ведомстве. Не было и реалистичной оценки возможностей улучшения сбора налогов. ГКО оказались самым простым выходом в данный момент. О последствиях в целом стали задумываться только осенью 1996 г. Погашение инфляции не за счет сбалансированного бюджета, а в результате роста государственного долга привело к отсроченной инфляции. То, что произошло в августе 1998 г. первый ее взрыв. 3. Начало 1997 г. - либерализация рынка ГКО, расширение до пуска на него нерезидентов. "Горячие деньги" устремляются в Россию. К середине лета доля нерезидентов на рынке ГКО достигла 30%, в результате доходность последних упала до 18-20% годовых, снизились процентные ставки. [5] Экономика "задышала".

4. Март 1997 г. - обновление состава правительства РФ, приход в него А. Чубайса и Б. Немцова, что позволило говорить о правительстве "молодых реформаторов." Один из первых шагов – «урезание» на 30% только что с трудом утвержденного бюджета. Шаг, вызванный ощущением опасности грядущего кризиса, встреченный в штыки практически всеми. Принятые "молодыми реформаторами" меры могли дать плоды, если бы они быстро добились существенных успехов и получили поддержку не только президента РФ, но и общества. Увы, {краткосрочный успех в сокращении задолженности по зарплате и пенсиям, достигнутый как условие дальнейшей поддержки президента РФ, только затянул долговую "петлю", заставив отложить решение главных задач по предотвращению кризиса.

5. Июль 1997 г. - аукцион по "Связьинвесту" и начало информационной "войны" олигархов против А Чубайса и Б. Немцова. Главный итог - потеря доверия к реформаторам, к их порядочности и готовности служить обществу.

6. Осень 1997 г. Полный отказ левой Думы от сотрудничества с ''Правительством "молодых реформаторов", в том числе с учетом итогов информационной "войны".

7. Ноябрь 1997 г. До России докатываются первые отзвуки "азиатского" кризиса. Миссия МВФ отказывается одобрить очередной транш займа на том основании, что до сих пор не учитывались растущие долги бюджетных организаций за газ, энергию, тепло, а исполнение бюджета оценивалось только по фактическим ассигнованиям без учета роста его долгов. Задержка транша - еще один толчок к потере доверия правительству. Начала расти доходность ГКО - до 40%. ЦБР ради стабильности курса рубля отказывается поддерживать рынок ГКО. Процентные ставки поползли вверх, начался отток капитала. Ясно, что наметившийся прорыв к экономическому росту не состоится. Напротив, проблема государственного долга, ранее ослабленная притоком зарубежных "горячих денег", теперь из-за этого же будет обостряться.

Роль "азиатского", а в действительности, как это стало ясно сегодня, мирового финансового кризиса, его влияние на Россию нельзя недооценивать. Если бы мы не впустили нерезидентов на рынок ГКО, то влияние мирового кризиса на нашу экономику было бы намного меньше.

И, тем не менее, наш кризис можно понять лишь как часть мирового финансового кризиса. Весна 1997 г. - крах банковской системы в. Чехии, осень 1997 г. - в Малайзии и Таиланде, начало 1998 г. - удары кризиса настигают Южную Корею, Японию и Индонезию, летом - Россию, в начале 1999 г. - Бразилию. Во всех этих странах картина кризиса одинаковая:

. резкое обесценение национальной валюты; . банковский кризис . падение капитализации фондового рынка . спад производства. [6]

Характерно, что удары кризиса обрушились на развивающиеся страны, структура экономики которых страдает существенными ограничениями свободы конкуренции в пользу привилегированных агентов на основе связи власти с крупным капиталом, где велико вмешательство государства в экономику в интересах определенных групп. Итог - резкое сокращение потоков капиталов на эти рынки, кризис доверия. По оценкам экспертов МВФ, чистый приток капитала на развивающиеся рынки, включая страны с переходной экономикой, снизился с 215 млрд. долл. в 1996 г. до 123,5 млрд. в 1997 г. и до 56,7 млрд. долл. в 1998 г. Произошло общее снижение уровня доверия к развивающимся рынкам, в том числе российскому. Процентные ставки пошли вверх.

8. Март 1998 г. Отставка В. Черномырдина, которая, казалось, была осуществлена в интересах реформаторов. Но первый ее результат - шанс для левого парламента усилить давление на исполнительную власть. И С. Кириенко вынужден был пойти на уступки. Тогда уже стало предрешенным вхождение коммунистов в '"правительство, чтобы добиться сотрудничества с Думой. Политическая стабильность была подорвана.

9. 12 мая 1998 г. Начинается обвал на финансовых рынках. По мнению специалистов, помимо правительственного кризиса ему способствовали заявления председателя Счетной палаты о целесообразности одностороннего прекращения платежей по долгам, постановление Думы об уменьшении доли иностранных инвесторов капитале РАО "ЕЭС", а также банкротство "Токобанка", в котором значительная доля принадлежала иностранным инвесторам. Последние заняли жесткую позицию в отношении долгов российских банков и ускорили вывод капиталов.

Стремительно растет доходность ГКО, достигая 70-80%, потом 100% и более. Правительство предпринимает меры для спасения положения, восстановления доверия со стороны инвесторов. Готовится и публикуется антикризисная программа, начинаются переговоры с МВФ о крупном дополнительном займе, в основном на пополнение тающих валютных резервов, чтобы уравновесить их с краткосрочными обязательствами и убедить инвесторов в способности России платить по ним. Одновременно каждую среду на очередных аукционах ГКО Минфин РФ вынужден отказываться от размещения новых облигаций из-за их высокой доходности и вместо рефинансирования старых обязательств погашать часть их из бюджета. Берется долг на еврорынке под все более высокий процент, разменивая внутренний долг на внешний. В итоге внешний долг самой России (без СССР) за короткий срок увеличивается вдвое.

Переговоры с МВФ идут трудно. Фонд поначалу настаивает на том, чтобы жесткие меры, предпринимаемые для преодоления кризиса, были как знак национального согласия одобрены парламентом, однако последний отвергает почти все законопроекты правительства РФ, особенно налоговые. Дальнейшее обострение кризиса доверия сдерживается только слухами о близком соглашении с МВФ по займу на 10-12 млрд. долл.

10. В конце июля 1998 г. Россия получает первый транш - 4,8 млрд. долл. Правительство и ЦБР ожидали передышки на 2-3 месяца.[7] Однако, она продлилась всего 8-10 дней.

Настало время принимать крайние меры, поскольку было ясно, что дальше удерживать сложившуюся ситуацию бессмысленно. Кризис переходил в открытую фазу. В его основе лежит проводившаяся с 1994 г. нерешительная и безответственная бюджетная политика. Доходы бюджета во все большей степени не соответствовали обязательствам государства, разрыв заполнялся заимствованиями.

Если бы не было осложнений на мировых рынках и доходность ГКО не повышалась более 20%, то сохранялась бы теоретическая возможность за 2-3 года радикально изменить ситуацию, сводя бюджет с первичным профицитом и гася задолженность при минимуме новых займов. Такого рода планы разрабатывались с осени 1997 г. Но было уже поздно.

3. Банковский кризис.

Под банковским кризисом традиционно понимается устойчивая неспособность значительного числа банков выполнять свои обязательства перед клиентами, которая выражается в нарушении условий расчетно-кассового обслуживания, обязательств перед вкладчиками, держателями банковских обязательств, в банкротстве и ликвидации банковских учреждений.[8] Чем больше банков охвачено кризисом, тем тяжелее его экономические последствия. Если же серьезные трудности начинают испытывать банки, на которые приходится основной объем банковских операций, то кризис можно считать системным, то есть угрожающим существованию всей банковской системы.

Российский банковский кризис похож на «традиционные» банковские кризисы поскольку: 1. резко ухудшилась платежеспособность банков, возросло число банкротов.

Если в первой половине 1998г. доля проблемных банков (к проблемным банкам относятся банки, испытывающие серьезные финансовые трудности и находятся в критическом финансовом положении) составляла 30% численности банковского сообщества, то в результате кризиса к 01.10.98 они увеличилась почти до 50% и в них было сосредоточено около 40-45% банковских активов. Число коммерческих банков сократилось на 13%. По данным председателя ЦБ РФ В. Геращенко на начало 1999 года в России действовало 480 проблемных банков (32,8%), на начало же декабря 1999года их число уменьшилось до 238 (17,5%).[9] Таким образом, на данный момент почти пятая часть российских банков относится к числу проблемных. 2. значительно уменьшилась стоимость банковских активов, что было вызвано обесцениванием ценных бумаг. Активы российских банков сократились с 20%

ВВП (янв.1998) до 15% (янв. 1999, при «снятии» эффекта переоценки валютных кредитов, они оценивались всего в 9,6% ВВП).[10] 3. в ходе кризиса население и предприятия изъяли существенную часть своих сбережений из банковской системы. 4. Российскую экономику поразил масштабный кризис, приведший к крупным потерям как предприятий, так и бюджетной сферы.

Российский банковский кризис 1998 г., несомненно, является системным и стал наиболее глубоким потрясением для банковской системы страны и для экономики в целом. Кроме того, кризис 1998 г. проявился в убыточности многих российских банкой и потере банковской системой существенной части своего капитала.

Кризис 1998 г. стал результатом как внешних для российской банковской системы финансовых потрясений (фактическое банкротство государства, резкая девальвация национальной валюты и разрушение финансовых рынков), так и ее внутренних структурных слабостей (провалы и ошибки менеджмента, низкий уровень капитализации, неадекватная оценка и учет рисков, слабое развитие непосредственно банковского бизнеса). Масштабы потерь российских банков во второй половине 1998 г. оцениваются в 50-60% капитала банковской системы (2- 3% ВВП).

Девальвация российского рубля привела к повышению уровня курсового риска для российских банков - размер активов банковской системы достиг 39% ВВП (на 1 января 1999 г.); оценка валютных активов банков по курсу на начало 1998 г. дает их сокращение до 22% ВВП.[11] Столь резкая разница в значениях двух показателей демонстрирует уровень долларизации балансов российских банков. Этот факт означает, что, во-первых, доходы банков находятся в сильной зависимости от динамики курса доллара и повторение ситуации середины 1995 г. может оказать существенное негативное воздействие на их финансовое положение, во-вторых, валютные доходы имеют в немалой степени "бумажный" характер, поскольку основываются на переоценке, а не на реальных финансовых результатах.

Кризис российской банковской системы отличается немалым своеобразием по сравнению с банковскими кризисами, происходившими в последние годы в странах Восточной Европы, Азии и Латинской Америки.

Если в странах с переходной экономикой основной причиной банковских кризисов являлся фактор "плохих долгов" предприятий, то в России в условиях значительной обособленности банковского сектора от производства он не был решающим. В 1998 г. доля просроченной задолженности в общем объеме банковских кредитов экономике с учетом просроченных процентов, включая банки с отозванными лицензиями, составляла около 15-16% (и только на "пике" кризиса в сентябре она повышалась до 19%).[12]

Отказ правительства от обслуживания внутреннего государственного долга привел к резкому ухудшению качества активов и показателей ликвидности банковской системы, в результате многие банки, проводившие отнюдь не рискованную кредитную политику, попали в тяжелое финансовое положение.

Основным источником потерь для российских банков стали их операции на рынке валютных государственных облигаций и забалансовые операции на рынке форвардных контрактов.

Существенный фактор развития российского кризиса - проблема внешней задолженности банковской системы. Прекращение внешнего финансирования во II квартале 1998 г. и отрицательное внешнее финансирование, (отток капитала) начиная с III квартала, поставили перед российскими банками труднейшую задачу поиска достаточного объема ликвидных ресурсов, а девальвация рубля и подрыв доверия к банкам сделали ее неразрешимой.

Тот факт, что в России кризис случился несколько позже, чем в других странах с рыночной экономикой, объясняется тем, что в отличие от стран Восточной Европы российская банковская система имела больше возможностей для экстенсивного развития. Болезненность банковского кризиса обусловлена тем, что он ударил не столько по предприятиям, сколько по населению.

4. Последствия кризиса.

4.1. Негативные последствия.

4.1.1. Экономические и политические проблемы финансового кризиса.

Среди важнейших экономических последствий финансового кризиса в России, особенно обострившегося к августу 1998 года, можно выделить следующие: . Снижение доверия как внешних, так и внутренних инвесторов к

Правительству, Центральному банку и Министерству финансов России означает утрату возможностей занимать деньги как на внешних, так и на внутренних рынках, а также отток зарубежных инвестиций и, как следствие, дальнейшее отдаление перспектив экономического роста. . Закрытие как внешних, так и внутренних источников финансирования дефицита государственного бюджета означают в сложившееся ситуации переход к инфляционному характеру финансирования и возвращение к практике кредитование Центробанком Правительства России. Это, в свою очередь, повысит темпы роста денежной массы и неизбежно скажется на росте потребительских цен и общем ослаблении жесткости денежно-кредитной политики. . Кризис отечественного банковского сектора, происходящий не только из-за потерь на финансовых рынках, но и из-за самого факта ликвидации основного источника и взаимосвязанных источников получения доходов - рынка ГКО-ОФЗ, приведет к обострению кризиса неплатежей. . Обвал на российском рынке акций, отразивший реальную привлекательность портфельных инвестиций в российский корпоративный сектор (индекс РТС-1 с начала октября 1997 года до начала сентября 1998 года упал на 90%) приведет к дальнейшему снижению возможностей российских предприятий по привлечению финансирования.[13] Ожидаемого усиления деловой активности в нефтегазовом и других экспортоориентрованных секторах экономики, благодаря изменению соотношения "затраты в рублях/выручка в валюте", может не произойти, поскольку в условиях обострения бюджетного кризиса государство постарается выбирать все дополнительные прибыли из сектора даже без введения дополнительных налогов в счет просроченной задолженности в бюджет. Точно так же трудно прогнозировать способность ряда отечественных импортозамещающих отраслей быстро нарастить выпуск продукции, воспользовавшись резким падением реального курса рубля и соответствующим снижением конкурентоспособности импортных товаров. Эти перспективы зависят также от уровня инфляции.

По отношению к первому кварталу в ходе кризиса произошла почти 160- процентная девальвация рубля.[14] В то же время наблюдался интенсивный рост индекса потребительских цен (см. рис.2)

Политические последствия проведенной 17 августа де- вальвации также являются достаточно очевидными и не нуждаются в подробных комментариях. Основными моментами здесь являются следующие:

Во-первых, усиление социального недовольства из-за инфляционного скачка. Причем, особенно сильно страдают как раз те слои и группы населения, которые являются сторонниками существующей социально-экономической и политической системы - новый средний класс (работники быстро растущей сферы услуг), мелкий бизнес и вообще жители крупных городов.

Во-вторых, резкое ослабление политических позиций Президента. Настаивая на утверждении С. Кириенко на посту премьера, Б. Ельцин фактически взял на себя ответственность за результаты деятельности нового Кабинета. Девальвация и дефолт стали мощным ударом по Президенту, а увольнение Кабинета и переплетение политического кризиса с финансовым привело к новому снижению уровня доверия к Б. Ельцину и укреплению политических позиций тех, кто требовал смены конституционного строя и переизбрания Президента.

4.1.2. Снижение уровня жизни.

Реальная заработная плата и доходы населения в марте 1999г, по данным Госкомстата РФ составили 58 и 75% от показателей годичной давности.[15] И, хотя падение уровня жизни в последнее время несколько замедлилось, это является слабым утешением для большинства людей, чье благосостояние было существенно подорвано финансовым кризисом.

По сравнению с первым кварталом 1998г. минимальный потребительский набор подорожал почти вдвое. И, хотя денежные доходы населения увеличились в марте 1999г. на 54,1% по сравнению с тем же периодом

1998г, инфляционный скачок полностью «ликвидировал» эту прибавку.

Таким образом, сейчас в среднем по РФ месячные доходы населения лишь в

1,5 раза превышают прожиточный минимум. (См. рис.3).

Аналогичная ситуация складывается и с реальной средней заработной платой.

Начисленная номинальная заработная плата, по данным

Госкомстата РФ, составила в марте 1999г. 1295 руб. и возросла по сравнению с мартом

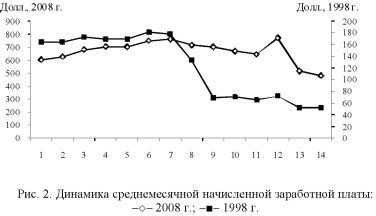

1998г. на 20,4%[16]. Тем не менее, в долларовом эквиваленте она снизилась более чем в 3 раза. Еще летом 1998г. средняя зарплата по России составляла 180 долл. США, то в марте 1999г. она опустилась в среднем по всем отраслям экономики до 54 долл. США. (См. рис.4)

Однако, и столь низкая заработная плата далеко не всегда выдается в срок по состоянию на 1 апреля 1999г. суммарная задолженность по зарплате составила 67686 млн. рублей.

4.2. Позитивные стороны кризиса.

Нынешний финансовый кризис явно может иметь существенное оздоравливающее воздействие на экономику: . обусловлена необходимость реструктуризации банковской системы, сжатие рынка госбумаг заставит банки обратиться к реальной сфере . коммерческий сектор был вынужден сократить свои расходы, что лишило его чрезмерного превосходства по доходам по сравнению с производством; . девальвация рубля, нанеся удар по банкам, импортопотребляющим отраслям и населению, открыла возможности для ряда других отечественных отраслей.

Это отнюдь не основные экспортные отрасли - нефть и газ, поскольку они приобретают много импортного оборудования и материалов и главное сильно закредитованы. Но аграрный сектор, фармацевтика, бытовая техника, отчасти легкая промышленность, базирующиеся на отечественном сырье, вообще все отрасли, способные производить конкурентоспособную продукцию для внутреннего рынка и на экспорт, не привлекавшие прежде западные кредитов и располагающие внутри страны базой сырья, материалов, компонентов, получили преимущества примерно на 2-3 года, которые они непременно должны реализовать.

До августа аграрный сектор на рынке продовольствия 25% занимал импорт. Для такой страны, как Россия, естественна доля импорта примерно 10%. Разница - это рынок емкостью около 30 млрд. долл. в год, который должны занять отечественные производители. Не случайно был поставлен вопрос об угрозе голода в России и необходимости гуманитарной помощи со стороны США и Западной Европы. Это - прежде всего попытка сохранить за собой ранее захваченные рынки, причем с помощью демпинга на государственном уровне.

Специалисты отмечают позитивное влияние девальвации на сближение цен, применяемых в наличных расчетах (в рублях или долларах) и в бартерных и зачетных сделках, что сулит продвижение в борьбе с неплатежами и повышение уровня монетизации экономики.

5. Российская экономика в 1999 году.

Основные макроэкономические показатели свидетельствуют о постепенной стабилизации (за первые 9 месяцев 1999г. ВВП увеличился на 1,8% по сравнению с –0,7% в первом полугодии)[17]. (См. таблица 1)

Промышленное производство продолжает подниматься во всех отраслях. По прогнозам МВФ на конец 1999года в 2000 году ожидается рост экономики на 2%. Темпы роста инфляции к концу года удерживались в рамках 38-40%.

Что касается рубля, то, несмотря на скромные резервы Центробанка (10,9 млрд. долл. в сентябре), удалось удержать его курс на уровне 26-28 руб. за доллар.

Наряду с этими позитивными факторами, к которым стоит добавить сдерживание бюджетного дефицита и рост налоговых поступлений, продолжают сохраняться факторы, тормозящие экономический подъем.

Сельское хозяйство продолжает оставаться одним из наиболее уязвимых мест российской экономики. Производство сельскохозяйственной продукции сократилось на 2% по сравнению с 1998годом[18]. Это произошло, несмотря на то, что российская пищевая промышленность должна была увеличить объемы производства (и, следовательно, потребление сырья), чтобы восполнить импорт, ставший в рублях слишком дорогим.

Другим негативным аспектом является слишком низкий уровень потребления (розничная торговля никак не может восстановиться после кризиса: -14% за 9 мес. 1999г.) и реальных доходов населения (-22%). От кризиса лета 1998г. сильно пострадали 78% российского населения, 12% пострадали слабо (итого: так или иначе пострадали 90%) и лишь 7% не пострадали совсем (еще 3% не дали ответ). Год спустя, по данным Московского Фонда общественного мнения, менее 1/5 населения (т.е. 18%) смогло преодолеть кризис и более или менее восстановить свою покупательную способность. Таким образом, в среднем 70% российского населения еще не преодолело последствий кризиса. (См. рис.5).

6.Перспективы развития в 2000 году. Наступил 2000 год, который многие ожидали со страхом. Так, по крайней мере, казалось еще 12 месяцев назад, когда экономика России только-только стала выходить из жестокого кризиса. Но сегодня в целом экономические итоги 1999 года радуют. Отечественное производство устойчиво росло, увеличилось потребление его продукции, уменьшилась зависимость России от поставок товаров из других стран в результате сокращения импорта. Резко сократилась задолженность по выплате зарплаты, пенсий и пособий. Постепенно, хотя и медленно, сокращается бартеризация экономики. Улучшилась собираемость налогов. Все это во многом следствие девальвации национальной валюты и роста доходов в результате повышения мировых цен на нефть Но, несмотря на успехи, в ушедшем году сохранились основные проблемы российской экономики. Во-первых, продолжается отток капитала из страны. Сумма выплаченных внешних долгов страны, небольшого прироста международных резервов в ЦБ и коммерческих банках, а также наличной валюты на руках частных лиц составила чуть более 10 млрд. долларов. Поэтому значительная сумма средств - 10-15 млрд. долл. - по сути дела, «ушла» из страны. Конечно, не все деньги «убежали», поскольку часть из них предназначена для покупки импортных товаров. Во-вторых, рост производства все больше упирается в платежеспособный спрос населения. В-третьих, инвестиции в реальный сектор пока незначительны, а износ основных фондов растет. Так что же ждет нас в будущем? Реальны ли планы правительства по оживлению производства? Некоторые считают, что страна имеет практически неисполнимый бюджет на этот год, поскольку прошлая Госдума завысила все показатели бюджета, искусственно увеличив объем ВВП на 250 млрд. рублей. Очень сложно будет добиться исполнения «нереального» бюджета в условиях президентской кампании, поскольку, очевидно, власти попытаются повысить пенсии, погасить долги по бюджетным обязательствам, а также повысить зарплату бюджетникам. Однако бюджет имеет шансы быть реализованным. Во-первых, макроэкономические показатели, положенные в основу бюджетных расчетов, были занижены. Цены нефть в мире в среднем не должны быть меньше 19 долл. за баррель, то есть выше среднего уровня за прошлый год на 30%, что обеспечит наполнение бюджета. В-третьих, процесс замещения импорта и развития отечественного производства продолжится. Вне всякого сомнения, реальность этих планов завис взаимоотношений с международными финансовыми организациями. Правительству необходимо будет в первом квартале уплатить по внешним долгам почти 3 млрд. долл. из общей суммы 10,2 млрд. долларов. Правительству при отсутствии договоренностей с кредиторами придется вновь занять деньги у ЦБ. На конец года золотовалютные резервы составили почти 13 млрд. долларов.[19] ЦБ предположительно за первый квартал дополнительно приобретет около двух млрд. долл. поэтому у властей даже с учетом всех предусмотренных платежей останется более 11 млрд. долл., что составляет трехмесячную норму импорта в страну. Неслучайным в этой связи является предложение ввести 100-процентную продажу экспортера валютной выручки. Таким образом, перспективы развития в 2000 году представляются достаточно позитивными как для населения и предприятий, так и для всей российской экономики в целом. Заключение. Исследовав в процессе работы большое количество литературы, я смогла оценить общую макроэкономическую обстановку в стране. Проанализировав основные социально-политические тенденции, я обобщила их в своем реферате. Ознакомившись с экономической политикой правительства, проводимой в стране в 1993-1999, я пришла к выводу, что накопление кризисного потенциала в российской экономике происходило постепенно и параллельно кажущейся стабилизации, давшейся большой ценой. А глубинная же причина августовского финансового кризиса 1998 г. в России кроется в диспропорции соотношения реального и финансового секторов национального хозяйства. Для нормального функционирования современного российского рынка необходимы не только деньги, а, прежде всего, товары, цивилизованные участники рынка, действующие в соответствии с установленными обществом правилами и нормами поведения, развитая информационная система и инфраструктура. Именно в их отсутствии и кроется, на мой взгляд, главная причина тяжелого экономического положения России. Именно на их создание и должна быть ориентирована экономическая стратегия всех экономических институтов рынка. При анализе состояния экономики в докризисный период я пришла к заключению, что нынешний экономический кризис был фактически подготовлен накоплением "отсроченной инфляции" в таких масштабах, которые экономика страны оказалась не способна обслужить; чисто спекулятивным характером фондового рынка, не отражающим реального состояния экономики; полным отсутствием какой-либо государственной программы экономического роста и развития промышленного производства; непродуманной фискальной политикой. Таким образом, экономический кризис 1998 г. коренным образом отличается от кризиса начала 90-х, который был следствием шоковой терапии. Кризис же 1998 г. связан в первую очередь с истощением резервов экономического развития. В результате последствия кризиса оказались несколько иными: резкий скачок курса доллара, обесценивание денежных средств населения, масштабный банковский кризис, рост безработицы, уменьшение доли импортной продукции. И, тем не менее, кризис 1998г. не лишен позитивных сторон, в первую очередь это – поддержка отечественного товаропроизводителя. И все же истинные причины, а также краткосрочные и долгосрочные последствия событий 1998 года не имеют единой оценки специалистов, и являются обширной областью для дальнейших исследований. Негативный опыт, приобретенный нашей страной в ходе развития кризиса, оставляет надежду на извлечение определенных уроков и недопущения повторения сложившейся ситуации в будущем.

Список использованной литературы:

В. Морозов. Анатомия кризиса – политика отсроченной инфляции // Вопросы экономики 1998 - №9 - с. 26-40.

Е. Ясин. Поражение или отступление? // Вопросы экономики – 1999 - №2 – с. 4- 29.

В.М. Давыдов, А.В. Боровиков, В.А. Теперман. Локальные кризисы или мировой феномен // ЭКО - 1999 - №7 - с. 124-143.

С. Алексашенко. Банковский кризис: туман рассеивается // Вопросы экономики – 1999 - №5 – с.4-43

Л. Макаревич. Банковский кризис как следствие несостоявшихся реформ // Общество и экономика. – 1998. - №8-9 - с.32-187.

В. Соколов. ЭКО-новости. // Интерфакс ВРЕМЯ – 2000 - №6 – с. 7.

В.Д. Речин. Кризис финансовой системы России.// Вопросы экономики – 1998 - №11 - с. 152-194.

В.М. Морозов. Инфляционные последствия девальвационного кризиса в России и на Украине // Вопросы экономики – 1998 - №9 – с. 15-54.

М. Глазычев. Уровень жизни снизился вдвое // Экономика и жизнь – 1999 - №18 – с. 4.

Сержжо А. Росси. Российская экономика в первые 9 месяцев 1999 года // Impresa Italia. – 1999 - №5 - с. 7.

В. Соколов. “Проблема-2000” по-российски // Интерфакс ВРЕМЯ. – 2000 – №6 – с.7.

Приложение:

Таблица 1. Экономика России в первые 9 месяцев 1999г. (увеличение в процентах по сравнению с тем же периодом прошлого года) | |1997 |1998|янв.-сент.1999 | |ВВП |0,4 |-4,6|0,8 | |Промышленное производство |1,9 |-5,2|7 | |Сельхльхозпроизводство |0,1 |-12 |-2 | |Инфляция (индекс розничных цен) |11 |84,4|31,4 | |Импорт (изменения в процентах) |5,3 |-19 |-43,8 | |Безработица (млн. чел.) |6,5 |8,6 |9,1 | |Реальные доходы населения) |3,5 |-16 |-23 | |Среднемесячная зарплата (в руб.) |965 |1095|1,704 | |Обменный курс руб./долл. |5,9 |22 |25,1 | |Валютные резервы (млрд долл.США) |18 |12 |10,9 |

----------------------- [1] В. Морозов. Анатомия кризиса – политика отсроченной инфляции // Вопросы экономики 1998 - №9 - с.26.

[2] В. Морозов. Анатомия кризиса – политика отсроченной инфляции // Вопросы экономики 1998 - №9 - с. 28.

[3] Е. Ясин. Поражение или отступление? // Вопросы экономики – 1999 - №2 – с.7 [4] Е. Ясин. Поражение или отступление? // Вопросы экономики – 1999 - №2 – с. 8 [5] Е. Ясин. Поражение или отступление? // Вопросы экономики – 1999 - №2 – с. 8

[6] Е. Ясин. Поражение или отступление? // Вопросы экономики – 1999 - №2 – с. 9

[7] В.М. Давыдов, А.В. Боровиков, В.А. Теперман. Локальные кризисы или мировой феномен // ЭКО - 1999 - №7 - с. 125 [8] С. Алексашенко. Банковский кризис: туман рассеивается // Вопросы экономики – 1999 - №5 – с.4. [9] В. Соколов. ЭКО-новости. // Интерфакс ВРЕМЯ – 2000 - №6 – с. 7. [10] Л. Макаревич. Банковский кризис как следствие несостоявшихся реформ // Общество и экономика. – 1998. - №8-9 - с.37

[11] Л. Макаревич. Банковский кризис как следствие несостоявшихся реформ // Общество и экономика. – 1998. - №8-9 - с.39. [12] Л. Макаревич. Банковский кризис как следствие несостоявшихся реформ // Общество и экономика. – 1998. - №8-9 - с.38 [13] В.Д. Речин. Кризис финансовой системы России.// Вопросы экономики – 1998 - №11 - с. 178. [14] В.М. Морозов. Инфляционные последствия девальвационного кризиса в России и на Украине // Вопросы экономики – 1998 - №9 – с.45.

[15] М. Глазычев. Уровень жизни снизился вдвое // Экономика и жизнь – 1999 - №18 – с. 4. [16] М. Глазычев. Уровень жизни снизился вдвое // Экономика и жизнь – 1999 - №18 – с. 4.

[17] Сержжо А. Росси. Российская экономика в первые 9 месяцев 1999 года // Impresa Italia. – 1999 - №5 - с. 7.

[18] Сержжо А. Росси. Российская экономика в первые 9 месяцев 1999 года // Impresa Italia. – 1999 - №5 - с. 7.

[19] В. Соколов. “Проблема-2000” по-российски // Интерфакс ВРЕМЯ. – 2000 – №6 – с.7.

|

Мировой финансовый кризис и его влияние на Россию |

|

Статьи -Анализ |

|

31.05.2009 14:16 |

|

А. Кудрин Заместитель Председателя Правительства РФ Министр финансов РФ

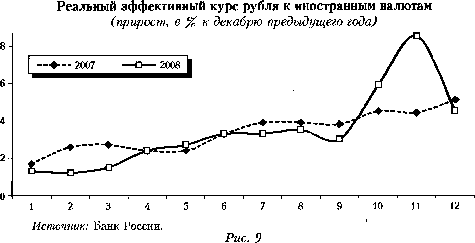

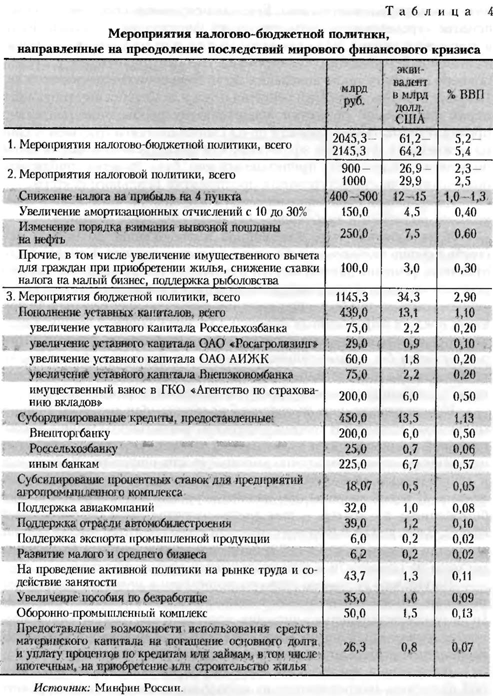

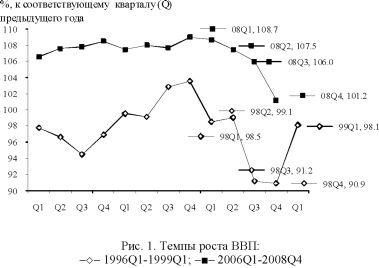

Современный мировой финансовый кризис является звеном в цепочке кризисов, описанию которых посвящена обширная экономическая литература. Только в 1990-е годы в мировой экономике произошло несколько кризисов, охвативших целые группы стран. В 1992—1993 гг. валютные кризисы испытали некоторые страны Европейского союза (Великобритания, Италия, Швеция, Норвегия и Финляндия). В 1994—1995 гг. сильный кризис, начавшийся в Мексике, распространился на другие страны Латинской Америки. В 1997—1998 гг. глобальный финансовый кризис начался в странах Юго-Восточной Азии (Корея, Малайзия, Таиланд, Индонезия, Филиппины), затем перекинулся на Восточную Европу (Россия и некоторые страны бывшего СССР) и Латинскую Америку (Бразилия). Причины возникновения и проявления текущего мирового финансового кризиса Нынешний финансовый кризис отличается как глубиной, так и размахом — он, пожалуй, впервые после Великой депрессии охватил весь мир. «Спусковым крючком», приведшим в действие кризисный механизм, стали проблемы на рынке ипотечного кредитования США. Однако в основе кризиса лежат более фундаментальные причины, включая макроэкономические, микроэкономические и институциональные. Ведущей макроэкономической причиной оказался избыток ликвидности в экономике США, что, в свою очередь, определялось многими факторами, включая: — общее снижение доверия к странам с развивающимся рынком после кризиса 1997—1998 гг.; — инвестирование в американские ценные бумаги странами, накапливающими валютные резервы (Китай) и нефтяные фонды (страны Персидского залива); — политику низких процентных ставок, которую проводила ФРС в 2001—2003 гг., пытаясь предотвратить циклический спад экономики США. Под влиянием избыточной ликвидности активизировался процесс формирования рыночных пузырей — искаженной, завышенной оценки различных видов активов. В отдельные периоды такие пузыри формировались на рынках недвижимости, акций и сырьевых товаров, что стало важной составной частью кризисного механизма. Согласно данным межстрановых исследований, охватывавших длительные временные периоды, кредитная экспансия является одним из типичных условий финансовых кризисов. Таким образом, риски развития кризиса в результате ослабления денежно-кредитной политики, реализовавшиеся в 2007—2008 гг., — не исключение, а общее правило. На этом фоне способствовали наступлению кризиса и микроэкономические факторы — развитие новых финансовых инструментов (прежде всего структурированных производных облигаций). Считалось, что они позволяют снизить риски, распределяя их среди инвесторов и обеспечивая правильную оценку. На самом деле использование производных инструментов фактически привело к маскировке рисков, связанных с низким качеством субстандартных ипотечных кредитов, и к их непрозрачному распределению среди широкого круга инвесторов. Наконец, в числе институциональных причин отметим недостаточный уровень оценки рисков как регуляторами, так и рейтинговыми агентствами. Мягкая денежно-кредитная политика, проводившаяся ФРС США с начала 2000-х годов, стимулировала выдачу банками кредитов. Среднегодовые темпы прироста банковского потребительского кредитования в 2003—2007 гг. были на уровне 5%, прирост потребительских кредитов в III квартале 2007 г. составил 7,2%. Объем выданных ипотечных кредитов возрос с 238 млрд долл. в I квартале 2000 г. до 1199 млрд долл. в III квартале 2003 г. По мере вхождения экономики США в рецессию наметилась тенденция постепенного сокращения объема выданных банковских кредитов. В III квартале 2008 г. объем выданных населению ипотечных кредитов составил всего лишь 415 млрд долл. (см. рис. 1). Значительно снизились темпы прироста потребительских кредитов — в ноябре 2008 г. по сравнению с октябрем их объем сократился на 3,7%. Ключевую роль в развитии текущего кризиса сыграла асимметрия информации. Структура производных финансовых инструментов стала столь сложной и непрозрачной, что оценить реальную стоимость портфелей финансовых компаний оказалось практически невозможным. Поскольку кредитный рынок больше не мог эффективно выявлять потенциально неплатежеспособных заемщиков, он впал в паралич. Развитие ситуации в финансовой сфере серьезно повлияло и на реальный сектор экономики. Вскоре после усугубления проблем в финансовой системе США вошли в рецессию. Национальное бюро экономических исследований США (NBER) — совет ученых-экономистов, считающийся официальным арбитром в определении времени начала и конца рецессии в стране, в декабре 2008 г. объявило, что рецессия в США началась еще год назад — в декабре 2007 г.

Постепенно финансовый кризис в США начал распространяться во всем мире. Американские корпорации приступили к срочной распродаже активов и выводу денег из других стран. По оценкам Банка Англии, суммарные потери от кризиса в экономиках США, Великобритании и ЕС уже составили 2,8 трлн долл. ВВП США в III квартале 2008 г. снизился на 0,5%, что оказалось самым значительным падением с 2001 г., из-за максимального за 28 лет сокращения потребительских расходов (на 3,8%). При этом снижение данного показателя было несколько компенсировано увеличением расходов государства, ростом экспорта и снижением импорта. По оценке Бюджетного управления конгресса США, прирост ВВП в 2008 г. составил 1,2%. Объем задействованных в экономике США мощностей в ноябре упал до 75,4% по сравнению с 76,3% в октябре, что на 5,6 п. п. ниже среднего уровня в 1972—2007 гг. Индекс деловой активности в промышленности (ISM manufacturing index)1в декабре 2008 г. снизился до 32,4 пункта по сравнению с октябрьским значением в 36,2 пункта. Это самое низкое значение индекса с июня 1980 г., когда оно находилось на уровне 30,3 пункта. В 2007 г. его среднее значение составило 51,1 пункта. По данным министерства труда США, в декабре 2008 г. американская экономика потеряла 524 тыс. рабочих мест, а в целом за год — 2,6 млн. Это максимальный показатель с 1945 г., когда экономика страны перестраивалась на мирные рельсы. Уровень безработицы в США достиг 7,2% — максимального показателя с 1992 г. (до начала финансового кризиса — 4,4%). Если же учесть увольнения лиц, занятых частично, то он вырос до 13,5% (в конце 2007 г. — 8,7%). Объем строительства новых домов в США в ноябре 2008 г. снизился на 19% относительно предыдущего месяца. Это самый низкий показатель с начала его наблюдения. По сравнению с ноябрем 2007 г. снижение составило 47%. В годовом исчислении объем продаж новых домов в ноябре 2008 г. оказался на 35,3% меньше, чем в ноябре 2007 г.

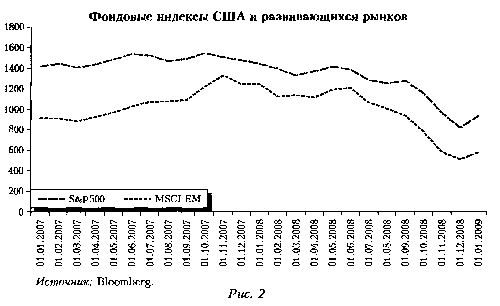

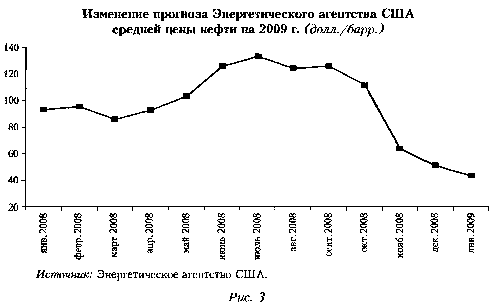

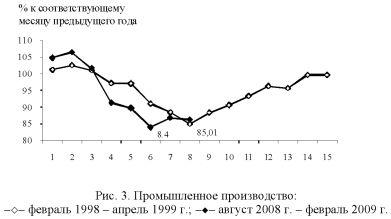

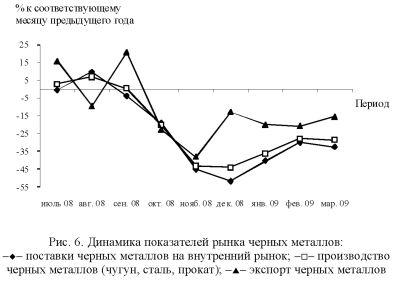

События в экономике США негативно повлияли на фондовые рынки в развитых и развивающихся странах. На рисунке 2 представлена динамика в 2007—2008 гг. одного из основных американских фондовых индексов S&P 500 и фондового индекса для развивающихся рынков MSCI ЕМ, разрабатываемого банком Morgan Stanley (данные на рисунке не отражают внутримесячной динамики индексов). В 2007 г. фондовые рынки развивающихся стран росли опережающими темпами по сравнению с развитыми странами, чему способствовали портфельные инвестиции из ведущих мировых экономик. В 2008 г. массированный приток средств из-за рубежа на развивающиеся рынки прекратился, и динамика фондового индекса для развивающихся стран практически повторяет динамику ведущего американского фондового индекса. За 2008 г. индекс S&P 500 сократился почти на 40%, а индекс MSCI ЕМ - более чем на 50%. Анализ ситуации в мировой экономике по итогам 2008 г. позволяет прогнозировать замедление глобального роста в текущем году. В ноябрьском прогнозе МВФ он оценивается на уровне 2,2, а Всемирного банка — 0,9%. В дальнейшем можно ожидать уменьшения этих значений. Наиболее развитые экономики в наступившем году ждет серьезный спад. Так, Еврокомиссия прогнозирует падение ВВП еврозоны на 1,8%. По оценкам Бюджетного управления конгресса США (далее — БУК), представленным в «Перспективах экономики и бюджета в 2009- 2019 гг>, в 2009 г. США ожидает сильное сокращение экономической активности. Реальный ВВП без учета программы стимулирования экономики снизится на 2,2%, а реальное потребление — более чем на 1%. В 2010 г. возможно медленное восстановление экономики: реальный ВВП вырастет на 1,5%. БУК прогнозирует дальнейшее снижение средней стоимости недвижимости еще на 14% в период между III кварталом 2008 г. и II кварталом 2010 г. Ожидается, что бюджетный дефицит в США в 2009 г. будет самым крупным со времен Второй мировой войны. По прогнозам БУК, он составит 1,2 трлн долл., или 8,3% ВВП. Вступление в силу программы стимулирования экономики увеличит бюджетный дефицит, но в 2010 г. он снизится до 4,9% ВВП. Расходы правительств штатов и муниципалитетов лишь немного смягчат спад экономической активности. В качестве реакции на более низкие, чем ожидалось, доходы и необходимость обеспечить сбалансированность бюджета они сокращают расходы на товары и услуги и, по оценкам БУК, в 2009 г. реального роста расходов на эти цели не предвидится. По прогнозам БУК, нынешняя рецессия в США продлится до середины текущего года и станет самой долгой со времен Второй мировой войны (рецессии 1973 1974 и 1981 — 1982 гг. длились по 16 месяцев). Если она выйдет за пределы второго полугодия 2009 г., то будет продолжаться как минимум 19 месяцев. Нынешний кризис окажется исамым глубоким в послевоенный период — в течение двух последующих лет ВВП будет на 6,8% ниже своего потенциала (уровня, возможного при полном использовании производственных и кадровых ресурсов). Тем не менее эта рецессия, возможно, не приведет к самому высокому уровню безработицы. По прогнозам, она вырастет до 9,2% в начале 2010 г. (с 4,4% в конце 2006 г.). но все равно будет ниже, чем в конце экономического спада 1981—1982 гг. (10,8%). Некоторые аналитики предсказывают такую глубокую рецессию в мировом масштабе по итогам 2009 г., которой не было даже в периоды наиболее крупных экономических кризисов в ведущих странах в прежние годы. Самые значительные замедления мировой экономики наблюдались в 1975 г., когда глобальный рост составил всего 0,93% по отношению к предыдущему году, и в 1980 г., когда его значение приблизилось к нулю (0,3%). Предполагается, что в ближайшие годы «локомотивами» мирового экономического роста будут Китай и Индия. Ситуация в этих странах разная. Экспортоориентированной экономике Китая будет нелегко заместить падение внешнего спроса внутренним. Даже реализация пакета антикризисных мер, который оценивается в 570 млрд долл. США, и возможное его увеличение не предотвратят сильного снижения темпов роста, вплоть до уровня 6% или даже меньше. По прогнозам Всемирного банка, на фоне сокращения прямых иностранных инвестиций ожидается снижение темпов роста ВВП Индии до 5,8% в 2009 г. по сравнению с 6,3% в 2008 г. ВВП еще одной динамично развивающейся страны — Бразилии — в 2009 г., как ожидается, вырастет на 2,8% по сравнению с 5,2% в 2008 г. Уровень инфляции уже начал выравниваться под влиянием политики Центрального банка страны по повышению процентной ставки и на фоне падения цен на товары. Инфляция потребительских цен должна снизиться с 6,3% в 2008 г. до 4,8% в 2009 г. По оценкам аналитиков Barclays Capital2, дефицит счета текущих операций в Бразилии в 2008 г. составит 1,9% ВВП. Впервые с 2002 г. страна столкнулась с отрицательным сальдо по этому счету. Аналитики Barclays Capital в перспективе прогнозируют рост его дефицита до 2,4% ВВП в 2010 г. Последовательно снижается и ожидаемый уровень мировых цен на нефть. Согласно последнему прогнозу, представленному 13 января 2009 г. Энергетическим агентством США, средняя цена 1 барреля нефти марки WTI на 2009 г. оценивается в 43 долл. (чему соответствует примерно 40 долл./барр. для марки Urals). Это означает, что по сравнению с 2008 г. нефть подешевеет почти в два с половиной раза. На рисунке 3 представлена динамика ежемесячных прогнозов Энергетического агентства США средней цены на нефть на 2009 г. Обращает на себя внимание, что за последние четыре месяца (октябрь 2008 — январь 2009 г.) она упала почти в три раза. Это объясняется ожидаемым снижением мирового спроса на нефть.

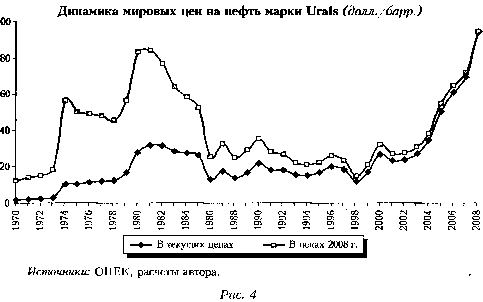

Международное энергетическое агентство пересмотрело прогноз мирового спроса на нефть в 2009 г. в сторону снижения на 1 млн барр. в сутки после сокращения прогнозного роста ВВП мировой экономики до 1,2% с учетом ухудшающейся конъюнктуры3. Мировой спрос на нефть в 2009 г. теперь скорректирован до 85,3 млн барр. в сутки (снижение на 0,6% по сравнению с 2008 г., что соответствует 0,5 млн барр. в сутки в среднем за год). По прогнозу ОПЕК4, мировой спрос на нефть в 2009 г. составит 85,7 млн барр. в сутки (против 85,8 млн в 2008 г. и 85,9 млн в 2007 г.). Главный фактор существенного сокращения спроса на нефть — уменьшение спроса со стороны США на 1,1 млн барр. в сутки. Напомним, что Минфином России для разработки стратегических принципов бюджетной политики принята долгосрочная цена на нефть в размере 50 долл. США в ценах 2007 г., которая может быть как заметно ниже в период экономического спада, так и выше в период подъема. В последние годы цены на нефть существенно выросли. В 2008 г. среднегодовая цена на нефть марки Urals достигла рекордного значения в 94,4 долл./барр. (см. рис. 4). Это максимальное значение за период с 1970 г. С учетом прогноза изменения мирового спроса на нефть в перспективе ожидать превышения этого значения не приходится. Такой вывод подтверждается последним долгосрочным исследованием ОПЕК5. Ее эксперты отмечают возросшее влияние на процесс ценообразования инвесторов и биржевых спекулянтов, которые оценивают нефть не по ее потребительским свойствам, а в качестве привлекательного с финансовой точки зрения актива. И если в 2003 г. на Нью-Йоркской товарно-сырьевой бирже на один реально проданный баррель нефти приходилось шесть «бумажных», то к 2008 г. этот показатель превысил 18.

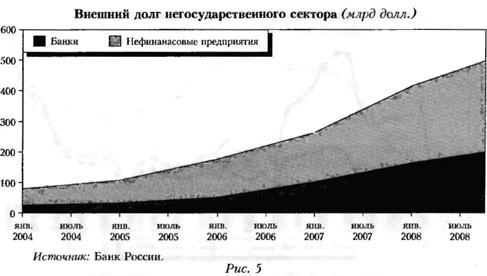

Согласно прогнозу ОПЕК до 2030 г., представленному в «Обзоре мирового нефтяного рынка за 2008 г.», темпы роста населения в 2006—2015 гг. будут выше, чем в 2015—2030 гг. (соответственно 1,1 и 0,9% в год). Кроме того, во второй половине рассматриваемого периода начнется сокращение численности населения трудоспособного возраста, что окажет влияние на экономическую активность и снижение потребления энергии. Влияние мирового финансового кризиса на денежно-кредитную политику и банковскую систему России Накануне кризиса российская экономика демонстрировала очень хорошие макроэкономические показатели: значительный профицит бюджета и счета текущих операций, быстрый рост золотовалютных резервов и средств в бюджетных фондах. Вместе с тем в последние годы было допущено некоторое ослабление денежно-кредитной и бюджетной политики. Так, в 2007 г. расходы федерального бюджета увеличились в реальном выражении на 24,9%, то есть их рост более чем в три раза превышал рост ВВП. В экономике сформировались устойчиво низкие процентные ставки, фактически отрицательные в реальном выражении, что привело к бурному росту кредитования. Естественным результатом стал «перегрев» экономики. С одной стороны, это способствовало усилению инфляционного давления, а с другой — быстрому наращиванию внешних заимствований. Всего за три года (2005—2007) внешний долг негосударственного сектора увеличился почти в четыре раза. На начало 2005 г. он составил 108 млрд долл. США., а на конец 2007 г. 417,2 млрд (см. рис. 5). Быстрый рост государственных расходов и импорта маскировался повышением цен на нефть и другие товары российского экспорта. Однако фактически описанные процессы делали российскую экономику уязвимой к воздействию глобального кризиса.

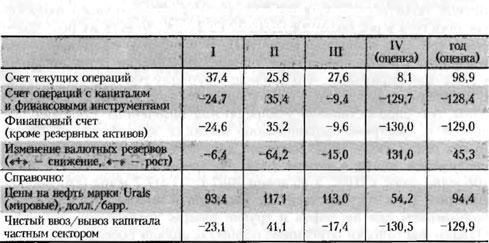

Привлечение российскими банками средств на мировом рынке капитала позволило им проводить экспансию на кредитном рынке, что привело к повышению доступности денежных ресурсов и снижению ставок на внутреннем рынке заимствований. Чистая международная инвестиционная позиция кредитных организаций устойчиво ухудшалась. В конце 2005 г. ее значение составило -20,827 млрд долл. США, а в конце III квартала 2008 г. — -99,651 млрд. Снижение цен на нефть с мая прошлого года и ограничение заимствований на внешнем рынке вызвали существенное ослабление платежного баланса во втором полугодии 2008 г. Чистый приток частного капитала в размере 83 млрд долл. США в 2007 г. превратился в его чистый отток в размере 130 млрд долл. в 2008 г. В IV квартале прошлого года по сравнению с I кварталом счет текущих операций сократился в 4,5 раза — с 37 млрд долл. США до 8 млрд долл., а в целом за год он составил 99 млрд долл. США (см. табл. 1). В 2009 г. ожидается нулевое сальдо счета текущих операций. Таблица 1 Платежный баланс Российской Федерации за 2008 год (млрд долл. США)

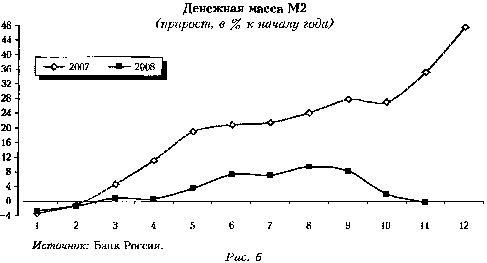

Источник: Банк России. В результате в прошлом году валютные резервы сократились на 45 млрд долл. США (а золотовалютные — на 51,7 млрд) и фактически перестали выполнять функцию источника денежного предложения. Их сокращение привело к серьезному замедлению денежного предложения. За И месяцев 2008 г. объем денежной массы М2 даже снизился на 0,3%, в то время как в 2007 г. за тот же период он увеличился на 35,2% (см. рис. 6).

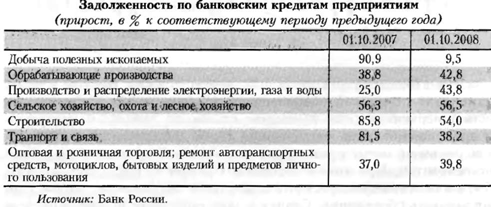

Основным источником денежного предложения стало пополнение ликвидности со стороны денежных властей. Предпринятые шаги позволили насытить рынок краткосрочной ликвидностью, однако не смогли компенсировать дефицит долгосрочных ресурсов. Предложение «длинных» денег в экономике и стабилизацию денежного рынка в долгосрочной перспективе должны обеспечить институциональные инвесторы, а также сами коммерческие банки за счет кредитной активности. Одним из источников «длинных» пассивов служат депозиты юридических лиц и вклады физических лиц, размещенные на срок более трех лет. На протяжении последних двух лет их доля в общих пассивах составляла 5 — 6%. В условиях нехватки «длинных» денег банки вынуждены в качестве источника формирования «длинных» активов использовать «короткие» обязательства. Причем эта ситуация характерна не только для периода текущей финансовой нестабильности, но и для последних нескольких лет, когда краткосрочные обязательства покрывали не менее 10 — 14% долгосрочных активов банков. Очевидно, дальнейшее наращивание долгосрочных кредитов за счет краткосрочных пассивов могло негативно сказаться на ликвидности банковской системы. В последнее время замедление темпов роста кредитного портфеля приняло ярко выраженный характер. В ноябре 2008 г. по сравнению с октябрем объем выданных кредитов населению даже сократился на 0,7%, прирост банковских кредитов предприятиям составил всего 0,7% (см. рис. 7). По итогам одиннадцати месяцев 2008 г. задолженность перед кредитными организациями нефинансовых организаций выросла на 32,6% против 46,9% за тот же период 2007 г.

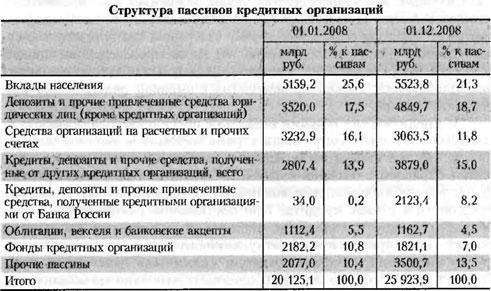

На динамику банковских кредитов в 2008 г. оказало влияние и то, что в период кризиса многие организации начали сворачивать инвестиционные программы, сокращать текущие расходы. Банки стали ужесточать требования к финансовому состоянию граждан в связи с возрастающими рисками непогашения кредитов (снижение покупательской способности, увеличение числа безработных). В ближайшее время банкам придется больше внимания уделять привлечению ресурсов с внутреннего рынка. Усиление конкуренции на внутреннем финансовом рынке в 2008 г. привело к повышению ставок по банковским депозитам. Так, средневзвешенная ставка по рублевым депозитам населения в кредитных организациях сроком до одного года повысилась с 5,4% годовых в январе 2008 г. до 6,2% годовых в октябре, а средневзвешенная ставка по рублевым депозитам предприятий сроком до одного года — с 3 до 6,7%. Отметим, что до сих пор повышение банками ставок по депозитам физических лиц было весьма скромным и не компенсировало ускорение темпов инфляции. При этом темпы прироста банковских депозитов снизились (см. рис. 8). Кроме депозитов населения и предприятий в 2008 г. основными источниками формирования ресурсов коммерческих банков были кредиты, депозиты и прочие средства, полученные от других кредитных организаций, а также средства организаций на расчетных и прочих счетах и облигации. На долю этих статей, включая депозиты, на начало декабря 2008 г. приходилось 71,3% общей суммы пассивов (см. табл. 2). Доля кредитов Банка России, полученных банками, увеличилась на 8 п. п. — до 8,2% в общей сумме пассивов. Очевидно, кредиты Банка России носят краткосрочный и регулирующий характер.

На стоимость ресурсов для коммерческих банков влияет изменение стоимости основных статей банковских пассивов, то есть в первую очередь изменение ставок по депозитам населения и предприятий. Для поддержания своей деятельности коммерческие банки не могут кредитовать под меньший процент, чем ставки по депозитам. При этом в российских условиях последние должны быть как минимум нулевыми в реальном выражении, чтобы стимулировать сбережения. Ставки в экономике определяются прежде всего уровнем инфляции, формированием стимулов к сбережению и уровнем риска. Таблица 2