- •Содержание

- •1. Технический анализ

- •V-образная вершина и основание ("шип")

- •2. Волновая теория Эллиотта

- •2.8. Горизонтальные треугольники (Triangles)

- •2.9. Корректирующие комбинации

- •2.10. Указание по чередованию

- •2.11. Прогнозирование корректирующих волн

- •2.12. Формирование каналов

- •2.13. Дополнительные указания

- •2.14. Индивидуальность волн

- •2.15. Практическое применение

- •2.16. Введение в мир Фибоначчи

- •2.17. Геметрия Фибоначчи

- •2.18. Значение Фи

- •2.19. Фи и фондовый рынок

- •2.20. Введение в пропорциональный анализ

- •2.21. Соотношения движущих и корректирующих волн

- •2.22. Прикладной пропорциональный анализ

- •2.23. Многократные соотношения волн

- •2.24. Применение многократного соотношения волн в реальном масштабе времени

- •- Начало цитаты The Elliott Wave Theorist -

- •- Конец цитаты The Elliott Wave Theorist -

- •2.25. Временные последовательности Фибоначчи

- •2.26. Волны вековой длины

- •2.27. Волновая модель вплоть до 1978 года

- •2.28. Отдельные акции

- •2.29. Товары

- •2.30. Теория Доу, циклы, новости и произвольное блуждание

- •2.31. Технический и экономический анализы

- •3.32. Прогноз с 1982 года, часть I

- •Выдержка из

- •2.33. Прогноз с 1982 года, часть II

- •2.34. Приближение к вершине Главного (Grand) волнового уровня

- •2.35. Что же дальше?

- •3. Анализ комбинаций японских свечей

- •3.1. Построение графиков "японские свечи"

- •3.2. Комбинации японских свечей (модели разворота)

- •Модель поглощения (engulfing pattern)

- •Завеса из темных облаков (dark-cloud cover)

- •Просвет в облаках (piercing pattern)

- •Звезды (stars)

- •Падающая звезда (shooting star) и перевернутый молот (inverted hammer)

- •3.3. Другие модели разворота

- •2) Вершины и основания "пинцет" (tweezers tops and bottoms)

- •3) Две взлетевшие вороны (upside-gap two crows)

- •4) Модель "контратака" (counterattack lines)

- •5) Пологие вершины и основания “сковорода”

- •3.4. Модели продолжения тенденции

- •2) Игра на разрывах от ценовых максимумов и минимумов

- •3) Три наступающих белых солдата

- •4) Дожи

- •4. Подход т.Демарка к техническому анализу

- •5. Фундаментальный анализ финансовых рынков

- •5.1. Введение в фундаментальный анализ

- •5.2. Фундаментальные факторы, влияющие на финансовые рыноки

- •5.3. Данные экономического развития страны.

- •5.4. Заседания центральных банков

- •5.5. Выступления глав правительств, центральных банков и др.

- •5.6. Взаимозависимость различных стран между собой

- •6. Money Management - основы управления капиталом

- •7. Торговые тактики (форекс, акции, фьючерсы)

- •8. Психологические аспекты работы на финансовых рынках

- •8.1. Характеристика биржевых ощущений

- •8.2. Психоанализ действий трейдера

- •8.3. Фантазия и реальность. Общепринятые мифы

- •8.4. Основные постулаты индивидуальной психологии трейдинга

- •8.5. Психология биржевой толпы. Психология тенденций

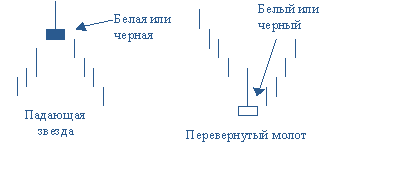

Падающая звезда (shooting star) и перевернутый молот (inverted hammer)

Состоит из двух свечей, модель вершины. Не относится (в отличие от вечерней звезды) к числу важнейших сигналов разворота. Тело падающей звездынебольшое и находится в нижней части ценового диапазона свечи. Верхняя тень длинная. Цвет тела значения не имеет. Падающая звезда показывает, что торговая сессия открылась вблизи дневного минимума, затем цена взмыла вверх и снова упала, так что цена закрытия приблизилась к цене открытия. Т.е. подъем оказался несостоятельным.

Т ело

идеальной падающей звезды образует

разрыв относительно тела предыдущей

свечи. Этот разрыв не является обязательным.

ело

идеальной падающей звезды образует

разрыв относительно тела предыдущей

свечи. Этот разрыв не является обязательным.

Свеча в форме падающей звезды, появившаяся после ценового спада, может быть бычьим сигналом. Такая свеча называется "перевернутый молот".

Чтобы убедиться в бычьем характере перевернутого молота, нужно дождаться бычьего подтверждающего сигнала на следующей свече. Подобным подтверждением может стать ситуация, когда цена открытия на следующий день будет выше тела перевернутого молота. Чем больше ценовой разрыв, тем ярче сигнал. Или, например, в качестве подтверждения может использоваться белая свеча с более высокой ценой закрытия, чем в день образования перевернутого молота.

Подтверждение получить необходимо, т.к. модель имеет медвежий характер. Рынок открывается на уровне дневного минимума. Цена начинает расти. Но быки не способны удержать цены и цены падают, закрываясь на уровне дневного минимума.

3.3. Другие модели разворота

Предыдущие модели разворота являются сравнительно сильными сигналами изменения тенденции. Ниже описываются индикаторы разворота, которые являются менее сильными сигналами перелома. Это "харами", вершины и основания "пинцет", свеча "захват за пояс", модели "две взлетевшие вороны" и "контратака". Ниже исследуются также такие сильные сигналы разворота, как "три черные вороны", "три горы", "три реки", "пологая вершина", основание "сковорода", вершина и основание "башня".

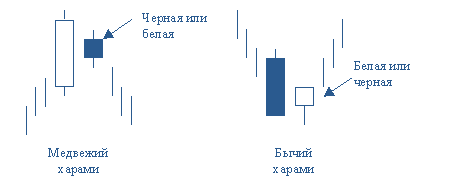

Модель "харами" (harami pattern)

Модель "харами"("беременная" в переводе с японского) - это свеча с маленьким телом, которое находится в пределах сравнительно длинного тела предшествующей свечи. Длинная свеча - это "мать", короткая - "плод", или "ребенок".

Свечи

в модели поглощения должны различаться

по цвету, в "харами" это необязательно.

Хотя чаще всего она состоит из контрастных

свечей. У второй свечи должно быть

маленькое тело, а у первой - большое.

Тело второе свечи находится внутри

первой. Размеры и взаимное расположение

теней значения не имеют. Чем меньше

второе тело, тем более значима модель.

Свечи

в модели поглощения должны различаться

по цвету, в "харами" это необязательно.

Хотя чаще всего она состоит из контрастных

свечей. У второй свечи должно быть

маленькое тело, а у первой - большое.

Тело второе свечи находится внутри

первой. Размеры и взаимное расположение

теней значения не имеют. Чем меньше

второе тело, тем более значима модель.

Как правило, "харами" подтверждает окончание предшествующей тенденции и переход во флэт. Иногда модель предупреждает о кардинальном изменении тенденции.

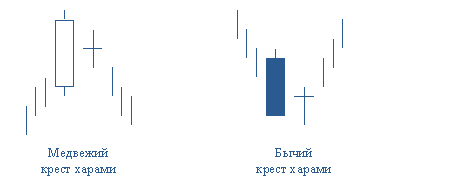

С уществует

разновидность харами, которая называется"крест харами". В этой модели

вместо маленькой второй свечи появляется

додж. "Крест харами" относится к

числу наиболее значимых сигналов

разворота вследствие того, что он

содержит всесильного доджа. Крест харами

иногда называют"моделью, приводящей

в ужас"(petrifying pattern). Кресты харами

более эффективны на вершине рынка.

уществует

разновидность харами, которая называется"крест харами". В этой модели

вместо маленькой второй свечи появляется

додж. "Крест харами" относится к

числу наиболее значимых сигналов

разворота вследствие того, что он

содержит всесильного доджа. Крест харами

иногда называют"моделью, приводящей

в ужас"(petrifying pattern). Кресты харами

более эффективны на вершине рынка.

Харами отражает неравномерность в развитии рынка. После восходящей тенденции, завершающейся мощным белым телом, появляется свеча с маленьким телом, свидетельствующая о неопределенности. Это говорит о слабости быков и, следовательно, о возможном изменении тенденции. Для бычьего харами все с точностью до наоборот.