9 семестр_1 / ДКБ / Вариант 10 / Моя КР по ДКБ

.rtfФедеральное государственное образовательное бюджетное учреждение

высшего профессионального образования

«Финансовый университет при Правительстве Российской Федерации»

(Финуниверситет)

Тульский филиал Финуниверситета

КОНТРОЛЬНАЯ РАБОТА

по дисциплине

«Деньги, кредит, банки»

Вариант №10.

«Валютный курс: понятие, стоимостная основа, курсообразующие факторы, режим»

Выполнил: студент 4 курса

факультета ФК

специализация БЭ

группы дневной

Калинин П.А.

№ л.д.120446

Проверил: Балашова О.Б.

Тула 2014 г.

План работы

Валютный курс: понятие, стоимостная основа, курсообразующие факторы, режим………………………………………………………….

Контрольно тестовое задание……………………………………

Задача……………………………………………………………….

Список использованной литературы…………………………..

Валютный курс: понятие, стоимостная основа, курсообразующие факторы, режим

Валютный курс является важным элементом международных валютных отношений, как измеритель стоимостного содержания валют. Он представляет собой соотношение между денежными единицами розных стран, определяемое их покупательной способностью и рядом других факторов. Валютный курс необходим для международных валютных, расчетных кредитно-финансовых операций.

Международные экономические операции связаны с обменом национальных валют. Этот обмен происходит по определенному соотношению.

Соотношение между денежными единицами разных стран, т.е. цена денежной единицы одной страны, выраженная в денежной единице другой страны (или в международной денежной единице), называется валютным курсом.

Валютный курс – это не технический коэффициент пересчета, а «цена» денежной единицы данной страны, выраженная в иностранной валюте или международных валютных единицах (ЭКЮ, СДР).

Валютный курс необходим для международных валютных, расчетных, кредитно-финансовых операций. Например, экспортер обменивает вырученную иностранную валюту на национальную, так как в нормальных условиях валюты других стран не обращаются в качестве денежного средства на территории данного государства. Импортер приобретает иностранную валюту для оплаты купленных за рубежом товаров. [1, c.49]

Стоимостной основой валютного курса служит паритет покупательной способности (ППС), т.е. соотношение валют по их покупательной способности. Покупательная способность выражает средние национальные уровни цен на товары, услуги, инвестиции.

При свободном размене банкнот на золото и свободе золотого обращения между странами валютный курс незначительно отклоняется от ППС вследствие действия механизма золотых точек. Механизм золотых точек – пределы отклонения валютного курса от монетарного паритета (обычно не более 1 %): нижний (при достижении которого начинается отток золота из страны) и верхний (начинается его приток). Монетарный паритет – соотношение весового содержания золота в денежных единицах (монетах) различных стран.

В условиях бумажно-денежного обращения валютные курсы могут существенно отклоняться от паритета покупательской способности. Для промышленно развитых стран это отклонение составляет, по последним подсчетам, до 40 %. Во многих развивающихся странах и странах с переходной экономикой курс национальной валюты в 2- 4 раза ниже паритета.

Отклонение валютного курса от паритета покупательской способности происходит под влиянием спроса и предложения на валюту, которые в свою очередь зависят от различных факторов. [4, c.91]

Выделяют конъюнктурные и структурные (долгосрочные) факторы, влияющие на валютный курс. Конъюнктурные факторы связаны с колебаниями деловой активности, политической и военно-политической обстановкой, со слухами, догадками и прогнозами. Обменный курс зависит от того, насколько пессимистично или оптимистично настроено общество в отношении правительственной политики.

Чем выше темп инфляции в стране по сравнению с другими государствами, тем ниже курс ее валюты, если не противодействуют иные факторы. Инфляционное обесценение денег в стране вызывает снижение их покупательной способности и тенденцию к падению их валютного курса.

На валютный курс влияет степень использования валюты на мировых рынках. В частности, преимущественное использование доллара США в международных расчетах и на международном рынке капиталов вызывает постоянный спрос на него и поддерживает его курс даже в условиях падения его покупательской способности или пассивного сальдо платежного баланса США.

Повышение процентных ставок по депозитам и доходности ценных бумаг в какой-либо валюте вызовет рост спроса на эту валюту и приведет к ее удорожанию. Относительно более высоки процентные ставки и доходность ценных бумаг в данной стране приведут, во-первых, к притоку в эту страну иностранного капитала и соответственно – к увеличению предложения иностранной валюты, ее удешевлению и удорожанию национальной валюты. Во-вторых, приносящие более высокий доход депозиты и ценные бумаги в национальной валюте будут содействовать переливу национальных денежных средств с валютного рынка, уменьшению спроса на иностранную валюту, понижению курса иностранной и повышению курса национальной валюты.

При активном платежном балансе страны растет спрос на ее валюту со стороны иностранных должников, ее курс может повыситься. [5, c.86]

К конъюнктурным факторам относятся:

-

Состояние экономики:

-

темп инфляции;

-

уровень процентных ставок;

-

деятельность валютных рынков;

-

валютная спекуляция;

-

валютная политика;

-

состояние платежного баланса;

-

степень использования национальной валюты в международных расчетах;

-

ускорение или задержка международных расчетов.

-

Политическая обстановка в стране (политический фактор).

-

Степень доверия к национальной валюте на национальном и мировом рынках (психологический фактор).

Наряду с конъюнктурными факторами, влияние которых предусмотреть трудно, на спрос и предложение валюты, т.е. на динамику ее курса, воздействуют и относительно долговременные тенденции, определяющие положение той или иной национальной денежной единицы в валютной иерархии (структурные факторы).

К структурным факторам относятся:

-

Конкурентоспособность товаров на мировых рынках и ее изменения. Они обусловлены, в конечном счете, технологическими детерминантами. Форсированный экспорт стимулирует приток иностранной валюты.

-

Рост национального дохода обуславливает повышенный спрос на иностранную продукцию, между тем как товарный импорт может увеличить отток иностранной валюты.

-

Последовательное повышение внутренних цен по сравнению с ценами на рынках партнеров усиливает стремление закупать более дешевые иностранные товары, между тем как склонность иностранцев к приобретению товаров или услуг, становящихся все более дорогими, улетучивается. В результате понижается предложение иностранной валюты и происходит обесценение отечественной.

-

При прочих равных условиях, повышение процентных ставок является фактором привлечения иностранного капитала и, соответственно, иностранной валюты, а также может вести к удорожанию отечественной. Но повышение процентных ставок имеет, как известно, и теневую сторону: оно удорожает кредит и угнетающе воздействует на инвестиционную деятельность внутри страны.

-

Степень развития рынка ценных бумаг (облигаций, кредитных векселей, акций и пр.), составляющие здоровую конкуренцию валютному рынку. Фондовый рынок может привлекать иностранную валюту непосредственно, но также притягивать национальные денежные средства, которые в противном случае использовались бы на покупку иностранной валюты. [2, c.110-111]

Режим валютного курса – это порядок установления курсовых соотношений между валютами.

Выделяют следующие виды режимов валютного курса:

-

Фиксированный;

-

плавающий (свободного плавания и управляемого плавания);

-

валютный коридор;

-

коллективного плавания.

При режиме фиксированного валютного курса центральный банк устанавливает курс национальной валюты на определенном уровне по отношению к иностранной валюте.

Первая особенность фиксированного курса состоит в том, что его устанавливает центральный банк (или правительство); вторая – в том, что он остается неизменным в течение более или менее продолжительного времени т. е. не зависит от изменения спроса и предложения на валюту.

Изменение фиксированного курса происходит в результате его официального пересмотра (девальвации - понижения или ревальвации - повышения).

При режиме плавающего валютного курса курс, во-первых, устанавливается рынком (коммерческими банками и в результате биржевых торгов) и, во-вторых, он меняется под влиянием спроса и предложения на валюту.[3, c.52]

Различают свободно плавающий и управляемый плавающий валютный курс. При режиме свободно плавающего валютного курса курс практически не регулируется центральным банком, свободно меняясь под влиянием спроса и предложения. При режиме управляемого плавающего валютного курса центральный банк постоянно регулирует уровень курса с помощью валютных интервенций.

При режиме «валютного коридора» центральный банк устанавливает верхний и нижний пределы колебания валютного курса. При режиме совместного (коллективного) плавания валют курсы валют стран-членов валютной группировки поддерживаются по отношению друг к другу в пределах «валютного коридора» и совместно плавают вокруг валют, не входящих в группировку.

Установление валютного курса, определение пропорций обмена валют называется валютной котировкой. На валютном рынке действуют два метода валютной котировки: прямой и косвенный (обратный).[2, c.115]

В большинстве стран (в том числе в России) применяется прямая котировка, при которой курс единицы иностранной валюты выражается в национальной (за единицу – базу котировки - принимается иностранная валюта).

При косвенной котировке курс единицы национальной валюты выражается в определенном количестве иностранной валюты (за базу принимается национальная валюта). Косвенная котировка применяется в Великобритании, с 1987 г. - частично в США. [5, c.89-90]

Выбор валютного режима зависит от уровня развития экономики, ее организации и степени интегрированности в мировое сообщество. В мировой истории существует немало примеров удачного использования плавающих или фиксированных режимов, а также их комбинации. Однако в последнее время все больше стран предпочитают плавающие режимы валютного курса. Это обуславливается тем, что становится все больше стран, которые закончили переходный период реформирования своих экономик, все больше интегрируются в международные финансовые рынки. С этой точки зрения применение плавающего режима валютного курса является более предпочтительным.

Периодическая оценка иностранных валют в валюте данной страны носит название валютной котировки. Валютная котировка – это установление ВК, определение пропорций обмена валют.

Валютная котировка бывает трех видов:

-

прямая котировка – количество единиц национальной валюты за одну единицу иностранной валюты. Такой способ принят в большинстве стран (в том числе и в России).

-

косвенная (обратная) котировка – количество иностранной валюты за единицу национальной валюты. Применяется в Англии, а с 1987 г. частично и в США.

-

кросс-курс – представляет соотношение между двумя валютами по отношению к третьей валюте. В основном в качестве этой третьей валюты используется доллар США как валюта, используемая в большинстве сделок. [4, c.97]

В операциях на межбанковском валютном рынке преобладает котировка по отношению к доллару США, что объясняется его ролью главного международного платежного и резервного средства. Для торгово-промышленной клиентуры котировка валют банками базируется на кросс-курсе. Кросс-курс означает определенное соотношение двух валют, которое вытекает из их курсов по отношению к третьей валюте (обычно доллару США). Курс по форвардной сделке, как правило, отличается от курса по спот-сделке. Форвардный курс устанавливается методом премии или скидки. Премия означает, что форвардный курс выше, а скидка — ниже, чем спот-курс. Разницу между курсами спот и форвард называют форвардной разницей, форвардными пунктами или своп-разницей, своп-пунктами (swap points, swap rate). Большинство экономистов считают, что различие между спот-курсом и форвардным курсом отражает, прежде всего, разницу в процентных ставках за соответствующий период по обмениваемым валютам.

Валютный курс выражает соотношение между денежными организациями разных стран. В целом система валютных курсов – это набор правил, посредством которых описывается роль Центрального банка на валютном рынке. Частными случаями систем являются жестко фиксированные валютные курсы и абсолютно гибкие валютные курсы, которые устанавливаются на валютных рынках без вмешательства Центрального банка. [1, c.60]

Тестовые задания

валютный курс котировка

А. К функциям банка относятся:

1 Посредничество в кредите.

2 создание капитала.

3 ссуды предприятиям.

4 прием вкладов.

Ответ: 1;4.

Б. Установите соответствия вида и формы векселя:

|

Форма векселя |

Виды векселя |

|

|

Простой |

Переводной |

|

|

Безусловное предложение (приказ) уплатить |

|

+ |

|

Безусловное обещание (обязательство) уплатить |

+ |

|

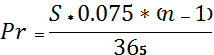

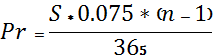

Задача

1 ноября 2008 г. Центральный банк предоставил коммерческому банку кредит на 10 календарных дней под 7, 5% годовых в сумме 10 млн. руб. Определить:

А) сумму начисленных процентов за пользование кредитом;

Б) наращенную сумму долга по кредиту.

Дано:

n=10

S=10000000

Pr-?

D-?

Решение:

А)

а)

![]()

б)![]()

![]()

![]()

Список использованной литературы

-

Международные валютно-кредитные и финансовые отношения: Учебник / Под ред. Л.Н. Красавиной. 2-е изд., перераб. и доп. М.: Финансы и статистика, 2000.

-

Финансы. Денежное обращение. Кредит: Учебник/ Под ред. Г.Б. Поляка-М.: Юнити, 2001.

-

Воронин В.П. Деньги, Кредит, Банки: Учебное пособие. – М.: Юрайт, 2002.

-

Финансы, деньги, кредит: Учебник / Под ред. О.В. Соколовой.- М.: Юристъ, 2001.

-

Деньги, кредит, банки: Учебник / Под ред. О.И. Лаврушина.- М.: КНОРУС, 2004.

-

Общая теория денег и кредита: Учебник для вузов/Под ред. академ. РАЕН Е.Ф. Жукова. – М.: ЮНИТИ-ДАНА, 2011. – 423 с.

Размещено на Allbest