- •Глава 1. Сущность и роль пассивных операций в формировании ресурсов коммерческих банков

- •Глава 2. Анализ управления пассивами в банке

- •2.1 Краткая характеристика и общая оценка структуры имущества по

- •2.2 Анализ структуры ресурсов банка, состава и динамики собственных средств банка

- •2.3 Анализ структуры и качества управления привлеченными средствами

- •Глава 3. Предложения по совершенствованию управления пассивами банка

- •3.1. Политика согласованности активов с пассивами, важность наличия точной и достаточной информации при управлении

- •3.2. Построение эффективной организационной структуры при совместном управлении пассивами и активами банка

СОДЕРЖАНИЕ

|

Введение…………………………………………………………………………. |

3 |

|

ГЛАВА 1. Сущность и роль пассивных операций в формировании ресурсов коммерческих банков………………………………………………. |

6 |

|

1.1Порядок формирования банковских ресурсов…………………….. |

6 |

|

1.2 Сущность и виды пассивных операций банков……………………… |

10 |

|

1.3 Депозитные операции банков…………………………………………. |

16 |

|

ГЛАВА 2. Управления пассивами в банке HOME CREDIT………………… |

23 |

|

2.1 Краткая характеристика и общая оценка структуры имущества по данным баланса Банка Home Credit…………………………………………. |

23 |

|

2.2 Анализ структуры ресурсов банка, состава и динамики собственных средств банка………………………………………………………………….. |

26 |

|

2.3 Анализ структуры и качества управления привлеченными средствами…………………………………………………………………….. |

35 |

|

ГЛАВА 3. Предложения по совершенствование управлениями пассивами банка……………………………………………………………………………. |

39 |

|

3.1. Политика согласованности активов с пассивами, важность наличия точной и достаточной информации при управлении……………. |

39 |

|

3.2. Построение эффективной организационной структуры при совместном управлении пассивами и активами банка…………………….. |

43 |

|

Заключение ……………………………………………………………………... |

49 |

|

Список использованных источников ………………………………………… |

52 |

ВВЕДЕНИЕ

На современном этапе становления в России рыночных отношений, когда успех банка как кредитно-финансового института зависит не только от правильной организации процесса банковского обслуживания клиентов, но и от системы рациональною формирования собственных и привлеченных средств, возникла общая потребность коммерческих банков в оптимизации стратегии и тактики привлечения ресурсов с целью их перераспределения и размещения в различных сферах экономики.

Коммерческие банки, действуя в соответствии с денежно-кредитной политикой государства, регулируют движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу, включая количество наличных денег, находящихся в обращении. Стабилизация же роста денежной массы – это залог снижения темпов инфляции, обеспечение постоянства уровня цен, при достижении которого рыночные отношения воздействуют на экономику народного хозяйства самым эффективным образом.

Как и другие субъекты хозяйственных отношений, коммерческие банки, для обеспечения своей хозяйственной деятельности должны располагать определенной суммой денежных средств - ресурсами, то есть осуществлять активные и пассивные операции.

Суть пассивных операций заключается в привлечении различных видов вкладов в рамках депозитных и сберегательных операций, получении кредитов от других банков, эмиссии различных ценных бумаг, а также проведения других операций, в результате которых увеличиваются денежные средства в пассиве. Пассивные операции характеризуют источники поступления средств и природу финансовых связей банка, поскольку они в значительной мере определяют условия, формы и направления использования банковских ресурсов. В связи с этим вопросы наращивания ресурсного потенциала и обеспечения его стабильности посредством эффективного управления пассивами приобретают особую остроту и актуальность. С точки зрения источников образования пассивы банка можно разделить на две крупные группы: собственные средства и привлеченные средства.

Все вышеизложенное, а также тот факт, что современное состояние и перспективы развития банковского обслуживания физических и юридических лиц не было предметом специального исследования экономистов в нашей стране, подчеркивает новизну и актуальность темы настоящей курсовой работе.

Целью работы является изучение теоретических аспектов осуществления пассивных операций коммерческого банка и их практический анализ па примере Банка Home Credit.

В соответствии с данной целью в работе были поставлены и решены следующие основные задачи:

1. Рассмотреть сущность и виды пассивных операций коммерческих банков;

2. Привести показатели оценки эффективности пассивных операций коммерческого банка;

З. Рассмотреть законодательное регулирование пассивных операций коммерческих банков;

4. Дать организационно-экономическую характеристику банка;

5. Привести оценку динамики, структуры и эффективности пассивных операций коммерческого банка;

6. Рассмотреть оценку деятельности банка на рынке депозитных продуктов;

7. Предложить направления совершенствования и повышения эффективности пассивных операций коммерческого банка.

Объектом исследования в дипломной работе является деятельность коммерческих банков по поводу формирования ресурсов.

Предметом исследования дипломной работы являются методы управления структурой пассивов коммерческих банков для обеспечения их оптимального соотношения.

Информационной базой дипломной работы послужили Федеральные законы, указы Президента, постановления и распоряжения Правительства Российской Федерации, нормативно – правовые документы Банка России, а также данные бухгалтерской и финансовой отчетности за 2010-2012 гг. Банка Home Credit.

Решение поставленных задач определило содержание курсовой работы. Она состоит из введения, трёх частей, заключения, списка использованной литературы, приложений.

Во введении раскрыта актуальность выбранной темы исследования, поставлены цель и задачи работы, раскрыта теоретическая, методологическая и информационная база исследования.

В первой главе исследованы теоретические положения сущности пассивов банка, их состава и методов управления ими.

Вторая глава посвящена анализу структуры, динамики пассивов Банка Home Credit и качества управления ими.

В третьей главе на основе анализа пассивных операций коммерческого банка, предложены мероприятия, которые позволят усовершенствовать действующий механизм управления пассивными операциями банка и повысить их эффективность.

В заключении подведены итоги проведенного исследования, делаются основные выводы и обобщаются рекомендации по совершенствованию управления пассивными операциями банка.

В процессе изучения и обработки материалов применялись следующие методы экономических исследований: абстрактно-логический, монографический, экономико-статистический, расчетно-конструктивный, использовались основные приемы анализа.

Глава 1. Сущность и роль пассивных операций в формировании ресурсов коммерческих банков

Порядок формирования банковских ресурсов

Коммерческие банки выступают, прежде всего, как специфические учреждения, которые, с одной стороны, привлекают временно свободные средства хозяйства, а с другой - удовлетворяют за счет этих привлеченных средств разнообразные потребности предприятий, организаций и населения.

В финансово-кредитном словаре дается следующее определение банковских ресурсов: "банковские ресурсы" - это совокупность средств, находящихся в распоряжении банков и используемая ими для кредитных и других операций [1]. При всех достоинствах данного определения его недостатком является, однако, то, что в нем совершенно не обращается внимание на источники банковских ресурсов.Ресурсы банков делятся, как известно, на собственные и привлеченные. Собственные ресурсы банка представляют собой банковский капитал и приравненные к нему статьи. Роль и величина собственного капитала коммерческих банков имеют особенную специфику, отличающуюся от предприятий и организаций, занимающихся другими видами деятельности тем, что за счет собственного капитала банки покрывают менее 10% общей потребности в средствах. [2, с.150] Обычно государство устанавливает для банков минимальную границу соотношения между собственными и привлеченными ресурсами.Значение собственных ресурсов банка состоит, прежде всего, в том, чтобы поддерживать его устойчивость. На начальном этапе создания банка именно собственные средства покрывают первоочередные расходы, без которых банк не может начать свою деятельность. За счет собственных ресурсов банки создают необходимые им резервы. Наконец, собственные ресурсы являются главным источником вложений в долгосрочные активы.Чем значительнее собственный капитал банка, тем большим доверием он пользуется в публике и тем больше и постояннее будет прилив вкладов в его кассу. Конечно, бывает и так, что банки со скромными собственными капиталами пользуются большим доверием, чем банки со значительными капиталами. Но это объясняется особым доверием, которое сумели внушить к банку лица, стоящие во главе учреждения. При одинаковых же условиях преимущество будет на стороне банка с большим собственным капиталом.

К собственным средствам относятся акционерный, резервный капитал и нераспределенная прибыль.

Акционерный капитал (или уставный фонд банка) создается путем выпуска и размещения акций. Как правило, банки по мере развития своей деятельности и расширения операций последовательно осуществляют новые выпуски акций. Как только один из выпусков акций завершен и оплачен новыми владельцами банка, крупные банки начинают готовить новые комплекты документов с тем, чтобы, когда деятельность банка развернется в достаточной мере, не терять времени на проработку документации и ее утверждение.

Резервный капитал или резервный фонд банков образуется за счет отчислений от прибыли и предназначен для покрытия непредвиденных убытков и потерь от падения курсов ценных бумаг.

Нераспределенная прибыль - часть прибыли, остающаяся после выплаты дивидендов и отчислений в резервный фонд.

Привлеченные средства банков покрывают свыше 90% всей потребности в денежных ресурсах для осуществления активных операций, прежде всего кредитных. [2, с.151] Роль их исключительно высока. Мобилизуя временно свободные средства юридических и физических лиц на рынке кредитных ресурсов, коммерческие банки с их помощью удовлетворяют потребность народного хозяйства в дополнительных оборотных средствах, способствуют превращению денег в капитал, обеспечивают потребности населения в потребительском кредите. Это депозиты (вклады), а также контокоррентные и корреспондентские счета.

Основную часть привлеченных средств составляют депозиты, которые подразделяются на вклады до востребования, срочные и сберегательные вклады.

Вклады до востребования, а также на текущие счета могут быть изъяты вкладчиками по первому требованию. Владелец текущего счета получает от банка чековую книжку, по которой он может не только сам получать деньги, но и расплачиваться с агентами экономических отношений.

Срочные вклады - это вклады, вносимые клиентами банка на определенный срок, по ним уплачиваются повышенные проценты. При этом процентные ставки зависят от размера и срока вклада.

Одним из видов срочных вкладов являются депозитные сертификаты, рассчитанные на точно зафиксированное время привлечения средств. Владельцам счетов выдаются специальные именные свидетельства (сертификаты), в которых указываются срок их погашения и уровень процента. Депозитные сертификаты - это свидетельство о депонировании в банке определенной достаточно крупной суммы денег (в практике работы западных банков не менее 50 тыс. долл. США), в котором указываются срок его обязательного обратного выкупа банком и размер выплачиваемой при этом определенной надбавки.

Важную роль в ресурсах банков играют сберегательные вклады населения, в частности вклады целевого назначения. Они вносятся и изымаются в полной сумме или частично и удостоверяются выдачей сберегательной книжки. Банки принимают целевые вклады, выплата которых приурочена к периоду отпусков, дням рождений, практикуются также "новогодние вклады" - в течение года банк принимает небольшие вклады на празднование Нового года, а в конце года банк выдает деньги вкладчикам, желающие же могут продолжать накопление денег до следующего нового года. Эти вклады пользуются большой популярностью у рядовых граждан в экономически развитых странах.

Для банков наиболее привлекательными являются срочные вклады, которые усиливают ликвидные позиции банков.

Важным источником банковских ресурсов выступают межбанковские кредиты, т.е. ссуды, получаемые у других банков.

Коммерческие банки получают кредиты у Центрального Банка в форме переучета и перезалога векселей, в порядке рефинансирования и в форме ломбардных кредитов.

Контокоррент - единый счет, посредством которого производятся все расчетные и кредитные операции между клиентом и банком. В отдельные периоды этот счет является пассивным, в другие - активным: при наличии у клиента средств этот счет является пассивным, при их отсутствии, когда клиент все же выставляет на банк платежное поручение или выписывает чеки, этот счет является активным. Как по дебету, так и по кредиту контокоррентного счета начисляются проценты, причем по дебету, то есть по дебетовому сальдо счета корпорации, больше, чем по кредитовому. Кредит по контокоррентному счету предоставляется под обеспечение коммерческими векселями либо в форме необеспеченных ссуд, т.е. ссуд без всякого обеспечения.

Начисление процентов по дебету контокоррентного счета может осуществляться только в пределах кредитного лимита - кредитной линии, которая определяется в договоре между клиентом и банком (договор о кредитной линии и расчетно-кассовом обслуживании).

Эмитированные средства банков. Банки проявляют особую заинтересованность в изыскании таких средств клиентуры, которыми они могли бы пользоваться достаточно длительный период. К таким средствам относятся облигационные займы, банковские векселя и др.

Облигационные займы эмитируются в виде облигаций. Выпуск этих ценных бумаг является объектом жесткой регламентации со стороны государственных органов.

Еще одним видом привлеченных средств являются ценные бумаги, которые находятся на балансе банка и продаются с соглашением об обратном их выкупе. Так создаются пассивы банковских ресурсов.

Таким образом, ресурсы коммерческих банков формируются за счет собственных, привлеченных и эмитированных средств.

Сущность и виды пассивных операций банков

Привлечение ресурсов для коммерческого банка является основой его деятельности, приоритетной, жизненно важной задачей, без решения которой он не может существовать. Способность банка привлекать депозиты и межбанковские кредиты является основным критерием признания банка со стороны других участников рынка.

К привлеченным средствам банка принадлежат остатки средств на текущих, бюджетных и расчетных счетах клиентов, сберегательные и срочные вклады физических и юридических лиц, вклады до востребования, разные виды депозитных счетов, таких как условные, залоговые, брокерские, целевые депозиты, депозиты в иностранной валюте, а также средства на корреспондентских счетах других банков (лоро-счета). В банковской практике все счета клиентов, открытые в банке, в целом называют депозитами, а привлеченные средства - депозитными обязательствами.

Чаще всего привлеченные ресурсы подразделяются на две большие группы: депозитные и недепозитные средства. Основную часть привлеченных ресурсов составляют депозиты.

Депозитные операции – это операции банков по привлечению денежных средств юридических и физических лиц во вклады на определенный срок либо до востребования.

Объектами депозитных операций являются депозиты - суммы денежных средств, которые вносятся в банк его клиентами и на определенное время оседают на счетах в банке в силу действующего порядка осуществления банковских операций.

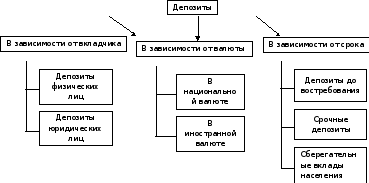

В международной банковской практике принята следующая классификация, представленная на рисунке 1.3.

Рис.1.3. Классификация депозитов

Депозиты до востребования наиболее ликвидны. Их владельцы могут в любой момент использовать деньги, находящиеся на счетах до востребования. Деньги на этот счет вносятся или изымаются как частями, так и полностью без ограничений, а также разрешается брать с этого счета в установленном ЦБ РФ порядке наличные деньги. Основными недостатками депозитов до востребования для их владельцев является отсутствие уплаты процентов по счету, а для банка – необходимость иметь более высокий оперативный резерв для поддержания ликвидности.

Срочные банковские депозиты - это денежные средства, внесенные в банк на фиксированный в договоре срок. По ним владельцам выплачивается обычно более высокий процент, чем по депозитам до востребования и, как правило, имеются ограничения по досрочному изъятию, а в ряде случаев и по пополнению вклада.

Достоинством срочных депозитных счетов для клиента является получение высокого процента, а для банка - возможность поддержания ликвидности с меньшим оперативным резервом.

В мировой банковской практике промежуточное положение между срочными депозитами и депозитами до востребования занимают сберегательные депозиты – это вклады в банках и других кредитных организациях, на которые граждане помещают свои денежные средства с целью хранения и постепенного накопления. Операции со сберегательными депозитами отражаются в сберегательной книжке, которая выдается вкладчику. Вклады до востребования и вклады на текущие счета не могут быть отнесены к числу сберегательных депозитов, поскольку их основная функция - обслуживание текущего платежного оборота клиентов, а не оборота сбережений. Сберегательные вклады в зависимости от особенностей их хранения подразделяются на: срочные, срочные с дополнительными взносами, выигрышные, молодежно-премиальные, условные, на предъявителя, на текущие счета, до востребования, сберегательные сертификаты, пластиковые карточки.

Широкое развитие в банковской практике получили депозитные сертификаты. Депозитный сертификат - это ценная бумага, свидетельствующая о том, что в банк внесен срочный вклад с фиксированным сроком и ставкой процента. Существует две разновидности депозитных сертификатов - непередаваемые, которые хранятся у вкладчика и по наступлении срока предъявляются в банк, и передаваемые, которые свободно продаются на вторичном финансовом рынке.

К недепозитным источникам привлечения ресурсов относятся:

- получение займов на межбанковском рынке;

- соглашение о продаже ценных бумаг с обратным выкупом;

- учет векселей и получение ссуд у центрального банка;

- продажа банковских акцептов;

- выпуск коммерческих бумаг;

- получение займов на рынке евродолларов;

- выпуск капитальных облигаций.

Важным источником банковских ресурсов выступают межбанковские кредиты, т.е. ссуды, получаемые у других банков.

В российской практике к таким источникам привлечения ресурсов относят получение займов на межбанковском рынке, получение ссуд и учет векселей в ЦБ РФ, соглашения о продаже ценных бумаг с обратным выкупом (операции РЕПО), выпуск собственных векселей и облигаций.

Контокоррент – единый счет, посредством которого производятся все расчетные и кредитные операции между клиентом и банком. В отдельные периоды этот счет является пассивным, в другие – активным: при наличии у клиента средств этот счет является пассивным, при их отсутствии, когда клиент все же выставляет на банк платежное поручение или выписывает чеки, этот счет является активным. Как по дебету, так и по кредиту контокоррентного счета начисляются проценты, причем по дебету, то есть по дебетовому сальдо счета корпорации, больше, чем по кредитовому. Кредит по контокоррентному счету предоставляется под обеспечение коммерческими векселями либо в форме необеспеченных ссуд, т.е. ссуд без всякого обеспечения.

Начисление процентов по дебету контокоррентного счета может осуществляться только в пределах кредитного лимита – кредитной линии, которая определяется в договоре между клиентом и банком (договор о кредитной линии и расчетно-кассовом обслуживании).

Привлечение ресурсов путем выпуска собственных векселей возможно только для банков, имеющих высокую степень доверия. Однако зачастую операции по выпуску векселей направлены на решение внутренних задач, проблем клиентов через различные схемы, операции с банковскими векселями (вексельное кредитование и т.п.).

Очень перспективен для российских банков такой недепозитный источник ресурсов, как выпуск облигаций. Облигации могут быть как именные, так и на предъявителя. Для воздействия на курс облигаций банк может покупать или продавать их на бирже.

Выпуск облигации российскими банками получил распространение только в последние годы, поскольку раньше состояние российского рынка не позволяло что-либо планировать на длительную перспективу как банкам, так и потенциальным держателям облигаций.

В состав текущих пассивов включаются остатки на расчетных, текущих счетах клиентов и корреспондентских счетах ЛОРО, а также средства в расчетах и кредиторскую задолженность. Однако это, естественно, не означает, что текущие пассивы не подлежат управлению.

В процессе управления банковскими ресурсами важное место занимает анализ факторов, оказывающих на них влияние. Рассмотрим этот анализ подробнее.

На формирование ресурсной базы любого банка оказывают влияние такие внешние факторы, как общая экономическая ситуация в стране и регионе, состояние денежного рынка, уровень развития банковской системы, а также денежно-кредитная политика Банка России.

Экономическая ситуация в стране может оказывать как отрицательное воздействие на привлечение ресурсов банками, так и положительное. В условиях подъема экономики, экономической стабильности возрастают как выручка предприятий, хранящаяся на счетах в банках, так и доходы населения, которое является основным держателем срочных депозитов, вследствие чего увеличиваются ресурсы банков. Рост кредитных вложений стимулирует банки активизировать работу по привлечению ресурсов. Стабильная ситуация в стране укрепляет доверие вкладчиков к банкам.

Значительную часть ресурсов современные банки приобретают на конкурентной основе на рынке, поэтому состояние денежного рынка, возможность получения межбанковских кредитов оказывают непосредственное влияние на формирование ресурсной базы банков. Зачастую ресурсы заимствуются под обеспечение ценными бумагами либо путем продажи ценных бумаг с обратным выкупом (операции РЕПО), кроме того, иногда банкам приходится срочно продавать ценные бумаги для обеспечения ликвидности либо выдачи кредитов перспективным заемщикам, поэтому пассивные операции банков зависят также от состояния и развития рынка ценных бумаг.

Большое значение для пассивных операций банков имеют состояние самой банковской системы, проблемы в деятельности самих банков (следствием которых явился кризис доверия к банкам), несовершенство банковского законодательства, а также высокая зависимость ряда банков от состояния государственного и местных бюджетов.

На операции по привлечению ресурсов коммерческими банками оказывает существенное воздействие денежно-кредитное регулирование, осуществляемое Банком России.

Центральный банк может проводить политику увеличения пассивов коммерческих банков – политику кредитной экспансии либо уменьшения пассивов банков – политику кредитной рестрикции.

Так, первостепенное значение имеет система рефинансирования Центральным банком коммерческих банков. Изменение объемов и условий выдачи централизованных кредитов оказывает прямое воздействие на пассивные операции банков, а изменение ставки рефинансирования – опосредованное.

Теоретически понижение ставки рефинансирования способствует увеличению кредитов, выдаваемых коммерческим банкам Центральным банком, вызывая мультипликативное расширение депозитов. При увеличении ставки рефинансирования происходит повышение стоимости денежных средств, привлекаемых банками в виде кредитов Центрального банка, вследствие чего коммерческие банки могут предлагать их в качестве кредитов своим клиентам по относительно более высоким процентным ставкам. Вслед за ростом процентных ставок по размещенным средствам повышаются и процентные ставки по привлеченным ресурсам, в том числе и по депозитам клиентов.

Депозитные операции банков

В современных условиях для эффективного функционирования, развития и достижения своих целей каждый коммерческий банк должен разработать собственную депозитную политику, то есть стратегию практического управления. Как известно, привлечение денежных ресурсов и их последующее размещение являются основными формами деятельности коммерческого банка.

Однако вопросы, связанные с исследованием теоретических основ этой сферы деятельности, в научной литературе разработаны недостаточно. Особенно это касается понятия депозитной политики коммерческого банка как составляющего элемента стратегии управления пассивами.

К определению сущности депозитной политики банка нельзя подойти однозначно, так как она изменяется в зависимости от её субъекта. Депозитная политика представляет собой стратегию и тактику коммерческого банка по привлечению денежных средств клиентов на возвратной основе.

Депозитная политика банка должна включать:

- разработку стратегии для осуществления деятельности банка по привлечению денежных средств во вклады;

- формирование тактики коммерческого банка по разработке, предложению и продвижению новых банковских депозитных продуктов для клиентов;

- реализацию разработанной стратегии и тактики;

- контроль реализации политики и её эффективности;

- мониторинг деятельности коммерческого банка по привлечению денежных средств.

Основным документом, регламентирующим в коммерческих банках процесс привлечения временно свободных средств предприятий, организаций и населения на счета в банк, в депозиты (вклады), является депозитная политика банка. Этот документ разрабатывается каждым банком самостоятельно на основе стратегического плана банка, анализа структуры, состояния и динамики ресурсной базы банка и исходя из перспектив развития.

В документе "Депозитная политика банка" должны быть определены:

- перспективы роста собственных средств банка (капитала), а отсюда и соотношение между собственным средствами и привлеченными;

- структуру привлеченных и заемных средств (вклады, депозиты, межбанковские кредиты, в том числе кредиты ЦБ РФ);

- предпочтительные виды вкладов и депозитов, сроки их привлечения;

- соотношение между срочными депозитами (вкладами) и на срок "до востребования";

- основной контингент по вкладам и депозитам, т.е. категорию вкладчиков;

- географию привлечения и заимствования средств;

- желательные банки-кредиторы по МБК, сроки привлечения последних;

- условия привлечения депозитов (вкладов) и МБК;

- способы привлечения депозитов (на основе договоров банковского счета, корреспондентского счета, банковского вклада (депозита), путем выпуска собственных сертификатов, векселей);

- соотношение между рублевыми и валютными депозитами (вкладами);

- новые формы привлечения средств в депозиты;

- особые условия открытия отдельных видов депозитов (вкладов);

- меры по соблюдению нормативов риска банка по привлеченным средствам.

Классификация субъектов и объектов депозитной политики банка обобщена на (Рис 1.4).

Рис. 1.4. Состав субъектов и объектов депозитной политики банка

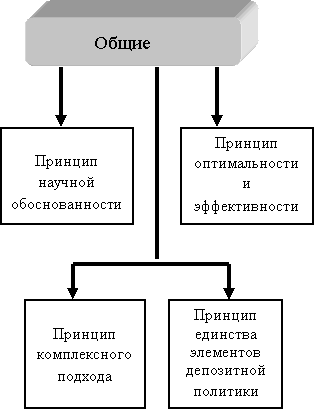

В основе формирования депозитной политики коммерческого банка лежат как общие, так и специфические принципы, что наглядно отражено на (Рис 1.5).

Рис. 1.5 - Принципы формирования депозитной политики

Разработкой и реализацией депозитной политики банка занимаются в тесной взаимосвязи друг с другом целый ряд структурных подразделений банка (казначейство, финансовое управление, управление развития бизнеса, кредитное управление, управление ценных бумаг), а также органы управления банка: правление банка и комитет по управлению активами и пассивами (рис. 1.6).

Объемы привлекаемых банком средств в депозиты (вклады) находятся в зависимости от состояния спроса и предложения на денежные ресурсы, дефицита или избытка средств у банка, состояния рынка депозитов.

Рис. 3. Укрупненная типовая структура банка

С целью привлечения средств хозяйствующих субъектов и граждан в свой оборот банки разрабатывают и осуществляют целый комплекс мероприятий. Так, важным средством конкурентной борьбы между банками за привлечение ресурсов является процентная политика.

Уровень процентных ставок по вкладам (депозитам) устанавливается каждым коммерческим банком самостоятельно, с ориентацией на ставку рефинансирования Центрального банка и состояние денежного рынка, а также исходя из положений собственной депозитной политики.

Определяющим фактором при установлении размера процентной ставки по срочным вкладам (депозитам) является срок, на который размещаются средства: чем длительнее срок, тем выше уровень процента. Не менее важным фактором является и сумма вклада, и, следовательно, чем больше сумма вклада и дольше срок его хранения, тем выше по нему процентная ставка.

Выплата процентов по вкладу (депозиту) может производиться:

- ежемесячно;

- один раз в квартал;

- по окончании срока действия договора.

Для привлечения средств во вклады коммерческие банки стали широко использовать зарубежный опыт. В частности, они осуществляют:

- разработку различных программ по привлечению средств населения;

- проведение широкой открытой рекламы по привлечению клиентуры;

- использование "тихой" целевой рекламы (по почте, по телефону);

- использование высокой процентной ставки по вкладам инвестиционного характера с выплатой премии по окончании срока вклада;

- выплату постоянным вкладчикам премии "за верность банку" и т. д.

Помимо гибкой процентной политики с целью привлечения средств банки должны создавать своим вкладчикам гарантии надежности помещения средств во вклады. Для обеспечения защиты инвесторов (вкладчиков) и предоставления им гарантий компенсации средств в случае банкротства банки должны создавать как в централизованном, так и в децентрализованном порядке специальные фонды страхования депозитов.

Далее рассмотрим этапы формирования депозитной политики коммерческого банка. Весьма важным является исследование вопросов формирования и реализации механизма депозитной политики коммерческого банка, поскольку от эффективности его функционирования во многом зависит успешное выполнение целей и задач, которые ставятся перед банком в процессе разработки и проведения депозитной политики.

На основе анализа сложившейся практики поведения банками депозитных операций предложена схема формирования депозитной политики коммерческого банка, которая представлена на рисунке 1.7.

Рис. 1.7 - Схема формирования депозитной политики

Каждый из этапов формирования депозитной политики коммерческого банка тесно связан с остальными и является обязательным для формирования оптимальной депозитной политики и правильной организации депозитного процесса. В связи с этим можно выделить следующие направления депозитной политики коммерческого банка:

- анализ депозитного рынка;

- определение целевых рынков для минимизации депозитного риска;

- минимизация расходов в процессе привлечения средств;

- оптимизация управления депозитным и кредитным портфелем;

- поддержание ликвидности банка и повышение его устойчивости.

В целом же, депозитную политику каждый коммерческий банк разрабатывает сам. Также руководством банка самостоятельно определяется степень важности названных направлений, первостепенность того или иного вида политики банка. В первую очередь это будет зависеть от области функционирования конкретного банка, его специализации и универсализации.