- •2. Конспект лекций

- •Тема 1. Информационное обеспечение анализа финансово-хозяйственной деятельности

- •Внешняя отчетность

- •5. Анализ прибыли и рентабельности продукции

- •7. Анализ объема и реализации продукции

- •10. Анализ величины и структуры авансированного капитала

- •Тема 2. Методика, методы, способы и приемы экономического анализа.

- •Тема 3. Анализ производственных результатов деятельности.

- •5.Анализ конкурентоспособности продукции.

- •6.Анализ ритмичности работы предприятия

- •Тема 4. Анализ состояния и использования основных средств.

- •2. Анализ интенсивности и эффективности использования основных производственных фондов

- •3.Анализ использования технологического оборудования

- •4. Методика определения резервов увеличения выпуска продукции, фондоотдачи

- •Тема 5. Анализ использования материальных ресурсов и состояния их запасов

- •2. Анализ эффективности использования материальных ресурсов.

- •Тема 6. Анализ использования трудовых ресурсов и фонда заработной платы

- •2. Анализ использования фонда рабочего времени.

- •3. Анализ производительности труда.

- •Тема 7. Анализ затрат на производство и реализацию продукции (работ, услуг).

- •2. Анализ себестоимости отдельных видов продукции.

- •3. Методика определения резервов снижения себестоимости продукции.

- •Тема 8. Общая оценка имущественно - финансового состояния предприятия.

- •Тема 9. Оценка платежеспособности предприятия по бухгалтерскому балансу.

- •Тема 10. Анализ финансовой устойчивости предприятия.

- •Тема 11. Анализ эффективности и интенсивности использования капитала преприятия

- •2. Анализ оборачиваемости капитала.

- •Тема 12. Анализ экономических результатов деятельности предприятия.

- •3. Анализ формирования и использования чистой прибыли.

- •Тема 13. Анализ эффективности деятельности предприятия.

- •Тема 14. Оценка платежеспособности предприятия

- •Тема 15. Диагностика банкротства и финансовое оздоровление предприятий.

- •2. Методы диагностики вероятности банкротства.

- •Данная модель, а также целый ряд других аналогичных моделей были разработаны для диагностики предприятий в зарубежных странах.

- •3. Процедуры банкротства.

- •Пример теста

- •Курсовая работа

- •Тематика курсовых работ

- •Перечень вопросов для подготовки и сдачи зачета (экзамена) (с 1 по 35 - вопросы к зачету после первого семестра изучения дисциплины; с 1 по 60 – экзаменационные)

- •Рекомендуемая литература Основная

- •Дополнительная рекомендуемая литература

Тема 14. Оценка платежеспособности предприятия

на основе изучения потоков денежных средств.

1. Анализ денежных потоков: цель, задачи. Характеристика денежных потоков предприятия.

2. Задачи и порядок управления платежеспособностью на основе изучения потоков денежных средств.

1. Денежные средства - самая ликвидная часть оборотных активов предприятия. К денежным средствам относятся средства в кассе, на расчетных, текущих и иных счетах предприятия.

Анализ денежных средств и управление денежными потоками включает в себя расчет времени обращения денежных средств (финансовый цикл), анализ денежного потока, его прогнозирование, определение оптимального уровня денежных средств, составление бюджетов денежных средств и так далее.

Перечислим основные задачи анализа денежных средств:

оперативный, повседневный контроль над сохранностью наличных денежных средств и ценных бумаг в кассе предприятия;

контроль над целевым использованием денежных средств;

контроль за правильными и своевременными расчетами с бюджетом, поставщиками и персоналом;

контроль за соблюдением форм расчетов, установленных в договорах с покупателями и поставщиками;

своевременная сверка расчетов с дебиторами и кредиторами для исключения просроченной задолженности;

анализ состояния абсолютной ликвидности предприятия;

соблюдение сроков оплаты кредиторской задолженности;

способствование грамотному управлению денежными потоками предприятия.

Информационной базой анализа взаимосвязи прибыли, движения оборотного капитала и денежных средств является бухгалтерский баланс предприятия и отчет о движении денежных средств (форма 4).

Отчет о движении денежных средств - это документ, в котором отражаются поступление, расходование и нетто-изменения денежных средств в ходе текущей хозяйственной деятельности, а также инвестиционной и финансовой деятельности за определенный период. Эти изменения отражаются так, что позволяют установить взаимосвязь между остатками денежных средств на начало и конец отчетного периода.

Отчет о движении денежных средств - это отчет об изменениях финансового состояния, составленный на основе метода потока денежных средств.

Существуют два метода проведения анализа движения денежных средств: прямой и косвенный:

прямой методпредполагает исчисление прихода (выручка от реализации продукции, работ и услуг, авансы полученные и др.) и расхода (оплата счетов поставщиков, возврат полученных краткосрочных ссуд и займов и др.) денежных средств, т.е. информационной базой анализа движения денежных является выручка;

косвенный методосновывается на идентификации и учете операций, связанных с движением денежных средств, и последовательной корректировке чистой прибыли, т.е. исходным элементом является прибыль.

Прямой метод расчета основан на отражении итогов операций (оборотов) по счетам денежных средств за период. При этом операции группируются по трем видам деятельности: текущая (операционная) деятельность - получение выручки от реализации, авансы, уплата по счетам поставщиков, получение краткосрочных кредитов и займов, выплата заработной платы, расчеты с бюджетом, выплаченные/полученные проценты по кредитам и займам; инвестиционная деятельность - движение средств, связанных с приобретением или реализацией основных средств и нематериальных активов; финансовая деятельность - получение долгосрочных кредитов и займов, долгосрочные и краткосрочные финансовые вложения, погашение задолженности по полученным ранее кредитам, выплата дивидендов.

Расчет денежного потока прямым методом дает возможность оценивать платежеспособность предприятия, а также осуществлять оперативный контроль за притоком и оттоком денежных средств.

2. Для оперативного управления платежеспособностьюцелесообразно составлять платежный календарь (план платежей точной даты), в котором, с одной стороны, отражается график поступления денежных средств от всех видов деятельности в течение прогнозного периода времени (5, 10, 15, 30 дней), а с другой - график предстоящих платежей (налогов, заработной платы, формирования запасов, погашения кредитов и процентов по ним и т.д.). Платежный календарь дает возможность финансовым службам предприятия осуществлять оперативный контроль за поступлением и расходованием денежных средств, своевременно фиксировать изменение финансовой ситуации и вовремя принимать корректирующие меры по синхронизации положительного и отрицательного денежных потоков и обеспечению стабильной платежеспособности предприятия.

Календарь составляется на основе данных об отгрузке и реализации продукции, о закупках средств производства, документов о расчетах по оплате труда, на выдачу авансов работникам, выписок со счетов банков и др. Для определения текущей платежеспособности необходимо платежные средства на соответствующую дату сравнить с платежными обязательствами на эту же дату. Идеальный вариант, если коэффициент будет составлять единицу или немного больше. Низкий уровень платежеспособности, т.е. недостаток денежных средств и наличие просроченных платежей, может быть случайным (временным) и хроническим (длительным). Поэтому, анализируя состояние платежеспособности предприятия,нужно рассматривать причины финансовых затруднений, частоту их образования и продолжительность просроченных долгов.

Причинами неплатежеспособности могут быть:

• снижение объемов производства и реализации продукции, повышение ее себестоимости, уменьшение суммы прибыли и как результат — недостаток собственных источников самофинансирования предприятия;

неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложение в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования;

несостоятельность клиентов предприятия;

высокий уровень налогообложения, штрафных санкций за несвоевременную или неполную уплату налогов.

Для выяснения причин изменения показателей платежеспособности большое значение имеет анализ выполнения плана по притоку и оттоку денежных средств. Для этого данные отчета о движении денежных средств сравнивают с данными финансовой части бизнес-плана.

В первую очередь следует установить выполнение плана по поступлению денежных средств от операционной, инвестиционной и финансовой деятельности и выяснить причины отклонения от плана. Особое внимание следует обратить на использование денежных средств, так как даже при выполнении доходной части бюджета предприятия перерасходы и нерациональное использование денежных средств могут привести к финансовым затруднениям.

Расходная часть финансового плана предприятия анализируется по каждой статье с выяснением причин перерасхода, который может быть оправданным и неоправданным. По итогам анализа должны быть выявлены резервы увеличения планомерного притока денежных средств для обеспечения стабильной платежеспособности предприятия в перспективе.

Процесс анализа завершается прогнозированием и оптимизацией денежных потоков путем выбора наилучших форм их организации на предприятии с учетом внешних и внутренних факторов с целью достижения их сбалансированности, синхронизации и роста чистого денежного потока.

В первую очередь необходимо добиться сбалансированности объемов положительного и отрицательного потоков денежных средств, поскольку и дефицит, и избыток денежных ресурсов отрицательно влияет на результаты хозяйственной деятельности.

При дефицитном денежном потоке снижаются ликвидность и уровень платежеспособности предприятия, что приводит к росту просроченной задолженности предприятия по кредитам банку, поставщикам, персоналу по оплате труда.

При избыточном денежном потоке происходит потеря реальной стоимости временно свободных денежных средств в результате инфляции, замедляется оборачиваемость капитала по причине простоя

денежных средств, теряется часть потенциального дохода в связи с упущенной выгодой от прибыльного размещения денежных средств в операционном или инвестиционном процессе.

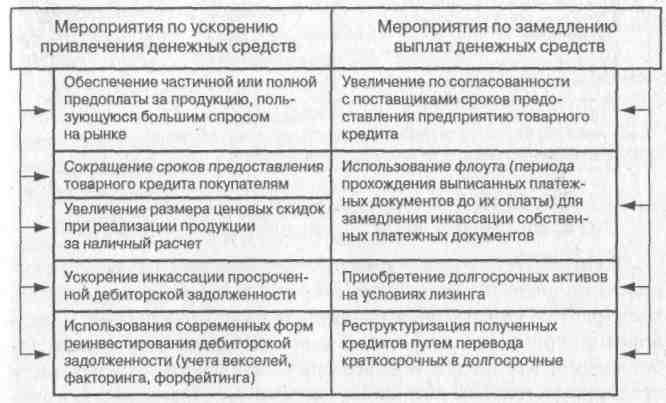

Для достижения сбалансированности дефицитного денежного потока в краткосрочном периоде разрабатывают мероприятия по ускорению привлечения денежных средств и замедлению их выплат.

Рис. 14.1. Мероприятия краткосрочного характера по сбалансированности дефицитного денежного потока.

Поскольку данные мероприятия, повышая уровень абсолютной платежеспособности предприятия в краткосрочном периоде, могут создать проблемы дефицитности денежных потоков в будущем, то параллельно должны быть разработаны меры по сбалансированности дефицитного денежного потока в долгосрочном периоде.

Способы оптимизации избыточного денежного потока связаны в основном с активизацией инвестиционной деятельности предприятия, направленной на:

досрочное погашение долгосрочных кредитов банка;

увеличение объема реальных инвестиций;

увеличение объема финансовых инвестиций.

Результаты оптимизации денежных потоков должны находить отражение при составлении финансового плана предприятия на год с разбивкой по кварталам и месяцам.

Таким образом, информация о движении денежных средств и выполнении плана по притоку и оттоку денежных ресурсов позволяет предприятию контролировать текущую платежеспособность предприятия, принимать оперативно корректирующие меры по ее стабилизации. Кредиторы и инвесторы могут судить о способности предприятия генерировать денежные ресурсы, балансировать и синхронизировать денежные потоки.