Лекція 2 Податок на прибуток План

1. Платники та об'єкт оподаткування податком

2. Порядок визнання доходів та їх склад

3. Порядок визнання витрат та їх склад

4. Амортизація та її вплив на об'єкт оподаткування

5. Ставки податку та порядок визначення податкових зобов'язань

1. Платники та об'єкт оподаткування податком

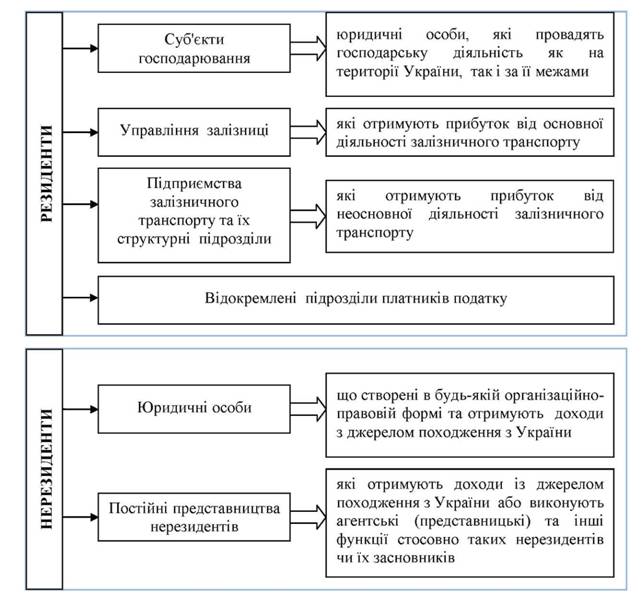

Платниками податку на прибуток є суб'єкти господарювання-юридичні особи (резиденти та нерезиденти) (рис. 1). З метою оподаткування до резидентів відносять:

а) юридичні особи та їх відокремлені особи, які утворені та провадять свою діяльність з місцезнаходженням як на її території України, так і за її межами;

б) дипломатичні представництва, консульські установи та інші офіційні представництва України за кордоном, які мають дипломатичні привілеї та імунітет;

в) фізичні особи-резиденти - особи, які є громадянами України; іноземці, які одержали посвідку на постійне проживання в Україні (на строк дії такої посвідки); іноземці, щодо яких роботодавцем отримано дозвіл на використання праці іноземця в Україні (на строк дії такого дозволу); іноземці, які перебувають в Україні не менше 183 днів протягом поточного або попереднього календарних років (включаючи день приїзду та від'їзду).

Рис. 1. Платники податку на прибуток підприємств

З метою оподаткування до нерезидентів відносять:

а) іноземні компанії, організації, утворені відповідно до законодавства інших держав, їх зареєстровані (акредитовані або легалізовані), відповідно до законодавства України, філії, представництва та інші відокремлені підрозділи з місцезнаходженням на території України;

б) дипломатичні представництва, консульські установи та інші офіційні представництва інших держав і міжнародних організацій в Україні;

в) фізичні особи, які не є резидентами України.

Об'єктом оподаткування у резидента є прибуток, отриманий як на території України, так і за її межами, і визначений шляхом зменшення суми доходів звітного податкового періоду на собівартість реалізованих товарів, виконаних робіт, наданих послуг та суму інших витрат звітного податкового періоду. Тобто, у визначення прибутку до оподаткування включаються доходи та витрати, отримані у процесі господарської діяльності як на території України, так і за її межами (закордонні філії, представництва тощо).

Прибуток як об'єкт оподаткування (податкова база) визначається наступним чином:

![]()

де Пзп - прибуток звітного податкового періоду; Дзп - доходи звітного податкового періоду; Ср - собівартість реалізованих товарів, виконаних робіт, наданих послуг; Візп - інші витрати звітного податкового періоду.

Ст. 160 Податкового кодексу України визначено особливий порядок визначення об'єкту оподаткування нерезидента.

2. Порядок визнання доходів та їх склад

Доходи, що враховуються при обчисленні об'єкта оподаткування, визначаються на підставі первинних та інших документів, що підтверджують отримання платником податку доходів. Обов'язковість ведення і зберігання даних документів передбачено правилами ведення бухгалтерського обліку.

З метою оподаткування доходи підприємств поділяються на доходи від операційної діяльності та інші доходи.

Дохід від операційної діяльності включає:

1. Дохід від реалізації товарів, виконаних робіт, наданих послуг, у тому числі винагороди комісіонера (повіреного, агента тощо).

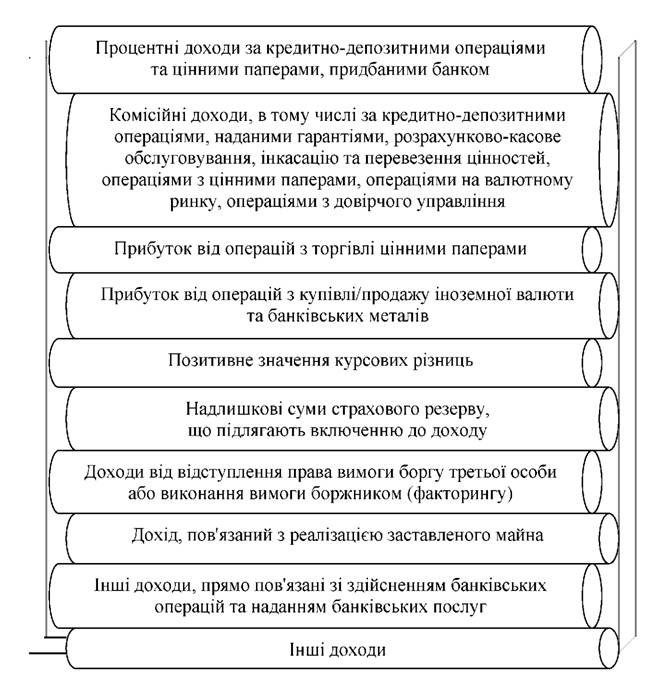

2. Дохід банківських установ (рис. 2).

Рис. 2. Дохід банківських установ, що підлягає оподаткуванню

Інші доходи включають:

1. Доходи у вигляді дивідендів, отриманих від нерезидентів, процентів, роялті, від володіння борговими вимогами.

2. Доходи від операцій оренди/лізингу, безнадійної кредиторської заборгованості

3. Суми штрафів, неустойки чи пені, фактично отримані за рішенням сторін договору або відповідних державних органів, суду.

4. Вартість товарів, робіт, послуг, безоплатно отриманих платником, визначена на рівні не нижче звичайної ціни; суми безповоротної фінансової допомоги, безнадійної кредиторської заборгованості.

5. Суми поворотної фінансової допомоги, що залишаються неповерненими на кінець звітного періоду, від осіб, які не є платниками податку на прибуток (в тому числі нерезидентів), або осіб, які мають пільги з цього податку, в тому числі право застосовувати ставки податку нижчі за основну.

У разі якщо в майбутніх звітних податкових періодах платник повертає таку поворотну фінансову допомогу особі, яка її надала, він збільшує суму витрат такого звітного податкового періоду на її суму.

При цьому доходи такого платника не збільшуються на суму умовно нарахованих процентів, а податкові зобов'язання особи, яка надала поворотну фінансову допомогу, не змінюються як при її видачі, так і при її зворотному отриманні.

6. Суми невикористаної частини коштів, що повертаються з страхових резервів.

7. Суми заборгованості, що підлягають включенню до доходів.

8. Фактично отримані суми державного мита, попередньо сплаченого позивачем, що повертаються на його користь за рішенням суду.

9. Суми акцизного податку, сплаченого/нарахованого покупцями/покупцям підакцизних товарів (за їх рахунок) на користь платника акцизного податку, та рентної плати, а також суми збору у вигляді цільової надбавки до діючого тарифу на електричну, теплову енергію та природний газ.

10. Суми дотацій, субсидій, капітальних інвестицій із фондів загальнообов'язкового державного соціального страхування або бюджетів, отримані платником податку.

11. Доходи отримані від операцій особливого виду (порядок їх визнання регламентується ст. 146, 147, 153 і 155 - 161 ПКУ).

12. Доходи, не враховані у попередніх періодах та виявлені у звітному податковому періоді.

13. Дохід від реалізації необоротних матеріальних активів, майнових комплексів, оборотних активів.

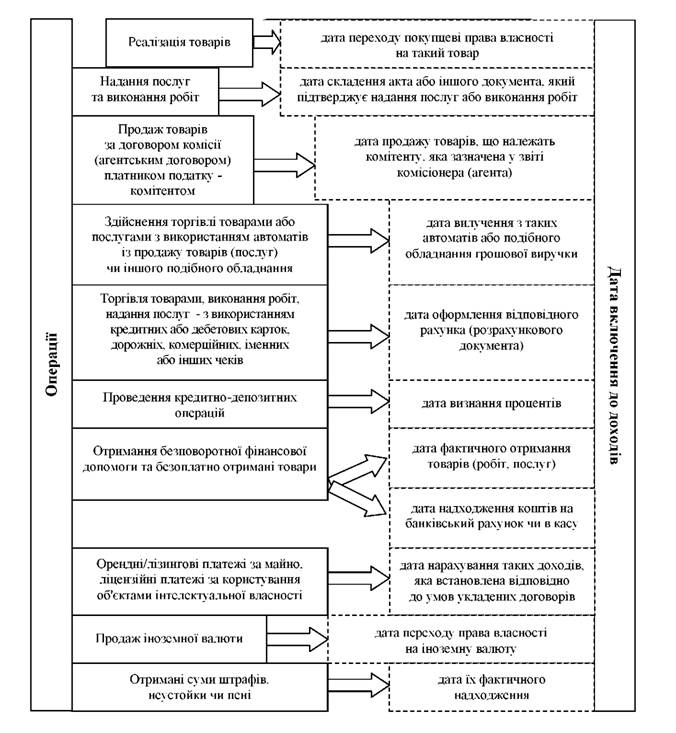

14. Інші доходи платника податку за звітний податковий період. Визначальним моментом включення доходів до декларації з податку на прибуток є дата отримання доходу і критерії визнання доходу в залежності від операції, що виконується (рис. 3).

Ст. 136 Податкового кодексу України визначено перелік доходів, які не враховуються при оподаткуванні податком на прибуток:

1. Сума попередньої оплати та авансів, отримана в рахунок оплати товарів, виконаних робіт, наданих послуг.

2. Суми податку на додану вартість, отримані/нараховані платником ПДВ, нарахованого на вартість продажу товарів, виконаних робіт, наданих послуг, за винятком випадків, коли підприємство - продавець не є платником ПДВ.

3. Суми коштів або вартість майна, що надходять у вигляді прямих інвестицій або реінвестицій у корпоративні права, емітовані платником податку.

4. Суми коштів або вартість майна, отримані як компенсація за примусове відчуження державою іншого майна платника податку.

5. Суми коштів або вартість майна, отримані за рішенням суду, як компенсація прямих витрат або збитків, понесених платником податку в результаті порушення його прав та інтересів, якщо вони не були віднесені до складу витрат або відшкодовані за рахунок коштів страхових резервів.

6. Суми коштів у частині надміру сплачених податків та зборів, що повертаються платнику з бюджетів, якщо такі суми не були включені до складу витрат.

Рис. 3. Порядок визнання доходів платника податку на прибуток

7. Суми доходів органів виконавчої влади та органів місцевого самоврядування, отримані від надання державних послуг, у разі зарахування таких доходів до відповідного бюджету.

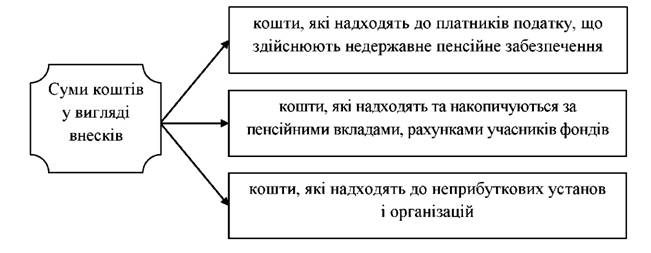

8. Суми коштів у вигляді внесків (рис. 4).

Рис. 4. Суми коштів у вигляді внесків, що не враховуються для визначення об'єкта оподаткування

9. Суми коштів спільного інвестування.

10. Суми отриманого платником податку емісійного доходу.

11. Номінальна вартість взятих на облік, але неоплачених (непогашених) цінних паперів, які засвідчують відносини позики, а також емітованих (виданих) боржником на користь платника облігацій, ощадних сертифікатів, казначейських зобов'язань, векселів, боргових розписок, акредитивів, чеків, гарантій, банківських наказів та інших подібних платіжних документів.

12. Дивіденди, отримані платником від інших платників податку (резидентів).

13. Кошти або майно, які повертаються власнику корпоративних прав після повної ліквідації юридичної особи - емітента, або в разі зменшення розміру статутного фонду такої особи, але не вище вартості придбання акцій, часток, паїв.

14. Кошти або майно, що надходять у вигляді міжнародної технічної допомоги.

15. Вартість основних засобів, безоплатно отриманих платником податку з метою здійснення їх експлуатації у таких випадках:

- якщо такі основні засоби отримані за рішенням центральних органів виконавчої влади;

- у разі отримання спеціалізованими експлуатуючими підприємствами об'єктів енергопостачання, газо- і теплозабезпечення, водопостачання, каналізаційних мереж відповідно до рішень місцевих органів виконавчої влади та виконавчих органів рад;

- у разі отримання підприємствами комунальної власності об'єктів соціальної інфраструктури, що перебували на балансі інших підприємств та утримувалися за їх рахунок.

16. Кошти або майно, що надаються у вигляді допомоги громадським організаціям інвалідів.

17. Суми коштів або вартість майна, отримані засновником третейського суду як третейський збір чи на покриття інших витрат, пов'язаних з вирішенням спору третейським судом.

18. Кошти або вартість майна, що надходять комісіонеру (повіреному, агенту тощо) в межах договорів комісії, доручення, консигнації та інших аналогічних цивільно-правових договорів.

19. Основна сума отриманих кредитів та позик.

20. Вартість переданого рухомого складу залізничного транспорту загального користування від одного підрозділу залізниці іншому або від однієї залізниці іншій за рішенням Укрзалізниці.