АХД / Анализ финансовой отчетности_под ред Ефимовой Мельник_Уч пос_2006 2-е изд -408с

.pdfВто же время следует обратить внимание на резкое снижение значений показателей к началу отчетного года. Объяснение полученной динамики может быть следующим. Рассмотрение отчета о прибылях и убытках позволяет увидеть значительное увеличение объема продаж в отчетном году по сравнению с прошлым годом. Можно предположить, что это вызвало рост оборотных активов. По данным бухгалтерских балансов оборотные активы за прошедший год возросли в 1,88 раза. Рост оборотных активов потребовал значительного объема источников. Недостаточность собственного оборотного капитала вызвала необходимость увеличения заемного финансирования, привлекаемого на краткосрочной основе. Не случайно в этом периоде отмечен значительный рост кредитов и займов.

Вдальнейшем ситуация в определенной степени стабилизировалась. Организация обеспечила превышение оборотных активов над краткосрочными обязательствами (см. данные на конец отчетного периода), однако окончательные выводы о платежеспособности анализируемой организации могут быть сделаны после более глубокого изучения скорости оборота дебиторской и кредиторской задолженностей, а также условий привлечения кредитов и займов.

6.2.2. Показатели деловой активности и оборачиваемости средств

Финансовое положение предприятия, его ликвидность и платежеспособность непосредственно зависят от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги. Такое влияние объясняется тем, что со скоростью оборота средств связаны:

•минимально необходимая величина авансированного (задействованного) капитала и связанные с ним выплаты денежных средств (проценты за пользование кредитом банков, дивиденды по акциям и др.);

•потребность в дополнительных источниках финансирования (и плата за них);

•сумма затрат, связанных с владением товарно-материальными ценностями и их хранением;

•величина уплачиваемых налогов и др.

Текущее расходование денежных средств и их поступления, как правило, не совпадают во времени — в результате у предприятия возникает потребность в большем или меньшем объеме финансирования в целях поддержания платежеспособности. Чем ниже скорость оборота оборотных активов, тем больше потребность в финансировании.

281

Внешнее финансирование, как известно, является дорогостоящим и имеет определенные ограничительные условия. Собственные источники увеличения капитала ограничены, в первую очередь, способностью получения необходимой прибыли. Таким образом, управляя оборотными активами, предприятие получает возможность в меньшей степени зависеть от внешних источников получения денежных средств и повысить свою ликвидность. Не случайно эффективное управление оборотными активами рассматривается как один из способов удовлетворения потребности в капитале.

Отдельные виды оборотных активов имеют различную скорость оборота.

Длительность нахождения средств в обороте определяется совокупным влиянием ряда разнонаправленных внешних и внутренних факторов.

Кчислу внешних факторов следует отнести:

•сферу деятельности предприятия (производственная, снабженчес- ко-сбытовая, посредническая и др.);

•отраслевую принадлежность (не вызывает сомнения, что оборачиваемость оборотных средств на станкостроительном заводе и кондитерской фабрике будет объективно различной);

•масштабы предприятия (в большинстве случаев оборачиваемость средств на малых предприятиях значительно выше, чем на крупных, - в этом одно из основных преимуществ малого бизнеса) и ряд других.

Квнешним факторам следует также отнести общую экономическую ситуацию в стране, сложившуюся систему безналичных расчетов и связанные с ней условия хозяйствования предприятий. Так, инфляционные процессы, отсутствие налаженных хозяйственных связей с поставщиками и покупателями приводят к вынужденному накапливанию запасов, значительно замедляющему процесс оборота средств.

Квнутренним факторам относят эффективность стратегии управления активами (или ее отсутствие), включая ценовую политику, структуру активов, методику оценки товарно-материальных запасов, что дает большую или меньшую свободу воздействия на длительность оборота своих средств.

Непосредственная зависимость платежеспособности организации от скорости оборота оборотных активов делает необходимым проведение развернутого анализа их оборачиваемости.

Значение анализа оборачиваемости состоит в том, что он позволяет увидеть картину финансового состояния предприятия в динамике. Если традиционно рассматривас мые показатели ликвидности позволяют со-

282

ставить оценку соотношения оборотных активов и краткосрочных пассивов в статике, то анализ оборачиваемости капитала, помещаемого в оборотные средства, позволяет установить причины, обусловившие то или иное значение анализируемых показателей активов и обязательств, а также тенденции их изменения. Следует иметь в виду, что на величину коэффициента оборачиваемости оборотных активов непосредственное влияние оказывает принятая на предприятии методика их оценки.

Выясним, какое влияние на величину показателя оборачиваемости оборотных активов окажет использование того или иного метода их оценки. Наиболее распространенным в нашей стране до сих пор был метод оценки по фактической себестоимости заготовления. Однако при его использовании в условиях длительного хранения запасов, характерного для многих предприятий, во-первых, занижается себестоимость проданной продукции (и, следовательно, завышаются прибыль и уплачиваемый с нее налог), во-вторых, существенно занижается стоимость остатков материалов, а значит, искусственно завышается их оборачиваемость.

Использование метода оценки материалов по стоимости последних закупок (ЛИФО), хотя и весьма привлекательно с точки зрения налогообложения (поскольку в условиях инфляции этот метод максимизирует себестоимость проданной продукции), приводит к искажению величины остатков материалов в сторону их уменьшения. В результате и в этом случае достоверность показателя оборачиваемости активов снижается.

Оценка запасов товарно-материальных ценностей по стоимости первых закупок (метод ФИФО) приводит к тому, что себестоимость проданной продукции формируется исходя из наиболее низких (в условиях инфляции) цен на материалы, а их остатки оцениваются по максимальной (рыночной) стоимости. Поэтому оборачиваемость оборотных активов в данном случае будет объективно ниже, чем при использовании рассмотренных ранее методов оценки. Таким образом, видно, что, исходя из задач и выбранной стратегии управления активами, команда управления имеет определенную возможность регулировать величину коэффициента оборачиваемости своих активов.

В общем случае оборачиваемость средств, вложенных в имущество, может оцениваться следующими основными показателями: скорость оборота (количество оборотов, которое совершают за анализируемый период капитал предприятия или его составляющие) и период оборота - средний срок, за который возвращаются вложенные предприятием в производственно-коммерческие операции денежные средства.

283

I

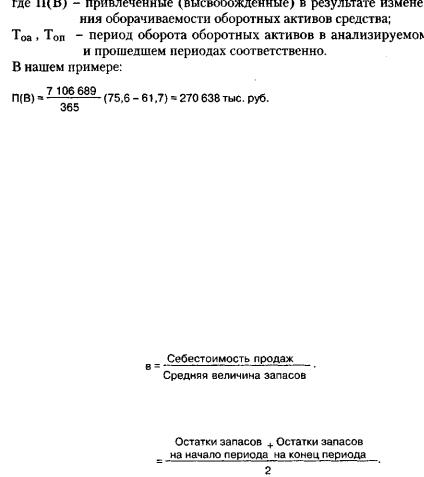

Таким образом, замедление оборота на 13,9 дня потребовало привлечения дополнительных средств за один оборот в размере 270 638 тыс. По данным табл. 6.2, оборачиваемость оборотных активов в отчетном году составила 4,831 раза, следовательно, за весь год дополнительно привлечено средств на сумму 1 307 452 тыс. руб. (270 638 • 4,831). Как показал анализ пассива баланса, такими средствами для предприятия в первую очередь стали краткосрочные кредиты банка.

Для выявления причин снижения общей оборачиваемости оборотных активов следует проанализировать изменения в скорости и периоде оборота основных видов оборотных средств (производственных запасов, готовой продукции или товаров, дебиторской задолженности).

Для оценки оборачиваемости товаров и дебиторской задолженности используют формулы (6.1) и (6.2), при расчете оборачиваемости производственных запасов и готовой продукции применяют близкие к ним формулы, основанные на величине себестоимости проданной продукции (вместо выручки):

Оборачиваемость запасо |

(6.3) |

Средняя величина запасов определяется уже рассмотренным способом:

Средняя величиназапасов |

(6.4) |

Более точный расчет средних товарно-материальных запасов основан на данных о ежемесячных остатках материалов.

Проведем анализ оборачиваемости дебиторской задолженности и запасов на примере рассматриваемого предприятия. Для этого заполняется табл. 6.3.

Проведенный анализ раскрывает причины изменения оборачиваемости оборотных активов. В первую очередь, следует отметить увеличе-

286

рый берется из Главной книги или оборотной ведомости («Материалы», «Готовая продукция», «Товары», «Дебиторская задолженность»).

Например, если нас интересует, как долго тот или иной вид оборотных активов (безразлично, идет ли речь о материальных ценностях или обязательствах третьих лиц - дебиторов) учитывается на балансе предприятия (а это и есть не что иное, как период хранения запасов товар- но-материальных ценностей либо срок погашения дебиторской задолженности), то необходимо оперировать суммами, «уходящими» со счета, т. е. отражаемыми по кредиту (поскольку дебетовый оборот характеризует накапливание имущества или увеличение обязательств покупателей).

Формула (6.5) универсальна и может быть использована для определения периода оборота не только активов, но и пассивов (обязательств) предприятия. В этом случае берутся средние остатки по анализируемому пассивному счету («Расчеты с поставщиками и подрядчиками», «Расчеты по налогам и сборам»), а под оборотом понимается величина его дебетового оборота за период. Логика рассуждений при этом будет следующей: период оборота пассивного счета представляет собой сложившийся на предприятии средний срок погашения кредиторской задолженности. Следовательно, для его расчета необходимо взять оборот, характеризующий «уход» сумм обязательств со счета, т. е. дебетовый оборот.

Формулы (6.2) и (6.5) различаются лишь знаменателем, но это весьма существенное различие. В качестве примера рассмотрим торговое предприятие, которое учитывает товары по покупной стоимости. Кредитовый оборот счета «Товары», используемый для расчета по формуле (6.5), будет отличаться от выручки (продажной стоимости реализованных товаров), используемой в формуле (6.2), в первую очередь на величину торговой надбавки. Тогда вполне понятно, что результат, полученный по формуле (6.5), будет меньше, чем величина аналогичного показателя, рассчитанного по формуле (6.2). Иными словами, использование формулы (6.2) приводит к занижению реального срока хранения товаров. Соответственно, чем больше торговая надбавка, тем больше величина расхождения в результатах расчетов и тем больше величина искажения, т. е. занижения длительности периода оборачиваемости товарного капитала (под товарным капиталом обычно понимают средства, вложенные в товарные операции).

Кредитовый оборот счета «Готовая продукция» (соответствует фактической производственной себестоимости проданной продукции) будет отличаться от выручки прежде всего на сумму коммерческих расходов, а также заложенной в цену прибыли. Соответственно, чем боль-

288

ше величина коммерческих расходов и прибыли, тем значительнее искажение реального срока хранения готовой продукции на складе.

Следует ли из сказанного, что формула (6.2) непригодна для оценки скорости прохождения средств по отдельным стадиям производства и обращения? Нет, не следует. Соответственно, лицо, проводящее оценку финансового положения предприятия (бухгалтер, финансовый менеджер), вправе выбрать любой удобный ему метод. Главное при этом - представлять недостатки (ограничения) выбранного метода и уметь скорректировать полученные результаты. Допустим, для оценки оборачиваемости товаров используется показатель общего товарооборота, торговая надбавка составляет 20%, рассчитанный по формуле (6.2) средний срок хранения товаров равен 50 дням. Несложно подсчитать, что реальный срок хранения запасов товарно-материальных ценностей будет больше, по крайней мере, на 10 дней (50 • 1,2 - 50).

6.2.3. Показатели финансовой структуры

идолгосрочной платежеспособности

Всовременных условиях структура совокупных источников является тем фактором, который оказывает непосредственное влияние на финансовое состояние хозяйствующего субъекта. Ключевым вопросом

ванализе структуры источников средств является оценка рациональности соотношения собственных и заемных средств.

Финансирование предприятия за счет собственного капитала может осуществляться, во-первых, путем реинвестирования прибыли и, во-вторых, за счет увеличения капитала предприятия (выпуск новых долевых ценных бумаг).

Использование данных источников для финансирования деятельности предприятия ограниченно и зависит от политики распределения чистой прибыли, определяющей объем реинвестирования, а также от возможности дополнительной эмиссии акций.

Следует учитывать те проблемы, с которыми приходится сталкиваться предприятиям, решающим вопрос о привлечении дополнительного капитала посредством изменения организационно-правовой формы и создания акционерного общества открытого типа. Такому решению должны предшествовать: определение потребности в капитале (весьма ошибочным может быть подход, основанный на убеждении «чем больше, тем лучше»); предварительная оценка расходов, связанных с переходом в новый правовой статус; выявление преимуществ и новых проблем, обусловленных данным решением.

289

Одна из проблем непосредственно связана с тем, что акционеры, вложившие свои средства в предприятие, заинтересованы, как правило, в росте дивидендов. При этом та или иная дивидендная политика нередко определяет инвестиционную привлекательность предприятия. В результате давления акционеров руководство акционерного общества может быть вынуждено избрать политику «проедания» заработанной чистой прибыли в ущерб долгосрочным целям развития предприятия.

Другая проблема, с которой приходится сталкиваться, связана со значительными расходами при изменении статуса. Такие расходы зависят от сложности подготовки необходимых регистрационных документов, потребности в консультационных услугах юридического и финансового характера, необходимости проведения аудиторской проверки бухгалтерской отчетности. В том случае, если в составе потенциальных инвесторов предприятия выступают иностранные вкладчики капитала, в качестве обязательного условия они могут выдвинуть требование получения аудиторского заключения от компании, имеющей международное признание. Вполне понятно, что услуги таких компаний обычно являются весьма дорогостоящими.

Помимо указанных расходов предприятие должно быть готово к значительным текущим расходам, связанным с оплатой обязательной ежегодной аудиторской проверки состояния учета и бухгалтерской отчетности, составлением публичной отчетности и ее предоставлением заинтересованным лицам и т. д.

Финансирование из заемных источников предполагает соблюдение ряда условий, обеспечивающих определенную финансовую надежность предприятия. В частности, при решении вопроса о целесообразности привлечения заемных средств необходимо оценить сложившуюся на предприятии структуру пассивов. Высокая доля долга в ней может сделать неразумным (опасным) привлечение новых заемных средств, поскольку риск неплатежеспособности в таких условиях чрезмерно велик.

Привлекая заемные средства, предприятие получает ряд преимуществ, однако при определенных обстоятельствах они могут дать обратный эффект: ухудшить финансовое состояние предприятия, приблизить его к банкротству.

Финансирование активов из заемных источников может быть привлекательным постольку, поскольку кредитор не предъявляет прямых претензий в отношении будущих доходов предприятия. Вне зависимости от результатов кредитор имеет право претендовать на оговоренную сумму основного долга и процентов по нему. Для заемных средств, по-

290