Розділ 9

Облік операцій з похідними

фінансовими інструментами

9.1. Сутність, види та завдання операцій з похідними

фінансовими інструментами

Пошук шляхів мінімізації ризиків на фінансових ринках має багатовікову історію. Зростання ризиковості діяльності внаслідок інтенсифікації операцій та необхідність забезпечення належної ліквідності стали причинами зародження й швидкого розвитку сучасних стратегій хеджування фінансових ризиків. Однією з інновацій фінансових ринків стало розроблення і впровадження похідних фінансових інструментів (деривативів), які надавали можливість еластичне управляти ризиком.

Поняття «дериватив» (похідний фінансовий інструмент) походить від лат. derivatus, що буквально перекладається як «відведений», derivatio - «відведення», «відхілення», «похідний», «той, що походить від чогось, що існувало раніше» У світовій практиці, як правило, застосовується термін derivativ — «похідний».

Похідні фінансові інструменти створюють права та зобов'язання, які зумовлюють передачу одного чи кількох фінансових ризиків, властивих основному первісному фінансовому інструменту, сторонам контракту. Однак, як правило, вони не сприяють передачі основного первісного фінансового інструмента на час набуття контрактом чинності, і така передача необов'язково має місце після закінчення дії контракту. Деякі інструменти втілюють у собі право та зобов'язання здійснювати обмін. Оскільки умови обміну визначаються на час набуття чинності контракту про похідний інструмент, то зі зміною цін на фінансових ринках ці умови можуть стати або сприятливими, або несприятливими.

Похідні фінансові інструменти можна визначити як контракти, що укладаються з метою перерозподілу фінансових ризиків і передбачають фіксацію всіх умов проведення в майбутньому певної операції (купівлі, продажу, обміну, емісії) з інструментом, який є предметом угоди.

Базовим інструментом у подібних контрактах фінансового характеру можуть бути як окремі види первинних фінансових інструментів — грошові кошти в національній та іноземній валютах, цінні папери, фінансові показники у вигляді індексів, курсів, відсоткових ставок, так і самі деривативи.

Похідний інструмент є фінансовим інструментом, який має три такі характеристики:

його вартість змінюється відповідно до зміни встановленої ставки відсотка, ціни фінансового інструмента, товарної ціни, валютного курсу, індексу цін чи ставок, показника кредитного рейтингу чи індексу кредитоспроможності, або подібної змінної величини;

він не вимагає первинних чистих інвестицій або первинних чистих інвестицій менших, ніж ті, що були б потрібні для інших типів контрактів, які, за очікуванням, мають подібну реакцію на зміни ринкових факторів;

він погашається на майбутню дату.

Розглянемо види деривативів за наведеними в табл. 9.1 класифікаційними ознаками.

Основу класу похідних фінансових інструментів становлять ф'ючерсні, форвардні, опціонні угоди та свопи. Оскільки всі вони

Таблиця 9.1. Класифікація похідних фінансових інструментів |

|

Ознака |

Вид деривативів |

Клас інструменту |

Строкові контракти Похідні цінні папери |

Місце укладання |

Біржові Позабіржові |

Базовий актив |

Фінансові |

|

Товарні |

Вид ризику, що передається |

Обмінні (валютні) Відсоткові |

|

Цінові Ризик дефолту (кредитні деривативи) |

Спосіб розрахунку |

Брутто (система розрахунків за контрактом на валовій основі) |

|

Нетто (система розрахунків за контрактом на чистій основі) |

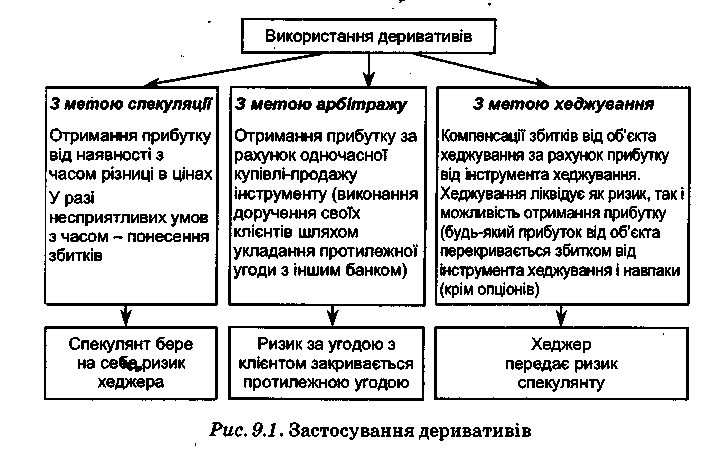

Строкові контракти визначаються своїми специфікаціями — юридичними документами, у яких обов'язково обумовлюється обсяг базового активу в одному контракті, термін виконання, валюта розрахунку, спосіб виконання (поставка активу чи розрахунки грошовими коштами) та інші характеристики. Деривативи можуть застосовуватись з метою спекуляції, хеджування та арбітражу (рис. 9.1).

Економічне хеджування — процес укладання угод, спрямованих на мінімізацію цінових ризиків, що виникають у процесі діяльності. У багатьох випадках може не потребувати обліку хеджування.

Облік хеджування дозволяє відкласти або прискорити визнання прибутків/збитків за об'єктом та інструментом хеджування, таким чином він балансує вплив хеджованої статті та деривативу на звіт про прибутки/збитки (згортання змін).

Законодавство, що регулює питання деривативів, можна поділити на такі групи: міжнародне (європейське законодавство, представлене Директивами ЄС; окремі Міжнародні стандарти бухгалтерського обліку і звітності (МСБО 32, МСФЗ 7, МСБО 39), американський стандарт ГАЗ 133 «Облік похідних інструментів і операцій хеджування», стандарти щодо деривативів, які використовуються на міжнародних фінансових ринках (наприклад, стандарти І8ВА, стандарти ВВА), а також національне законодавство, що регулює питання обігу і використання деривативів.

На сьогодні в Україні нормативно-правовими актами, які регулюють обіг деривативів, є:

Цивільний кодекс України;

Закон України «Про цінні папери та фондовий ринок»;

рішення ДКЦПФР «Про впорядкування випуску та обігу деривативів»

№ 70 від 13.04.1999 р.;

Постанова КМУ «Про затвердження Положення про вимоги до стандартної (типової) форми деривативів» № 632 від 19.04.1999р.;

рішення ДКЦПФР «Про внесення доповнення до Правил випуску та обігу фондових деривативів, затверджених рішенням Державної комісії з цінних паперів та фондового ринку» № 13 від 24.06.1997р.;

Постанова ВРУ « Про проект Закону України про похідні цінні папери» № 2174 від 21.12.2000 р.

Порядок бухгалтерського обліку операцій з похідними фінансовими інструментами в банках України регламентує Інструкція з бухгалтерського обліку операцій з похідними фінансовими інструментами в банках України, затверджена постановою Правління НБУ № 309 від 31.08.2007 р., яка розроблена відповідно до Законів України «Про банки і банківську діяльність», «Про Національний банк України», «Про бухгалтерський облік та фінансову звітність в Україні», основних вимог міжнародних стандартів фінансової звітності та Положень (стандартів) бухгалтерського обліку.

Слід зазначити, що нормативно-правові акти Національного банку України з питань бухгалтерського обліку не регулюють порядок здійснення банками тих чи інших операцій, не встановлюють обмеження щодо виконання операцій тощо. Зокрема, Інструкція з бухгалтерського обліку операцій з похідними фінансовими інструментами в банках України № 309 визначає методологічні засади відображення в бухгалтерському обліку інформації про операції з похідними фінансовими інструментами в банках України, а не встановлює право банків на їх здійснення. Застосування похідних фінансових інструментів має здійснюватися банками виключно на підставі чинного законодавства України.

Наразі в Україні практика використання похідних фінансових інструментів нерозвинена. Аналіз сучасного стану ринку похідних фінансових інструментів показує наявність недоліків, виникнення яких пов'язане з низкою таких проблем, як:

недостатній рівень державної підтримки та відсутність політики державного регулювання операцій з деривативами;

відсутність нормативної бази, яка відповідає загальноприйнятим стандартам діяльності ринку деривативів;

недостатній розвиток ринкової інфраструктури фондового ринку;

недостатній рівень професіоналізму та поінформованості щодо наявних можливостей на ринку похідних.

Для розвитку ринку похідних фінансових інструментів необхідно на законодавчому рівні, спираючись на міжнародні стандарти та нормативні акти, чітко визначити їхнє місце на фінансовому ринку, економічне значення, інфраструктуру ринку, систему обліку й оподаткування операцій з деривативами. Підвищення ефективності функціонування ринку похідних інструментів неможливе без чіткого визначення основних напрямів його вдосконалення та подальшого розвитку. Для цього необхідно запровадити такі форми та методи його регулювання, які б значно підвищили рівень захисту прав та інтересів інвесторів, суспільства й держави.

9.2. Загальні принципи обліку операцій з похідними фінансовими інструментами

Похідні фінансові інструменти з метою відображення в бухгалтерському обліку класифікуються таким чином:

похідні фінансові інструменти в торговому портфелі банку;

похідні фінансові інструменти, призначені для обліку хеджування.

Деривативи в торговому портфелі та деривативи в портфелі для обліку хеджування мають різну мету, несуть різні ризики - тож до них застосовуються різні облікові процедури. Аналітичний облік похідних фінансових інструментів, призначених для обліку хеджування, здійснюється за типами хеджування.

У бухгалтерському обліку похідні фінансові інструменти відображаються багаторазовою подією:

на дату операції;

на дату переоцінки;

на дату розрахунку.

Дата операції - це дата, коли суб'єкт господарювання бере на себе зобов'язання придбати чи продати актив. Облік за датою операції стосується:

а) визнання активу, який мають отримати, та зобов'язання, яке треба сплатити за нього на дату операції;

б) припинення визнання активу, який продають, визнання будь-якого прибутку чи збитку від продажу та визнання дебіторської заборгованості покупця за платіж на дату операції.

Як правило, відсоток не починають нараховувати на актив та відповідне зобов'язання до дати розрахунку, коли передається право власності.

Дата розрахунку - це дата, коли актив надається суб'єктові господарювання (або суб'єктом господарювання). Облік за датою розрахунку стосується:

а) визнання активу на дату його отримання суб'єктом господарювання;

б) припинення визнання активу і визнання будь-якого прибутку чи збитку від продажу на дату, коли суб'єкт господарювання його надає.

3. Усі похідні фінансові інструменти первісне оцінюються й відображаються в бухгалтерському обліку за справедливою вартістю.

Справедлива вартість - це сума, за якою можна обміняти актив або погасити заборгованість в операції між обізнаними, зацікавленими та незалежними сторонами.

Найкращим доказом справедливої вартості деривативу при первісному визнанні є це ціна операції (тобто справедлива вартість наданої чи отриманої компенсації).

Справедлива вартість похідних фінансових інструментів, крім опціонів, на дату операції дорівнює нулю, оскільки відсутні первісні чисті інвестиції.

Справедлива вартість опціонів на дату операції дорівнює премії опціонів, яка відображається за балансовими рахунками з обліку опціонів.

Витрати на операції визнаються за рахунками витрат при їх первісному визнанні.

Витрати на операції - це податки, мито, гонорари та комісійні, сплачені брокерам, дилерам, агентам і консультантам, біржові збори або внески, інші фактичні витрати, пов'язані з придбанням або продажем похідних фінансових інструментів, яких не було б, якби операція з придбання або продажу похідних фінансових інструментів не здійснювалася.

У разі купівлі-продажу біржових деривативів за дорученням клієнтів банки здійснюють облік коштів клієнтів за рахунками 1602, 2602, 2622 та 2909.

Похідні фінансові інструменти в бухгалтерському обліку на дату операції відображаються за відповідними позабалансовими рахунками як вимоги щодо отримання одного активу та зобов'язання з поставки іншого за курсом (ціною), зафіксованим у контракті.

Вимоги та зобов'язання обліковуються з урахуванням форвардного курсу, який на дату операції є контрактним курсом.

Сума вимог дорівнює сумі зобов'язань.

Вимоги щодо отримання одного активу та зобов'язання з поставки іншого за одним контрактом можуть згортатися і відображатися на нетто-основі, якщо одночасно виконуються такі умови:

юридичне забезпечені права на згортання визнаних сум;

наміри банку щодо погашення зобов'язання на нетто-основі документально підтверджені.

У цьому разі бухгалтерські проведення за позабалансовими рахунками не здійснюються.

На кожну наступну після первісного визнання дату балансу похідні фінансові інструменти оцінюються за справедливою вартістю без будь-яких витрат на операції.

Кращим свідченням справедливої вартості є ціни котирування на активному ринку.

Фінансовий інструмент вважається котируваним на активному ринку, якщо ціни котирування легко і регулярно доступні та відображають фактичні й регулярно здійснювані ринкові операції між незалежними сторонами (біржовий інструмент).

Якщо ринок для фінансового інструмента не є активним, суб'єкт господарювання встановлює справедливу вартість, застосовуючи метод оцінювання. Серед методів оцінювання розрізняють:

посилання на ринкову ціну іншого подібного інструменту;

аналіз дисконтованих грошових потоків;

інші методи, що забезпечують достовірне визначення справедливої вартості похідних фінансових інструментів.

Методи оцінювання застосовують для визначення ціни операції на дату оцінки в обміну між незалежними сторонами, виходячи зі звичайних міркувань бізнесу.

Методи обчислення справедливої вартості похідних фінансових інструментів банки визначають у своїй обліковій політиці щодо кожного виду похідних фінансових інструментів.

Таблиця 9.2. Рахунки для обліку операцій з похідними фінансовими інструментами |

|

|

№ рахунку |

Визначення |

|

3040 А |

"Активи за придбаними опціонними контрактами в торговому портфелі банку" |

|

3041 А |

"Активи за форвардними контрактами в торговому портфелі банку" |

|

3042 А |

"Активи за ф'ючерсними контрактами в торговому портфелі банку" |

|

31 40 А |

"Активи за придбаними опціонними контрактами, що призначені для обліку хеджування" |

|

3141 А |

"Активи за форвардними контрактами, що призначені для обліку хеджування" |

|

31 42 А |

"Активи за ф'ючерсними контрактами, що призначені для обліку хеджування" |

|

3350 П |

"Зобов'язання за проданими опціонними контрактами в торговому портфелі банку" |

|

3351 П |

"Зобов'язання за форвардними контрактами в торговому портфелі банку" |

|

3352 П |

"Зобов'язання за ф'ючерсними контрактами в торговому портфелі банку" |

|

3360 П |

"Зобов'язання за проданими опціонними контрактами, що призначені для обліку хеджування" |

|

3361 П |

"Зобов'язання за форвардними контрактами, що призначені для обліку хеджування" |

|

3362 П |

"Зобов'язання за ф'ючерсними контрактами, що призначені для обліку хеджування" |

|

3540 А |

"Дебіторська заборгованість з придбання та продажу іноземної валюти та банківських металів за рахунок банку" |

|

3541 А |

"Дебіторська заборгованість за розрахунками за цінними паперами для банку" |

|

3548 А |

"Дебіторська заборгованість за операціями з іншими фінансовими інструментами" |

|

3640 П |

"Кредиторська заборгованість з придбання та продажу іноземної валюти та банківських металів за рахунок банку" |

|

3641 П |

"Кредиторська заборгованість за розрахунками за цінними паперами для банку" |

|

3648 П |

"Кредиторська заборгованість за операціями з іншими фінансовими інструментами" |

|

5104АП |

"Результати переоцінки за операціями хеджування" |

|

6099 П |

"Інші процентні доходи" |

|

6209 АП |

"Результат від торговельних операцій з іншими фінансовими інструментами" |

|

6391 АП |

"Результат переоцінки об'єкта хеджування" |

|

6392 АП |

"Результат переоцінки інструменту хеджування" |

|

7099 А |

"Інші процентні витрати" |

|

9201 А |

"Валюта та банківські метали до отримання за форвардними контрактами, що призначені для обліку хеджування" |

|

9202 А |

"Валюта та банківські метали до отримання за форвардними контрактами в торговому портфелі банку" |

|

9203 А |

"Валюта та банківські метали до отримання за опціонними контрактами, що призначені для обліку хеджування" |

|

9204 А

9206 А |

"Валюта та банківські метали до отримання за опціонними контрактами в торговому портфелі банку" "Валюта та банківські метали до отримання за ф'ючерсними контрактами, що призначені для обліку хеджування" |

|

9207 А |

"Валюта та банківські метали до отримання за ф'ючерсними контрактами в торговому портфелі банку" |

|

9211 П |

"Валюта та банківські метали до відправлення за форвардними контрактами, що призначені для обліку хеджування" |

|

9212 П |

"Валюта та банківські метали до відправлення за форвардними контрактами в торговому портфелі банку" |

|

9213 П |

"Валюта та банківські метали до відправлення за опціонними контрактами, що призначені для обліку хеджування" |

|

9214 П |

"Валюта та банківські метали до відправлення за опціонними контрактами в торговому портфелі банку" |

|

9216 П |

"Валюта та банківські метали до відправлення за ф'ючерсними контрактами, що призначені для обліку хеджування" |

|

9217 П |

"Валюта та банківські метали до відправлення за ф'ючерсними контрактами в торговому портфелі банку" |

|

9351 А |

"Активи до отримання за форвардними контрактами, що призначені для обліку хеджування" |

|

9352 А |

"Активи до отримання за форвардними контрактами в торговому портфелі банку" |

|

Продовження табл. 9.2. |

||

№ рахунку |

Визначення |

|

9353 А |

"Активи до отримання за опціонними контрактами, що призначені для обліку хеджування" |

|

9354 А |

"Активи до отримання за опціонними контрактами в торговому портфелі банку" |

|

9356 А |

"Активи до отримання за ф'ючерсними контрактами, що призначені для обліку хеджування" |

|

9357 А |

"Активи до отримання за ф'ючерсними контрактами в торговому портфелі банку" |

|

9361 П |

"Активи до відправлення за форвардними контрактами, що призначені для обліку хеджування" |

|

9362 П |

"Активи до відправлення за форвардними контрактами в торговому портфелі банку" |

|

9363 П |

"Активи до відправлення за опціонними контрактами, що призначені для обліку хеджування" |

|

9364 П 9366 П

9367 П |

"Активи до відправлення за опціонними контрактами в торговому портфелі банку" "Активи до відправлення за ф'ючерсними контрактами, що призначені для обліку хеджування" "Активи до відправлення за ф'ючерсними контрактами в торговому портфелі банку" |

|

Періодично суб'єкт господарювання обстежує метод оцінювання та перевіряє його на достовірність, застосовуючи ціни будь-яких спостережених поточних ринкових операцій з таким самим інструментом (тобто без змінювання та перепакування), або на основі інших доступних спостережених ринкових даних.

Переоцінювання похідних фінансових інструментів, якими є біржові інструменти, здійснюється банком за результатами кожного біржового дня (торговельної сесії) за визначеною біржею котирувальною (розрахунковою) ціною.

Переоцінювання похідних фінансових інструментів, якими є позабіржові інструменти, здійснюється банком у разі зміни їх справедливої вартості.

Результат переоцінювання відображається банком у строки, визначені його обліковою політикою, але обов'язково на дату балансу та дату погашення похідного фінансового інструменту.

Обов'язково на дату балансу результат переоцінювання похідних фінансових інструментів відображається в балансі як актив або зобов'язання в кореспонденції з рахунком 6209 - за похідними фінансовими інструментами в торговому портфелі банку та рахунками 5104, 6099, 6392, 7099 - за похідними фінансовими інструментами, які призначені для обліку хеджування.

Аналітичний облік доходів і витрат, за якими відображаються результати переоцінки похідних фінансових інструментів за рахунками 6099, 7099, 6209 та 6392, ведеться щодо реалізованого та нереалізованого результату.

Аналітичний облік результату переоцінки інструментів хеджування за рахунками 6392 і 5104 ведеться за типами хеджування.

Основні балансові рахунки, що використовуються для бухгалтерського обліку операцій з похідними фінансовими інструментами в банках України наведені в табл. 9.2.