- •Вопросы для подготовки к экзамену

- •1.Виды и формы, субъекты и объекты внешнеэкономической деятельности

- •2. Сущность, формы, необходимость вэд

- •3. Проблемы интеграции России в систему мирохозяйственных связей

- •4. Проблемы торговли российского партнера с зарубежным

- •5.Проблемы торговли зарубежного партнера с российским

- •2. Недостаточная стабилизация банковско-финансовой системы.

- •6. Государственное регулирование вэд в рф

- •7. Виды встречной торговли

- •8. Международные торги, техника, виды

- •9.Международные аукционы, техника, виды

- •10. Биржевая торговля, виды, техника

- •1. Организация рынка сырья с помощью биржевого механизма.

- •2. Выявление и регулирование биржевых цен.

- •5. Стабилизация денежного обращения и облегчение кредита.

- •11. Международная аренда, виды, особенности.

- •12. Международные ярмарки и выставки, виды, этапы подготовки.

- •Вопрос 13. Этапы и документация в организации участия в международных выставках в деятельности предприятий

- •Вопрос 14. Стратегии выхода предприятия на внешний рынок. Выбор и изучение партнеров при выходе на внешний рынок. Стратегии выхода предприятия на внешний рынок

- •Выбор и изучение партнеров при выходе на внешний рынок.

- •15. Информационные источники процесса выбора иностранного партнера.

- •16. Показатели конъюнктуры, их значение для оценки перспектив внешнеторговой сделки.

- •17. Предконтрактная работа предприятия

- •Вопрос 18. Сущность и формы организации управления вэд на предприятии.

- •19. Структуры управления вэд предприятий и функциональных обязанностей их специалистов.

- •20. Внешнеэкономическая стратегия предприятия

- •21. Планирование вэд предприятия (есть в 20 вопросе).

- •22. Риски во внешнеэкономической деятельности.

- •23. Сущность, элементы маркетингового комплекса вэд предприятия

- •24. Особенности разработки маркетингового комплекса вэд предприятия

- •25. Использование торговых посредников в вэд, их виды.

- •26. Виды международного совместного предпринимательства

- •27. Особенности деятельности в сэз и оффшорных зонах

- •28. Способы внешнеторгового ценообразования и их характеристика

- •29. Международные расчеты банковскими переводами и порядок их осуществления

- •30. Международные расчеты аккредитивами и порядок их осуществления

- •31. Международные расчеты по инкассо и порядок их осуществления

- •32. Международный факторинг и форфейтинг, техника, значение

- •33. Мировая практика кредитования внешней торговли.

- •34. Основные формы стимулирования сбыта экспортной продукции.

- •35. Торгово-промышленная палата России, роль в развитии вэд.

- •1. Использование возможностей информационных ресурсов Всемирной сети торговых палат для увеличения экспортных продаж и экспозиции товаров и услуг российских компаний на мировом рынке

- •2. Реестр надежных партнеров

- •3. О Патронаже выставочно-ярмарочных мероприятий

- •36. Основные направления электронной торговли

- •37. Виды международных расчётов в вэд предприятий и порядок их осуществления. Нормативная база

- •38. Работа участника вэд по организации международных перевозок

- •39. Значение, содержание инкотермс-2010.

- •40. Система вэд в ссср

- •41. Виды и порядок страхования в вэд предприятий, международные страховые организации.

- •42. Валютно-финансовые условия контракта

- •43. Коммерческие условия контракта международной купли-продажи товаров

- •44. Транспортные условия контракта.

- •45. Роль рекламы в осуществлении вэд предприятия.

- •46. Факторы, влияющие на эффективность внешнеторговой сделки.

- •47. Оценка экономической эффективности экспортной внешнеторговой операции.

- •48. Основные виды рисков во внешнеэкономической деятельности.

- •49. Оценка экономической эффективности импортной внешнеторговой операции.

- •50. Тактика ведения деловых переговоров по заключению внешнеторговой сделки

- •51. Подготовка деловых переговоров

- •1. Психологическая подготовка

- •2. Организационная подготовка

- •3. Содержательная подготовка.

- •4. Тактическая подготовка

- •52. Этапы переговорного процесса с зарубежным партнером

- •Этап 1. Подготовка к переговорам

- •1. Решение организационных вопросов

- •2. Проработка основного содержания переговоров:

- •Этап 2. Ведение переговоров

- •Этап 3. Подведение итогов переговоров и их анализ

- •53. Учет национальных особенностей зарубежного партнера при проведении переговоров

- •54. Организация торговли туристическими услугами

- •55. Франчаизинг во внешнеэкономическои деятельности предприятия

- •Планирование внешнеэкономической деятельности на уровне предприятия

30. Международные расчеты аккредитивами и порядок их осуществления

Расчеты по аккредитиву являются одной из наиболее часто используемых во внешнеэкономических контрактах форм оплаты товара (работ, услуг). При расчетах по аккредитиву банк, действующий по поручению плательщика и в соответствии с его указанием (банк-эмитент), обязуется произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель (п. 1 ст. 867 ГК). Для расчетов по аккредитиву характерно, что снятие денег со счета плательщика предшествует отправке товаров в его адрес. Это отличает аккредитивную форму от других форм расчетов, в частности от расчетов по инкассо. Платежи производятся банком плательщика (получателя товара) в соответствии с его поручением и за счет его средств или полученного им кредита против названных в аккредитивном поручении документов и при соблюдении других условий поручения, которые банк доводит до сведения стороны, уполномоченной на получение платежа. При этом деньги, числящиеся на аккредитиве, продолжают принадлежать получателю товаров и снимаются с аккредитива лишь после того, как продавец отправит указанные товары и представит в банк соответствующие документы.

И спользование

аккредитивной формы наиболее благоприятно

для продавца товаров (получателя

платежа). Расчеты по аккредитиву

производятся по месту его нахождения,

что приближает осуществление платежа

по времени к моменту отгрузки товаров,

способствуя ускорению оборачиваемости

средств продавца. В свою очередь,

несвоевременное открытие аккредитива

плательщиком позволяет ему задержать

поставку или даже отказаться от исполнения

заключенного договора, ссылаясь на

неплатежеспособность контрагента.

Открытие же аккредитива придает ему

уверенность в том, что поставленный

товар будет оплачен. Расчеты аккредитивами

осуществляются в соответствии со схемой,

приведенной на рис. 3.

спользование

аккредитивной формы наиболее благоприятно

для продавца товаров (получателя

платежа). Расчеты по аккредитиву

производятся по месту его нахождения,

что приближает осуществление платежа

по времени к моменту отгрузки товаров,

способствуя ускорению оборачиваемости

средств продавца. В свою очередь,

несвоевременное открытие аккредитива

плательщиком позволяет ему задержать

поставку или даже отказаться от исполнения

заключенного договора, ссылаясь на

неплатежеспособность контрагента.

Открытие же аккредитива придает ему

уверенность в том, что поставленный

товар будет оплачен. Расчеты аккредитивами

осуществляются в соответствии со схемой,

приведенной на рис. 3.

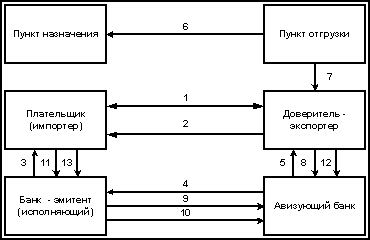

Рис. 3. Схема расчетов аккредитивами

Экспортер и импортер заключают между собой контракт (1), в котором указывают, что расчеты за поставленный товар будут производиться в форме документарного аккредитива. В контракте должен быть определен порядок платежа, т.е. четко и полно сформулированы условия будущего аккредитива. В контракте также указывается банк, в котором будет открыт аккредитив, вид аккредитива, наименование авизующего и исполняющего банка, условия исполнения платежа, перечень документов, против которых будет осуществлен платеж, сроки действия аккредитива, порядок уплаты банковской комиссии и др. Условия платежа, содержащиеся в контракте, должны содержаться в поручении импортера банку об открытии аккредитива.

После заключения контракта экспортер подготавливает товар к отгрузке, о чем извещает импортера (2). Получив извещение экспортера, покупатель направляет своему банку заявление на открытие аккредитива, в котором указываются условия платежа, содержащиеся в контракте (3). После оформления открытия аккредитива банк-эмитент направляет аккредитив иностранному банку, как правило, банку, обслуживающему экспортера (4) — авизующему банку. Авизующий банк, проверив подлинность поступившего аккредитива, извещает экспортера об открытии и условиях аккредитива (5).

Экспортер проверяет соответствие условий аккредитива платежным условиям заключенного контракта. В случае несоответствия экспортер извещает авизующий банк о непринятии условий аккредитива и требовании их изменения. Если экспортер принимает условия открытого в его пользу аккредитива, он отгружает товар в установленные контрактом сроки (6). Получив от транспортной организации транспортные документы (7), экспортер представляет их вместе с другими документами, предусмотренными условиями аккредитива, в свой банк (8).

Банк проверяет, соответствуют ли представленные документы условиям аккредитива, полноту документов, правильность их составления и оформления, непротиворечивость содержащихся в них реквизитов. Проверив документы, банк экспортера отсылает их банку-экспортеру (9) для оплаты или акцепта. В сопроводительном письме указывается порядок зачисления выручки экспортеру.

Получив документы, банк-эмитент тщательно проверяет их, а затем переводит сумму платежа банку, обслуживающему экспортера (10). На сумму платежа дебетуется счет импортера (11). Банк экспортера зачисляет выручку на счет экспортера. Импортер, получив от банка-эмитента коммерческие документы (13), вступает во владение товаром.