- •Глава 1. Теоретические основы функционирования системы негосударственного социального страхования 10

- •Глава II. Состояние и проблемы функционирования негосударственного социального страхования в мурманской области на примере ппф «страхование жизни» 28

- •Введение

- •Глава 1. Теоретические основы функционирования системы негосударственного социального страхования

- •1.1 Сущность социального страхования

- •1.2 Государственная и негосударственная формы социального страхования в России

- •1.3 Нормативно-правовые основы негосударственного социального страхования

- •Глава II. Состояние и проблемы функционирования негосударственного социального страхования в мурманской области на примере ппф «страхование жизни»

- •2.2 Факторы совершенствования деятельности негосударственных фондов социального страхования в области негосударственного пенсионного страхования

- •2.3 Комплекс мероприятий по повышению эффективности негосударственного социального страхования в области негосударственного пенсионного страхования на примере ппф «Страхование жизни»

- •Заключение

- •Список использованной литературы

- •Приложения

Глава II. Состояние и проблемы функционирования негосударственного социального страхования в мурманской области на примере ппф «страхование жизни»

2.1 Состояние, проблемы и перспективы функционирования негосударственного социального страхования (в области негосударственного пенсионного страхования) в РФ и Мурманской области

Как уже отмечалось выше в первой главе дипломной работы, система негосударственного социального страхования включает в себя такие виды социального страхования, как пенсионное, социальное, медицинское.

Пенсионное обеспечение в силу своей социальной значимости играет огромную роль во всех аспектах жизни государства.

В существующих экономических условиях наиболее действенным механизмом социальной защиты и повышения уровня жизни граждан представляется развитие негосударственного пенсионного обеспечения.

Именно поэтому автором будет рассмотрено состояние, сформулированы проблемы и очерчен круг перспектив функционирования негосударственного социального страхования именно в области негосударственного пенсионного страхования в РФ, в целом, и Мурманской области, в частности.

Для определения проблем негосударственного пенсионного страхования1 автор считает необходимым рассмотреть, в целом, структуру современной системы пенсионного страхования в РФ, а также проанализировать особенности функционирования одного из ее элементов – негосударственных пенсионных фондов подсистемы негосударственного пенсионного обеспечения, и выявить факторы, сдерживающие становление НПФ как особых институтов социальной инфраструктуры, определяются перспективы их развития в действующей системе пенсионного страхования.

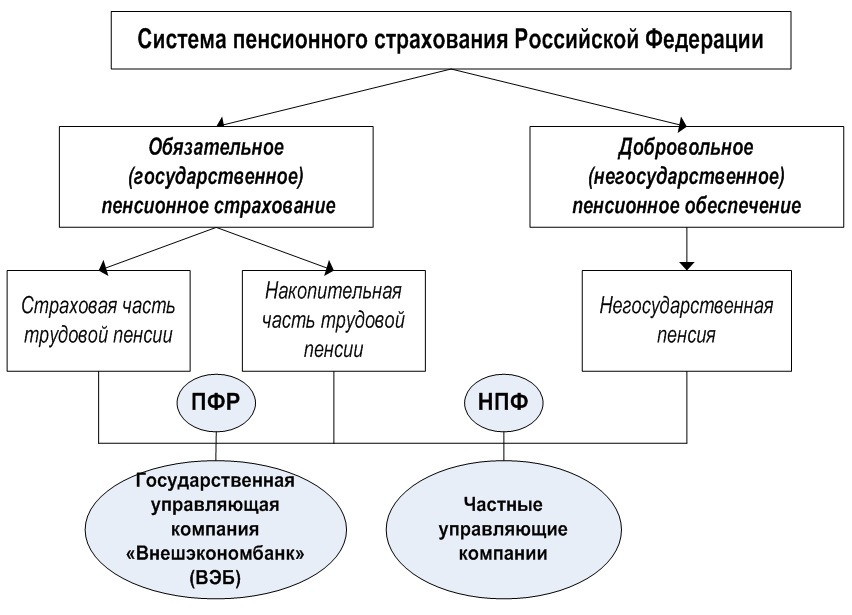

Действующая в настоящее время в России пенсионная система по своей сути является распределительно-накопительной и включает в себя следующие основополагающие компоненты (подсистемы): обязательное (государственное) пенсионное страхование и добровольное (негосударственное) пенсионное обеспечение. Причем в первом случае накоплениями граждан РФ управляет государственная управляющая компания (ГУК) – Государственная корпорация «Банк развития и внешнеэкономической деятельности» («Внешэкономбанк», сокращенно – ВЭБ)2 либо частная управляющая компания (ЧУК), отобранная по конкурсу, с которой у Пенсионного фонда Российской Федерации (далее – ПФР) заключен договор доверительного управления средствами пенсионных накоплений, определенная гражданином самостоятельно. Во втором случае – негосударственный пенсионный фонд (НПФ) размещает временно свободные пенсионные средства, передавая их в доверительное управление одной или нескольким частным управляющим компаниям по собственному выбору (рисунок 1)

Рисунок 1. Структура современной системы пенсионного страхования в РФ

По своей организационно-правовой форме НПФ представляет собой некоммерческую организацию социального обеспечения, исключительными видами деятельности которой являются:

деятельность по негосударственному пенсионному обеспечению участников фонда в соответствии с договорами негосударственного пенсионного обеспечения;

деятельность в качестве страховщика по обязательному пенсионному страхованию в соответствии с Федеральным законом от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» и договорами об обязательном пенсионном страховании;

деятельность в качестве страховщика по профессиональному пенсионному страхованию в соответствии с федеральным законом и договорами о создании профессиональных пенсионных систем1.

При этом согласно п. 2. ст. 36.1 Федерального закона от 07.05.1998 № 75-ФЗ «О негосударственных пенсионных фондах» (далее – Федеральный закон № 75-ФЗ) на момент подачи в уполномоченный федеральный орган заявления о намерении осуществлять деятельность по обязательному пенсионному страхованию в качестве страховщика каждый НПФ должен соответствовать ряду жестких требований. А именно иметь:

совокупный вклад учредителей (учредителя), внесенный в фонд денежными средствами, в размере не менее 3 млн. руб. со дня вступления в силу Федерального закона № 75-ФЗ, не менее 30 млн. руб. – с 01.01.2005 и 100 млн. руб. – с 01.01.2009;

величину денежной оценки имущества для обеспечения уставной деятельности фонда (имущество, предназначенное для обеспечения уставной деятельности - ИОУД) с 01.01.2005 не менее 30 млн. руб., с 01.07.2009 – не менее 100 млн. руб.;

опыт одновременного ведения не менее 5 тыс. именных пенсионных счетов участников в течение не менее 1 года с 01.01.2004, а с 01.07.2009 – не менее 20 тыс. именных пенсионных счетов;

опыт работы по осуществлению негосударственного пенсионного обеспечения не менее 2-х лет.

Не иметь:

актуарного дефицита по результатам актуарного оценивания, а также фактов приостановления действия лицензии в течение последних 2-х лет деятельности.

Согласно данным Федеральной службы по финансовым рынкам (ФСФР), в 2004 году в России действовало 270 НПФ, клиентами которых выступало свыше 5,5 млн. застрахованных лиц. При этом собственное имущество фондов в указанный период времени ФСФР оценивала примерно в 216 млрд. руб.; имущество, предназначенное для обеспечения уставной деятельности НПФ – более 42 млрд. руб.

По состоянию на 01.07.2012 на территории Российской Федерации функционировало только 143 НПФ с собственным имуществом 1,4 трлн. руб. и ИОУД – около 103 млрд. руб.

Из отчетов ФСФР также следует, что совокупный объем пенсионных накоплений всех НПФ на конец 2005 года составлял порядка 2 млрд. руб., пенсионных резервов – 277 млрд. руб.; на конец 2011 года – 394 и 700 млрд. руб., соответственно (приложение Г, таблица 1).

22 июня 2011г. Министерство юстиции РФ зарегистрировало очередной Приказ Федеральной службы по финансовым рынкам от 24.05.11 N 11-23/пз-н «Об утверждении нормативов достаточности собственных средств профессиональных участников рынка ценных бумаг, а также управляющих компаний инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов», в соответствии с которым с 01.07.2011 значительно повысился норматив достаточности собственных средств компаний, осуществляющих деятельность по управлению негосударственными пенсионными фондами, – с 60 до 80 млн. руб. (приложение Г, таблица 2), что означает значительное ужесточение требований к деятельности НПФ со стороны регуляторов.

В целом же, говоря о дальнейших перспективах функционирования негосударственных пенсионных фондов в системе отечественного пенсионного страхования, прежде всего, необходимо выделить некоторые факторы, сдерживающие их развитие на современном этапе:

1. Недоверие значительной части граждан РФ к НПФ как особым институтам социальной инфраструктуры. Как следствие, – отсутствие динамичного роста количества участников фондов.

Данный вывод подтверждается и результатами опроса, проведенного Национальным агентством финансовых исследований (Национальное агентство финансовых исследований - НАФИ1) в 2012 году (Приложение Г, таблица 3).

2. Отсутствие совершенной и понятной нормативно-правовой базы в части регулирования деятельности НПФ. Отметим, что период реформирования системы пенсионного страхования в России еще очень далек от своего логического завершения: в современных экономических условиях мы только вступаем в фазу активных структурных пенсионных преобразований – как в части обязательного пенсионного страхования, так и в части негосударственного пенсионного обеспечения. А, следовательно, и в действующее пенсионное законодательство РФ уже в ближайшем будущем будут внесены соответствующие поправки и изменения.

3. Высокие риски получения отрицательных финансовых результатов в деятельности НПФ и, как следствие, отрицательной доходности пенсионных накоплений граждан; негативное влияние инфляционного фактора.

4. Отсутствие специальных мер налогового стимулирования деятельности НПФ на территории Российской Федерации.

5. Недостаточная информированность и низкий уровень общей финансовой грамотности населения (в особенности – в молодежной среде), не позволяющие застрахованным лицам активно формировать свои собственные «инвестиционные стратегии».

Однако несмотря ни на что с момента принятия Федерального закона № 75-ФЗ большинство НПФ уже успели зарекомендовать себя в качестве успешных игроков на отечественном рынке пенсионных услуг и продолжают демонстрировать более высокие результаты работы по сравнению с государственными фондами1.

На наш взгляд, достигнутые к настоящему времени позитивные тенденции в деятельности НПФ в виде увеличения собственного имущества, количества участников, роста объемов пенсионных накоплений и резервов сохранятся и в долгосрочной перспективе. Вместе с тем особенно важным моментом представляется формирование среди фондов «здоровой» конкурентной среды, основанной на принципах честности, порядочности и ориентированности в своей работе непосредственно на интересы застрахованных лиц.

В Совете Федерации состоялся круглый стол на тему «Пенсионная реформа и урегулирование деятельности негосударственных пенсионных фондов». Мероприятие было организовано МООП «Союз потребителей финансовых услуг» (Региональная общественная организация потребителей «Союз потребителей финансовых услуг»)и Комитетом Совета Федерации по бюджету и финансовым рынкам2.

В развитых странах государственная пенсия не является основным доходом пожилых граждан. Значительную часть его составляют индивидуальные частные накопления и средства, аккумулируемые в негосударственных пенсионных фондах. К сожалению, в нашей стране отсутствуют подобного рода традиции. Препятствиями для развития негосударственного пенсионного обеспечения являются низкий уровень заработной платы, с которой работники могли бы добровольно отчислять взносы, недостаточно привлекательные условия участия в негосударственных пенсионных фондах (НПФ), отсутствие навыков самостоятельно заботиться о своем будущем пенсионном обеспечении.

Развитие НПФ — важная часть пенсионной реформы. На сегодняшний день число застрахованных в НПФ лиц, находящихся в системе обязательного пенсионного страхования, составляет порядка 11 млн. человек. И еще 7 млн. формируют свою пенсию добровольно, совместно с работодателями. Объем средств пенсионных накоплений на российском рынке приближается к 2 трлн руб., это примерно 3,5 % от ВВП. В то же время в других странах эта цифра составляет в среднем около 75 % от ВВП. А в США, Великобритании, Австралии еще выше. Таким образом, резерв для роста и развития НПФ в нашей стране огромный.

Защита от потерь

Первые НПФ в России были созданы в 1992 году. За этот период экономика пережила кризисы 1998 и 2008–2009 годов. В целом система негосударственного пенсионного страхования успешно выдержала испытания и продолжает развиваться. Однако остается ряд важных вопросов, без решения которых невозможно дальнейшее движение вперед. Одна из ключевых проблем, которая обсуждалась на круглом столе, — защита граждан на финансовых рынках, связанных с пенсионными накоплениями. В России успешно работает государственная система страхования вкладов. Средства граждан, размещенные в банках на достаточно короткий срок, полностью гарантированы к возврату. Однако пенсионные средства, которые вкладываются на десятки лет, никак не защищены. Такая ситуация порождает недоверие к деятельности НПФ и, как следствие, не позволяет им развиваться.

Выходом может быть введение обязательного страхования средств пенсионных накоплений, передаваемых гражданами в НПФ. Но и тут возникает много вопросов. В частности, Р.А. Кокорев, заместитель директора Департамента корпоративного управления Министерства экономического развития РФ, заострил внимание на следующем. Ни у кого не вызывает сомнения необходимость страхования пенсионных накоплений от колебаний рынка. Но надо ли страховать потери, связанные с непрофессиональным или недобросовестным поведением финансовых институтов (НПФ и управляющих компаний)? Определить, являются ли убытки следствием падения рынка или ошибкой управляющего, порой бывает очень трудно. При этом человек не виноват в том, что доверил деньги недостаточно профессиональной или недобросовестной компании, между тем взыскать средства с виновного лица удается далеко не всегда.

Доходность

Также остро стоит проблема доходности пенсионных накоплений. Е. В. Бушмин, председатель Комитета Совета Федерации по бюджету, подчеркнул, что основная задача НПФ — обеспечить доходность пенсионных средств не ниже уровня инфляции. Конечной целью деятельности фондов является выплата гражданам пенсий. Для того чтобы не нарушить интересы будущих пенсионеров, необходимо сохранить накопления в реальном выражении.

К сожалению, обеспечить высокую доходность пенсионных накоплений и одновременно гарантировать их сохранность невозможно. Главный аргумент критиков накопительного компонента заключается в том, что система инвестирования средств неэффективна. К. С. Угрюмов, президент Национальной ассоциации пенсионных фондов, сказал по этому поводу, что НПФ любой страны мира имеют возможность инвестировать средства в высокодоходные инструменты Российской Федерации. Речь идет об акциях «Газпрома», «Сургутнефтегаза», «Норильского никеля». Однако российские НПФ такой возможности лишены.

На сегодняшний день НПФ обязаны ежегодно фиксировать прибыли и убытки. Но если в погоне за сиюминутной доходностью фонды станут размещать средства в рискованные инструменты, то сам факт существования накопительной системы может оказаться под вопросом. По словам К. С. Угрюмова, НПФ должны выстраивать долгосрочные стратегии инвестирования, которые опирались бы на строжайший контроль за разумным и ответственным поведением инвестора.

На круглом столе неоднократно звучала такая мысль: для того чтобы гражданам было легче сориентироваться, профессиональное сообщество могло бы разработать и опубликовать своеобразный индекс эффективности доверительного управления. Этот индекс может различаться по регионам и объемам инвестирования. Он будет служить показателем минимально допустимой эффективности, ниже которой управление уже ведется не лучшим образом. И главное — этот индекс должен быть признан профессиональным сообществом как критерий делового оборота.

Прозрачность и привлекательность

Не менее остро стоит проблема прозрачности деятельности НПФ. В нашей стране основная масса управляющих компаний, которые привлекают средства населения, являются непубличными. Они должны отчитываться перед своими клиентами, но при этом нигде не прописаны стандарты такой отчетности. В результате управляющие компании сами разрабатывают формы отчетности и, к сожалению, часто исходят из собственного удобства, а не из удобства клиента. Эти отчеты предоставляются в бумажной форме, они трудно анализируемы и недостаточно прозрачны. Таким образом, в интересах граждан требуется унификация стандартов отчетности НПФ и управляющих компаний перед клиентами.

Е.В. Бушмин остановился на некоторых шагах, которые повысили бы привлекательность НПФ среди населения. В частности, необходимо освободить средства работодателей, перечисляемые в НПФ в пользу работников, от налогообложения. Такой шаг продемонстрирует всем, что НПФ являются важной частью пенсионной системы и государство в них заинтересовано. Также следует освободить от подоходного налога взносы граждан, добровольно направляемые в НПФ. Серьезным фактором по повышению привлекательности фондов Е.В. Бушмин считает ужесточение требований к их работе, в том числе по достаточности собственного капитала и стандартам операционной деятельности. Причем требования должны быть жесткими и очевидными для граждан.

Будущее пенсионной системы

В последнее время острые дискуссии шли вокруг накопительной части пенсионного страхования. До сих пор некоторые поднимают вопрос о том, должно ли быть накопление обязательным, или его следует перевести в добровольный формат. По мнению представителей Минфина, Минэкономразвития России, а также самих негосударственных пенсионных фондов, разумной альтернативы накопительной части пенсии нет. По мнению С. Н. Эрлика, президента НПФ «Лукойл-Гарант», нельзя отказываться от накоплений, если мы не хотим в будущем столкнуться с необходимостью снижения пенсий. С. Н. Эрлик считает, что важнейшим вопросом развития НПФ является то, заинтересовано государство в существовании самой негосударственной системы пенсионного обеспечения или нет. Он полагает, что оно должно взять на себя часть ответственности и обеспечить рынок соответствующими инструментами, помогающими уберечь средства граждан от инфляции.

Минздравсоцразвития в 2012 году завершил подготовку стратегии долгосрочного развития пенсионной системы в России до 2050 года. Ее цель — создать сбалансированную и понятную для граждан национальную пенсионную систему. Должны быть решены проблемы тарифной политики, возраста выхода на пенсию, негосударственного пенсионного страхования и досрочных пенсий. Роль и значимость НПФ в будущей пенсионной системе в значительной степени зависят от тех подходов, которые будут сформулированы в стратегии.

Переходя от основного к частному, рассмотрим проблемы деятельности российских негосударственных фондов социального страхования в области пенсионного страхования (на основе результатов сравнительного анализа и социального опроса жителей Мурманской области).

Проблемы деятельности российских негосударственных фондов социального страхования в области пенсионного страхования (на основе результатов сравнительного анализа и социального опроса жителей Мурманской области)

Автор не побоится повториться, отмечая, что накопительный компонент пенсионной системы реализуется в рамках негосударственного пенсионного обеспечения, осуществляемого негосударственными пенсионными фондами на основе договорных отношений с середины 90-х годов, а также в рамках обязательного пенсионного страхования на основе публичного права с 2002 года. В ходе реформы всем гражданам России без исключения была предоставлена возможность управлять накопительной частью трудовой пенсии, т.е. им предоставляется право выбирать, где будет формироваться накопительная часть, кто будет заниматься формированием дохода на эти средства с целью их прироста. Реформа осуществляется уже почти 10 лет и, в систему негосударственного пенсионного обеспечения было привлечено более 6,6 млн. человек, вместе с тем, потенциал негосударственного пенсионного обеспечения, организационной платформой для которого является система некоммерческих негосударственных пенсионных фондов, в настоящее время в значительной степени недоиспользуется.

Несмотря на удачный опыт негосударственного пенсионного обеспечения и важности участи НПФ в данной системе, достигнутые к настоящему моменту результаты деятельности НПФ и страховых компаний, осуществляющих операции по долгосрочному страхованию жизни, являются не совсем удовлетворительными.

Долгосрочный инвестиционный потенциал НПФ не реализуется в полной, не нацелена на формирование инвестиционного ресурса и существующая система налогообложения. В отличие от большинства западных стран, в России взносы в пенсионные фонды и доход, полученный от инвестирования средств, подлежат налогообложению, а выплаты пенсий, напротив, освобождены от налога.

По своему существу развитые рынки НПФ должны выполнять следующие функции:

обеспечение гарантий социальной защищенности и стабильности общества, а также устойчивости пенсионной системы;

формирование долгосрочного инвестиционного ресурса.

Сравнивая систему негосударственных пенсионных фондов России и аналогичной системы существующей в зарубежных странах всплывает ряд проблем, которые мешают российской системе НПФ функционировать в полную силу.

Как было уже доказано система негосударственного пенсионного обеспечения - это масштабный и социально значимый элемент экономики, стратегической целью которой является создание финансовой и организационной основы для повышения уровня пенсионного обеспечения сверх уровня замещения заработной платы, обеспечиваемого системой.

Российские страховые фонды, согласно законодательству, могут инвестировать вклады в:

1) государственные ценные бумаги Российской Федерации;

2) государственные ценные бумаги субъектов Российской Федерации;

3) облигации российских эмитентов, помимо указанных в подпунктах 1 и 2 настоящего пункта;

4) акции российских эмитентов, созданных в форме открытых акционерных обществ;

5) паи (акции, доли) индексных инвестиционных фондов, размещающих средства в государственные ценные бумаги иностранных государств, облигации и акции иных иностранных эмитентов;

6) ипотечные ценные бумаги, выпущенные в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах;

7) денежные средства в рублях на счетах в кредитных организациях;

8) депозиты в рублях в кредитных организациях;

9) иностранную валюту на счетах в кредитных организациях1.

Более того на сегодняшний день эксперты в области негосударственного пенсионного страхования выделяют такие причины как отсутствие долгосрочных средств размещения пенсионных активов, низкий уровень социальных гарантий со стороны государства, неадекватное налогообложение негосударственных пенсионных услуг.

Долгосрочный инвестиционный потенциал фондов не реализуется в полной мере - фактически управляющие компании преобразуют долгосрочные ресурсы фондов в краткосрочные активы (почти 70% активов фондов размещаются на срок менее 1 года).

Не нацелена на формирование инвестиционного ресурса и существующая система налогообложения. В отличие от большинства западных стран, в России взносы в пенсионные фонды и доход, полученный от инвестирования средств, подлежат налогообложению, а выплаты пенсий, напротив, освобождены от налога. Немало необоснованных препятствий для страховых фондов и страховых компаний создаются при регулировании порядка размещения активов.

Таким образом, на сегодняшний день плохо реализуется программа привлечения дополнительных ресурсов на финансирование пенсионных выплат для сокращения разрыва между доходами трудоспособного населения и пенсионеров

Также у нас в стране еще плохо развита система налоговых льгот.

Допустимый инструментарий также полностью не разработан, по опыт зарубежных стран размещение пенсионных резервов может быть дополнено.

Необходимо развитие инфраструктуры рынков НПФ и долгосрочного страхования жизни.

В рамках исследования автором был проведен социальный опрос 25 граждан Мурманской области. Респондентами явились лица различных возрастных категорий и имеющие разные социальные статусы, являющиеся клиентами ППФ «Страхование жизни». Анкета на тему об осведомленности о деятельности негосударственных пенсионных фондов состояла из 13 вопросов закрытого и открытого типа, а на тему собственного благосостояния состояла из 12 вопросов (приложение В).

Исходя из анализа первой части проведенных исследований, можно сделать следующие выводы: на сегодняшний день, о будущем своей пенсии задумывается всего 59% опрошенных респондентов, при этом услугами по негосударственному пенсионному страхованию пользуются 44%. Выходит, что популярность фондов социального страхования хоть и повышается, но по сравнению с зарубежными странами, где 82% населения пользуются услугами пенсионных фондов, оставляет желать лучшего. Причиной непопулярности фондов является их репутация, 43% респондентов, не пользующихся услугами фондов сомневаются в надежности деятельности данной структуры. Между тем 20% считают, что просто напросто не имеют средств на накопление будущей пенсии. Здесь встает такая проблема государственного масштаба, как показатель уровня обеспеченности населения (чему посвящена вторая часть проведенного автором социологического опроса). Положительной динамикой является тот факт, что ни один из респондентов не ответил, что не знает, что такое негосударственный пенсионный фонд. Это может говорить хоть и о не многозначительном, но, тем не менее, увеличении популярности данной структуры. Зато, те граждане, которые ознакомились с деятельностью негосударственных пенсионных фондов, обосновывают свой выбор в их пользу, тем, что это надежно и появляется уверенность в «завтрашнем дне» - 26%, а еще 20% опрошенных довольны высокой доходностью.

Исходя из анализа второй части проведенных исследований, можно сделать следующие выводы: большая часть респондентов (около 60-70%) недовольны своим как финансовым, так и морально-духовным положением. Именно на таких людей рассчитана помощь компании, в которой автором была пройдена практика. Клиенты, приходящие в компанию могут получить защиту от большого количества рисков, что сделает их жизнь удобнее и комфортней с учетом материальной помощи на те, или иные нужды. Исследование доказывает, что роль страховых компаний и честных страховщиков максимально велика в жизни современного человека в условиях проживания города Мурманска.

Исходя из проведенного исследования, рынку негосударственных пенсионных услуг не позволяют развиваться следующие ограничители:

непонимание граждан необходимости обеспечения личного благосостояния;

финансовая и пенсионная неграмотность;

недоверие к долгосрочным инвестициям;

невысокие доходы населения.

Автор считает, что то, как преподносится данная услуга гражданам тоже немаловажно. В связи с этим он предлагает выделить такую проблему, как недостаточная квалифицированность сотрудников фондов социального страхования, ведь данная услуга должна быть привлекательность и вызывать доверие населения.