- •Издержки производства, их сущность и классификация

- •Издержки производства в краткосрочном периоде

- •Издержки производства в долгосрочном периоде

- •Принятие решений фирмой в условиях совершенной конкуренции в краткосрочном периоде

- •Циклические потоки

- •Методологические и методические аспекты макроэкономического анализа

- •Классическая теория занятости

- •Кейнсианская теория занятости

- •Монетаристская теория занятости

- •Безработица: сущность

- •Основные виды безработицы

- •Теория «полной занятости»

- •Закон Оукена

- •I. Социальные последствия безработицы

- •II. Экономические последствия безработицы

- •Причины цикличности и типы циклов

- •Понятие цикличности

- •Причины цикличности

- •Типы циклов

- •Фазы промышленного цикла

- •Депрессия

- •Оживление

- •I и II подразделения в промышленном цикле

- •Воздействие инструментов фискальной политики на совокупный спрос

- •Виды фискальной политики

- •Воздействие инструментов фискальной политики на совокупное предложение

- •Достоинства и недостатки фискальной политики

- •Дискреционная финансовая политика

- •Влияние государственных расходов на производство

- •Налоги и потребление

- •Налоги и сбережения

- •Мультипликаторы налогов и государственных расходов

- •Инструментарий дискреционной финансовой политики

- •Политика встроенных стабилизаторов

- •Налоги как встроенный стабилизатор

- •Социальные выплаты в механизме стабилизации

- •Взаимосвязь дискреционной и автоматической финансовой политики

- •Кейнсианская и классическая концепции налоговой политики Кейнсианская модель налоговой политики

- •Классическая (консервативная) концепция налоговой политики

- •Взаимодополнение кейнсианской и классической концепций налоговой политики

- •Финансовая политика в России

Классическая (консервативная) концепция налоговой политики

На первоначальном этапе классическая концепция рассматривала налоги только как источник доходов государственного бюджета, так как экономика признавалась устойчивой саморегулирующейся системой. А. Смитом было сформулировано положение, согласно которому государство выигрывает от снижения налогового бремени в результате того, что средства, освобожденные от налогообложения, порождают доходы, налоги с которых пополняют казну. Затем это положение было скорректировано в направлении обеспечения «эффективного предложения», что априори признавало свободную конкуренцию, естественность и устойчивость экономических систем. Отсюда и отказ государству в его регулирующей роли. Если таковая и признается, то только лишь для устранения препятствий, мешающих проявлению закона свободной конкуренции.

Поэтому бюджетно-налоговая политика должна быть направлена на резкое сокращение расходной части бюджета и понижение уровня налоговых ставок. Это ведет к увеличению количества источников накопления предприятий, активизирует деловую и инвестиционную активность, что благоприятно скажется на хозяйственных процессах.

Взаимодополнение кейнсианской и классической концепций налоговой политики

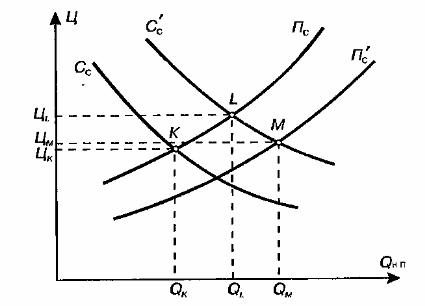

Обратимся к графику, который позволит представить обе концепции, если можно так выразиться, во взаимодополнении (рис. 32.6).

Рис. 32.6. Воздействие фискальной политики на спрос и предложение

Предположим, что при совокупном спросе (кривая Сс) и совокупном предложении (кривая Пс) равновесный объем продукта равен QК, при уровне цен ЦК. Допустим также, что при данном объеме производства существует значительный контингент незанятых работников, т.е. налицо высокий уровень безработицы. Если в этих условиях правительство осуществляет меры по снижению налогов, то это не замедлит сказаться на росте доходов, повышении уровня спроса. (Здесь можно отвлечься от старого кейнсианского правила о неизменности цен и заработной платы.) В таком случае под давлением возросшего спроса производство национального продукта увеличится до объема QL при одновременном повышении цен до уровня ЦL. Кривая Сс смещается в положение . Здесь налицо воздействие щадящей фискальной политики на повышение уровня экономической активности через стимулирование совокупного спроса.

Теперь обратимся к совокупному предложению и попытаемся выявить последствия принятых фискальных мероприятий. Во-первых, допустим, что население не будет полностью расходовать возникшее приращение в доходах исключительно на потребление, а какую-то его часть оставит в форме сбережений. Это допущение и экономически, и особенно психологически оправдано, так как имеем дело с довольно сложной и трудной экономической ситуацией. Поэтому появляется желание отложить и на будущие покупки, и на «черный день», ведь «темная полоса» жизни еще не миновала.

Одновременно получают налоговые поблажки и предприниматели, у которых возрастает прибыль, остающаяся в их распоряжении, а главное, повышается уровень рентабельности (отдачи) инвестиций. В целом же и рост сбережений населения, и увеличение прибыли предприятий ведут к повышению нормы накопления капитала, что открывает возможность активизации инвестиционной деятельности. Кроме того, снижение уровня налогообложения доходов трудящихся усиливает у них стимулы к труду. Это связано с повышением интенсивности и производительности труда, удлинением рабочей недели, отменой отпусков, т.е. с факторами краткосрочного периода.

Поэтому активизация трудовой деятельности не может не сказаться на росте предложения, что графически находит свое выражение в смещении кривой совокупного предложения (Пс) в положение Пс. Это указывает, с одной стороны, на увеличение национального производства до объема QM и, с другой — на понижение уровня цен до ЦM.

В данной модели становится весьма очевидным переплетение как краткосрочных факторов (стимулирование совокупного спроса и частично предложения через фактор труда), так и долгосрочных (стимулирование совокупного предложения с помощью инвестиций). Поэтому, с нашей точки зрения, здесь необходимо не противопоставлять эти два аспекта финансовой политики, доказывая правоту одного и несостоятельность другого, а видеть их взаимодополняемость и переходность стимулирующей функции от спроса к предложению, что позволит соединить кратко- и долгосрочные аспекты развертывания экономической активности.