- •Національний банк України – утворення та основи функціонування.

- •3. Характеристика, класифікація та комерційна основа банківських операцій.

- •4. Пасивні операції банків, їх характеристика. Поділ пасивів банків на зобов’язання та капітал.

- •5. Характеристика активних банківських операцій, відображення вимог банків у балансі.

- •6. Структура ресурсів Національного банку України.

- •7. Регулятивний капітал банку - його роль, структура і функції.

- •8. Статутний капітал банків різних форм власності, джерела формування та способи поповнення.

- •9. Нормативи адекватності банківського капіталу.

- •10. Види депозитів та їх характеристика. Депозитна політика банків.

- •11. Депозитні операції банків і принципи їх організації.

- •12. Порядок відкриття, використання та закриття поточних рахунків суб`єктів господарювання у національній валюті.

- •13. Розрахунок сум процентів, що виплачуються за депозитами.

- •14. Депозити фізичних осіб : поточні та строкові рахунки, їх значення та місце у структурі залучених коштів банку.

- •15. Відносини банків з клієнтами – фізичними особами: права вкладників, порядок розпорядження вкладними рахунками.

- •16. Система гарантування вкладів фізичних осіб в Україні.

- •17.Залучення коштів Національним банком України. Кореспондентські відносини між банками та нбу.

- •19. Операції Національного банку з депозитними сертифікатами.

- •20. Політика обов`язкових резервних вимог нбу до портфеля залучених коштів банку.

- •21. Міжбанківські кредити як джерело спосіб формування ресурсів банку.

- •22. Емісія банками цінних паперів власного боргу як метод залучення банками коштів.

- •23. Організація системи безготівкових розрахунків, основні принципи та шляхи вдосконалення.

- •24. Форми безготівкових банківських розрахунків. Платіжні інструменти та загальні правила їх оформлення.

- •25. Порядок використання та проведення розрахункових операцій за допомогою платіжних доручень, вимог-доручень, платіжних вимог.

- •26. Порядок проведення розрахункових операцій за допомогою розрахункових чеків, акредитивів, векселів.

- •27. Безготівкове обслуговування населення: перерахування коштів та списування їх з поточних рахунків громадян.

- •28. Перекази коштів фізичних осіб у національній валюті.

- •29. Організація касової роботи в банках.

- •30. Порядок здійснення готівкових операцій в прихідних і видаткових касах банків.

- •31. Касове обслуговування банками фізичних осіб – прийом різних видів платежів.

- •32. Порядок підкріплень операційних кас банків готівкою через територіальні управління нбу.

- •33. Порядок передавання готівки та цінностей між установами банків.

- •34. Види операцій банків з платіжними картками. Характеристика пластикових платіжних карток.

- •35. Порядок видачі та готівкове і безготівкове обслуговування банками платіжних карток.

- •36. Національна система масових електронних платежів.

- •37. Суть кредиту, його види, форми, функції та принципи.

- •38. Джерела формування кредитних ресурсів банку. Кредитна політика банку.

- •39. Основні етапи процесу кредитування. Коротка характеристика кожного етапу.

- •40. Поняття та структура ціни кредиту. Класичні методи визначення ціни кредиту.

- •41. Сутність забезпечення кредитного зобов`язання, його форми.

- •42. Методичні основи здійснення оцінки кредитоспроможності юридичних осіб.

- •43. Основні схеми (методи) надання кредиту: разовий кредит, кредитна лінія, овердрафт.

- •44. Механізми та джерела повернення кредиту.

- •45. Сутність та особливості банківського інвестиційного кредитування.

- •46. Сутність кредитного ризику, його види та характеристика. Заходи, спрямовані на мінімізацію втрат від кредитного ризику.

- •47. Сутність кредитного портфеля. Порядок розрахунку резерву для відшкодування можливих втрат від кредитних операцій.

- •48. Споживчий кредит, його поняття та особливості. Класифікація споживчих кредитів.

- •49. Методичні основи оцінки кредитоспроможності позичальника – фізичної особи.

- •50. Механізм надання та погашення споживчого кредиту.

- •51. Сутність та особливості іпотечного кредитування. Нормативне регулювання ринку іпотечних відносин в Україні.

- •52. Порядок надання та погашення іпотечного кредиту фізичним особам.

- •53. Лізинг як форма майнового кредиту. Етапи процесу лізингового кредитування.

- •54. Факторинг як вид кредиту в поточну діяльність. Техніка здійснення факторингового кредитування.

- •55. Поняття векселя. Вексель як інструмент банківських розрахунків і кредитів.

- •56. Комісійні банківські операції з векселями.

- •57. Кредитні операції банків з векселями.

- •58. Гарантійні банківські операції з векселями.

- •60. Емісія банками облігацій та депозитних сертифікатів.

- •61. Емісія банками простих та привілейованих акцій.

- •62. Інвестиційні операції банків з цінними паперами. Класифікація інвестиційних портфелів банків.

- •63. Вкладення коштів банків у державні цінні папери.

- •64. Посередницькі операції банків з цінними паперами – стороння емісія та андерайтинг.

- •65. Комісійні (брокерські) операції банків з цінними паперами.

- •66. Депозитарні операції банків з цінними паперами. Форми випуску цінних паперів, способи їх зберігання.

- •67. Поняття валюти, валютного курсу, котирування валюти, валютної позиції. Види валютних операцій банків.

- •68. Характеристика банківських рахунків в іноземній валюті.

- •69. Особливі умови організації міжнародних розрахунків. Форми міжнародних розрахунків.

- •70. Банківський переказ як форма міжнародних розрахунків.

- •71. Порядок розрахунків з використанням документарного інкасо.

- •72. Порядок розрахунків з використанням документарного акредитива.

- •73. Операції банку з купівлі-продажу готівкової іноземної валюти через обмінні пункти.

- •74. Організація переказів готівкової та безготівкової іноземної валюти фізичними особами.

- •75. Операції купівлі/продажу валюти юридичними особами на Українському міжбанківському валютному ринку.

- •79. Касові операції нбу.

29. Організація касової роботи в банках.

Касове обслуговування – це надання послуг із приймання, видавання та обміну готівки.

Касове обслуговування клієнтів банками проводиться лише після одержання ліцензії Національного банку України. Порядок і вимоги щодо здійснення банками касових операцій в Україні регулюються такими нормативними документами:

- Інструкцією про касові операції в банках України (постанова № 174 Правління НБУ від 01.06.2011 р.з змінами 18.02.2013)

- внутрішніми положеннями банку про організацію роботи щодо здійснення касових операцій.

Відповідно до вищезазначених документів касове обслуговування клієнтів та опрацювання готівки в установах банку здійснюється в операційних касах (прибуткових, видаткових, прибутково-видаткових касах, касах перерахування, вечірніх касах тощо), розташованих у касовому вузлі. Касовий вузол складається із внутрішніх приміщень, касового залу для перебування клієнтів та боксу інкасації.

Слід зазначити, що перелік потрібних приміщень касового вузла, визначається керівником банку залежно від специфіки роботи банку. Приміщення касового вузла повинні бути ізольовані від інших приміщень банку. Водночас керівники банку зобов'язані забезпечити максимально надійний захист приміщень, у яких здійснюються касові операції.Робочі місця касових працівників, які здійснюють приймання готівки, повинні бути обладнані приладами для контролю захисних елементів банкнот і таким чином обладнані, щоби клієнт міг спостерігати за перерахуванням готівки.

Чисельність касових працівників, а також потребу встановлення банкоматів банк визначає самостійно. До роботи з готівкою та іншими цінностями допускаються ті працівники, які склали залік щодо знання вимог Інструкції про касові операції в банках України та внутрішніх положень банку про організацію роботи із здійснення касових операцій у межах тих питань, що належать безпосередньо до їхніх функціональних обов'язків.

До касових операцій відносять:

- приймання готівки валюти;- видача готівки; - обмінні оперції; - приймання банкнот на експертизу; -приймання готівки для переказу і виплати переказу готівкою; - вилучення з обігу банкнот і монет і переселання їх в НБУ на дослідження.

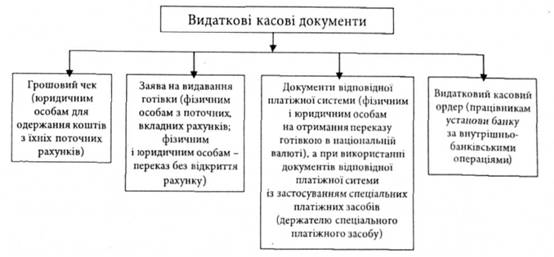

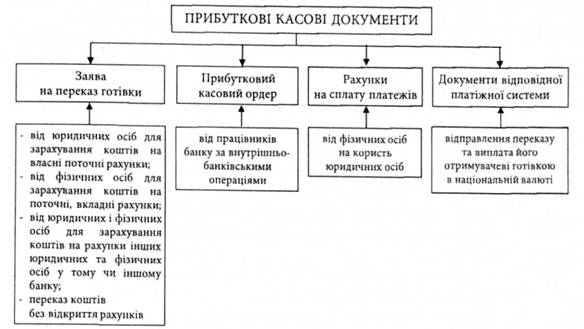

30. Порядок здійснення готівкових операцій в прихідних і видаткових касах банків.

Приймання готівки та цінностей в операційну касу здійснюється за прибутковими касовими документами, зразки яких визначено Інструкцією про касові операції в банках України, затвердженою постановою № 174 Правління НБУ від 01.06.2011 р.з змінами 18.02.2013.

+ документи для здійснення валютно-обмін. Опер.

П

рихідні

опер. здійсн. касир прихідної каси. Він

перевіряє всі реквізити, які заповнив

клієнт. Обов’язково на руки клієнтові

видається квитанція.У разі, якщо клієнт

вносить готівку до каси установи банку

за кількома прибутковими документами,

то касовий працівник здійснює їх

приймання за кожним документом окремо.В

кінці операційного дня касир прих. каси

підраховує прийняту суму, прийняті док.

і сума має зійтися. В цей же день ці суми

мають бути зараховані на рах. клієнта

і касир прихідної каси з оформленою

довідкою про прихідні обороти звіряє

суму з журналом операцій працівника,

який зарах. кошти. Касир підписує журнал,

а операційний працівник підписує

довідку. Видаткові опер. здійсн. ідентично,

але на початку дня касир видаткової

каси отримує від завідувача операційної

каси відповідну суму готівки, ставить

підпис про отриману суму в книзі прийнятих

і виданих грошей. В кінці дня операції

здійсн. ідентично як у прихідній касі,

але касир мусить здати надлишки завідувачу

каси і знов поставити підпис суму в

книзі прийнятих і виданих грошей.

рихідні

опер. здійсн. касир прихідної каси. Він

перевіряє всі реквізити, які заповнив

клієнт. Обов’язково на руки клієнтові

видається квитанція.У разі, якщо клієнт

вносить готівку до каси установи банку

за кількома прибутковими документами,

то касовий працівник здійснює їх

приймання за кожним документом окремо.В

кінці операційного дня касир прих. каси

підраховує прийняту суму, прийняті док.

і сума має зійтися. В цей же день ці суми

мають бути зараховані на рах. клієнта

і касир прихідної каси з оформленою

довідкою про прихідні обороти звіряє

суму з журналом операцій працівника,

який зарах. кошти. Касир підписує журнал,

а операційний працівник підписує

довідку. Видаткові опер. здійсн. ідентично,

але на початку дня касир видаткової

каси отримує від завідувача операційної

каси відповідну суму готівки, ставить

підпис про отриману суму в книзі прийнятих

і виданих грошей. В кінці дня операції

здійсн. ідентично як у прихідній касі,

але касир мусить здати надлишки завідувачу

каси і знов поставити підпис суму в

книзі прийнятих і виданих грошей.