- •1. Характеристика фінансів як історичної категорії

- •2.Етапи становлення та розвитку фінансової науки

- •3.Зміст, функції та ознаки фінансів.

- •4. Фінанси в системі розподілу і перерозподілу валового внутрішнього продукту.

- •5.Взаємозв’язок фінансів з іншими економічними категоріями.

- •6.Фінансова система: сутність, основні риси, функції, принципи побудови, структура, види.

- •7. Фінансовий механізм реалізації фінансової політики держави: сутність та структура.

- •8. Фінансове планування та прогнозування: сутність, принципи, методи.

- •9. Фінансова політика держави: сутність, завдання, типи

- •10. Призначення, сутність та ознаки бюджету. Структура бюджету України за вертикальним та горизонтальним розподілом.

- •11.Типи бюджетних систем. Бюджетна система України: сутність, структура, принципи побудови.

- •12. Бюджетна класифікація

- •13. Бюджетний дефіцит та бюджетний профіцит (причини виникнення, соціально-економічні наслідки, види бюджетного дефіциту та джерела його фінансування)

- •14. Бюджетний процес в Україні на державному та місцевому рівні

- •15. Програмно-цільовий метод планування видатків бюджету

- •Основні відмінності між програмно-цільовим та постатейним методами формування бюджету

- •16. Місцеві фінанси (Сутність, призначення та структура. Структура доходів та видатків місцевих бюджетів. Показники оцінки фінансової автономії місцевих органів влади).

- •17. Державні контрольно-ревізійні органи в Україні.

- •18. Органи внутрішнього фінансового контролю

- •18. Казначейська система виконання державного бюджету в Україні.

- •19. Державний кредит як фінансова категорія. Види і форми державного кредиту.

- •20. Державні позики, їх класифікація.

- •21. Державні цінні папери: види, сфера застосування, спільні та відмінні риси.

- •22. Державний борг, його види. Управління державним боргом. Оцінка боргової безпеки держави.

- •23. Міжбюджетні відносини (Основні моделі міжбюджетних відносин. Міжбюджетні трансферти в Україні, їх види та формульний метод розрахунку.)

- •24. Фінанси підприємств: сутність, ознаки, функції, принципи організації.

- •25. Фінансові ресурси підприємств: сутність, склад, джерела формування. Фактори, що впливають на формування фінансових ресурсів підприємств

- •26. Операційна, інвестиційна та фінансова діяльність підприємства.

- •27.Методи організації фінансової діяльності підприємств: мета, зміст, принципи.

- •28. Особливості організації і функціонування фінансів підприємств різних форм власності та видів діяльності

- •29. Власний капітал підприємства

- •30. Грошові розрахунки підприємства та принципи їх організації.

- •31. Види банківських рахунків, які можуть відкривати підприємства.

- •33. Інформаційне забезпечення оцінки фінансового стану підприємства.

- •34. Фінансовий аналіз: сутність, види, методи.

- •35. Фінансова структура капіталу підприємства, її оптимізація.

- •36.Фінансовий стан підприємства, показники його оцінки.

- •1. Активи підприємства згруповуються залежно від ступеня їх ліквідності:

- •2. Пасиви підприємства групуються в порядку настання терміну оплати в такі групи:

- •3. Порівняння підсумків згрупованих активів та пасивів

- •1. Залежно від рівня податкового тиску (тягаря) на платника податків:

- •2. Залежно від методу встановлення:

- •3. Залежно від формування інтересу в платника:

- •4. Залежно від економічних наслідків оподаткування:

- •38. Податкова система України: зміст, структура, принципи побудови, проблеми її функціонування на сучасному етапі.

- •Система оподаткування

- •Платники податків

- •Контролюючі органи

- •39.Акцизний податок, пдв, податок з доходів фізичних осіб, податок на прибуток підприємств в Україні: сутність, платники, об’єкт, база та ставки податку, порядок розрахунку та сплати.

- •Акцизний податок:

- •Податок на прибуток :

- •Податок на доходи фізичних осіб:

- •Необхідність створення та призначення державних цільових фондів, принципи їх організації.

31. Види банківських рахунків, які можуть відкривати підприємства.

Суб'єкти підприємницької діяльності (юридичні та фізичні особи) для зберігання коштів і здійснення всіх видів банківських операцій відкривають рахунки в банках на власний вибір і за згодою цих банків.

Кожне підприємство може відкривати два і більше поточних рахунків у національній валюті та рахунки в іноземній валюті.

Відкриваючи рахунки підприємству, установа банку повідомляє про це податковий орган за місцем реєстрації власника рахунка та Національний банк протягом трьох робочих днів із дня відкриття рахунка. Форма і зміст такого повідомлення встановлюються центральним податковим органом України. Операції за рахунками здійснюються тільки після отримання повідомлення від податкового органу про взяття цих рахунків на облік.

За наявності двох поточних рахунків у національній валюті власник рахунків протягом трьох робочих днів із дня відкриття або закриття кожного наступного рахунка визначає один із них як основний (для обліку заборгованості, яка стягується в безспірному порядку) і повідомляє його номер податковому органу за місцем реєстрації та банкам, в яких відкрито додаткові рахунки в національній та рахунки в іноземних валютах. У свою чергу, банки, що в них відкрито додаткові рахунки в національній та рахунки в іноземних валютах, також протягом трьох робочих днів повідомляють про це банк, в якому відкрито основний рахунок.

Усі суб'єкти підприємницької діяльності та установи банків зобов'язані дотримуватись вимог чинного законодавства щодо відкриття рахунків. За порушення належних вимог суб'єкти підприємницької діяльності та комерційні банки несуть відповідальність.

Підприємства та їхні відокремлені підрозділи можуть мати такі рахунки в національній валюті:

- поточні рахунки, що відкриваються для зберігання грошових коштів та здійснення всіх видів банківських операцій;

- бюджетні, що відкриваються підприємствам, яким виділяються кошти за рахунок державного або місцевого бюджетів для цільового їх використання;

- кредитні, що відкриваються в будь-якій установі банку, котра має право видавати кредити (ці рахунки призначено для обліку кредитів, наданих способом оплати розрахункових документів чи переказу коштів на поточний рахунок позичальника відповідно до умов кредитної угоди);

- депозитні, що відкриваються між власником рахунка та установою банку на визначений строк. Кошти на депозитні рахунки переказуються з поточного рахунка і після закінчення строку зберігання повертаються на нього ж. Відсотки на депозитні вклади перераховуються на поточний рахунок або зараховуються на поповнення депозиту. Проведення розрахункових операцій та видача коштів готівкою з депозитного рахунка забороняється.

Банківські рахунки в іноземній валюті поділяються на:

- поточні;- розподільчі;- кредитні;- депозитні (вкладні).

Поточний рахунок в іноземній валюті відкривається підприємству для проведення розрахунків у безготівковій та готівковій іноземній валюті у разі здійснення поточних операцій.

Розподільчий рахунок призначений для попереднього зарахування коштів у іноземній валюті. Кошти, які були зараховані на розподільчий рахунок і не підлягають продажу на міжбанківському валютному ринку України, розподіляються за призначенням. Гривне-вий еквівалент коштів в іноземній валюті, які були зараховані на розподільчий рахунок і згідно з чинним законодавством України підлягають продажу на міжбанківському валютному ринку, у встановленому порядку зараховується на поточний рахунок.

тільки заяву про відкриття рахунка та картки зі зразками підписів і відбитком печатки. За реорганізації підприємства (злиття, перетворення, відокремлення) необхідно переоформити рахунок. Для цього підприємство подає в установу банку такі самі документи, що і в разі створення підприємства. Якщо змінено назву підприємства, в установу банку подається заява власника рахунка, нова копія свідоцтва про державну реєстрацію та зміни до установчих документів. У разі зміни характеру діяльності власника рахунка в банк подається новий статут (положення). Коли підприємство ліквідується, його основний рахунок переоформлюється на ім'я ліквідаційної комісії, для чого подається рішення про ліквідацію підприємства і нотаріально засвідчена картка зі зразками підписів уповнойажених членів ліквідаційної комісії та відбитком печатки підприємства, що ліквідується. Ліквідаційна комісія вживає заходів для закриття додаткових рахунків.

Кредитні рахунки в іноземній валюті відкриваються вповноваженим банком у порядку, встановленому на договірній основі, юридичним особам - резидентам та нерезидентам - банківським установам. Кредитні рахунки призначені для обліку кредитів, наданих способом оплати розрахункових документів чи способом переказу кредитних коштів на поточний рахунок позичальника відповідно до умов кредитної угоди.

32. Розрахунки за допомогою платіжних доручень, платіжних вимог-доручень, платіжних вимог, розрахункових чеків, акредитивів, векселів: визначення, схема розрахунку, види, особливості, переваги та недоліки

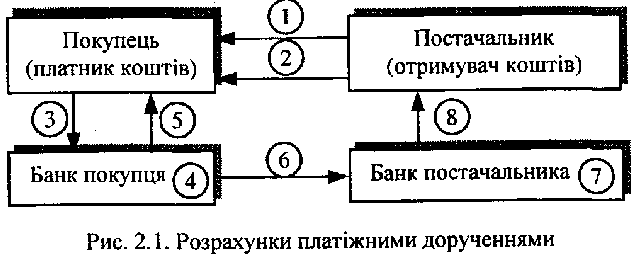

Розрахунки за допомогою платіжних доручень, платіжних вимог-доручень та платіжних вимог (схема).

Платіжне

доручення

- це письмове доручення власника рахунка

перерахувати відповідну суму зі свого

рахунка на рахунок отримувача

коштів.

Розрахунки платіжними

дорученнями здійснюються також за

нетоварними операціями.

1

- постачальник відвантажує продукцію;

2 - постачальник виставляє рахунок-фактуру

за продукцію, роботи, послуги; 3 - покупець

подає до банку, що його обслуговує,

платіжне доручення; 4 - банк покупця

списує з його рахунка кошти; 5 - банк

покупця повідомляє покупця - власника

рахунка про списання коштів; 6 - банк

покупця передає електронним зв'язком

або надсилає платіжне доручення на

відповідну суму до банку постачальника;

7 - банк постачальника зараховує кошти

на рахунок постачальника; 8 - банк

постачальника повідомляє постачальника

про надходження коштів на розрахунковий

рахунок випискою з розрахункового

рахунка.

Переваги:

1

- постачальник відвантажує продукцію;

2 - постачальник виставляє рахунок-фактуру

за продукцію, роботи, послуги; 3 - покупець

подає до банку, що його обслуговує,

платіжне доручення; 4 - банк покупця

списує з його рахунка кошти; 5 - банк

покупця повідомляє покупця - власника

рахунка про списання коштів; 6 - банк

покупця передає електронним зв'язком

або надсилає платіжне доручення на

відповідну суму до банку постачальника;

7 - банк постачальника зараховує кошти

на рахунок постачальника; 8 - банк

постачальника повідомляє постачальника

про надходження коштів на розрахунковий

рахунок випискою з розрахункового

рахунка.

Переваги:

• відносно простий і швидкий документообіг;

• прискорення руху коштів;

• можливість використання цієї форми розрахунків за нетоварних платежів.

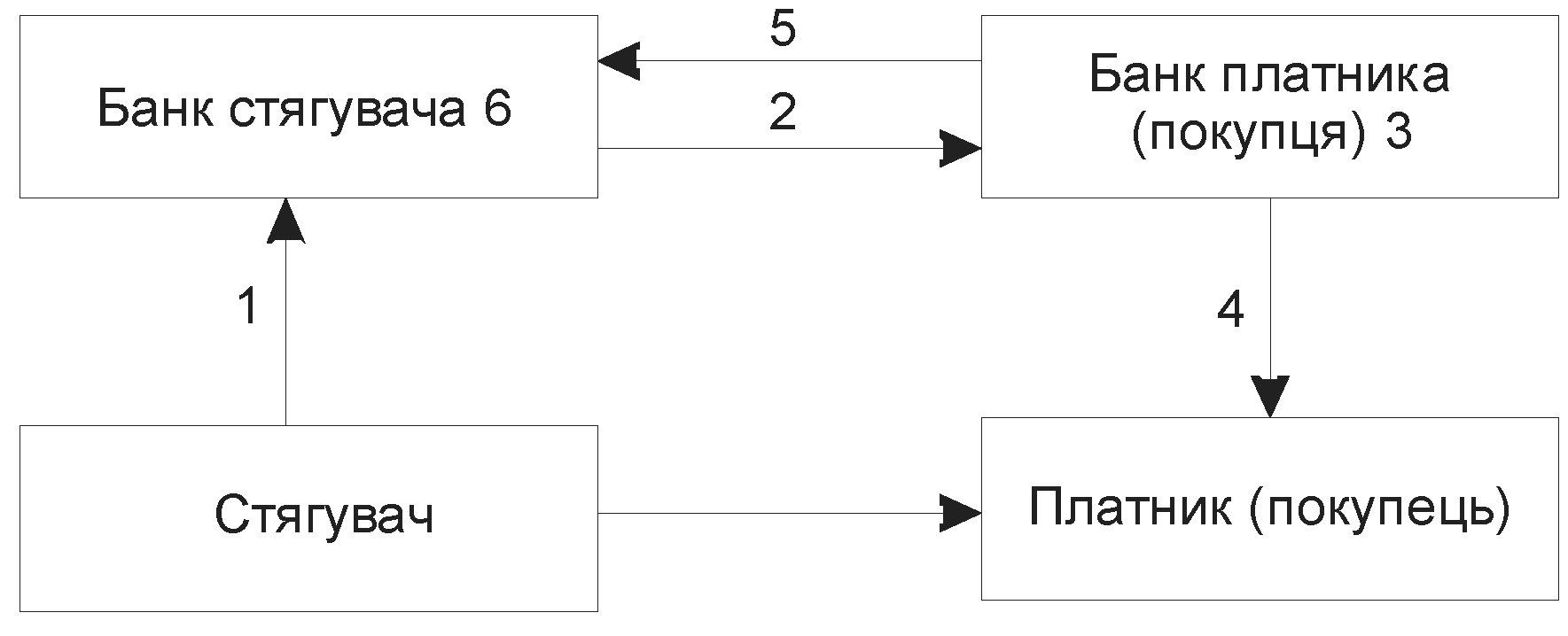

Розрахунки платіжними вимогами-дорученнями. - це комбінований розрахунковий документ, який складається з двох частин. Верхня частина - вимога підприємства-постачальника до підприємства-покупця сплатити вартість товару, виконаних робіт, послуг. Нижня частина - доручення покупця банку, який його обслуговує, переказати належну суму коштів з його рахунка на рахунок постачальника. Позитивні її якості полягають у такому: вона більше відповідає фінансовим та господарським інтересам постачальників і покупців; зміцнює договірні відносини в господарстві; прискорює оформлення розрахункових документів; платіж здійснюється за згодою платника після попередньої перевірки розрахункових і товарно-транспортних документів постачальника.Розрахунки платіжними вимогами використовуються для примусового списання коштів на підставі виконавчих документів, виданих судами. Стягувач може відкликати платіжну вимогу в будь-який час до списання коштів з рахунка платника шляхом подання листа про відкликання до банку, що обслуговує стягувача.

Фізичні

та юридичні особи, укладаючи договори

між собою, передбачають у них право

отримувача на договірне списання коштів

з рахунка платника за його дорученням.

Банк обумовлює своє право на здійснення

договірного списання за дорученням

платника. Отримувач дляздійснення

договірного списання оформляє платіжну

вимогу, яку подає до банку, що обслуговує

платника.

Фізичні

та юридичні особи, укладаючи договори

між собою, передбачають у них право

отримувача на договірне списання коштів

з рахунка платника за його дорученням.

Банк обумовлює своє право на здійснення

договірного списання за дорученням

платника. Отримувач дляздійснення

договірного списання оформляє платіжну

вимогу, яку подає до банку, що обслуговує

платника.

Переваги:

• ця форма розрахунку більше відповідає фінансовим та господарським інтересам постачальників і покупців; 43

• зміцнює договірні відносини в господарстві;

• прискорює оформлення розрахункових документів;

• платежі

здійснюються за згодою платника після

попередньої перевірки розрахункових

і товаротранспортних документів

постачальника.

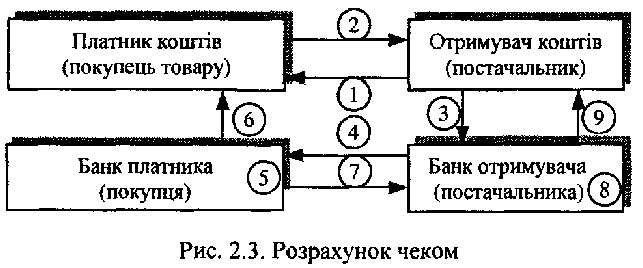

Чек

- письмове розпорядження платника своєму

банку сплатити зі свого рахунка

пред'явнику чека відповідну грошову

суму.

Розрахунковий

чек - це

документ стандартної форми з дорученням

чекодавця своєму банкові переказати

кошти на рахунок пред'явника чека

(отримувача коштів). Розрахунковий чек,

як і платіжне доручення, заповнює

платник. На відміну від платіжного

доручення чек передається платником

підприємству - отримувачу платежу

безпосередньо під час здійснення

господарської операції. Отримувач

платежу подає чек у свій банк для

оплати.

Існує кілька видів розрахункових

чеків: акцептовані, не акцептовані

банком, з лімітованих і нелімітованих

книжок. Останні застосовуються у місцевих

розрахунках за отримані товари, надані

послуги, у постійних розрахунках з

транспортними організаціями, з

підприємствами зв'язку.

Платником

по чеку завжди є банк або інша кредитна

установа. Відповідно до чекової угоди

клієнту дозволяється використовувати

його власні, а також залучені кошти для

оплати своїх чеків. Банк сплачує готівкою

або безготівковим переказом коштів з

рахунка чекодавця на рахунок пред'явника

чека.Чек як грошовий документ

короткострокової дії не має статусу

законного платіжного засобу. Обіг чеків

не регулюється законодавством, а

визначається потребою комерційного

обороту. Через це розрахунки чеками

мають умовний характер: видача боржником

чека ще не означає оплати його зобов'язань

перед кредитором. несе відповідальність..

Чекова

форма розрахунків має певні переваги

перед іншими формами: відносна швидкість

розрахунків і надходження коштів на

рахунок постачальника, що сприяє

зменшенню дебіторської заборгованості.

Принциповими недоліками є недостатня

гарантія платежу, оскільки на рахунку

чекодавця може не бути потрібних коштів;

неможливість розрахунків чеками на

велику суму; складність оформлення

чека.

Чекова

форма розрахунків має певні переваги

перед іншими формами: відносна швидкість

розрахунків і надходження коштів на

рахунок постачальника, що сприяє

зменшенню дебіторської заборгованості.

Принциповими недоліками є недостатня

гарантія платежу, оскільки на рахунку

чекодавця може не бути потрібних коштів;

неможливість розрахунків чеками на

велику суму; складність оформлення

чека.

Переваги:відносна швидкість розрахунків і надходження коштів на рахунок постачальника, що сприяє зменшенню дебіторської заборгованості.

Недоліки: недостатня гарантія платежу, оскільки на рахунку чекодавця може не бути потрібних коштів;неможливість розрахунків чеками на велику суму;складність оформлення чека.

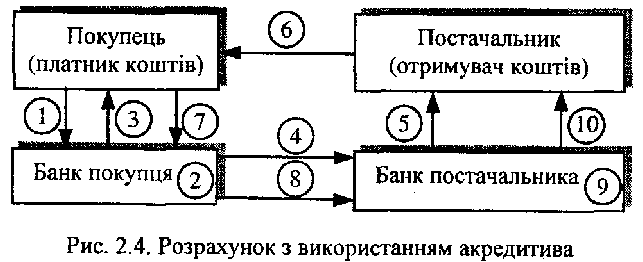

Акредитив - це розрахунковий документ із дорученням однієї кредитної установи іншій здійснити за рахунок спеціально задепонованих коштів оплату товарно-транспортних документів за відвантажений товар. Акредитивна форма розрахунку гарантує платіж постачальнику. Акредитив відкривається для розрахунків тільки з одним конкретним постачальником. Платнику надано право змінювати умови акредитива, достроково відкликати невикористані кошти. Покритий - це такий акредитив, який передбачає попереднє депонування коштів. Депонування коштів в установі банку постачальника можна здійснити також і за рахунок кредиту, отриманого платником у банкуємітенті. Непокритий - це акредитив, коли платежі постачальнику гарантує банк. У такому разі платник звертається до свого банку з клопотанням виставити для нього гарантований акредитив. Відзивний - це акредитив, який може бути змінений або анульований банком-емітентом на вимогу покупця без попереднього погодження з постачальником. Безвідривний - це акредитив, який не можна змінити або анулювати без згоди постачальника, на користь котрого було відкрито акредитив.

1 покупець доручає банку, що його обслуговує, відкрити акредитив; 2 банк покупця відкриває акредитив; 3 банк покупця сповіщає покупця про відкриття акредитива; 4 банк покупця повідомляє банк постачальника про відкриття акредитива постачальнику на конкретну суму; 5 банк постачальника сповіщає постачальника про відкриття акредитива; 6 відвантаження товару; 7 покупець повідомляє банк про виконання умови акредитива, тобто дає наказ на розкриття акредитива; 8 - банк покупця переказує банку постачальника суму коштів з акредитива; 9 - банк постачальника зараховує кошти на рахунок постачальника; 10 - банк постачальника повідомляє про це свого клієнта. Акредитивна форма розрахунку дає постачальнику впевненість, що відвантажений товар буде своєчасно оплачено.

Переваги:

• ця форма розрахунку дає постачальнику впевненість у тому, що відвантажений товар буде своєчасно оплачено;

• для постачальників (отримувачів коштів) акредитивна форма розрахунків надійна, відносно проста і приваблива, оскільки гарантує оплату.

Недоліки:

• покупцям розрахунки з використанням акредитива не вигідні, бо на певний час кошти вилучаються з обороту, що погіршує фінансове становище підприємств-покупців.

Вексельна форма розрахунків — це розрахунки між постачальником і покупцем з відстрочкою платежу, яка оформлюється векселем.Вексель — це письмове зобов'язання, боргова розписка стандартної форми, що дає право її власникові вимагати сплати відповідної суми від особи, яка видала вексель, у відповідний строк і у відповідному місці.Товарний вексель використовується для кредитування торговельних операцій. Він визначає умови погашення векселедавцем-боржником своїх обов'язків перед постачальником-кредитором за поставлену продукцію, надані послуги, виконані роботи.Простий виписується і підписується боржником і є його борговим зобов'язанням оплатити кредитору вказану суму в установлений час. Переказний вексель виписує та підписує кредитор.Забезпечений вексель — це вексель, гарантований заставою, яка надається кредиторові, банку або продавцеві доти, доки борг не буде сплачено. Заставою може бути дебіторська заборгованість, товарні запаси, цінні папери, основні виробничі засоби, обладнання.Векселі на пред'явника — це такі векселі, що оплачуються негайно після прийняття їх дебітором. Вексель, що оплачується в термін, указаний у документі, називається строковим.

Доміцільований вексель — це такий вексель, у якому вказано конкретне місце платежу. Комерційний вексель з’являється в обігу в результаті реальної угоди з купівлі-продажу цінностей, виконаних робіт, наданих послуг. Звідси походять синоніми комерційного векселя: товарний, торговий.Фінансовий вексель виникає внаслідок фінансової операції і засвідчує отримання грошової позики. Векселі, в основу яких покладено реальні фінансові угоди і котрі виписані авторитетними особами, передусім банками, мають досить широку сферу обігу. В обігу, однак, можуть з’являтись і фіктивні, безгрошові векселі, до яких належать так звані дружні, бронзові, підроблені векселі. Підроблений вексель — це вексель, в якому міститься підроблений підпис векселедателя або акцептанта, фальсифіковано вексельну суму чи строк погашення. Підробка здійснюється з метою отримання коштів у банку під даний вексель. Дружній вексель також не передбачає реальної кредитної операції. Він акцептується з метою надання допомоги в отриманні кредиту під вексель неплатоспроможній особі. Бронзовий вексель виписується на ім’я неіснуючої або заздалегідь неплатоспроможної особи.