- •Инвестиционный проект: понятие, классификация, жизненный цикл.

- •Самофинансирование инвестиционных проектов.

- •Эмиссия акций, как способ финансирования инвестиционной деятельности.

- •Особенности и преимущества выпуска облигационных займов для финансирования инвестиционных проектов.

- •Сущность и роль инвестиционного кредита в рыночной экономике.

- •Долгосрочное кредитование инвестиционных проектов. Границы инвестиционного кредита.

- •Организация инвестиционного кредитования в коммерческих банках: нормативная база, этапы кредитного процесса.

- •Особенности и этапы принятия решения по кредитной заявке инвестиционного кредита.

- •Особенности кредитного договора по инвестиционному кредиту: значение и содержание. Формы обеспечения возвратности инвестиционного кредита.

- •Синдицированный кредит в инвестиционном кредитовании: характеристика, процесс организации.

- •Порядок кредитования инвестиционных проектов коммерческими банками.

- •Этап сопровождения инвестиционного кредита: задачи и особенности организации.

- •Эволюция взглядов на лизинговые отношения. Экономическая сущность лизинга.

- •Основные отличия проектного финансирования от инвестиционного кредитования.

- •Основные участники проектного финансирования, их роль и обязательства. Формальные и неформальные отношения между участниками.

- •Инструменты и техника проектного финансирования.

- •Виды и распределение рисков при проектном финансировании.

- •Развитие проектного финансирования в России: проблемы и перспективы.

- •Экономическая и правовая сущность ипотеки, роль в активизации реальных инвестиций.

- •Зарубежный опыт ипотечного жилищного кредитования.

- •Модель ипотечного жилищного кредитования, реализуемая аижк. Участники системы ипотечного жилищного кредитования: функции, механизм взаимодействия.

- •Нормативно – правовая база ипотечного жилищного кредитования.

- •Организация ипотечного кредитования: этапы ипотечного кредитования.

- •Инструменты ипотечного кредитования.

- •Виды и основные характеристики ипотечных ценных бумаг.

- •Методы расчёта платежей по ипотечным кредитам.

- •Риски в системе ипотечного жилищного кредитования.

- •Рефинансирование ипотечных кредитов. Секьюритизация ипотечных кредитов.

- •Проблемы и перспективы развития ипотечного кредитования в России.

- •Основные понятия сделок и классификация сделок по слиянию и поглощению.

- •Мотивы слияний и поглощений.

- •Особенности законодательного регулирования слияний и поглощений в различных странах.

- •Способы финансирования сделок по слиянию и поглощению.

- •Методы оценки эффективности операций по слиянию и поглощению компаний.

- •Особенности рынка слияний и поглощений в России.

- •Понятия «инновации» и инновационная деятельность». Роль и функции инноваций в современном обществе.

- •Особенности организации инновационного финансирования. Риски инновационной деятельности.

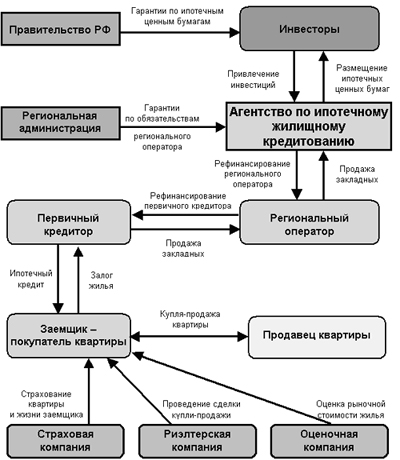

Модель ипотечного жилищного кредитования, реализуемая аижк. Участники системы ипотечного жилищного кредитования: функции, механизм взаимодействия.

Непосредственной целью ОАО «Агентство по ипотечному жилищному кредитованию» являются:

- создание единых стандартов ипотечного жилищного кредитования;

- обеспечение доступности ипотечных кредитов для широких слоев населения на всей территории России;

- создание возможности рефинансирования для ипотечных кредиторов;

- создание вторичного рынка для обязательств, обеспеченных ипотекой;

- формирование рынка ипотечных ценных бумаг.

Двухуровневая система ипотечного кредитования предполагает следующую схему рефинансирования закладных:

1. Выдача кредита и оформление банком закладной

2. Реализация закладной Банком региональному оператору

3. Формирование Региональным оператором пула закладных и его реализация ОАО «АИЖК»

4. Формирование ОАО «АИЖК» из закладных залогового покрытия и выпуск ценных бумаг

5. Получение средств от размещения ценных бумаг – источник финансирования федеральной системы ипотечного жилищного кредитования

Двухуровневая система рефинансирования, реализуемая Агентством, позволяет равномерно распределить риски между всеми участниками рынка. Важной составляющей этой системы является тесное взаимодействие с Администрациями субъектов РФ и их уполномоченными ипотечными операторами, с которыми Агентство заключает трехсторонние договоры. Деятельность Агентства через развитие сети региональных операторов должна охватить все регионы России, обеспечив, таким образом, возможность рационального перераспределения привлекаемых инвестиционных ресурсов и становления единого российского рынка ипотечного кредитования.

Создание федеральной системы ИЖК можно рассматривать как крупнейший бизнес-проект с участием государства. Именно поэтому система ИЖК развита во всех странах с рыночной экономикой и является необходимым институтом, используемым государством, как в экономической, так и в социальной политике.

Как уже было отмечено, основными участниками ипотечного рынка являются Рефинансирующие организации, в частности ОАО «АИЖК», Региональные операторы, Сервисные агенты, банки - Первичные кредиторы, страховые и ценочные компании. Схема их взаимодействия представлена на рисунке.

Участниками ипотечной системы являются (рис.1): 4

Рис.1. Основные субъекты ипотечного кредитования

Основные:

Заемщик - лицо, берущее кредит под залог жилой или коммерческой недвижимости. Для получения ипотечного кредита необходимо обладать средствами в объеме не менее 20-30 процентов от стоимости объекта недвижимости и иметь доходы, позволяющие в течение всего срока выплачивать равными ежемесячными платежами основной долг и проценты по нему.

Кредитор (банк) - организация, которая после анализа кредитоспособности заемщика, заключает с ним кредитный договор и ведет учет его задолженности. Необходимым условием выдачи ипотечного кредита является внесение заемщиком первоначального взноса. Обязательства заемщика могут быть оформлены в виде именной ценной бумаги - закладной, права на которую банк вправе переуступить.

Ипотечное Агентство - является основным элементом самофинансируемой системы ипотечного кредитования. Агентство выкупает у банка закладные и выпускает ценные бумаги, обеспеченные ипотечными кредитами. Средства от продажи ценных бумаг идут на выдачу новых кредитов, таким образом создается система рефинансирования ипотечных кредитов.

В задачи агентства входит:

выкуп у кредиторов закладных или прав требования по ипотечным кредитам;

формирование первичных ипотечных активов;

эмиссия и размещение ипотечных ценных бумаг на финансовых рынках.

Обеспечением эмиссионных ипотечных ценных бумаг являются сформированные специальным образом пулы закладных или ипотечных кредитов.

Инвесторы - покупатели ипотечных ценных бумаг. Главным образом это институциональные инвесторы, такие как паевые и пенсионные фонды, страховые компании, банки, портфельные управляющие. Учитывая, что рейтинг ипотечных ценных бумаг близок к рейтингу суверенного долга, можно предположить, что данный вид финансового инструмента станет популярным среди российских и западных инвесторов.

Второстепенные:

Риэлторская компания - профессиональный посредник на рынке недвижимости, оказывающий услуги по поиску объектов, оформлению договоров и подготовке пакета документов, необходимого для предоставления в банк.

Оценочная компания - необходима для определения рыночной и ликвидационной стоимости объектов недвижимости, являющихся предметом залога.

Страховая компания - выполняет функции по снижению рисков для инвесторов и кредиторов путем осуществления следующих видов страхования:

страхование риска повреждения и уничтожения объекта;

страхование риска утраты права собственности на предмет ипотеки;

страхование риска потери жизни и трудоспособности заемщика.

Расходы по ежегодному страхованию несет заемщик.

Государственный регистратор-- орган государственной регистрации прав на недвижимое имущество и сделок с ним. В его функции входит регистрация сделок купли-продажи, оформление перехода прав собственности, регистрация договоров ипотеки.

Нотариус - согласно российскому законодательству договор залога прав собственности на недвижимость требует нотариального заверения.

Паспортные службы - регистрируют граждан по месту жительства.

Органы опеки и попечительства - обеспечивают защиту прав несовершеннолетних при заключении сделок с недвижимостью.