ЗМІСТ

ВСТУП...................................................................................................................3

1. Теоретичний та схематичний аналіз загальних понять факторингу.............................................................................................................5

2. Тенденції розвитку ринку факторингових послуг…………………….....9

3. Перспективи розвитку факторингу в Україні………..………………….19

ВИСНОВКИ……………………………………………………………………24

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ………………………………….......27

ВСТУП

Сучасні умови розвитку вітчизняної економіки, посилення інфляційних процесів, зростання економічної нестабільності, поглиблення конкурентної боротьби, а також збільшення проблем неплатежів і недостатності оборотних коштів підприємств зумовили необхідність пошуку нових напрямів прибуткового і безпечного використання грошових ресурсів банківськими установами країни. У зв’язку із зниженням ліквідності вітчизняних суб’єктів господарювання та зростанням обсягів неповерненості грошових коштів виникає потреба у використанні ефективних методів управління дебіторською заборгованістю, що забезпечуватимуть регулярні потоки грошових ресурсів для фінансування бізнесу. На наш погляд, до таких методів доцільно віднести факторинг – банківську торгово-комісійну послугу, що передбачає короткострокове фінансування широкого спектра компаній, які мають тимчасову потребу в обігових коштах.

Зважаючи на те, що фінансове ресурсне забезпечення економічного розвитку в умовах функціонування ринкових відносин неможливе без використання сучасних форм та інструментів розрахунково-платіжних взаємозв’язків, аналіз перспектив розвитку факторингу в Україні сьогодні є надзвичайно важливим.

Дослідженням проблем використання факторингу присвячено низку наукових праць. З-поміж зарубіжних авторів, що внесли значний вклад у розвиток дослідження цієї тематики, доцільно виділити доробки таких науковців як: Дж. А. Мак-Кензі, Дж. Гілберт, П. Біскоє, Ф. Р. Селінджер, М. Форман, Д. Остчеймер та інші.

У вітчизняній економічній літературі факторингові операції практично не отримали повного і систематичного відображення. Серед вітчизняних учених-економістів, які займаються питаннями управління дебіторською заборгованістю за допомогою факторингу, слід виділити таких авторів як: Т.Е. Белялов, Ю.М. Лисенко, Ю.С. Скакальський. В їхніх дослідженнях розкрито теоретичні та практичні аспекти розвитку факторингу в Україні.

Незважаючи на наявність великої кількості праць, дослідження щодо ефективності використання факторингових послуг у сучасних умовах господарювання України практично відсутнє. У цьому зв’язку нагальною є завдання дослідження стану розвитку факторингу у світі та на теренах нашої держави, вивчення думок різних авторів та нормативно-законодавчих актів України щодо трактування поняття «факторинг», формування визначення, особливостей функціонування, систематизація переваг і недоліків для кожного з учасників факторингових відносин, а також визначення перспектив розвитку факторингових послуг в Україні.

1.Теоретичний та схематичний аналіз загальних понять факторингу

Відсутність єдиного й однозначного трактування поняття «факторинг» є одним з основних недоліків вітчизняної правової бази в галузі фінансово-кредитного регулювання. Відповідно до Закону України «Про банки і банківську діяльність» факторинг – це «придбання права вимоги на виконання зобов’язань у грошовій формі за поставлені товари чи надані послуги із взяттям на себе виконання таких вимог і приймання платежів». За цим визначенням факторинг являє собою купівлю-продаж грошових вимог, належних первісному кредиторові за поставлені товари чи надані послуги. Сфера застосування цієї норми є досить обмеженою: вона встановлює право банків здійснювати лише купівлю-продаж вказаних вище грошових вимог.

Суперечливим є визначення, що міститься у ч. 1 статті 350 Господарського кодексу України: «Придбання банком права вимоги у грошовій формі з поставки товарів або надання послуг з прийняттям ризику виконання такої вимоги та прийом платежів (факторинг) є банківською операцією, що здійснюється на комісійних засадах на договірній основі». Суперечливість полягає в тому, що, з одного боку, вказівка на прийняття ризику виконання вимоги має означати договір купівлі-продажу вимоги, з іншого – такий договір виключає здійснення факторингу на комісійних засадах. При цьому на комісійний характер факторингу вказують і правила частин 2 і 3 цієї статті, які передбачають передання банком коштів у розпорядження клієнта за плату (з чого можна зробити висновок, що йдеться про надання банком клієнтові кредиту або позики, а не про купівлю вимог) і надання клієнтові додаткових консультаційних та інформаційних послуг [11, с. 9].

В економічній літературі також немає єдиного підходу щодо розуміння категорії факторингу. Так, у наукових працях та дослідженнях можна натрапити на такі трактування цієї категорії:

факторинг – фінансова операція, за якою одна сторона (фактор) передає або зобов’язується передати грошові кошти в розпорядження іншої сторони (клієнта) за плату, а клієнт поступається або зобов’язується поступитися фактору своїм правом грошової вимоги до третьої особи (боржника) [7, с. 179];

факторинг – це фінансування постачань із відстрочення платежу, страхування ризиків, пов’язаних із відстроченням платежу, а також управління дебіторською заборгованістю [6,с. 110];

факторинг – це комісійно-посередницька діяльність, пов’язана з поступкою банкові клієнтом-постачальником неоплачених платежів-вимог (рахунків-фактур) за поставлені товари, виконані роботи, послуги і, відповідно, права одержання платежу за ними, тобто з інкасуванням дебіторської заборгованості клієнта [8, с. 258].

Найбільш комплексним визначенням факторингу є таке: факторинг – це комплекс фінансових послуг, що надаються клієнтові в обмін на відступлення ним права вимоги на дебіторську заборгованість, виражену в грошовій формі, і які включають фінансування та кредитування товарів, страхування кредитних ризиків, облік дебіторської заборгованості та співпрацю із дебітором щодо своєчасної оплати коштів.

Механізм факторингу передбачає, що компанія-постачальник уступає банку (фактору) права на отримання платежів від платників за доставлені товари чи надані послуги. Після отримання документів щодо доставки товарів чи наданих послуг банк, як правило, після перевірки платоспроможності покупця виплачує (своєму клієнтові) від 30% до 80% суми товару чи наданої послуги й утримує факторингову комісію за адміністрування дебіторської заборгованості. Інші 70–20% від суми боргу банк (фактор) тимчасово стягує як компенсацію ризику погашення боргу, а після його погашення покупцем повертає клієнту-постачальникові. Покупець повертає борг на умовах відстрочення платежу, переводячи кошти на спеціальний рахунок банку (фактора). Після чого банк (фактор) погашає виплачені постачальникові кошти, а залишок платежу переводить на рахунок постачальника.

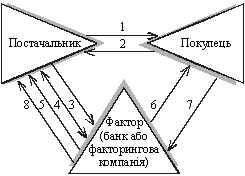

Традиційно у факторинговій операції беруть участь три сторони (рис.1):

Рис. 1. Зміст і послідовність здійснення факторингової операції

1. Відвантаження постачальником покупцеві товарів (робіт, послуг).

2. Акцепт покупцем боргових вимог за товари (роботи, послуги).

3. Пред’явлення постачальником боргових вимог фактору з метою їх перевідступлення.

4. Вивчення фактором кредитоспроможності постачальника і, у разі позитивного результату, укладення з ним договору факторингу.

5. Перерахування постачальникові коштів у розмірі 70 – 90% суми боргових вимог, придбаних фактором.

6. Виставлення фактором боргових вимог для оплати їх покупцем.

7. Оплата покупцем виставлених на нього фактором боргових вимог.

8. Після отримання платежу від покупця фактор перераховує постачальнику залишок коштів (30 – 10%) за мінусом плати за факторингове обслуговування.