- •Микроэкономика:

- •1. Рыночная экономика и ее характерные черты. Субъекты рыночной экономики. Рыночный спрос и рыночное предложение

- •2. Конкуренция и ее виды. Российское антимонопольное законодательство.

- •Макроэкономика:

- •1. Экономический цикл. Экономический кризис.

- •2. Основные макроэкономические показатели.

- •3. Инфляция и её виды. Воздействие инфляции на экономику.

- •4. Государственный бюджет: сущность, функции, доходы и расходы. Бюджетный дефицит, его причины и источники финансирования.

- •5. Государственное воздействие на экономику в рыночных условиях. Методы и инструменты государственного регулирования экономики.

- •Менеджмент:

- •1. Понятие, сущность, закономерности, принципы и основные категории менеджмента.

- •2. Организация как система управления. Жизненный цикл и типы организации. Стратегическое управление организацией.

- •3. Функции менеджмента (планирование, организация, мотивация, контроль).

- •4. Виды организационных структур управления, принципы проектирования структуры управления организацией.

- •5. Методы менеджмента: экономические, организационно-распорядительные, социально-психологические.

- •6. Решения в менеджменте: требования к решениям, этапы принятия, оценка эффективности.

- •Теория антикризисного управления предприятием:

- •1. Кризис организаций: сущность, виды и основные причины возникновения.

- •1.1 Причины возникновения кризисов

- •2. Банкротство как институт рыночного хозяйства и его реализация в странах с развитой рыночной экономикой

- •3. Государственное регулирование кризисных ситуаций.

- •4. Антикризисное управление на различных этапах жизненного цикла организации.

- •5. Разработка стратегии по выводу организации неплатежеспособного предприятия из состояния кризиса.

- •6. Арбитражный управляющий: типы, права и обязанности.

- •7. Саморегулируемая организация арбитражных управляющих: принципы деятельности, функции, особенности функционирования в рф.

- •8. Формирование антикризисной маркетинговой стратегии.

- •9. Финансовая политика неплатежеспособного предприятия.

- •10. Антикризисная инвестиционная политика.

- •11. Банкротство как метод структурной реорганизации экономики

- •12. Организационно-производственный менеджмент в неплатежеспособной организации

- •13. Политика управления персоналом в условиях антикризисного управления.

- •Теория и практика оценочной деятельности:

- •1. Оценка и переоценка основных фондов, недвижимости, бизнеса компании.

- •2. Виды стоимости бизнеса и факторы, влияющие на стоимость. Подходы к оценке бизнеса: доходный, затратный, сравнительный.

- •Налоги и налогообложение

- •1. Налоги: сущность, функции, виды. Сущность и краткое содержание экономических признаков налога.

- •Сущность и краткое содержание юридических признаков налога.

- •2. Налоговая система рф. Участники налоговых отношений. Права и ответственность налогоплательщиков.

- •Стратегический менеджмент

- •1. Стратегия фирмы. Организационная структура фирмы. Миссия фирмы.

- •2. Анализ и диагностика внешнего окружения фирмы.

- •Организация

- •Организация

- •3. Отраслевое позиционирование фирмы.

- •4. Анализ и диагностика внутрифирменной среды.

- •5. Управление стратегией фирмы.

- •Стратегическое управление можно рассматривать как динамическую совокупность пяти взаимосвязанных управленческих процессов.

- •Управление персоналом

- •1. Кадровая политика организации. Стратегии управления персоналом.

- •2. Деловая оценка персонала. Развитие персонала.

- •Финансы предприятия

- •1. Финансовые ресурсы предприятий. Источники формирования финансовых ресурсов. Основные и оборотные средства.

- •2. Денежные доходы предприятий и финансовые результаты их хозяйственной деятельности.

- •3. Экономическая природа прибыли. Виды прибыли.

- •4. Система показателей, характеризующих финансовое состояние коммерческих и некоммерческих организаций.

- •Правовые основы проведения процедур банкротства:

- •1. Нормативные правовые акты, регулирующие вопросы несостоятельности (банкротства).

- •2. Арбитражный процессуальный кодекс Российской Федерации

- •Финансовый менеджмент:

- •1. Финансовый менеджмент: цель, задачи, структура. Роль и функции финансового менеджера.

- •2. Управление оборотными активами. Управление денежными средствами и их эквивалентами.

- •Источники финансирования оборотного капитала в процессе хозяйственной деятельности организации

- •3. Анализ и управление дебиторской и кредиторской задолженностью.

- •Теоретические основы реструктуризации:

- •1. Реструктуризация: понятие, законодательная и методологическая база.

- •2. Соотношение понятий: реформирование, реорганизация и реструктуризация.

- •3. Денежный поток как инструмент управления стоимостью организации в процессах реструктуризации.

- •4. Оперативная и стратегическая реструктуризация.

- •Теория и практика финансового оздоровления предприятия:

- •1. Неплатежеспособность предприятия: сущность, виды, методы диагностики.

- •2. Особенности управления активами неплатежеспособного предприятия.

- •3. Бизнес-план финансового оздоровления: содержание, структура, методика составления.

- •4. Досудебная санация организаций.

- •Банкротство отдельных категорий должников:

- •1. Особенности банкротства градообразующей организации.

- •2. Общие положения банкротства сельскохозяйственных организаций.

- •3. Несостоятельность (банкротство) кредитной организации. Федеральный закон о несостоятельности (банкротстве) кредитных организаций.

- •4. Особенности банкротства стратегических предприятий и организаций. Меры по предупреждению банкротства стратегических предприятий и организаций.

- •5. Банкротство субъектов естественных монополий.

- •6. Регулирование банкротства гражданина. Банкротство индивидуального предпринимателя. Особенности банкротства ликвидируемого должника. Банкротство отсутствующего должника.

- •Антикризисный pr:

- •1. Антикризисный pr: понятие, виды и принципы.

- •2. Этапы антикризисного pr и их содержание.

- •3. Типовой план антикризисного pr.

- •4. Организационные аспекты антикризисного pr: ответственные лица, структуры и планирование.

- •5. Антикризисный pr в процедурах банкротства: содержательные и финансовые аспекты.

- •Практика антикризисного менеджмента:

- •1. Сущность и формы антикризисного менеджмента.

- •3. Внутренний антикризисный менеджмент.

- •4. Внутренний мониторинг финансового состояния организации.

- •5. Внутренняя антикризисная служба (подразделение) организации.

- •6. Практика антикризисного менеджмента с привлечением сторонних специалистов и организаций.

- •7. Кризисный директор: полномочия, специфика деятельности, профессиональные требования.

- •8. Практика антикризисного менеджмента в процедурах банкротства.

- •Зарубежная практика антикризисного управления:

- •1. Сущность и содержание антикризисного управления за рубежом.

- •2. Регулирование отношений несостоятельности в зарубежной практике.

- •3. Опыт реализации процедур банкротства в некоторых зарубежных странах.

- •4. Международные подходы к трансграничной несостоятельности.

- •Практикум по конкурентным стратегиям, слияниям и поглощениям:

- •1. Сущность и особенности слияний и поглощений. Процессы слияния и поглощения в России.

- •2. Недружественные (противоправные) слияния и поглощения.

- •Социальные аспекты несостоятельности:

- •1. Социальные аспекты несостоятельности: сущность и проблематика.

- •2. Особенности решения социальных вопросов в кризисной ситуации в современных российских условиях.

- •3. Регулирование социальных отношений в процедурах банкротства.

- •Диагностика кризисного состояния предприятия:

- •1. Распознавание кризисного состояния организации как задача принятия решения в условиях с риском. Основные этапы распознавания.

- •Внутренние предпосылки

- •2. Формирование признакового пространства при диагностике кризисного состояния предприятия. Проблема отбора показателей, наиболее точно отражающих хозяйственную деятельность организации.

- •Риск-менеджмент:

- •1. Риск-менеджмент: основные понятия и тенденции развития. Виды рисков.

- •2. Анализ и оценка степени риска. Управление рисками.

- •Инновационный менеджмент:

- •1. Инновационный менеджмент: возникновение, становление и основные черты.

- •2. Оценка эффективности инноваций и инновационной деятельности.

- •Методы стратегического анализа:

- •2. Стратегический анализ конкурентоспособности компании.

Риск-менеджмент:

1. Риск-менеджмент: основные понятия и тенденции развития. Виды рисков.

Риск-менеджмент (управление рисками; англ. Risk management) — процесс принятия и выполнения управленческих решений, направленных на снижение вероятности возникновения неблагоприятного результата и минимизацию возможных потерь, вызванных его реализацией.

Современная экономическая наука представляет риск как вероятное событие, в результате наступления которого могут произойти положительные, нейтральные или отрицательные последствия. Если риск предполагает наличие как положительных, так и отрицательных результатов, он относится к спекулятивных рискам. Если же вследствие реализации риска могут наступить либо отрицательные результаты, либо их может не быть вовсе, такой риск именуется чистым.

Цель риск-менеджмента в сфере экономики — повышение конкурентоспособности хозяйствующих субъектов с помощью защиты от реализации чистых рисков.

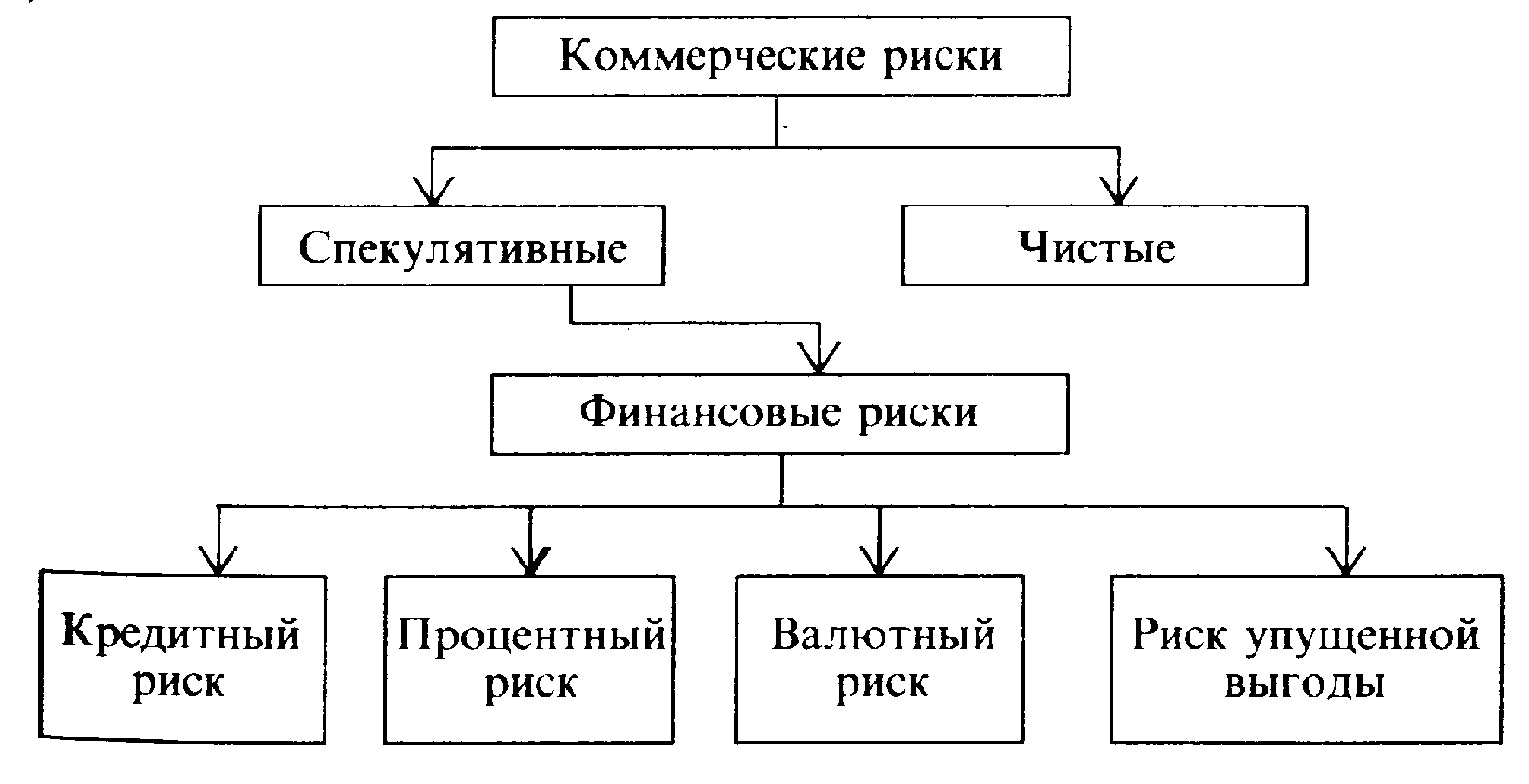

В любой хозяйственной деятельности всегда существует опасность денежных потерь, вытекающая из специфики тех или иных хозяйственных операций. Опасность таких потерь представляют собой финансовые риски. Финансовые риски — это коммерческие риски. Риски бывают чистые и спекулятивные. Чистые риски означают возможность получения убытка или нулевого результата. Спекулятивные риски выражаются в возможности получения как положительного, так и отрицательного результата. Финансовые риски — это спекулятивные риски. Инвестор, осуществляя венчурное вложение капитала, заранее знает, что для него возможны только два вида результатов: доход или убыток. Особенностью финансового риска является вероятность наступления ущерба в результате проведения каких-либо операций в финансово-кредитной и биржевой сферах, совершения операций с фондовыми ценными бумагами, т.е. риска, который вытекает из природы этих операций. К финансовым рискам относятся кредитный риск, процентный риск, валютный риск; риск упущенной финансовой выгоды (рис. 1).

Рис. 1. Система финансовых рисков

Кредитные риски — опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору.

Процентный риск — опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными фондами, селенговыми компаниями в результате превышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам.

Валютные риски представляют собой опасность валютных потерь, связанных с изменением курса одной иностранной валюты по отношению к другой, в том числе национальной валюте при проведении внешнеэкономических, кредитных и других валютных операций.

Риск упущенной финансовой выгоды - это риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия (например, страхование) или остановки хозяйственной деятельности.

Инвестированию капитала всегда сопутствуют выбор вариантов инвестирования и риск. Выбор различных вариантов вложения капитала часто связан со значительной неопределенностью. Например, заемщик берет ссуду, возврат которой он будет производить из будущих доходов. Однако сами эти доходы ему неизвестны. Вполне возможный случай, что будущих доходов может и не хватить для возврата ссуды. В инвестировании капитала приходится также идти на определенный риск, т.е. выбирать ту или иную степень риска. Например, инвестор должен решить, куда ему следует вложить капитал: на счет в банк, где риск небольшой, но и доходы небольшие, или вложить его в более рискованное, но значительно доходное мероприятие (селенговые операции, венчурное инвестирование, покупка акций). Для решения этой задачи надо количественно определить величину финансового риска и сравнить степень риска альтернативных вариантов.

Финансовый риск, как и любой риск, имеет математически выраженную вероятность наступления потери, которая опирается на статистические данные и может быть рассчитана с достаточно высокой точностью. Чтобы количественно определить величину финансового риска, необходимо знать все возможные последствия какого-нибудь отдельного действия и вероятность самих последствий. Вероятность означает возможность получения определенного результата. Применительно к экономическим задачам методы теории вероятности сводятся к определению значений вероятности наступления событий и к выбору из возможных событий самого предпочтительного исходя из наибольшей величины математического ожидания. Иначе говоря, математическое ожидание какого-либо события равно абсолютной величине этого события, умноженной на вероятность его наступления.