- •1.Определение и особенности налогов, их роль в экономике, кривая Лаффера

- •2.Виды налоговых платежей и функции налогов

- •3.Сущность и принципы построения налоговой системы

- •1) Экономические принципы:

- •2) Организационные принципы:

- •3) Правовые принципы

- •4.Классификация налогов.

- •5.Принципы налогообложения, отраженные в нк рф

- •6.Состав и характеристика налоговой системы рф.

- •7.Права и обязанности налогоплательщиков, закрепленные в нк рф.

- •8.Права и обязанности налоговых органов, закрепленные в нк рф.

- •9.Структура и функции фнс рф. Контроль цен и сделок налоговыми органами.

- •10.Сущность налогового бремени. Налоговая нагрузка конкретных налогов.

- •15.Способы уменьшения налоговых платежей, виды уклонения от уплаты налогов.

- •16.Сущность и необходимость налогового планирования.

- •17.Принципы налогового планирования.

- •18.Методы и порядок налогового планирования

- •19.Элементы налогового контроля.

- •20.Цели и виды налоговых проверок на предприятии.

- •21.Порядок проведения выездной налоговой проверки

- •22.Порядок проведения камеральной налоговой проверки

- •23.Сущность, особенности и функции акцизов в рф.

- •24.Налогоплательщики и объект обложения акцизами.

- •25.Порядок определения налогооблагаемой базы и суммы акциза.

- •26.Сущность ндс, его особенности. Налогоплательщики и объекты ндс.

- •27.Не признаваемые объектом обложения ндс операции и не облагаемые ндс товары, работы, услуги.

- •28.Ставки ндс, исчисление налоговой базы и суммы налога.

- •29.Сущность, функции, плательщики и объект налогообложения по налогу на прибыль организаций.

- •30.Порядок определения налоговой базы по налогу на прибыль организаций.

- •31.Виды доходов и расходов; не учитываемые при определении облагаемой прибыли доходы.

- •32.Ставки, определение авансовых платежей и суммы налога на прибыль организаций.

- •33.Сущность, плательщики и объект налогообложения налогом на имущество организаций.

- •34.Налоговая база, налоговая ставка, порядок определения суммы авансовых платежей и суммы налога на имущество организаций.

- •35.Плательщики и объекты транспортного налога.

- •36.Налоговая база и сумма транспортного налога.

- •37.Сущность земельного налога, плательщики и объекты обложения.

- •38.Ставки и порядок определения суммы земельного налога.

- •39.Льготы по налогу на имущество организаций, транспортному и земельному налогам.

- •40.Сущность и ограничения применения специального налогового режим в виде усн.

- •41.Определение суммы единого налога при применении усн.

- •42.Сущность енвд, виды деятельности.

- •43.Порядок определения суммы енвд.

- •44.Предусмотренные в Татарстане понижения ставок нпо, нио, усн.

10.Сущность налогового бремени. Налоговая нагрузка конкретных налогов.

Налоговое бремя характеризуется величиной прямых и косвенных налогов, дополняется взносами в фонды соцстраха и другие фонды. В теории и практике налоговое бремя можно рассматривать как абсолютное – измеряется абсолютной суммой всех налоговых выплат в течении финансового года. Дополняется этот показатель относительным налоговым бременем, который измеряется долей (удельным весом) всех налоговых выплат в бюджет в совокупном годовом доходе. Тяжесть налогового бремени зависит от налоговой политики государства и затрагивает интересы всех ФЮЛ и общества в целом. Однако, в настоящее время нет научного подхода в измерении чьей – либо способности платить налоги. Сейчас на практике это зависит:- от взглядов правящей партии на проблему н/о;- от требований момента;- от потребностей правительства в доходах, следовательно на практике присутствует субъективный подход к решению проблемы распределения бремени.Разные налоги дают различное налоговое бремя, то есть различную налоговую нагрузку. Так, прогрессивные налоги с ростом дохода увеличивают и абсолютные суммы налоговых выплат и долю этих выплат в совокупном доходе.

Регрессивные налоги – с ростом дохода понижают долю налогов в доходе, но абсолютная сумма налогов может снижаться, а может и расти. Все зависит от того в какой степени рост дохода опережает снижение налоговых ставок. Пропорциональные – с ростом дохода формируют неизменную долю налогов в доходе, но абсолютно сумма налоговых выплат растет, та как увеличивается наполняемость каждого процента.Если рассматривать бремя отдельных доходов, то картина следующая:

1) Личный подоходный налог – мало прогрессивен в рыночных системах, кроме этого доходы от облигаций и выплаты процентов по вкладам не облагаются налогом – это подрывает прогрессивный характер. В России этот налог пропорциональный, отмеченное выше условие снижает абсолютные суммы выплат.

2) Косвенные налоги (налоги на потребление) на первый взгляд покажется пропорциональными. Но на практике по отношению к доходу они являются регрессивными, причина регрессивности в том, что косвенные налоги затрагивают значительную часть дохода бедного человека, в отличие от богатого который может избежать налога на часть дохода, откладывая его в виде сбережений.

3) Налоги на прибыль предприятия – они являются пропорциональными и владельцы предприятий полностью несут их бремя но практика показывает, что нередко часть налога в виде повышения цены перекладывается на покупателя продукции. Эта перенесенная часть носит регрессивный характер, по аналогии с косвенными налогами.

4) Поимущественные налоги регрессивны по той же причине, что и косвенные.

11.Общее и избыточное бремя косвенного налога.

Налоговое бремя косвенных налогов распределяется между потребителем и производителем и зависит от эластичности спроса и предложения.

12.Распределение бремени косвенных налогов в зависимости от эластичности спроса.

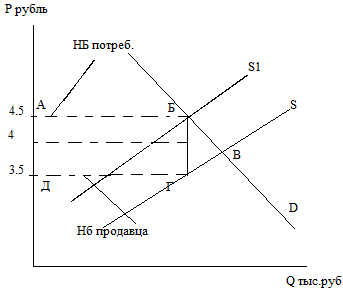

1 cхема :

АБВГ - налоговые поступления в бюджет; АБВГД - общее бремя косвенного налога;

/_\ БВГ - избыточное бремя налога, которое отражает

2 схема:

Чем эластичнее спрос, тем больше налог бремя продавца и меньше налог бремя потребителя

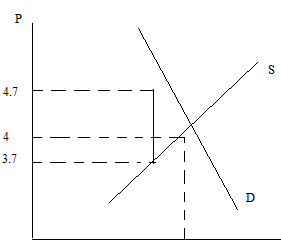

3 схема:

Чем не эластичнее спрос, тем больше налоговое бремя потребителя и меньше налог бремя продавца

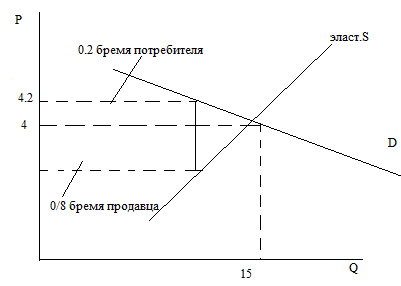

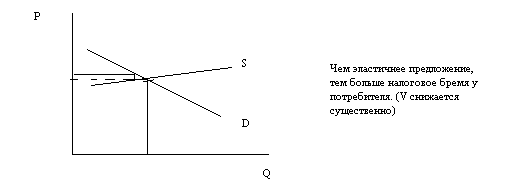

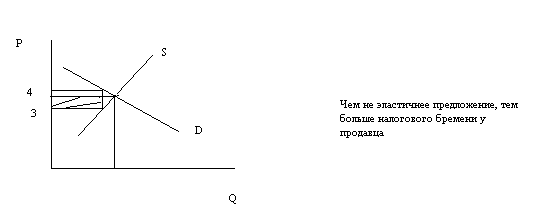

13.Распределение бремени косвенных налогов в зависимости от эластичности предложения.

здесь можно вывести два правила:

1) Чем менее эластичен спрос на товар, тем большую часть бремени налога производитель переносит на покупателя, при условии, что предложение постоянно.

2) Чем менее эластично предложение на товар, тем большую часть налога платят производители при условии, что спрос постоянный.

14.Формы переложения налогового бремени.

1) Личный подоходный налог (налог на з/п, наследство и дарение). Возможность переложения этих налогов незначительна, но могут быть исключения:- например лица или группа лиц, которые могут контролировать цены на свой ТИУ (врачи, юристы, различные товарищества и другие). При введении дополнительных налогов или повышении ставок могут на соответствующие суммы поднять расценки на свой ТИУ, чтобы компенсировать налоги.- профсоюзы могут рассматривать личный подоходный налог как часть стоимости жизни и при его повышении вести переговоры о повышении уровня з/п. Отсюда, возможность переложить часть бремени этого налога от работающих на работодателей, следовательно работодатели рассматривают этот рост з/п как рост издержек и повышают цену на производимую продукцию, тем самым переносят полученное от работающих бремя налога на потребителя своей продукции. Тоже самое можно сказать о налога на зарплату и налоге с наследства.

2) Налог на прибыль корпораций. Сфера действия этого налога менее определена, однако и здесь имеются возможности переложения бремени. Возможными сферами переложения могут быть:а) если предприятие само устанавливает цены и они приносят максимальную прибыль, то рост ставок налога на прибыль и изъятие ее части, как правило, не приводят к резкому снижению прибыльности. В этом случае акционеры несут основную часть бремени в виде низких дивидендов или в виде снижения части нераспределенной прибыли.б) но фирма может перенести бремя с одной стороны на покупателей через повышение цен на свою продукцию или на поставщиков ресурсов через снижение цен на ресурсы.Однако как отмечают эксперты в развитых странах н/п, контролирующие рынок, не спешат устанавливать цены, приносящие максимальную прибыль.Поэтому начинают выплачивать налоги по повышенным ставкам, затем обосновывают рост издержек высокими налогами и в конечном счете повышают цены, перенося бремя на покупателей, таким образом часть налога на прибыль корпораций благополучно может быть распределена между владельцами акций, покупателями ТИУ, продавцами ресурсов.

3) Косвенные налоги.Это самые скрытые налоги, поэтому их легко переложить на покупателей через более высокие цены. При этом существует разница в перенесении бремени между налогом с продаж, НДС и акцизами. Первые распространяются практически на все товары, поэтому у покупателей маленькая возможность переориентировать свои расходы на товары с низкими ценами. Акцизами облагается ограниченный круг товаров, следовательно возможности замены шире, но во многих случаях повышение цен с ростом акцизов мало сказывается на объемах продаж так как мало хороших товаров – заменителей, а поэтому оттока покупателей практически нет. Таким образом эти налоги обычно в основном ложатся на покупателей.

4) Поимущественные налоги дают мало возможностей для переложения бремени. Даже если владелец имущества в связи с высокими налогами не захочет от него избавится, он получит цену более низкую, учитывающую будущие высокие налоги иначе с арендодателями, так как в этом случае налог на имущество может быть полностью включен в арендную плату. Как видели переложение налогового бремени является одной из форм уклонения от налогов.