- •1. 2 Задачи учета труда и заработной платы

- •1.3 Организация оплаты труда на предприятии, формы и системы оплаты труда

- •1.4 Учет распределения заработной платы, резерва отпусков и отчислений в страховые фонды

- •2.2 Регистрация приказов о приеме на работу

- •2.3 Начисление заработной платы

- •2.4 Выплата заработной платы по платежной ведомости

- •2.5 Расчет есн и взносов в Пенсионный фонд России

- •3 Практическая часть

- •3. Расчет страховых взносов

- •4. Выплата заработной платы

3. Расчет страховых взносов

Тарифы страховых взносов поставляются вместе с обновлением, но ставку взносов на страхование от несчастных случаев устанавливается пользователем самостоятельно (меню «Зарплата» – Учет НДФЛ и налогов (взносов) с ФОТ – Ставка взносов на страхование от несчастных случаев).

В данном регистре крайне важно правильно указать период (первое число месяца, с которого будет применяться обозначенная ставка).

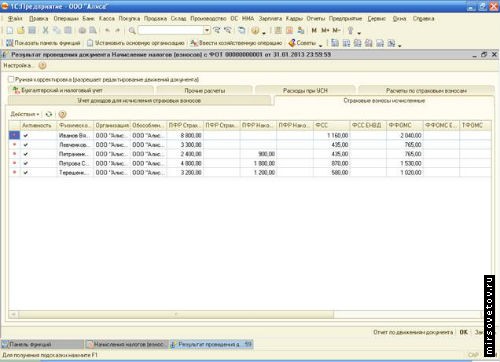

Расчет страховых взносов производится автоматически регламентной операцией «Начисление налогов, взносов с ФОТ», которую также можно найти в меню «Зарплата».

В данном документе следует правильно выбрать месяц начисления и нажать на кнопку «ОК». После проведения документа страховые взносы на сумму начисленной заработной платы рассчитаются автоматически, а затраты на эти взносы отнесутся на счета, указанные в виде расчета для начислений.

В закладке «Страховые взносы исчисленные» можно видеть суммы начисленных взносов для каждого работника.

Также суммы начисленных страховых взносов можно посмотреть с помощью стандартного отчета «Оборотно-сальдовая ведомость по счету 69».

4. Выплата заработной платы

Посмотреть задолженность перед сотрудником можно, сформировав отчет «Оборотно-сальдовая ведомость по счету 70».

Кредитовое сальдо по счету 70 на конец периода отражает размер задолженности предприятия перед каждым сотрудником.

Данная сумма формируется путем вычета из общего дохода сотрудника суммы НДФЛ (кредитовый оборот по счету 70 – дебетовый оборот по счету 70).

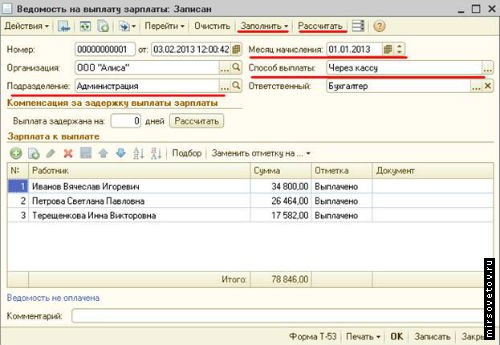

Для того, чтобы выплатить заработную плату, необходимо сформировать ведомость на выплату заработной платы (меню «Зарплата» – Выплата зарплаты – Ведомость на выплату зарплаты).

Перед заполнением табличной части документа нужно:

Выбрать месяц начисления заработной платы (в ведомости указывается первый день месяца, за который выплачивается зарплата)

Указать способ выплаты (через кассу или через банк).

Указать подразделение, для которого формируется ведомость.

После заполнения всех обязательных реквизитов следует нажать на кнопку «Заполнить» и выбрать из выпадающего списка «по задолженности на конец месяца».

В табличной части появится список сотрудников. После заполнения документа нужно нажать на кнопку «Рассчитать», чтобы в колонке «Сумма» появилась сумма, предназначенная к выплате.

Кнопка «Заменить отметку на…» над табличной частью предназначена для изменения реквизита «Выплачено/Не выплачено/Задепонировано».

После сохранения документа можно распечатать платежную ведомость, доступную по кнопке «Печать».

Фактическая выплата заработной платы производится документами «Расходный кассовый ордер» или «Списание с расчетного счета» в зависимости от способа выплаты, установленного на предприятии и указанного в документе ведомости на выплату.

Платежный документ формируется на общую суммы ведомости на выплату заработной платы и при проведении уменьшает кредитовое сальдо по счету 70 с аналитикой по сотрудникам компании, указанным в ведомости.

После того, как заработная плата выплачена полностью, можно сформировать отчет «Оборотно-сальдовая ведомость по счету 70» и убедиться, что задолженности перед сотрудниками больше нет.

Для оперативного отслеживания задолженности предприятия перед сотрудниками можно также использовать отчет «Структура задолженности организации», который можно найти в меню «Зарплата».

Данный отчет формируется за период, указанный пользователем, и содержит возможности отбора по сотруднику и организации.

5. Анализ расходов на оплату труда

Для того, чтобы проанализировать расходы на оплату труда, в программе «1С: Бухгалтерия предприятия» предусмотрен отчет «Анализ расходов по оплате труда», доступный пользователю из меню «Зарплата».

Данный отчет показывает пользователю сумму начисленной заработной платы и суммы страховых взносов за определенный период с разбивкой по счетам затрат.

6. Анализ начисленных налогов и взносов (Анализ НДФЛ)

Данный отчет также доступен из пункта меню «Зарплата», и его формирование возможно в следующих вариантах:

1. Анализ НДФЛ.

Данный вариант отчета показывает, какая сумма НДФЛ была начислена каждому сотруднику за определенный период времени, а также указывает суммы предоставленных вычетов.

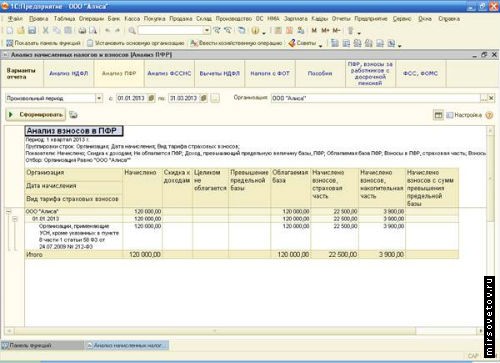

2. Анализ ПФР.

Данный вариант отчета показывает сумму начислений в пользу работников, выделяет облагаемую базу, формирует суммы начисленных взносов на страховую и накопительную часть пенсии, а также показывает суммы, превышающие предельную величину, и начисленные взносы с таких сумм за определенный пользователем период.

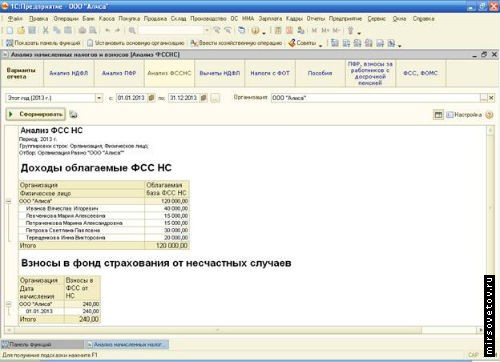

3. Анализ ФСС НС

Данный вариант отчета показывает суммы доходов, облагаемых взносами в ФСС от несчастных случаев за определенный период времени, а также указывает суммы начисленных взносов.

4. Вычеты НДФЛ.

Данный отчет предоставляет пользователю информацию о предоставленных вычетах по каждому сотруднику за определенный промежуток времени.

5. Налоги с ФОТ.

Данный отчет показывает, какие налоги с фонда оплаты труда были начислены в разрезе каждого сотрудника за определенный промежуток времени.

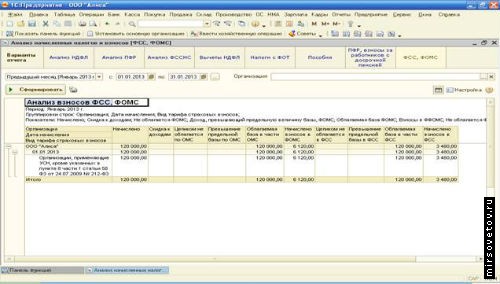

6. ФСС, ФОМС.

Данный вариант отчета показывает сумму начислений в пользу работников, выделяет облагаемую базу, формирует суммы начисленных взносов на ФОМС и ФСС, а также показывает суммы, превышающие предельную величину, и начисленные взносы с таких сумм за определенный пользователем период.

Заключение

Труд и заработная плата являются одним из важнейших участков бухгалтерского учета и требуют от бухгалтера достаточно высокого уровня квалификации. От правильной организации учета труда, от рационального установления форм и системы оплаты труда, зависит заинтересованность работника, качественное выполнение должностных обязанностей.

Учёт труда и заработной платы занимает одно из центральных мест в системе учёта в организации. Работники организации, занимающиеся расчётами оплаты труда, повседневно сталкиваются с необходимостью обращаться к нормативным материалам. Начисление заработной платы, премирование, различные выплаты и компенсации в соответствии с законодательством о труде, льготы, надбавки, оплата листков временной нетрудоспособности и социальных пособий – вот неполный перечень вопросов, в которых бухгалтер должен разбираться, чтобы избегать ошибок и санкций трудовых инспекций и налоговых органов. Кроме того, расчёты с работниками в современных условиях постоянно усложняются.

Поэтому необходима автоматизация расчетов по заработной плате. В настоящее время наиболее актуально использование специализированной компьютерной программы «1С: Бухгалтерия 8.0».

Благодаря этой программе можно начислять заработную плату, НДФЛ, социальные взносы в ПФР, ФСС, ФОМС, а также учитывать выдачу заработной платы.

Список использованных источников и литературы

1. Астахов В.П. Бухгалтерский финансовый учет: Учебное пособие. Москва: ИКЦ «МарТ», 2001.

2. Волкова О.И., Девяткина О.В. Экономика предприятия (фирмы). - М.: Инфра, 2007.

3. Гимпельсон В., Горбачева Т. Формирование заработной платы. - 2008. - № 10.

4. Каморджанова Н.А., Карташова И.В., Тимофеева М.В., Бухгалтерский финансовый учет. – СПб: Питер, 2002.

5. Козырев В.М. Основы современной экономики. - М.: Финансы и статистика, 2008

6. Семина Н. Регулирование заработной платы в РФ: основные принципы.- 2007, - № 2.

7. Трудовой кодекс РФ.

8. Труш В.А. Стандарты бухгалтерского учета. Херсон, ХГТУ 2009.М.

9. Фадеева Е.А. 1C: Бухгалтерия 8.0

10. http://v8.1c.ru/buhv8/ 1С:БУХГАЛТЕРИЯ 8