- •2 Теория фирмы: производство и его факторы, производственная функция, виды продукта и их взаимосвязь.

- •Издержки фирмы и принцип альтернативности затрат. Доходы и прибыль фирмы: понятие и основные виды. Экономическая и бухгалтерская прибыль.

- •Виды конкуренции и структура рынка. Рынок совершенной конкуренции и его особенности. Развитие конкуренции в Республике Беларусь: необходимость и основные направления.

- •1.5. Рыночное поведение конкурентной фирмы. Максимизация прибыли и определение оптимального объема выпуска в краткосрочном и долгосрочном периоде.

- •1.6. Понятие и основные признаки монополии, условия максимизации прибыли и социальные последствия. Монополизм в Республике Беларусь.

- •1.7. Монополистическая конкуренция: понятие, основные признаки, условия максимизации прибыли в краткосрочном и долгосрочном периоде.

- •1.8. Олигополия: понятие и ее основные характеристики. Стратегическое поведение фирмы в условиях олигополистического рынка. Олигополистические рынки в Республике Беларусь.

- •1.9 Заработная плата как цена труда и ее формы. Дифференциация заработной платы. Особенности подходов к определению заработной платы в Республике Беларусь.

- •1.10 Рынок капитала и его структура. Равновесие рынка капитала: спрос фирмы на капитальные ресурсы, роль процентной ставки, особенности формирования предложения капитала

- •1.11Рынок земли: неэластичность спроса, предложение земли и его ограниченность, достижение равновесия. Земельная рента как плата за использование земли. Рента и арендная плата. Цена земли.

- •2.1. Роль макроэкономических показателей. Измерение внп и ввп. Методы расчета ввп. Номинальные и реальные показатели.

- •2.2Индексы цен Пааше и Ласпейреса. Дефлятор внп и индекс потребительских цен. Измерение инфляции (дефляции), дизинфляции (рефляции, гиперинфляции).

- •2.3 Модель совокупного спроса и совокупного предложения. Макроэкономическое равновесие ad – as.

- •2.4. Макроэкономическое равновесие на товарном рынке в модели совокупных доходов и расходов. Основы кейнсианской теории. Функции потребления, сбережений и инвестиций в модели Кейнса.

- •2.6. Экономический рост и цикличность экономики. Теории экономического цикла.

- •2.7. Инфляция и ее виды, причины, измерение инфляции. Социально-экономические последствия инфляции. Особенности инфляционных процессов в Республике Беларусь

- •2. 9. Бюджетно-налоговая политика: понятие, виды, цели и инструменты. Стимулирующая и сдерживающая фискальная политика.

- •2.10. Дискреционная фискальная политика и эффект мультипликатора. Не дискреционная фискальная политика и «встроенные стабилизаторы». Эффективность фискальной политики.

- •2.11. Денежно-кредитная политика: понятие, цели и инструменты. Передаточный механизм денежно-кредитной политики.

- •2.12 Виды монетарной политики. Взаимодействие монетарной и бюджетно-налоговой политики.

- •2.15. Шоки совокупного предложения. Стагфляция. Стабилизирующая политика: государственное регулирование занятости, антиинфляционная политика.

- •2.16 Экономический рост: понятие, показатели, факторы и виды. Политика стимулирования экономического роста.

- •2.17. Основные направления социально-экономического развития Республики Беларусь. Проблемы, перспективы и способы достижения экономического роста в Республике Беларусь

- •2.18Социальная политика государства: содержание, направления, принципы, уровни. Уровень жизни и его показатели. Доходы населения и проблемы их распределения. Кривая Лоренца.

- •2. 19. Модели социальной политики. Государственная политика перераспределения доходов и ее направления. Социальная политика в Республике Беларусь.

- •2.21 Понятие трансформационной экономики, ее основные черты и особенности. Белорусская модель трансформации экономики.

- •Платежный баланс государства: понятие, структура. Платежный баланс Республики Беларусь и его влияние на экономические процессы

- •3.1. Международная экономика и структура мирового хозяйства. Формы международных экономических связей. Современные тенденции развития мирового хозяйства.

- •3.2. Международное разделение труда и факторы производства. Транснационализация мировой экономики: преимущества и недостатки. Интеграционные процессы.

- •3.3 Национальное и международное регулирование мирохозяйственных связей. Международные экономические и валютно-финансовые организации

- •3.4. Возникновение и генезис теории международной торговли. Современные теории международной торговли

- •Современные теории международной торговли

- •3.5 Торговая политика и ее виды (протекционизм и либерализация торговли). Инструменты торговой политики. Тарифные и нетарифные методы регулирования

- •3.6 Миграция труда и движение капитала. Международный кредит: виды, механизм предоставления и современные тенденции

- •3.7. Мировая валютная система и основные этапы ее эволюции

- •3.8. Валютный рынок и валютное регулирование: понятие, виды и режимы валютных курсов. Особенности валютного регулирования в Республике Беларусь

- •3.9 Республика Беларусь в международной экономике: место в международном разделении труда, стратегия вхождения в мировую экономику.

- •4.1Характеристика эмиссии денег и ее основных видов. Отличие эмиссии от выпуска денег

- •4.2 Понятие банковской ликвидности и достаточности капитала. Механизмы регулирования банковской ликвидности

- •4.3 Направления и инструменты регулирования деятельности коммерческих банков центральным банком. Банковский надзор в Республике Беларусь.

- •4.4 Социально-экономическая сущность инфляции, причины ее возникновения, формы проявления и методы ограничения. Монетаристская и кейнсианская модели инфляции.

- •4.5.Валютное и инфляционное таргетирование.

- •4.6. Валютный курс, его сущность, виды и основные методы определения. Основные факторы, влияющие на валютный курс. Валютное регулирование и его направления.

- •4.7 Денежно-кредитная политика центрального банка, цели и ее основные инструменты. Особенности денежно-кредитной политики Республики Беларусь на современном этапе.

- •4.10 Принципы измерения и структура денежной массы. Механизм формирования денежного предложения.

- •4.11 Основы безналичного денежного обращения. Безналичные и наличные расчеты, принципы их организации. Виды и формы расчетов.

- •4.13 Необходимость и сущность кредита, его принципы и функции. Условия возникновения кредитных отношений.

- •4. 15. Сущность банковского процента, его виды и механизмы функционирования. Процентная политика коммерческих банков.

- •Основные виды процента за кредит

- •4.16 Денежные реформы, их цели, задачи и методы проведения. Содержание и назначение денежных реформ. Денежные реформы в Республике Беларусь.

- •4.17. Коммерческие банки, их признаки, принципы функционирования и основные функции. Финансовые риски в деятельности коммерческих банков Республики Беларусь.

- •4.19. Национальный банк Республики Беларусь и его роль в развитии национальной экономики.

- •5.1 Сущность банковских рисков. Идентификация и управление банковскими рисками.

- •5.4. Управление кредитным риском. Диверсификация кредитного портфеля. Классификация кредитного портфеля по группам риска.

- •5.5 Риск потери ликвидности и управление им. Взаимосвязь и степень влияния кредитного риска на риск потери ликвидности.

- •5.7.Основы управления валютным риском банка. Нормативы ограничения валютного риска, установленные Национальным банком Республики Беларусь.

- •Глава 12

- •5.8. Анализ банковских рисков. Управление операционным риском банка. Правовой риск и риск потери деловой репутации банка.

- •Методы управления операционными рисками

- •К внутренним и внешним факторам (причинам) относятся:

- •Управление риском

- •5.9 Анализ финансового состояния банка. Показатели эффективности деятельности банка.

- •6. 1. Место и роль платежной системы в экономике государства, принципы ее построения. Платежная система Республики Беларусь: особенности функционирования и тенденции развития.

- •6.2. Организация межбанковских расчетов и платежная система.

- •6.3. Роль и функции центрального банка страны в обеспечении устойчивости платежной системы Республики Беларусь.

- •6.4. Риски в платежной системе государства и механизмы управления ими.

- •7.2. Содержание и виды деривативов (форварды, фьючерсы, опционы, свопы), их развитие в Республике Беларусь.

- •Виды свопов

- •7.3 Спекулятивные стратегии с применением деривативов (фьючерсов и опционов) и

- •7.4. Спекулятивные опционные позиции. Хеджирование опционами: виды и методы.

- •Стеллажные операции и стрэнглы

- •7.2. Спредовые стратегии

- •Глава VIII. Основы хеджирования

- •7.5 Хеджирование: сущность, виды, методы. Хеджирование фьючерсами: виды и методы.

- •7.6. Опционные контракты: содержание, виды, применение

- •7.9 Особенности ценообразования на рынке опционов.

- •8.1 Основные теории цены и механизм ценообразования в компании

- •8.2 Специфика ценообразования в современных промышленно развитых странах

- •8.3. Конкурентная политика фирмы. Понятие добросовестной и недобросовестной конкуренции.

- •8.5.Функции цены и основные ценообразующие факторы. Классификация видов цен, структура и элементы.

- •8.6 Стратегии ценообразования в маркетинговой политике.

- •8.7 Использование основных методов ценообразования для реализации маркетинговой политики

- •8.9 Характеристика мировой цены в международном маркетинге

- •9.1. Экономическая сущность финансов и их функции. Основные теории финансов. Взаимосвязь финансов с экономическими категориями и законами.

- •9.3 Экономическая сущность государственного бюджета и его роль в регулировании социально-экономических процессов.

- •9.4 Финансовая политика государства: ее цели, задачи и направления реализации. Особенности реализации финансовой политики в Республике Беларусь.

- •9.6 Сущность, содержание и принципы финансового планирования и прогнозирования

- •9.9. Финансы непроизводственной сферы, их содержание и особенности

- •9.10 Сущность и роль страхования в системе экономических отношений. Финансовые аспекты системы страхования.

- •10.2 Особенности формирования государственного бюджета Республики Беларусь в современных условиях развития национальной экономики

- •10.3 Бюджетное устройство и система Республики Беларусь. Принципы построения бюджетной системы государства.

- •10.4 Республиканский и местный бюджеты: содержание и система межбюджетных отношений.Формы предоставления межбюджетных трансфертов.

- •10.5 Целевые бюджетные и внебюджетные фонды, их роль и виды, основы организации.

- •10. 7. Доходы государственного бюджета: содержание, основные виды, источники формирования и формы мобилизации.

- •10.8 Налоговые доходы бюджета и налоговая система государства. Налоговая система Республики Беларусь: принципы построения, структура и направления развития.

- •10.11. Таможенные платежи, их роль в налоговой системе и основные виды. Особенности взимания таможенных платежей в Республике Беларусь.

- •10.12 Налоги и отчисления, относимые на затраты по производству и реализации продукции, учитываемые при налогообложении.

- •10.15 Налогообложение доходов от предпринимательской деятельности в Республике Беларусь: основные системы налогообложения и эффективность их использования.

- •10.18.Налоговая политика государства и направления ее реализации. Основные пути реформирования налоговой системы Республики Беларусь.

- •10.19. Государственный бюджет. Расходы государственного бюджета: сущность, назначение, бюджетная классификация и виды, принципы финансирования и распределения.

- •10. 21. Бюджетный дефицит: понятие, его причины и последствия, виды. Источники финансирования бюджетного дефицита.

- •10. 23. Государственный кредит в системе финансовых отношений, его основные виды. Взаимосвязь бюджетного дефицита и государственного кредита.

- •10.24. Государственный кредит и государственный долг. Формы долговых обязательств. Виды и состав государственного долга.

- •10.27. Бюджеты интеграционных формирований, их особенности и роль. Бюджет Союзного государства Республики Беларусь и Российской Федерации.

- •11.1 Понятие и виды бизнес-проекта. Методы и принципы бизнес-проектирования.

- •11.2. Инвестиционный риск: сущность, факторы, методы учета в бизнес-проектировании.

- •11.3 Финансирование инвестиционных проектов.

- •11. 4. Инвестиции, их экономическая сущность и основные виды. Содержание инвестиционной деятельности. Инвестиционный рынок.

- •11.6 Государственное регулирование бизнеса и инвестиционной деятельности в Республике Беларусь.

- •11.7. Средневзвешенная цена капитала (wacc). Взаимосвязь инвестиционных и финансовых решений.

- •11.9. Денежные потоки инвестиционного проекта. Планирование реализации проекта.

- •12.1 Финансовые инструменты: определение, состав и их роль в управлении организацией.

- •12.2 Временная ценность денег, активов, капитала и обязательств компании

- •12.3. Финансовый риск и риск-менеджмент: экономическая сущность, виды, оценка.

- •12.4 Оптимальное управление активами и обязательствами компании

- •12.7 Статистические показатели финансового рынка и методы их расчета.

- •12.8 Оптимальное портфельное инвестирование (задача Марковица).

- •12.10 Подходы Шарпа и Блека-Литтермана к оптимизации портфеля ценных бумаг

- •13.3. Статистический анализ выполнения государственного бюджета. Влияние изменения налоговой базы и налоговой ставки.

- •13.4 Статистический анализ фондового рынка. Индивидуальные и обобщающие показатели ценных бумаг.

- •14.1. Модель множественной линейной регрессии.

- •14.2. Нелинейные эконометрические модели.

- •14.3. Динамические эконометрические модели.

13.3. Статистический анализ выполнения государственного бюджета. Влияние изменения налоговой базы и налоговой ставки.

Цель статистики государственного бюджета - дать достоверную характеристику показателей государственного бюджета, степень эффективности фискальной политики государства, для чего определяют:

1) общую величину и структуру доходов и расходов государственного бюджета;

2) размер дефицита или профицита;

3) источники финансирования бюджетного дефицита;

4) размеры государственного внутреннего долга.

В ходе обобщения и анализа статистических данных подготавливается соответствующая статистическая информация.

Основными показателями статистики государственного бюджета являются:

доходы;

расходы;

официальные трансферты;

чистое кредитование (кредитование за вычетом погашений);

дефицит (превышение расходов над доходами);

профицит (превышение доходов над расходами).

Доходы - это безвозвратные платежи, поступающие в государственный бюджет для осуществления социально-экономической деятельности государства. Доходы могут быть текущие (налоговые и неналоговые поступления) и капитальные.

Одним из видов доходов могут быть официальные трансферты, под которыми понимаются безвозмездные, невозвратные, единовременные поступления (помимо каких-либо обязательств) на добровольной основе в виде субвенций и дарений, а также в виде репараций от каких-либо организаций (в том числе международных) и учреждений (в том числе частных). Официальные трансферты включаются иногда в категорию «доходы», чтобы дефицит сокращался, а не финансировался.

Чистое кредитование в статистике государственных финансов объединяют с категорией «расходы» как фактор, влияющий на бюджетный дефицит.

Дефицит государственного бюджета ДФ исчисляется как сумма доходов Д и полученных трансфертов Т за вычетом суммы расходов Р и чистого кредитования Кч:

![]()

Объем финансирования дефицита зависит от разницы величины заимствований и погашенного долга, а также от величины уменьшения остатков ликвидных финансовых средств. По мере накопления бюджетного дефицита не только образуется, но и возрастает государственный долг (неоплаченная сумма официально признанных прямых обязательств государственных структур).

Итог эффективной деятельности государства, как правило, выражается в профиците. Тем не менее нормальным явлением считается величина бюджетного дефицита, не превышающая 3% к ВВП. Очень важно, за счет каких источников покрывается бюджетный дефицит.

Налоги представляют собой безвозмездные, обязательные платежи (сборы), взимаемые с физических и юридических лиц государственными структурами для обеспечения государственных и общественных интересов. Налоговые ставки устанавливаются в законодательном порядке.

В статистическом анализе используются такие понятия, как база налогообложения, объект налогообложения, налоговое событие.

База налогообложения представляет собой некую базовую стоимостную величину, подлежащую налогообложению. База налогообложения предполагает наличие установленной величины налога (налоговой повинности), объекта налогообложения в виде юридических или физических институциональных единиц, а также так называемое налоговое событие.

Статистика с помощью определенных методов оценивает стоимостную величину объекта налогообложения, что очень важно для налоговых органов.

Налоговое событие - это та ситуация, которая влечет за собой уплату налогов (поставка товара, получение наследства, инкассация денег и т.д.).

По экономическому содержанию налоги можно подразделить на прямые (взимаются непосредственно с личных доходов граждан или их имущества) и косвенные (устанавливаются в виде надбавок к цене или тарифу).

Исходными для налоговых доходов являются два фактора:

изменение налоговой базы (Бн).

изменение налоговой ставки (Сн).

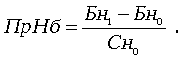

Абсолютный прирост налога, обусловленный изменением налоговой базы (ПрНб), можно рассчитать по формуле

Абсолютный прирост налога, обусловленный изменением налоговой ставки (ПрНс), рассчитывается по формуле

где Бн1 и Бн0 - размер налоговой базы в отчетном и плановом (базисном) периодах; Сн1 и Сн0 - уровень налоговой ставки в отчетном и плановом (базисном) периодах.

С помощью данного статистического расчета исчисляются суммы налоговых доходов по определенным видам налогов.

Или 13.3 Статистический анализ выполнения государственного бюджета. Влияние изменения налоговой базы и налоговой ставки.

Статистика государственного бюджета занимается характеристикой выполнения плана и динамики, выявлением закономерностей в структуре и размерах доходов и расходов, изучением связи доходов государственного бюджета с важнейшими макроэкономическими показателями.

Анализ исполнения государственного бюджета осуществляется путём исчисления относительных величин выполнения плана по доходам и расходам в целом, а также в разрезе их видов и целевого использования. Такой анализ наряду с совокупной оценкой выполнения плана государственного бюджета позволяет охарактеризовать степень выполнения плана по каждой группе доходов и расходов, произвести детальный анализ той группы доходов или расходов, по которой выявлены существенные отклонения фактических данных от запланированных

После общей оценки выполнения плана по доходам необходимо установить, чем было обусловлено отклонение фактических поступлений доходов от запланированных.

Исходными для налоговых поступлений могут быть 2 фактора:

1) изменение налогооблагаемой базы;

2) изменение налоговой ставки.

Влияние первого фактора на абсолютный прирост суммы налога можно

рассчитать по формуле:

∆Hб = (Б1 – Б0)*С0,

а абсолютный прирост суммы налога, обусловленный изменением налого-

вой ставки, рассчитывается по следующей формуле:

∆Hc = (C1 – C0)*Б1, где

∆Hб и ∆Hc – абсолютный прирост суммы налога, обусловленный изменением

соответственно налогооблагаемой базы и налоговой ставки;

Б1 и Б0 – размер налогооблагаемой базы в отчётном и базисном периодах;

C1 и C0 - размер налоговой ставки в отчётном и базисном периодах.

Алгебраическая сумма прироста налогов за счёт этих двух факторов (∆Hб + ∆Hc) должна показать общий абсолютный прирост суммы налоговых доходов по анализируемому виду налогов.