- •Охарактеризовать особенности деловой оценки при процедуре подбора на вакантное место менеджера.

- •2. Раскрыть технологию организации аттестации персонала

- •1. Устная форма в виде индивидуального собеседования

- •Устная форма в виде коллегиального собеседования

- •3. Письменная форма в виде тестов, заполняемых работником

- •Охарактеризовать особенности работы по организации, увольнения, высвобождения, оптимизации численности персонала.

- •Охарактеризовать универсальный метод системы управления персоналом (фса) : как один из методов построения системы управления персоналом.

- •Охарактеризовать на примере п/п кадровую политику, выявить основные принципы ее построения

- •Характеристика важнейших принципов отдельных направлений кадровой политики организации

- •Охарактеризовать основные этапы кадрового аудита

- •3 Основные группы методов проведения аудита

- •Охарактеризовать процедуру расчета численности персонала

- •Описать технологию найма персонала

- •Охарактеризовать формы и системы оплаты труда и обосновать оптимальность их выбора

- •4 Вида стимулов:

- •Нетрадиционные формы оплаты труда персонала: передовой отечественный и зарубежный опыт

- •Охарактеризовать особенности профориентационной работы и трудовой адаптации.

- •Модели взаимодействия человека и организационного окружения.

- •12. Охарактеризовать деятельность службы управления персоналом в современной организации

- •Организация взаимодействия кадровой службы со структурными подразделениями организации при решении оперативных задач управления персоналом.

- •13. Дать характеристику процедуры оценки затрат, связанных с совершенствованием системы и технологии управления персонала.

- •3 Группы затрат:

- •2. Выплаты социального характера

- •3. Расходы, не относящиеся к фонду заработной платы и выплатам социального характера

- •14. Дать характеристику организации как системы, описать си-стемные компоненты по м. Мэскону

- •16. Представить алгоритм контроля технологического процесса

- •17. Представить процедуру выбора управленческого решения

- •2 Группы системы правил, которыми руководствуются в процессе выбора решения:

- •18. Раскрыть сущность методов анализа сильных и слабых сторон предприятия. Охарактеризовать особенности их применения для предприятия сферы услуг.

- •Swot-анализ на примере ооо «Газпром трансгаз Сургут»

- •Действия по устранению слабостей и предотвращению угроз, сохранению сильных сторон и использованию возможностей.

- •19. Представить различные подходы к классификации внешней среды организации.

- •20. Охарактеризовать особенности влияния микросреды на деятельность п/п

- •22. Предложить мероприятия по повышению балансовой прибыли предприятия на основе предоставленной финансовой отчетности.

- •3 Варианта действий, чтобы прибыль была больше:

- •Предложить мероприятия по укреплению финансовой устойчивости, определить тип фин устойчивости п/п на основе предоставленной отчетности

- •Охарактеризовать политику комплексного оперативного управления текущими активами и текущими пассивами п/п

- •Дать классификацию видов политики управления текущими активами и пассивами и охарактеризовать их.

- •Охарактеризовать стратегию и тактику финансового менеджмента.

- •Финансовое оздоровление и реструктуризация предприятия

- •Охарактеризовать методы финансового прогнозирования.

- •Охарактеризовать, как на предприятии ведется управление денежными средствами

- •Охарактеризовать, как на предприятии ведется управление запасами

- •Охарактеризовать, как оценивается деловая активность п/п

- •Описать, как оценивается финансовое состояние предприятия

- •2.1. Оценка имущественного положения

- •2.2. Оценка финансового положения

- •3.1. Оценка деловой активности

- •3.2. Оценка рентабельности

- •3.3. Оценка положения на рынке ценных бумаг

- •Охарактеризовать сущность и виды инноваций

- •Проанализировать социальные аспекты инновационной деятельности

- •Сформулировать основные приоритетные направления государственной инновационной политики рф на современном этапе

- •34. Охарактеризуйте условия, благоприятствующие инновационному процессу.

- •2 Вида локальных сетей:

- •Основные программные и аппаратные компоненты сети

- •Управление и определение приоритетов связи

- •Доступ к нужной информации.

- •37. Раскрыть экономическую эффективность применения автоматизированных информационных технологий.

- •2. Экономическая оценка совокупной стоимости владения

- •38. Охарактеризовать основные методы и средства защиты информации.

- •39. Раскрыть основные направления поддержки управленческих решений менеджера по управлению персоналом с использованием подсистемы «Управление персоналом» корпоративной информационной системы.

- •1.2. Задачи управления персоналом и их решение на базе ит

- •1.2.1. Планирование штатных расписаний

- •1.2.2. Накопление персональных данных о сотрудниках

- •1.2.3. Набор и перемещение сотрудников. Профессиональный рост персонала

- •1.2.4. Планирование использования трудовых ресурсов

- •1.2.5. Учет использования рабочего времени

- •1.2.6. Расчеты с персоналом, пенсионный и налоговый учет

- •40. Представить основные принципы организации и типовую структуру автоматизированного рабочего места менеджера по управлению персонала.

- •Обоснование целесообразности разработки и внедрения арм на предприятии.

- •2. Список задач, решаемых путём разработки и внедрения арм.

- •3. Информационная модель арм.

- •4. Программное обеспечение арм.

- •5. Техническое обеспечение арм.

- •42. Охарактеризовать методы социально-экономического прогнозирования и инструменты планирования трудовых ресурсов.

- •43. Проанализировать основные характеристики трудовых ресурсов.

- •I группа:

- •44. Охарактеризовать условия и факторы, определяющие повышение эффективности использования трудовых ресурсов.

- •1) Частичная автоматизация ограничивается автоматизацией отдельных операций технологического процесса (тп).

- •2) Комплексная автоматизация – это автоматизация пп с использованием автоматических систем машин: автоматических линий (ал), гибких производственных систем (гпс).

- •3) Полная автоматизация – высшая степень автоматизации, при которой все функции контроля и управления производством управляются автоматами.

- •45. Охарактеризовать резервы повышения эффективности использования трудовых ресурсов:

- •Виды резервов:

- •6. По структуре:

- •11. По времени возникновения резервов выделяют:

- •По отношению к сфере их использования:

- •3 Группы методов:

- •48. Охарактеризовать основные формы подготовки, переподготовки и повышения квалификации рабочих

- •Внутрипроизводственные методы:

- •49. Проанализировать структуру безработицы экономико-статистическими методами:

- •50. Охарактеризовать государственную политику содействия занятости:

- •51. Перечислить принципы формирования и применения государственных минимальных стандартов:

- •52. Дать характеристику основных субъектов трудовых правоотношений, их прав и обязанностей

- •Признаки юридического лица

- •Организационное единство

- •Виды юридических лиц

- •53. Раскрыть технологию разработки коллективного договора

- •54. Раскрыть сущность, основные положения и этапы заключения трудового договора.

- •3 Вида необоснованного отказа:

- •55. Раскрыть виды социальных страховых рисков и их страхового обеспечения

- •56. Раскрыть особенности социальное страхование от несчастных случае на производстве тк рф (с изм. И доп., вступающими в силу с 07.01.2011)

- •Охарактеризовать подходы к диагностике организационной культуры предприятия.

- •Дать характеристику основных подходов к классификации типологии ок:

- •Дайте классификацию типологии личности, подробно излагая характеристики типов темперамента.

- •Охарактеризуйте методы стимулирования результативности труда: экономические, целевые, метод расширения и обогащения работ, метод соучастия.

- •На основе социально-психологической структуры группы дайте характеристику межличностных отношений, построенных на восприятии и понимании людьми друг друга.

- •Дайте характеристику методов разрешения социальных конфликтов на основе динамики развития конфликта.

- •Динамика развития конфликта.

- •Перечислите признаки стресса и составьте рекомендации по его устранению

- •Охарактеризовать особенности формирования группового поведения в организации.

- •Креативность в группах

- •Роль лидера в повышении эффективности организации

- •Характеристики стилей руководства

- •3 Типа (роли) лидерства

- •Описать особенности управления поведением сотрудников в период организационных изменений

- •Раздел 1. Управление персоналом

- •Раздел 9. Социология и психология правления

- •Перечислите ошибки, которые допустил руководитель в данной ситуации.

- •Предложите и обоснуйте свои варианты дальнейших действий как руководителя.

- •1) Что, на ваш взгляд, необходимо было сделать в данной ситуации?

- •2) Перечислите ошибки, которые привели к данному развороту событий.

- •1) Для чего руководителю необходимо вводить делегирование?

- •Как можно научить Тамару делегировать полномочия?

- •Как Тамаре выбрать среди подчиненных тем, кому можно поручить часть своих обязанностей?

- •Задача №1.

- •Задача №3

- •Задача №4

- •Задача №5

- •Задача №6

- •Задача №7

- •Задача №8

- •Задача №9

- •Задача №5

3.2. Оценка рентабельности

К основным показателям этого блока, используемым в странах с рыночной экономикой для характеристики рентабельности вложений в деятельность того или иного вида, относятся рентабельность авансированного капитала и рентабельность собственного капитала. Экономическая интерпретация этих показателей очевидна — сколько рублей прибыли приходится на один рубль авансированного (собственного) капитала.

3.3. Оценка положения на рынке ценных бумаг

Данный вид анализа выполняется в компаниях, зарегистрированных на фондовых биржах и котирующих там свои ценные бумаги. Анализ не может быть выполнен непосредственно по данным финансовой отчетности - нужна дополнительная информация. Поскольку терминология по ценным бумагам в нашей стране еще окончательно не сложилась, приводимые названия показателей являются условными.

Доход на акцию. Представляет собой отношение чистой прибыли, уменьшенной на величину дивидендов по привилегированным акциям, к общему числу обыкновенных акций. Именно этот показатель в значительной степени влияет на рыночную цену акций. Основной его недостаток в аналитическом плане - пространственная несопоставимость ввиду неодинаковой рыночной стоимости акций различных компаний.

Ценность акции. Рассчитывается как частное от деления рыночной цены акции на доход на акцию. Этот показатель служит индикатором спроса на акции данной компании, поскольку показывает, как много согласны платить инвесторы в данный момент на один рубль прибыли на акцию. Относительно высокий рост этого показателя в динамике указывает на то, что инвесторы ожидают более быстрого роста прибыли данной фирмы по сравнению с другими. Этот показатель уже можно использовать в пространственных (межхозяйственных) сопоставлениях. Компаниям, имеющим относительно высокое значение коэффициента устойчивости экономического роста, характерно, как правило, и высокое значение показателя «ценность акции».

Дивидендная доходность акции. Выражается отношением дивиденда, выплачиваемого на акции, к ее рыночной цене. В компаниях, расширяющих свою деятельность путем капитализирования большей части прибыли, значение этого показателя относительно невелико. Дивидендная доходность акции характеризует процент возврата на капитал, вложенный в акции фирмы. Это прямой эффект. Есть еще и косвенный (доход или убыток), выражающийся в изменении рыночн цены акций данной фирмы.

Дивидендный выход. Рассчитывается путем деления дивиденда, выплачиваемого по акции, на доход на акцию. Наиболее наглядное толкование этого показателя — доля чистой прибыли, выплаченная акционерам в виде дивидендов. Значение коэффициента зависит от инвестиционной политики фирмы. С этим показателем тесно связан коэффициент реинвестирования прибыли, характеризующий ее долю, направленную на развитие производственной деятельности. Сумма значений показателя дивидендного выхода и коэффициента реинвестирования прибыли равна единице.

Коэффициент котировки акции. Рассчитывается отношением рыночной цены акции к ее учетной (книжной) цене. Книжная цена характеризует долю собственного капитала, приходящегося на одну акцию. Она складывается из номинальной стоимости (т.е. стоимости, проставленной на бланке акции, по которой она учтена в акционерном капитале), доли эмиссионной прибыли (накопленной разницы между рыночной ценой акций в момент их продажи и их номинальной стоимостью) и доли накопленной и вложенной в развитие фирмы прибыли. Значение коэффициента котировки больше единицы означает, что потенциальные акционеры, приобретая акцию, готовы дать за нее цену, превышающую бухгалтерскую оценку реального капитала, приходящегося на акцию на данный момент.

В процессе анализа могут использоваться жестко детерминированные факторные модели, позволяющие идентифицировать и дать сравнительную характеристику основных факторов, повлиявших на изменение того или иного показателя.

В основе приведенной системы действует следующая жестко детерминированная факторная зависимость:

![]()

где КФЗ - коэффициент финансовой зависимости, ВА - сумма активов предприятия, СК - собственный капитал.

Из представленной модели видно, что рентабельность собственного капитала зависит от трех факторов: рентабельности хозяйственной деятельности, ресурсоотдачи и структуры авансированного капитала. Значимость выделенных факторов объясняется тем, что они в определенном смысле обобщают все стороны финансово-хозяйственной деятельности предприятия, в частности бухгалтерскую отчетность: первый фактор обобщает форму №2 «Отчет о прибылях и убытках», второй - актив баланса, третий - пассив баланса.

Определение неудовлетворительной структуры баланса предприятия (к сведению)

В настоящее время большинство предприятий России находится в затруднительном финансовом состоянии. Взаимные неплатежи между хозяйствующими субъектами, высокие налоговые и банковские процентные ставки приводят к тому, что предприятия оказываются неплатежеспособными. Внешним признаком несостоятельности (банкротства) предприятия является приостановление его текущих платежей и неспособность удовлетворить требования кредиторов в течение трех месяцев со дня наступления сроков их исполнения.

В связи с этим особую актуальность приобретает вопрос оценки структуры баланса, так как решения о несостоятельности предприятия принимаются по признании неудовлетворительности структуры баланса.

Основная цель проведения предварительного анализа финансового состояния предприятия - обоснование решения о признании структуры баланса неудовлетворительной, а предприятия - платежеспособным в соответствии с системой критериев, утвержденной Постановлением Правительства Российской Федерации от 20 мая 1994 г. № 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий». Основными источниками анализа являются ф. №1 «Баланс предприятия», ф. №2 «Отчет о прибылях и убытках».

Анализ и оценка структуры баланса предприятия проводятся на основе показателей: коэффициента текущей ликвидности; коэффициента обеспеченности собственными средствами.

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным является одно из следующих условий:

• коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2; (Ктл);

• коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1. (Косс).

Основным показателем, характеризующим наличие реальной возможности у предприятия восстановить (либо утратить) свою платежеспособность в течение определенного периода, является коэффициент восстановления (утраты) платежеспособности. Если хотя бы один из коэффициентов меньше норматива (Ктл<2, а Косс<0,1), то рассчитывается коэффициент восстановления платежеспособности за период, установленный равным шести месяцам.

Если коэффициент текущей ликвидности больше или равен 2, а коэффициент обеспеченности собственными средствами больше или равен 0,1, рассчитывается коэффициент утраты платежеспособности за период, установленный равным трем месяцам.

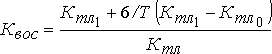

Коэффициент восстановления платежеспособности Квос определяется как отношение расчетного коэффициента текущей ликвидности к его нормативу. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности, установленный равным шести месяцам:

где Кнтл — нормативное значение коэффициента текущей ликвидности,

Кнтл = 2;6 - период восстановления платежеспособности за 6 месяцев;

Т - отчетный период, мес.

Коэффициент восстановления платежеспособности, принимающий значение больше 1, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Коэффициент восстановления платежеспособности, принимающий значение меньше 1, свидетельствует о том, что у предприятия в ближайшие шесть месяцев нет реальной возможности восстановить платежеспособность.

Коэффициент утраты платежеспособности Ку определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период утраты платежеспособности, установленный равным трем месяцам:

,где

Ту — период утраты платежеспособности

предприятия, мес.

,где

Ту — период утраты платежеспособности

предприятия, мес.

Перечислить пути повышения финансового состояния

Финансовая устойчивость выявляет степень зависимости предприятия от привлеченного заемного капитала и отражает возможность долгосрочной стабильной деятельности предприятия с позиции структуры используемого капитала. Основная задача анализа финансовой устойчивости — дать оценку степени независимости предприятия от заемных источников финансирования.

Для оценки финансовой устойчивости применяются методы оценки, в основе которых лежит;

а) расчет коэффициентов финансовой устойчивости;

б) анализ достаточности источников финансирования для формирования запасов.

Метод расчета коэффициентов финансовой устойчивости

К числу наиболее значимых показателей финансовой устойчивости относятся следующие показатели, основанные на сопоставлении данных, получаемых из пассива баланса (табл.).

1. Коэффициент капитализации (плечо финансового левириджа) показывает, какое количество заемных средств привлечено на один рубль собственного капитала предприятия, может рассчитываться на установленную дату или по средней за рассматриваемый период. Так как привлечение заемных средств генерирует финансовые риски, связанные с потерей финансовой устойчивости вплоть до банкротства предприятия, то считается целесообразным, чтобы величина этого коэффициента не превышала 1,5.

2. Коэффициент финансовой независимости (коэффициент концентрации собственно капитала) характеризует удельный вес собственных средств в общем объеме источников финансирования, т.е. фактически отражает общую финансовую независимость, рассчитывается на установленную дату. Зарубежная практика в определении оптимального уровня этого коэффициента различна: в Японии этот показатель доходит до 80 %, в США определяется на уровне 60 %, что связано с различными особенностями привлечения инвестиционного заемного капитала. Для российских условий желательный уровень коэффициента находится в интервале 0,4—0,6.

Коэффициент обеспеченности собственными оборотными средствами показывает, какая доля оборотных активов финансируется за счет собственного капитала, рассчитывается на установленную дату. Несмотря на существенные отраслевые различия, считается, что нижняя граница доли собственных оборотных средств должна быть не менее 10%. Оптимальной величиной считается величина коэффициента на уровне 0,5, обеспечивающая полную независимость предприятия в части формирования своих оборотных активов.

Коэффициент финансовой устойчивости показывает, какая доля актива финансируется за счет устойчивых, т.е. собственных и долговременных источников, рассчитывается на установленную дату или по средней.

Необходимо отметить, что в экономической литературе рассматривается множество других коэффициентов финансовой устойчивости, которые фактически являются иными комбинациями рассмотренных отчетных показателей пассива баланса и могут быть применены для различных аналитических целей.

Анализ достаточности источников финансирования для формирования запасов

Кроме расчета коэффициентов финансовой устойчивости, в основе которых лежат данные пассива баланса, оценку финансовой устойчивости проводят с позиции оценки достаточности источников финансирования для формирования запасов. Под запасами и затратами предприятия, для целей настоящего анализа, понимают стоимость текущих активов, отражаемых в балансе по строке 210, в том числе: стоимость сырья, материалов, топлива, полуфабрикатов, незавершенного производства, готовой продукции, товаров.

Как известно, теоретически долгосрочные пассивы, т.е. собственный капитал и долгосрочные кредитные ресурсы, должны направляться преимущественно на создание внеобортных активов. В этом случае для обеспечения стабильной платежеспособности необходимо, чтобы оборотные средства покрывали краткосрочные пассивы. Это позволит проводить оценку финансовой устойчивости с позиции достаточности (наличия излишка или недостатка) источников средств для формирования запасов. Степень финансовой устойчивости определяется путем сравнения величины запасов и затрат и источников их формирования.

Возможны три основные ситуации.

1.Предприятие имеет абсолютную финансовую устойчивость т.е. не зависит от внешних кредиторов, что выражается в том, что его собственные оборотные средства (СОС) полностью покрывают запасы и затраты (33):

СОС > 33.

2.Организация имеет нормальную финансовую устойчивость, т.е. собственные оборотные средства и краткосрочные источники финансирования, включая краткосрочный банковский кредит (КБК) и кредиторскую задолженность (КЗ), покрывают запасы и затраты:

СОС < 33<СОС+ КБК+ КЗ.

3.Финансовое состояние неустойчиво, т.е. организация вынуждена привлекать дополнительные источники финансирования в виде просроченной кредиторской задолженности, получения средств от продажи внеоборотных активов и пр., если выполняется следующее соотношение:

![]()

Пути повышения финансового состояния предприятия

Важнейшие направления совершенствования финансовой работы на предприятиях следующие:

- системный и постоянный финансовый анализ их деятельности;

- организация оборотных средств в соответствии с существующими требованиями с целью оптимизации фин состояния;

- оптимизация затрат предприятия на основе анализа взаимодействия взаимосвязи «затраты-выручка-прибыль»;

- оптимизация распределения прибыли и выбор наиболее эффективной дивидендной политики;

- оптимизация стр-ры имущества и источников его формирования с целью недопущения неудовлетворительной стр-ры баланса;

- разработка и реализация стратегической финансовой политики предприятия.

Важным условием повышения эффективности использования оборотных средств является рациональная организация производственных запасов. Основные пути сокращения производственных запасов сводятся к их:

- рациональному использованию;

- ликвидации сверхнормативных запасов материалов;

- совершенствованию нормирования;

- улучшению организации снабжения.

Пребывание оборотных средств в сфере обращения не способствует созданию нового продукта. Излишнее отвлечение их в сферу обращения – отрицательное явление. Важнейшими предпосылками сокращения вложений оборотных средств в эту сферу явл:

- рациональная организация сбыта готовой продукции;

- применение прогрессивных форм расчетов;

- своевременное оформление документации и ускорение ее движения;

- соблюдение договорной и платежной дисциплин.