- •1. Понятие и задачи инвестиционной стратегии, задачи стратегического анализа.

- •2. Понятие инвестиционной стратегии, ее цели и факторы, влияющие на ее выбор.

- •3. Значение, условия и методы реализации инвестиционной стратегии.

- •1.Максимизация прибыли от инвестиционной деятельности;

- •2.Минимазация инвестиционных рисков.

- •4. Этапы формирования инвестиционной стратегии предприятия.

- •5. Оценка и прогнозирование инвестиционного рынка

- •6. Инвестиционная привлекательность отраслей экономики.

- •7. Инвестиционная привлекательность регионов.

- •8. Оценка инвестиционной привлекательности предприятия.

- •9. Понятие инвестиционной деятельности, ее участники.

- •10. Понятие инвестиционного проекта, основные этапы его проектирования.

- •11. Основные критерии целесообразности инвестиций.

- •12. Общая характеристика методов оценки эффективности инвестиций.

- •13. Основные понятия оценки эффективности инвестиций.

- •14. Расчет потребности в дополнительном финансировании.

- •15. Оценка коммерческой эффективности в целом.

- •16. Расчет денежных потоков и показателей общественной эффективности.

- •17. Схема финансирования инвестиционного проекта.

- •18. Оценка реализуемости инвестиционного проекта.

- •19. Оценка инвестиционных решений.

- •20. Управление инвестиционными программами.

- •21. Организация финансирования инвестиционной программы.

- •22. Формирование инвестиционных программ по экономическим критериям.

- •23. Формирование инвестиционной программы по критерию Индекса возможных потерь npv и на основе индекса общей рентабельности.

- •24. Анализ проектов различной продолжительности и анализ альтернативных проектов методом приростных показателей.

- •25. Опционный метод оценки и метод расчета совокупных затрат.

- •26. Организационное сопровождение инвестиционных программ.

- •27. Учет инфляции при оценке эффективности инвестиционного проекта.

- •28. Анализ процентных ставок в условиях инфляции.

- •29. Влияние инфляции на оценку эффективности инвестиций. Определение современной стоимости при меняющихся процентных ставках.

- •30. Учет неопределенности и риска в инвестиционных проектах.

- •31. Норма дисконта и поправка на риск в инвестиционных проектах

- •32. Типы рисков, которые учитываются в поправке на риск.

- •33. Оценка устойчивости инвестиционного проекта

- •34. Расчет уровней безубыточности инвестиционного проекта.

- •35. Метод вариации параметров.

- •36. Общий порядок оценки ожидаемого эффекта от проекта.

- •37. Оценка ожидаемого эффекта от проекта при вероятностной неопределенности.

- •38. Оценка ожидаемого эффекта от проекта при интервальной неопределенности.

- •39. Понятие инвестиционного портфеля, цели и задачи формирования инвестиционного портфеля.

- •40. Основные принципы и этапы формирования инвестиционного портфеля.

- •41. Основные принципы классификации инвестиционных портфелей.

- •1. По объектам инвестирования.

- •2. По приоритетным целям инвестирования.

- •3. По достигнутому соответствию целей инвестирования.

- •42. Понятие инвестиционного портфеля, портфель реальных инвестиционных проектов.

- •43. Понятие инвестиционного портфеля, портфель ценных бумаг.

- •44. Основные понятия современной портфельной теории.

- •45. Имитационный анализ оптимизации инвестиционных стратегий

- •46. Идеальные рынки капитала. Теория структуры капитала и теория дивидендов, основные показатели теории капитала.

- •47. Инвестиции как денежные потоки. Притоки и оттоки денежных средств. Определение величины денежных поступлений.

- •48. Теория портфеля. Модель оценки доходности финансовых активов.

- •49. Концепция - коэффициента.

- •50. Линия рынка капитала.

- •51. Линия рынка ценных бумаг.

- •52. Теория ценообразования опционов.

- •53. Эффективность рынка

- •54. Теория агентских отношений и теория ассиметричной информации.

- •56.Арбитражный портфель

- •57.Риск отдельных финансовых активов.

- •58.Распределение вероятностей и ожидаемая доходность.

- •59.Дисперсия и среднее квадратическое отклонение.

- •60. Коэффициент вариации.

- •61. Анализ доходности и риска активов в портфеле.

- •62. Эффективные портфели.

- •63. Выбор оптимального портфеля.

- •64. Модели и принципы управления инвестиционным портфелем.

- •65. Критерии эффективности управления портфелем.

56.Арбитражный портфель

Арбитражный портфель - это портфель, требующий нулевого уровня богатства, элиминирующий и систематический и несистематический риски. Основной принцип - арбитражный портфель должен иметь нулевой доход, иначе появляется арбитражная возможность. Формирование арбитражного портфеля удовлетворяет четырем требованиям:

1. Специфический риск портфеля снижается до нуля. Пусть wi - изменение стоимости и доли актива в нашем портфеле, N- количество бумаг в портфеле. Несистематический риск элиминируется просто путем добавления как можно большего числа бумаг в портфель, сохраняя долю каждой бумаги очень маленькой. Пусть wi=1/N. Путем устремления количества бумаг к бесконечности мы минимизируем специфический риск.

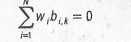

2. Суммарные затраты на портфель должны быть равны нулю. Такой портфель не нуждается в дополнительных ресурсах инвестора. Путем комбинаций коротких и длинных позиций инвестор может сформировать портфель, находясь в любом финансовом положении. Условие нулевых затрат:

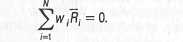

1. Арбитражный портфель не чувствителен ни к каким рыночным факторам, соответственно:

4. Положительная ожидаемая доходность свидетельствует о том, что портфель является арбитражным. Математически это будет выглядеть таким образом:

Арбитражный портфель, удовлетворяющий всем вышеприведенным условиям, привлекателен для инвестора, который стремится к большему доходу и не тревожится о факторном риске.

57.Риск отдельных финансовых активов.

Риск— это «возможная опасность», а также «действия на удачу в надежде на счастливый исход». Менеджеры, принимая инвестиционные и другие решения, должны оценивать риск и определять, компенсируется ли он ожидаемой доходностью, а не полагаться на счастливый случай. -

Поскольку анализ риска весьма важен, необходимо знать типы риска. Риск можно определить двояко: 1) как общий риск, относящийся к конкретному активу, рассматриваемому изолированно и измеряемому дисперсией ожидаемой доходности этого актива; 2)как рыночный риск, относящийся к конкретному активу как части портфеля активов и оцениваемый с учетом вклада этого актива в совокупный риск портфеля в целом.

При управлении активами нужно иметь возможность сопоставить риск с ожидаемой доходностью и определить какой должна быть величина доходности, необходимая для компенсации данного уровня риска. Определить это с помощью модели оценки доходности финансовых активов — САРМ.

r = rбезриск+ β*(rрыноч – rбезриск.),

где rрыноч – доходность рыноч. портфеля, rбезриск - доход-ть по безриск. ЦБ, β – берется из статистич. данных по рынку в целом.

Модель разработал У. Шарп, теорию – Г. Марковиц.

Согласно этой модели требуемая доход-ть риск. активов представляет собой функцию безриск. доход-ти и индекса колеблемости доход-ти данного актива по отношению к доходит на рынке в среднем.

58.Распределение вероятностей и ожидаемая доходность.

Поскольку риск связан с вероятностью того, что фактическая доходность окажется ниже ожидаемого значения, но основой для измерения риска являются распределения вероятностей доходности. Распределением вероятностей называется множество возможных исходов событий с указанием вероятности появления каждого из них. Ожидаемая доходность — наиболее вероятная величина доходности, величина, которую в теории вероятности принято называть математическим ожиданием.

Если число таких исходов конечно, то имеет место дискретное распределение вероятностей. В этом случае ожидаемую величину доходности (IRR) можно представить в следующем виде:

Е=ā= Σаi*рi

где а — ожидаемая доходность; ai — i-й возможный исход; Рi — вероятность появления i-го исхода; п — число возможных исходов; значком обозначено суммирование по всем n возможным исходам от 1-го до n-го.

Также существует 3 варианта исхода любого события: пессимистический, оптимистический и вероятностный. У оптимистического варианта исхода события доходность наибольшая, у вероятностного – доходность средняя, но наибольший вероятность наступления события, у пессимистического варианта – самая маленькая доходность.