- •31 Роль и место банков в экономике. Функции коммерческих банков

- •Сущность коммерческого банка (2 аспекта)

- •Принципы деятельности коммерческого банка

- •Особенности деятельности коммерческого банка

- •Функции коммерческих банков

- •32 Правовое положение кредитных организаций

- •33 Пассивные операции коммерческого банка, их основные формы. Виды депозитных операций коммерческого банка

- •34 Деятельность банка на межбанковском кредитном рынке

- •Стандартные условия проведения межбанковских кредитных и депозитных операций с использованием операционной системы reuters dealing

- •Механизм сделок на рынке мбк

- •Индикаторы рынка мбк

- •35 Активные операции коммерческого банка

- •36 Кредитная политика коммерческого банка, кредитный портфель. Структура и качество кредитного портфеля

- •37 Организация кредитования юридических лиц коммерческими банками

- •38 Организация кредитования физических лиц коммерческими банками

- •Особенности формирования резервов рвпк при кредитовании физических лиц

- •39 Деятельность коммерческого банка на рынке ипотечного кредитования

- •40 Инвестиционная политика коммерческого банка

- •41 Деятельность банка на валютном рынке

- •Международная банковская деятельность включает:

- •42 Пруденциальные нормы деятельности и ответственность банков за их нарушение

- •43 Рейтинг банка: общая характеристика, методики банковских рейтингов

- •Методики банковских рейтингов

- •44 Направления профессиональной деятельности банков на рынке ценных бумаг

- •Формы выпуска эмиссионных ценных бумаг:

- •46 Организация работы с клиентами

- •Принципы взаимоотношений банка с клиентами

- •Банковская тайна

- •47 Менеджмент персонала в коммерческом банке

- •48 Кб как организатор и контролер наличного денежного обращения

- •49 Организация обращения банковских карт

- •50 Обязательные нормативы коммерческого банка

- •I Нормативы достаточности капитала банка включают 3 вида нормативов:

- •Оплаченный уставный капитал

- •Прибыль текущего года и прошлых лет в части, подтвержденной аудиторской организацией. Б. Основной капитал банка равен:

- •В. Собственные средства банка (капитал):

- •II Нормативы ликвидности банка включают 3 вида нормативов:

- •51 Особенности банковского менеджмента: цели, задачи, механизм управления банковским продуктом, инструменты управления, методы решения экономических задач

- •52 Характеристика основных элементов банковского менеджмента: планирование, анализ, регулирование и контроль

- •53 Антикризисное управление в коммерческом банке

- •54 Управление финансовым результатом деятельности банка

- •55 Управление активами банка

- •56 Управление капиталом банка

- •Базовый капитал.

- •Добавочный капитал. Базовый капитал включает:

- •Оплаченный уставный капитал

- •Прибыль текущего года и прошлых лет в части, подтвержденной аудиторской организацией.

- •57 Управление пассивами банка

- •Методы управления пассивами:

- •Инструменты управления:

- •58 Управление банковскими рисками

- •Принципы управления рисками:

- •Этапы управления риском:

- •Поддержание достаточности капитала.

- •59 Управление ликвидностью

- •60 Банковский маркетинг: специфика банковского продукта, сегментация рынка банковских услуг. Инструменты банковского маркетинга

Методики банковских рейтингов

Рейтинг финансовой устойчивости – один из наиболее часто используемых рейтингов. Примером служит – международный рейтинг компании Moody’s. Рейтинг не рассматривает своевременность выполнения обязательств банка, а отражает вероятность того, что банку потребуется помощь третьей стороны (владельцев, госорганов, других компаний отрасли). Рейтинг не учитывает вероятность получения такой помощи, не рассматривает риски, связанные с внешним вмешательством, в том числе государственным. Среди учитываемых факторов выделяют внутренние факторы (базовые финансовые показатели, диверсификацию активов и т.п.) и внешние факторы (перспективы роста экономики, структуру и хрупкость финансовой системы, качество регулирования и надзора за банковской деятельностью). Рейтинги каждой категории дополняются индексами 1,2,3. Индекс 1 указывает на более высокое положение в своей рейтинговой категории.

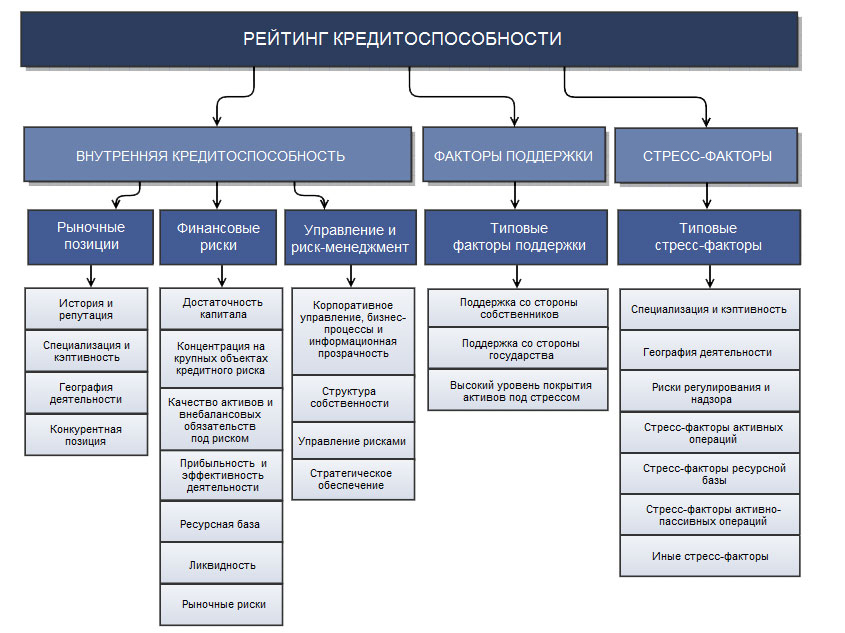

Рейтинг кредитоспособности банков, например, рейтинг отечественного рейтингового агентства «Эксперт «Ра»:

Методика, в соответствии с которой «Эксперт РА» проводит присвоение рейтингов кредитоспособности банка, включает анализ трех блоков: внутренняя кредитоспособность банка, факторы поддержки и подверженность стресс-факторам. Внутренняя кредитоспособность банка оценивается по трем составляющим: рыночные позиции (вес раздела 17%), финансовые риски (вес – 70%) и управление и риск-менеджмент (вес – 13%).

Рейтинг экономического состояния банков Центрального Банка РФ:

Оценка экономического положения банков осуществляется ЦБ РФ в соответствии с Указанием ЦБР от 30.04.08 г. № 2005-У «Об оценке экономического положения банков» по результатам оценок:

капитала;

активов;

доходности;

ликвидности;

обязательных нормативов, установленных Инструкцией БР № 139-И «Об обязательных нормативах банков» и Инструкцией БР № 124-И «Об установлении размеров (лимитов) открытых валютных позиций, методики их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями»;

качества управления;

прозрачности структуры собственности банка.

Оценка экономического положения банков осуществляется территориальным учреждением ЦБ РФ путем отнесения банка к одной из 5 классификационных групп:

К группе 1 относятся банки, в деятельности которых не выявлены текущие трудности, а именно банки, по которым капитал, активы, доходность, ликвидность в соответствии и качество управления в соответствии как "хорошие", а структура собственности в соответствии признается прозрачной либо достаточно прозрачной.

К группе 1 не могут быть отнесены банки при наличии хотя бы одного основания для отнесения к иной классификационной группе.

К группе 2 относятся банки, не имеющие текущих трудностей, но в деятельности которых выявлены недостатки, которые в случае их неустранения могут привести к возникновению трудностей в ближайшие 12 месяцев. В состав группы 2 включаются подгруппы 2.1 и 2.2.

К подгруппе 2.1 относятся банки, по которым имеется, в том числе, хотя бы одно из следующих оснований:

капитал, активы, ликвидность или качество управления оцениваются как "удовлетворительные", а структура собственности признается прозрачной или достаточно прозрачной;

доходность оценивается как "удовлетворительная";

не соблюдается хотя бы один из обязательных нормативов (за исключением норматива достаточности собственных средств (капитала) банка (Н1.0) по совокупности за 6 и более операционных дней в течение хотя бы одного из месяцев отчетного квартала.

К подгруппе 2.2 относятся банки, имеющие хотя бы одно из оснований, соответствующих подгруппе 2.1, и при этом доходность которых оценивается как "сомнительная" или "неудовлетворительная", или управление риском материальной мотивации персонала оценивается как "неудовлетворительное".

К группе 3 относятся банки, имеющие недостатки в деятельности, неустранение которых может в ближайшие 12 месяцев привести к возникновению ситуации, угрожающей законным интересам их вкладчиков и кредиторов, а именно банки, по которым имеется в том числе хотя бы одно из следующих оснований:

капитал, активы или ликвидность оцениваются как "сомнительные";

структура собственности оценивается как непрозрачная;

качество управления признается "сомнительным";

не соблюдается 4 и более месяцев в течение последних 6 месяцев хотя бы один из обязательных нормативов по совокупности за 6 и более операционных дней в течение каждого месяца (за исключением норматива достаточности собственных средств (капитала) банка (Н1.0);

действуют ограничения и (или) запреты на осуществление отдельных банковских операций, предусмотренных лицензией на осуществление банковских операций, и (или) запрет на открытие филиалов.

К группе 4 относятся банки, нарушения в деятельности которых создают реальную угрозу интересам их вкладчиков и кредиторов и устранение которых предполагает осуществление мер со стороны органов управления и акционеров (участников) банка, а именно банки, по которым имеется в том числе хотя бы одно из следующих оснований:

капитал, активы или ликвидность оценены как "неудовлетворительные";

качество управления оценивается как "неудовлетворительное";

не соблюдается норматив достаточности собственных средств (капитала) банка (Н1.0) по совокупности не более чем за 5 операционных дней в течение хотя бы одного из месяцев отчетного квартала.

К группе 5 относятся банки, состояние которых при непринятии мер органами управления и (или) акционерами (участниками) банка приведет к прекращению деятельности этих банков на рынке банковских услуг, а именно банки, по которым имеется в том числе хотя бы одно из следующих оснований:

банки с наличием признаков несостоятельности (банкротства)), независимо от того, приняты ли в отношении банка меры воздействия по данным основаниям;

основание для отзыва лицензии на осуществление банковских операций.

Основная идея методики ЦБ РФ по оценке банков близка к идее методики, используемой Федеральной резервной системы США и именуемой «CAMEL»:

"С" (capital adequacy) — показатели достаточности капитала, определяющие размер собственного капитала банка, который необходим для гарантии надежности банка для вкладчиков, и соответствие реального размера капитала необходимому;

"A" (asset quality) — показатели качества активов, определяющие степень «возвратности» активов и внебалансовых статей, а также финансовое воздействие проблемных займов;

"M" (management) — показатели оценки качества управления (менеджмента) работой банка, проводимой политики, соблюдения законов и инструкций;

"E" (earnings) — показатели прибыльности с позиций ее достаточности для будущего роста банка;

"L" (liquidity) — показатели ликвидности, оценивающие способность банка своевременно выполнять требования о выплатах по обязательствам и готовность удовлетворять потребность в кредите без потерь