- •1 Билет

- •1) Поиск источников, 2) инвестиции 3) управление затратами 4 ) расчет с рынком капитала 4)`мотивация менеджмента

- •2) Операционный, производственный и финансовый цикл

- •2 Билет

- •2) Долгосрочное финасирование

- •3) Формула с учетом ставки рефинанс.:

- •В процессе использования финансового лизинга должны быть выявлены такие предложения, которые минимизируют его стоимость.

- •4 Билет

- •1.Структура оборотных активов – балансирование между рисками.

- •1. Финансовое планирование. Модель общекорпоративной зависимости.

- •2. Реальный опцион в инвестиционных проектах. Опцион на отказ.

- •Управление дебиторской задолженностью

- •Кейс-метод. Построение кейса и анализ.

- •Оценка фирм с отрицательной прибылью.

- •Финансовый рычаг. Его влияние на прибыльность организаций.

- •27 Билет.

- •23 Билет

- •Соотношение риска и доходности для портфеля из двух активов при различных коэффициентах корреляции.

- •II. Комбинация портфеля и безрискового инвестирования. Линия рынка капитала( cml)

1 Билет

1) Цели и задачи финансового управления. Теория агентских отношений.

Роль финансового менеджера Модель 1234 4 штрих

1) Поиск источников, 2) инвестиции 3) управление затратами 4 ) расчет с рынком капитала 4)`мотивация менеджмента

Цели и задачи финансового управления. Теория агентских отношений.

Главная цель: увеличить стоимость собственности для владельцев. Это и есть объективная основа для принятия управленческих решений. Задачи: 1. Выжить 2. Избежать финансовых трудностей и банкротства 3. Победить конкурентов 4. Максимально увеличить объем продаж и сектор рынка 5. Максимизировать прибыль 6. Минимизировать расходы 7. Поддерживать устойчивое увеличение поступлений. Выделяют 2 группы целей: 1-ая → контроль прибыльности; 2-ая → контроль затрат. Итоговая цель: максимизация текущей рыночной стоимости одной акции в существующем акционерном капитале.

Агентские отношения в финансовом менеджменте — это отношения: 1) между акционерами и менеджерами; 2) между кредиторами и акционерами. Владельцы предприятия — его акционеры предоставляют менеджерам право принятия решений, что создает потенциальный конфликт интересов. Агентские конфликты имеют важное значение для крупных предприятий, поскольку обычно менеджеры владеют лишь небольшим процентом акций.

Агентский конфликт – акционеры менеджеры. Создавая крупные растущие предприятия, менеджеры: 1) закрепляют за собой свои места, поскольку скупка контрольного пакета акций новыми инвесторами становится менее вероятной; 2) увеличивают собственную власть, статус и оклады; 3) создают дополнительные возможности для своих подчиненных. Однако менеджеры могут проявлять чрезмерный личный интерес к окладам и привилегиям в ущерб интересам акционеров.

Менеджеров можно побудить действовать на благо акционеров с помощью контроля, стимулов, ограничений и наказаний.

Агентский конфликт акционеры — кредиторы. Кредиторы имеют право на часть доходов предприятия в размере процентов и выплат в счет погашения основного долга, а также на активы предприятия в случае его банкротства. Но контроль за решениями, осуществляют акционеры. Акционеры, действующие через менеджеров, могут направить ср-ва предприятия в сферу более рискованных проектов по сравнению с ожиданиями кредиторов. Тогда увеличение риска приведет к снижению рыночной стоимости невыплаченного долга, т.е. к потерям кредиторов.

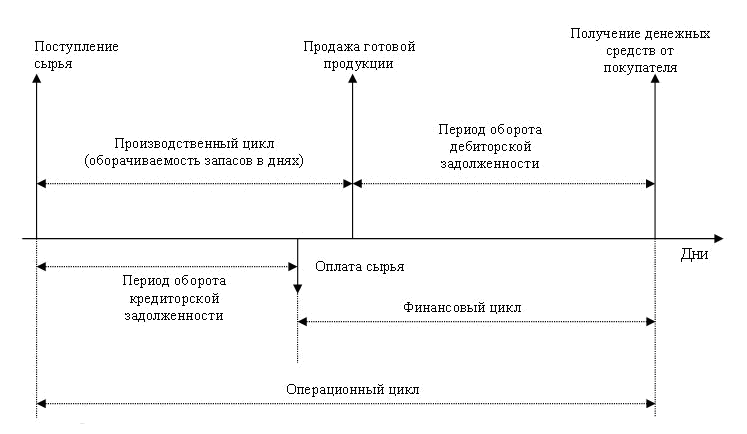

2) Операционный, производственный и финансовый цикл

Финансовый и производственный цикл

Любое промышленное предприятие проходит через цикл операционной деятельности, в течение которого закупаются материально-производственные запасы, производится готовая продукция и реализуется за наличные денежные средства или в кредит и, наконец, дебиторская задолженность погашается за счет поступлении денежных средств от клиентов. Этот цикл называется операционным. Операционный цикл отражает промежуток времени, в течение которого оборотные активы совершают полный оборот.

В составе операционного цикла выделяют несколько компонентов: 1. Цикл оборота материально-производственных запасов (производственный цикл) – среднее время (в днях), необходимое для перевода материально-производственных запасов из формы материалов (сырья) в готовую продукцию и ее реализации. Таким образом, производственный цикл – это период времени, который начинается с момента поступления материалов на склад и заканчивается в момент отгрузки покупателю готовой продукции, которая была изготовлена из данных материалов. 2. Цикл оборота дебиторской задолженности – среднее время, необходимое для погашения покупателями дебиторской задолженности, возникшей в результате осуществления продаж в кредит. 3. Цикл оборота кредиторской задолженности – среднее время, проходящее с момента закупки материально-производственных запасов предприятием до момента оплаты счетов кредиторов. На основе вышеприведенных компонентов рассчитывается финансовый цикл. Финансовый цикл – это разрыв между сроком платежа по своим обязательствам перед поставщиками и получением денег от покупателей (дебиторов). Иными словами, он характеризует отрезок времени, в течение которого полный оборот совершают собственные оборотные средства. Финансовый цикл = Производственный цикл + Период оборота дебиторской задолженности - Период оборота кредиторской задолженности Сокращение операционного и финансового циклов в динамике рассматривается как положительная тенденция. Оно может произойти за счет ускорения производственного процесса (периода хранения материально-производственных запасов, снижения длительности изготовления готовой продукции и периода ее хранения на складе), ускорения оборачиваемости дебиторской задолженности, замедления оборачиваемости кредиторской задолженности. |

Рисунок

№1. Взаимосвязь производственного и

финансового циклов

Рисунок

№1. Взаимосвязь производственного и

финансового циклов