- •Лекция №1 (02.09.2010) Теоретические основы инвестиций и источников их финансирования

- •I. Основные понятия, классификация и виды инвестиций

- •II. Реальные и финансовые инвестиции

- •Лекция №2 (02.09.2010)

- •III. Краткосрочные и долгосрочные инвестиции

- •IV. Инвестиционная деятельность предприятия

- •V. Источник финансирования инвестиций

- •VI. Нормативно-правовое обеспечение долгосрочных и краткосрочных инвестиций

- •Лекция №3 (27.09.2010) Понятие инвестиционного проекта

- •I. Разработка инвестиционного проекта

- •II. Фазы инвестиционного проекта

- •III. Методы финансирования инвестиционного проекта

- •IV. Методы оценки экономической эффективности инвестиционного проекта

- •Лекция №4 (04.10.2010) Методы анализа и оценки эффективности инвестиционных проектов

- •I. Правила инвестирования

- •II. Содержание, цели, задачи управления портфелем инвестиционного проекта

- •III. Классификация инвестиционных проектов

- •IV. Бизнес-план инвестиционных проектов

- •Лекция №5 (11.10.2010) Средневзвешенная стоимость капитала и принципы принятия долгосрочных инвестиционных решений

- •I.Средневзвешенная стоимость капитала

- •Расчет средневзвешенной стоимости капитала по акционерной компании.

- •II.Принципы принятия инвестиционных решений

- •Лекция №6 (18.10.2010) Эффективность инвестиционного проекта

- •I.Критерии эффективности инвестиционного решения

- •II.Денежные потоки инвестиционного проекта

- •III.Дисконтирование денежных средств

- •IV.Показатели оценки эффективности инвестиционного проекта

- •Лекция №7 (25.10.2010) Изучение чувствительности проекта и оценка проектных рисков

- •I.Чувствительность проекта

- •II.Анализ и оценка проектных рисков

- •Лекция №8 (01.11.2010)

- •Финансовые активы предприятия

- •I.Сущность финансовых активов

- •II.Типы портфелей ценных бумаг и инвестиционных стратегий

- •III.Технология фондовым портфелем акционерных обществ

- •Лекция №10 (15.11.2010)

- •IV.Диверсификация фондового портфеля

- •V. Виды и способы снижения рисков фондового портфеля

- •Лекция №11 (22.11.2010) Оценка инвестиционных качеств и эффективность финансовых активов

- •I. Сущность финансовых активов предприятий

- •II. Документарные и бездокументарные ценные бумаги

- •Лекция №12 (29.11.2010)

- •III. Денежные и капитальные ценные бумаги

- •Лекция №13 (06.12.2010)

II.Типы портфелей ценных бумаг и инвестиционных стратегий

Портфельная стратегия акционерной компании базируется на основе включения в фондовый портфель как можно большего количества ценных бумаг различных видов и типов.

Под инвестиционным портфелем понимают совокупность ценных бумаг, принадлежащих предприятию-инвестору, различного срока погашения с неодинаковыми доходностью, ликвидностью и степенью риска.

Теория портфеля предполагает построение такой инвестиционной программы, которая позволяет инвестору при имеющихся в его распоряжении свободных денежных средств получить ожидаемый доход при минимальном риске.

По соотношению уровня риска и дохода портфели делятся на виды:

Портфель агрессивного инвестора. Его цель – получение максимального дохода при высоком уровне риска.

Портфель умеренного инвестора позволяет при заданном уровне риска получить приемлемый доход.

Портфель консервативного инвестора предусматривает минимальный уровень риска при использовании надежных, но медленно растущих по курсовой стоимости ценных бумаг.

Гарантия получения невысокого дохода не подвергается сомнению, но сроки его получения распределены во времени.

III.Технология фондовым портфелем акционерных обществ

В условиях формирования отечественного фондового рынка надо определить концептуальный подход к управлению портфелем ценных бумаг акционерного общества.

Акционерное общество вправе привлекать денежные средства за счет эмиссии собственных ценных бумаг и вкладывать привлеченные средства в высокодоходные активы. Их цель – прирост акционерного капитала и получение дополнительной прибыли.

Если вложения в ценные бумаги и привлечение с их помощью денежных средств составляют множество позиций и включают ряд партнеров акционерных обществ, то возникает проблема управления активами и пассивами как единым целым.

В портфель инвестора можно включать ценные бумаги одного вида (обыкновенные акции) и нескольких видов (привилегированные акции, корпоративные облигации, депозитные сертификаты, государственные облигации).

Формируя портфель, инвестор исходит из выбранной им инвестиционной стратегии и стремится добиться того, чтобы он был доходным, ликвидным и безопасным.

Под безопасностью портфельных инвестиций понимают страхование от возможных рисков и стабильность получения дохода.

Под ликвидностью подразумевают способность финансового актива быстро превратиться в денежные средства для приобретения товаров и услуг.

Основная цель инвестора – достичь оптимального соотношения между доходом и риском.

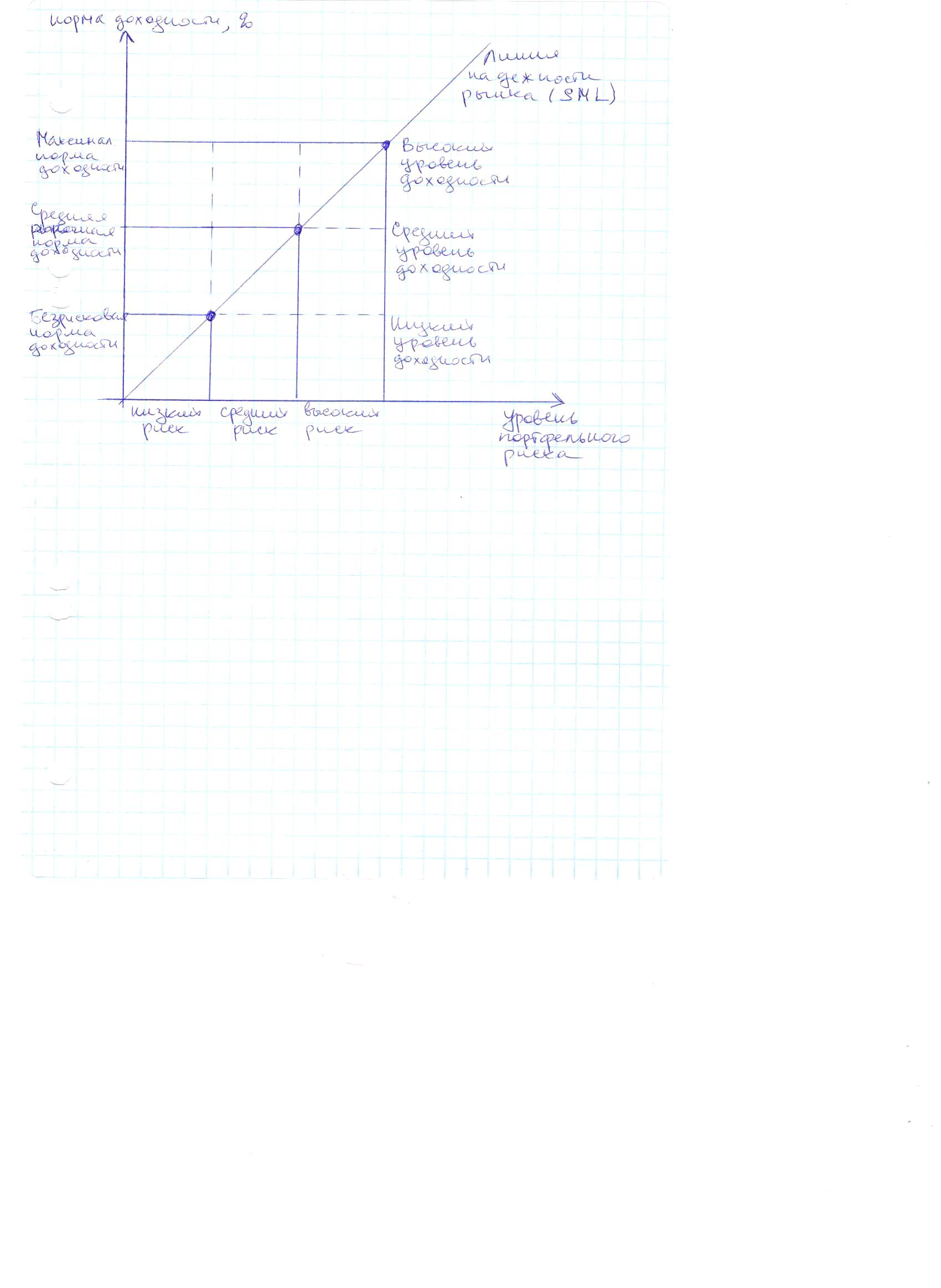

Соотношение между этими параметрами можно показать на графике:

Рис.1. Зависимость нормы доходности фондового портфеля инвестора от уровня портфельного риска

Лекция №10 (15.11.2010)

IV.Диверсификация фондового портфеля

Распространенным методом снижения риска потерь инвестора от управления фондовым портфелем служит его диверсификация, т.е. приобретение им различных типов (видов) ценных бумаг.

Риск существенно снижается, когда финансовые активы компании-инвестора распределены между различными видами фондовых инструментов и эмитентами.

Диверсификация понижает риск за счет того, что возможны низкие доходы по одним ценным бумагам будут компенсированы высокими доходами по другим финансовым активам.

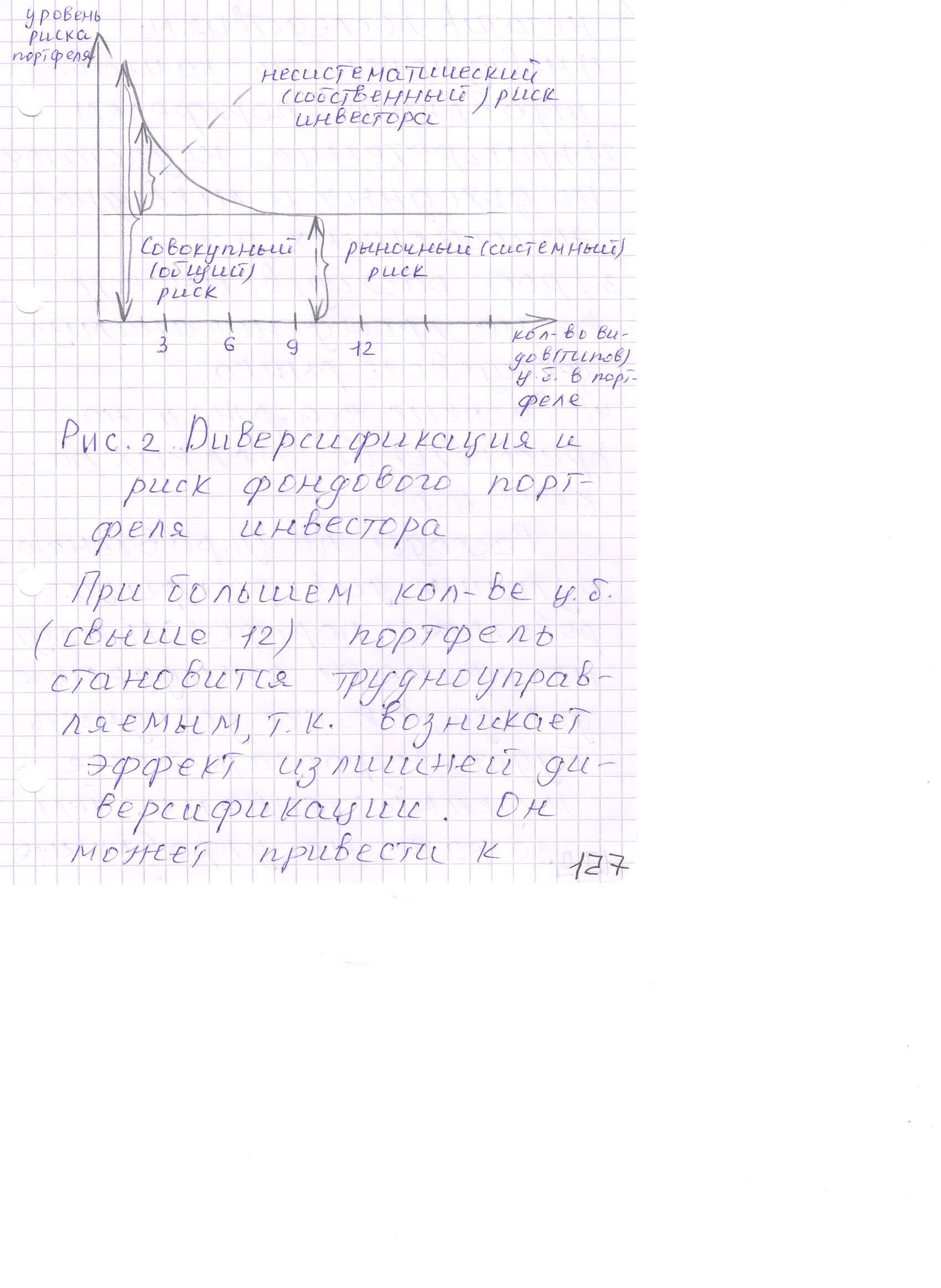

Минимизация риска достигается за счет включения в портфель ценных бумаг эмитентов широкого круга отраслей хозяйства и видов бизнеса. Отдельные специалисты оценивают как оптимальную величину фондового портфеля, в которую входят от 8 до 12 видов ценных бумаг.

Рис.2. Диверсификация и риск фондового портфеля инвестора

При большем количестве ценных бумаг (свыше 12) портфель становится трудно управляемым, т.к. возникает эффект излишней диверсификации, что может привести к таким негативным последствиям, как:

невозможность качественного управления портфелем;

приобретение недостаточно доходных и ликвидных эмиссионных ценных бумаг;

рост расходов инвестора на проведение анализа фондового рынка;

высокие издержки на приобретение мелких пакетов ценных бумаг.

Расходы по управлению излишне диверсифицированным портфелем могут не принести ожидаемого дохода, т.к. его доходность будет возрастать более низкими темпами, чем затраты на управление им.