- •1. Экономика организации как учебная дисциплина: понятия экономики, цель, предмет и задачи.

- •2.Организация как субъект хозяйствования: цели, функции.

- •3. Классификация коммерческих организаций

- •4.Современные формы добровольных объединений предприятий

- •5 Направление и объекты государственного регулирования экономики организации

- •6 Сущность, факторы и субъекты внешней среды, ее влияние на деятельность организации

- •7. Специализация производства: понятие, формы, показатели, эффективность

- •8.Диверсификация производства: понятие, виды, эффективоность

- •9. Понятие и состав внеоборотных активов организации.

- •10. Ос организации: виды, состав, структура.

- •11.Методы оценки основных средств

- •12.Износ и амортизация основных средств

- •13. Показатели эффективности использования основных средств

- •14. Лизинг как форма обновления основных средств

- •15.Понятие, состав и структура оборотных средств предприятия

- •16.Источники формирования оборотных средств предприятия

- •17. Определение потребности в оборотных средствах

- •18.Показатели эффективности использования оборотных средств и пути ускорения их оборачиваемости

- •19. Понятие, состав материальных ресурсов организации.

- •20. Показатели и пути повышения эффективности использования материальных ресурсов в организации

- •21. Сущность и классификация персонала организации

- •22.Расчет численности работников организации

- •23. Производительность труда и ее значение в экономике организации.

- •24.Факторы и резервы роста производительности труда

- •25.Понятие и показатели производственной программы

- •26. Производственная мощность: понятие и виды, методика расчета.

- •27. Сущность, показатели оценки качества и конкурентоспособности продукции.

- •28.Методы оценки качества и конкурентоспособности продукции .

- •29. Понятие, виды сертификации и оценки соответствия продукции и услуг.

- •30. Пути повышения конкурентоспособности продукции.

- •31.Сущность, виды и функции оплаты труда.

- •32. Принципы организации оплаты труда

- •33.Формы и системы оплаты труда.

- •34. Тарифная система: сущность, элементы, область применения.

- •35.Зарубежный опыт организации оплаты труда

- •36.Понятие, виды издержек производства и себестоимости продукции

- •37. Классификация затрат на производство продукции (работ, услуг)

- •38. Калькулирование себестоимости продукции и цены

- •39. Сущность, виды дохода и прибыли предприятия

- •40. Формирование и распределение прибыли предприятия

- •41. Показатели рентабельности и методика их расчета

- •42.Пути снижения себестоимости продукции и направления повышения прибыли, рентабельности.

- •43. Жизненный цикл организации характеристика его этапов

- •44. Содержание и особенности инновационной деятельности предприятия

- •45. Результаты инновационной деятельности и их классификация.

- •46. Оценка экономической эффективности инноваций

- •47. Сущность и виды инвестиций

- •48.Особенности инвестиционной деятельности организации

- •49. Инвестиционный проект: понятие и основные разделы

- •50. Оценка экономической эффективности инвестиционного проекта.

- •Бизнес-планирование

- •Планирование деятельности организации в рыночной экономике: цели, задачи

- •2. Принципы планирования и их использование в практической деятельности.

- •3. Методы обоснования плановых решений, их характеристика и применение.

- •Типы планирования деятельности коммерческих организаций.

- •Система планов предприятия. Виды планов.

- •Стратегия предприятия. Виды стратегий.

- •Стратегическое планирование: назначение, цели, основные этапы.

- •Тактическое планирование на предприятии. Текущие планы.

- •Бизнес-планирование: сущность, цели, задачи.

- •Бизнес-план: понятие, функции, виды.

- •Состав и содержание нормативно-правовой базы бизнес-планирования в Республике Беларусь.

- •Классификация бизнес-планов, особенности различных видов.

- •Бизнес-план развития организации.

- •Бизнес-план инвестиционного проекта.

- •Состав и содержание бизнес-планов.

- •Порядок разработки, экспертизы и рассмотрения бизнес-планов. Государственная экспертиза.

- •Маркетинговый план в системе бизнес-плана: назначение, состав, цели и роль.

- •Товарная стратегия предприятия.

- •Стратегия ценообразования.

- •Сбытовая стратегия и тактика предприятия.

- •Планирование объема продаж.

- •Производственное планирование в бизнес-плане: состав решаемых задач, цели, назначение.

- •Планирование производственной программы предприятия.

- •Планирование закупок.

- •Планирование затрат на производство и реализацию продукции.

- •Организационный план в системе бизнес-плана.

- •Планирование потребности организации в персонале.

- •Планирование расходов на оплату труда.

- •Состав, назначение, функции финансового плана.

- •Планирование прибыли в бизнес-плане.

- •Маржинальная (переменная) прибыль: понятие, практическое использование. Производственный рычаг и его применение.

- •Планирование потока движения денежных средств. Финансовая стратегия.

- •Прогноз баланса, его место и роль в системе финансового планирования.

- •Использование метода «точка безубыточности» в бизнес-планировании, его оценка и анализ.

- •Показатели коммерческой эффективности бизнес-планов инвестиционных проектов.

- •Показатели эффективности бизнес-плана развития предприятия.

- •Риски в производственно-хозяйственной деятельности организации и пути их снижения.

- •Использование метода «анализ чувствительности» в бизнес-плане.

- •Использование метода «дисконтирование» в бизнес-плане.

Использование метода «точка безубыточности» в бизнес-планировании, его оценка и анализ.

Данный метод позволяет контролировать и устанавливать прибыльное соотношение издержек и доходов предприятия.

Если прибыль – цель предприятия, то операционный анализ – важный метод ее достижения.

Операционный анализ в планировании может быть использован для установления цен на продукцию, определения объемов продаж, запаса финансовой прочности, позволяет увеличить гибкость финансового планирования и снизить риск.

Суть метода – определение точки нулевой прибыли, или минимального объема продаж, начиная с которого фирма не имеет убытков. При этом издержки фирмы (ВИ) равны ее доходам (В), то есть:

В = ВИ; , (1.2)

где q – объем продаж в физических единицах, шт.;

Ц – цена 1 продукции, руб.;

ПОИ – постоянные издержки в объеме реализации;

ПИ – переменные издержки на 1 продукции.

Тогда ( шт.), (1.3)

где q – точка безубыточности, то есть объем продаж, соответствующий безубыточному состоянию предприятия Его называют критическим объемом или порогом рентабельности.

Для расчета точки безубыточности в денежных единицах рассмотренная формула точки безубыточности примет вид:

(1.4)

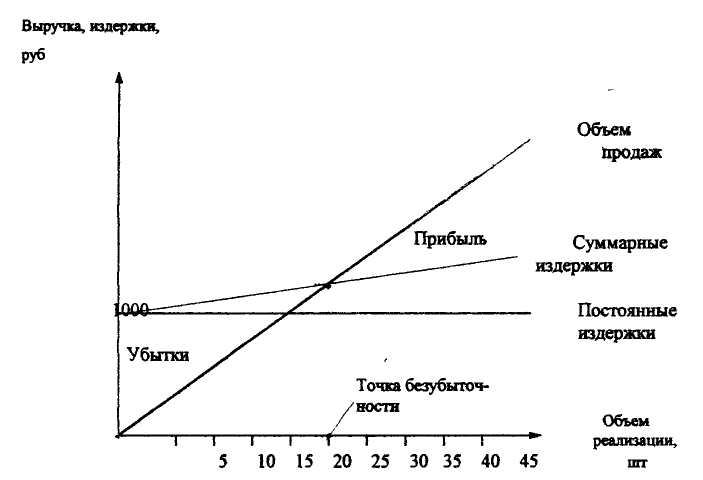

Точка безубыточности может быть определена и графически, как пересечение графиков объема продаж и издержек (рис.2).

В процессе построения графика «точка безубыточности» выделяют «запас прочности» - разница между планируемой выручкой от реализации и критическим объемом. Можно рассчитать «запас прочности» и в процентах к выручке от реализации.

Показатели коммерческой эффективности бизнес-планов инвестиционных проектов.

Эффективность инвестиционных бизнес-планов характеризуется системой показателей, отражающих соотношение затрат и результатов применительно к интересам участников. В соответствии с категориями участников различают следующие виды экономической эффективности:

коммерческая (финансовая) эффективность, учитывающая финансовые последствия реализации проекта для его непосредственных участников;

бюджетная эффективность, отражающая финансовые последствия осуществления проекта для республиканского и/или местного бюджета;

экономическая эффективность, учитывающая затраты и результаты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов участников инвестиционного проекта и допускающие стоимостное измерение.

Коммерческая оценка инвестиционного проекта должна осуществляться по трем направлениям:

1.Оценка коммерческой эффективности инвестиций.

2.Оценка финансовой реализуемости инвестиционного проекта.

3.Оценка рисков реализации инвестиционного проекта.

Оценка базируется на сопоставлении ожидаемого чистого дохода от реализации проекта с инвестированным в проект капиталом. В основе метода лежит вычисление чистого потока наличности, определяемого как разность между чистым доходом по проекту и суммой общих инвестиций и платы за кредиты (займы), связанные с осуществлением капитальных затрат по проекту. Рассчитанные на основании такого ЧПН показатели эффективности позволяют дать общую оценку результативности проекта и его доходности. На основании ЧПН и коэффициента дисконтирования, который приводит будущие потоки и оттоки денежных средств на шаге t к начальному периоду времени, рассчитываются чистый дисконтированный доход (ЧДД); индекс доходности (ИД); внутренняя норма доходности (ВНД); срок окупаемости.

Чистый дисконтированный доход характеризует интегральный эффект от реализации проекта и определяется как величина, полученная дисконтированием (при постоянной процентной ставке отдельно от каждого года) разницы между всеми годовыми оттоками и притоками реальных денег, накапливаемых в течение горизонта расчета проекта:

, где

Пt

потоки наличности в годы t

= 1,2,3,…, Т; Т – горизонт расчета; r

– ставка (норма) дисконта. Принимается

на уровне не ниже средней стоимости

финансовых ресурсов на рынке капитала,

или фактической ставки процента по

долгосрочным валютным кредитам.

, где

Пt

потоки наличности в годы t

= 1,2,3,…, Т; Т – горизонт расчета; r

– ставка (норма) дисконта. Принимается

на уровне не ниже средней стоимости

финансовых ресурсов на рынке капитала,

или фактической ставки процента по

долгосрочным валютным кредитам.

Чистый дисконтированный доход показывает абсолютную величину дохода, приведенную к началу реализации проекта и должен иметь положительное значение, иначе инвестиционный проект нельзя рассматривать как эффективный.

Внуренняя норма доходности - интегральный показатель, рассчитываемый нахождением ставки дисконта, при которой стоимость будущих поступлений равна стоимости инвестиций (ЧДД=0).

Если проект выполняется за счет заемных средств, то ВНД характеризует максимальный процент, под который возможно взять кредит, чтобы рассчитаться из доходов от реализации.

При заданной инвестором норме дохода на вложенные средства инвестиции оправданы, если ВНД превышает установленный показатель. Этот показатель также характеризует «запас прочности» проекта, выражающийся в разнице между ВНД и ставкой дисконта (в процентном исчислении).

Индекс рентабельности (доходности) (ИР) - критерий оценки, определяемый как частное от деления суммы приведенных доходов от реализации проекта на приведенную стоимость первоначальных инвестиций:

, где

ДИ – дисконтированная стоимость

инвестиций за расчетный период (горизонт

расчета).

, где

ДИ – дисконтированная стоимость

инвестиций за расчетный период (горизонт

расчета).

Инвестиционные проекты эффективны при ИР большем 1.

Индекс доходности является показателем, на основании которого производят сравнение различных проектов и принимается решение о финансировании.

Так как ЧДД, ВНД ИД напрямую зависят от выбранного горизонта расчета, Правилами установлен порядок его определения. Для необоснованного их завышения, при горизонте расчета, превышающем период окупаемости на три года и более, для цели оценки эффективности проекта горизонт расчета принимается равным динамическому сроку окупаемости плюс один год.

Срок окупаемости служит для определения степени рисков реализации проекта и ликвидности инвестиций. Различают простой срок окупаемости и динамический. Простой срок окупаемости проекта – это период времени, по окончании которого чистый объем поступлений (доходов) перекрывает объем инвестиций (расходов) в проект, и соответствует периоду, при котором накопительное значение чистого потока наличности изменяется с отрицательного на положительное.

Расчет динамического срока окупаемости проекта осуществляется по накопительному дисконтированному чистому потоку наличности. Дисконтированный срок окупаемости в отличие от простого учитывает стоимость капитала и показывает реальный период окупаемости.

Основными показателями бюджетной эффективности является бюджетный эффект, который используется для обоснования заложенных в проекте мер господдежки. Для каждого временного периода бюджетный эффект определяется как разность между доходами и расходами соответствующего бюджета. Простой и динамический сроки окупаемости мер государственной поддержки определяются по аналогии с расчетом срока окупаемости.

Выбор инвестиционного проекта, предусматривающего господдержку, производится исходя из максимального интегрированного эффекта, учитывающего коммерческую, бюджетную и экономическую эффективность.

На завершающем этапе расчетов эффективности инвестиционных проектов проводится анализ основных видов рисков, которые могут возникнуть в ходе его реализации.