- •1.4. Синтетический учет

- •Счета и субсчета

- •Иерархия субсчетов

- •Группировка в окне счета

- •Признаки учета по счетам

- •Валютный учет

- •Количественный учет

- •Налоговый учет (в плане счетов)

- •Забалансовые счета

- •Активные и пассивные счета

- •Настройка синтетического учета

- •1.5. Аналитический учет

- •Механизм субконто

- •Многомерный аналитический учет

- •1.6. Налоговый учет организация налогового учета

- •Основные принципы работы подсистемы

- •Статьи доходов и статьи затрат

- •Налоговое назначение

- •Налоговый учет тмц

- •Налоговый учет необоротных активов

- •Режим «даты актуальности»

- •Схемы налогообложения

- •Первое событие

- •Простой и сложный учет ндс

- •1.7. Организация партионного учета

- •Методы оценки и их реализация

- •1.9. Стандартные отчеты

Налоговое назначение

В документах продажи и других документах, формирующих доходы и затраты, указывается налоговое назначение, а также статья доходов, затрат или неоперационных расходов. Этой информации достаточно для заполнения декларации. Специализированные регистры накопления для ведения учета по налогу на прибыль не используются.

В реквизите документов «Налоговое назначение» указывают вид деятельности: в которой будет или был использован актив. В программе существует два вида налоговых назначений:

«Налоговое назначение доходов и затрат» — определяет вид налоговой деятельности при начислении доходов и затрат. Их указывают в документах продажи, а также в документах, регистрирующих прочие доходы и затраты;

«Налоговое назначение НДС» — определяет вид деятельности НДС при покуш и использовании активов.

Налоговые назначения активов и взаиморасчетов по НДС используются:

при приобретении активов — для определения права на налоговый кредит, корректного отражения операции приобретения в Реестре налоговых накладных и декларации. С этой целью налоговое назначение указывается в документах приобретения платежных документах и входящих налоговых документах;

при дальнейшем движении активов — для контроля за их целевым использованием. С этой целью налоговое назначение указывается в документах товародвижеш и ввода в эксплуатацию необоротных активов.

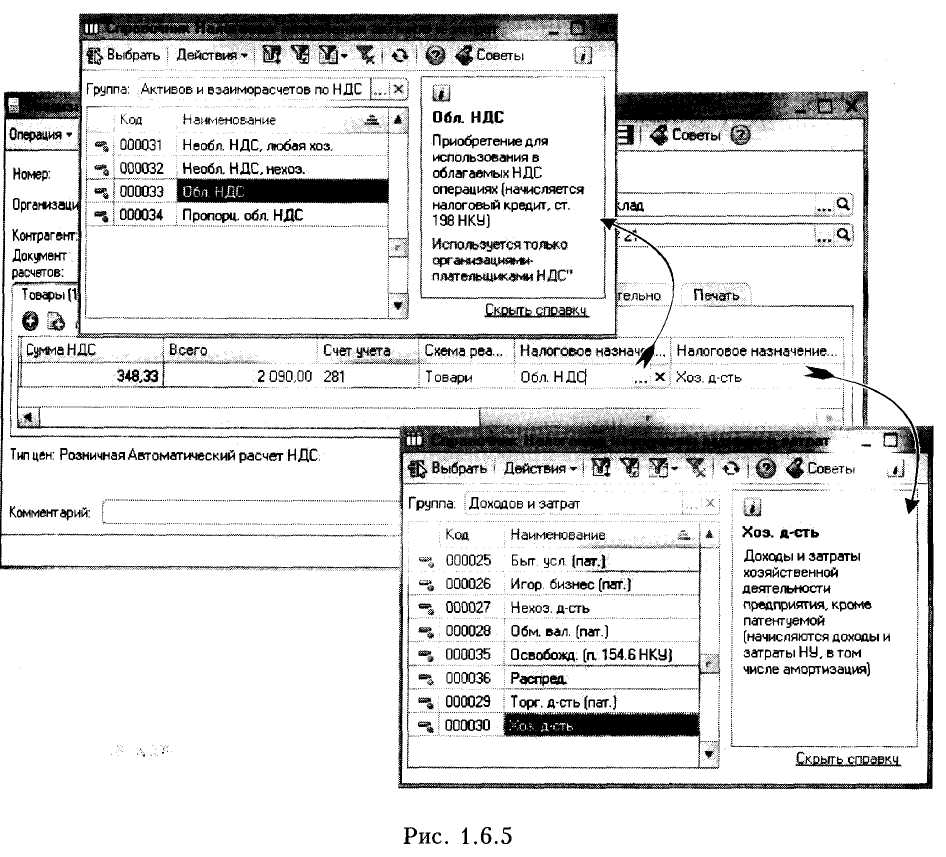

На рис. 1.6.5 приведен список всех использующихся в программе налоговых ш значений доходов и затрат. Приведем их краткую характеристику:

хозяйственная деятельность — это деятельность, облагаемая по обычно (основной) ставке налога, для ведения которой не требуется приобретение торговы патентов;

патентуемые виды деятельности (деятельность, для ведения которой необходим патент);

освобожденная деятельность — это деятельность, освобожденная от налогообжения в соответствии с п. 154.6 НКУ;

нехозяйственная;

— распределяемая — этот вид деятельности может быть указан при начислении затрат, связанных одновременно с несколькими видами деятельности и подлежащих распределению в соответствии с п. 152.11 НКУ.

К примеру, если мы плательщики НДС и продаем ТМЦ, что является нашей хозяйственной деятельностью, то в реквизите «Налоговое назначение НДС» нужно будет указать значение «Обл. НДС», а в реквизите «Налоговое назначение доходов и затрат» — «Хоз. д-сть».

Оба эти налоговые назначения связаны друг с другом и не могут носить взаимоисключающий характер. Так, если в реквизите «Налоговое назначение НДС» указано значение «Обл. НДС», то в реквизите «Налоговое назначение доходов и затрат» не может быть указана нехозяйственная деятельность.

Все налоговые назначения хранятся в одноименном справочнике, он представлен на рис. 1.6.6. Помимо действующих сейчас налоговых назначений, в нем хранятся и налоговые назначения, которые с 01.04.11 г. не используются в программе.

Рис.1.6.6

Если в организациях, по которым ведется учет, используются не все виды налоговой деятельности, предусмотренные в конфигурации, то список налоговых назначений можно ограничить. Для этого предназначена кнопка «Настройка используемых» в форме списка справочника. Впоследствии при выборе налогового назначения в документах программа будет показывать только используемые назначения.

На взаимодействии статей расходов и доходов, а также налоговых назначений и базируется налоговый учет.