- •Содержание

- •Введение

- •Глава 1. Теоретические аспекты анализа финансового состояния предприятия

- •1.1. Понятие финансового состояния предприятия и роль его анализа

- •Источники информации и методы анализа финансового состояния организации

- •1.3. Методика анализа финансового состояния предприятия

- •1.4 Антикризисное управление организацией

- •1.4.1 Диагностика кризисов в организации

- •1.4.2 Методы преодоления финансового кризиса в организации

- •Глава 2. Оценка финансового состояния зао ск «Ленинградский»

- •2.2. Анализ финансового состояния

- •Зао «ск Ленинградский»

- •2.3. Комплексная оценка финансового состояния

- •Глава 3. Пути улучшения финансового состояния зао ск «Ленинградский»

- •3.1. Разработка направлений улучшения финансового состояния

- •3.2 Обоснование мероприятий по улучшению финансового состояния

Глава 2. Оценка финансового состояния зао ск «Ленинградский»

2.1. Краткая характеристика ЗАО СК «Ленинградский»

Организация ЗАО «Сыродельный комбинат Ленинградский» зарегистрирована 1 апреля 2011 года. Компании был присвоен ОГРН 1112341000100 и выдан ИНН 2341015890.

ЗАО «СК Ленинградский» расположено по адресу 353740, Краснодарский край, Ленинградский район, ст-ца Ленинградская, ул Заводская, д 1 А.

Основным видом деятельности является производство молочных продуктов. Компанию возглавляет Клыков Евгений Михайлович.

Согласно структуре управления и производства ООО «Алтайская молочная компания» (рисунок 2.2), в подчинении у генерального директора находятся: главный инженер, заместитель директора, начальник производства, бухгалтерия, экономическая служба, инженер по охране труда, ведомственная охрана, инспектор по кадрам, начальник ОКС, молокоприемный пункт, молокоприемный пункт.

Рисунок 2.1 – Структура управления и производства

ЗАО «СК Ленинградский»

Организационную структуру ЗАО «СК Ленинградский» можно отнести к линейно-функциональной, в основе которой лежит линейный тип организации. В соответствии с ним на всех уровнях управления выделяются линейные руководители. Они наделены правом единоличного управления деятельностью своих подразделений и несут полную ответственность за результаты их функционирования.

С ростом доходов населения доля потребления качественных сыров, которые позиционируются в среднем ценовом сегменте, возрастает, также, как и возрастает потребление сыров класса премиум, при этом цена в выборе сорта не всегда является определяющей. Рассматривая потребление сыров можно отметить, что сегодня покупатель все чаще идет в магазин не просто за сыром, а за конкретным, предпочтительно для него, сортом.

В настоящее время насыщение рынка твердых сычужных сыров привело к ужесточению конкуренции среди производителей. Борьба за потенциального потребителя только путем повышения качества или снижения цены уже не дает прежних результатов. Эффективна прямая рекламная поддержка, а также использование разнообразной фасовки и упаковки. Весьма привлекательны экзотические сыры в маленькой упаковке - стоят они недорого и дают потребителям возможность познакомиться с новыми вкусами.

Сегодня ЗАО «СК Ленинградский» - современное предприятие со ложившимися торговыми традициями, устойчивым имиджем и сплоченным коллективом.

2.2. Анализ финансового состояния

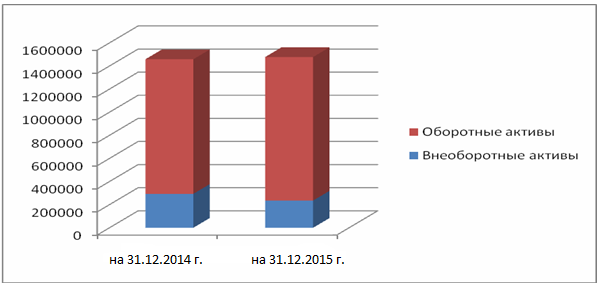

Анализ финансового состояния включает оценку имущественного и финансового потенциала предприятия на базе данных Бухгалтерского баланса с помощью горизонтального и вертикального анализа. Имущественный потенциал ЗАО «СК Ленинградский» характеризуется составом и структурой активов, как показано в таблице 4 и на рисунке 1.

Таблица 4 - Структура активов ЗАО «СК Ленинградский»

|

Наименование показателя |

На начало периода 31.12.2014 |

На конец периода 31.12.2015 |

Отклонение |

||||

|

Абсолют. |

% |

Абсолют. |

% |

Абсолют. |

% |

||

|

1 |

2 |

3 |

4 |

5 |

6 = 4 - 2 |

7 =(4/2)*100-100 |

|

|

I. Внеоборотные активы, в т.ч. |

293415 |

20,12 |

235478 |

15,93 |

-57937 |

-19,75 |

|

|

Нематериальные активы |

781 |

0,05 |

641 |

0,04 |

-140 |

-17,93 |

|

|

Основные средства |

265785 |

18,23 |

218076 |

14,76 |

-47709 |

-17,95 |

|

|

Отложенные налоговые активы |

637 |

0,04 |

744 |

0,05 |

107 |

16,80 |

|

|

Финансовые вложения |

19297 |

1,32 |

16017 |

1,08 |

-3280 |

-17,00 |

|

|

Прочие внеоборотные активы |

6915 |

0,47 |

0 |

0,00 |

-6915 |

-100,00 |

|

|

II. Оборотные активы, в т.ч.: |

1164916 |

79,88 |

1242365 |

84,07 |

77449 |

6,65 |

|

|

Запасы |

311841 |

21,38 |

311845 |

21,10 |

4 |

0,00 |

|

|

Дебиторская задолженность |

773201 |

53,02 |

844942 |

57,17 |

71741 |

9,28 |

|

|

Финансовые вложения (за исключением денежных эквивалентов) |

65812 |

4,51 |

70128 |

4,75 |

4316 |

6,56 |

|

|

Денежные средства и денежные эквиваленты |

8236 |

0,56 |

8766 |

0,59 |

530 |

6,44 |

|

|

Прочие оборотные активы |

5826 |

0,40 |

6684 |

0,45 |

858 |

14,73 |

|

|

Всего активов: |

1458331 |

100,00 |

1477843 |

100,00 |

19512 |

0 |

|

Активы Предприятия за анализируемый период практически не изменились, оставшись на уровне 1 477 843 тыс. руб. Основную часть в структуре имущества занимали оборотные активы. Чистые активы (в соответствии с "Порядком оценки стоимости чистых активов акционерных обществ" (утв. приказом Минфина РФ и ФКЦБ №№ 10н, 03-6/пз)) на начало анализируемого периода составили 476 528 тыс. руб., а в конце периода были равны 477 509 тыс. руб.

Рисунок 1 - Структура активов ЗАО «СК Ленинградский»

Доля основных средств в имуществе на конец анализируемого периода составила 14,76%. Таким образом, ЗАО «СК Ленинградский» имеет "легкую" структуру имущества, что отражает мобильность его активов. Как правило, это свидетельствует о незначительных накладных расходах и низкой чувствительности прибыли Предприятия к изменениям выручки. Для оценки уровня производственного рычага необходимо дополнительно проанализировать переменные и постоянные затраты.

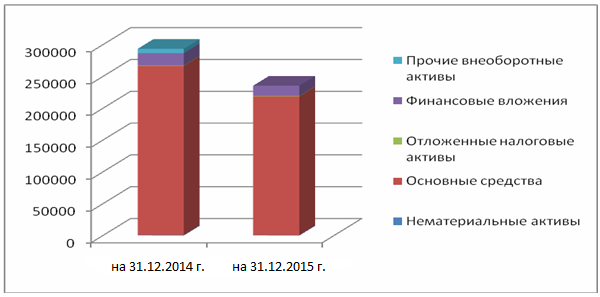

Рисунок 2 – Структура внеоборотных активов ЗАО «СК Ленинградский»

В конце анализируемого периода структура имущества характеризуется относительно невысокой долей внеоборотных активов, которая практически не менялась, составив 20,12% на начало и 15,93% на конец анализируемого периода.

Внеоборотные активы ЗАО «СК Ленинградский» за анализируемый период уменьшились с 293 415 до 235 478 тыс. руб.

Снижение внеоборотных активов произошло за счет уменьшения следующих составляющих:

1) нематериальных активов на 140 тыс. руб. (с 781 до 641 тыс. руб.) или 17,93%;

2) основных средств на 47 709 тыс. руб. (с 265 785 до 218 076 тыс. руб.) или 17,95%;

3) долгосрочных финансовых вложений на 3 280 тыс. руб. (с 19 297 до 16 017 тыс. руб.) или 17%, что могло способствовать вовлечению финансовых средств в основную деятельность Предприятия и улучшению его финансового состояния ;

4) прочих внеоборотных активов на 6 808 тыс. руб. (с 7 552 до 744 тыс. руб.) или 90,15% .

Структура внеоборотных активов за анализируемый период оставалась достаточно стабильной. В то же время, в анализируемом периоде основная часть внеоборотных активов неизменно приходилась на основные средства (92,61 %).

За анализируемый период в структуре внеоборотных активов доля основных средств имела тенденцию к росту (с 90,58% до 92,61%), доля долгосрочных финансовых вложений имела тенденцию к росту (с 6,58% до 6,80%), доля прочих внеоборотных активов имела тенденцию к снижению (с 2,57% до 0,32%). В анализируемом периоде ЗАО «СК Ленинградский» не использовало в своей финансово-хозяйственной деятельности вложения во внеоборотные активы.

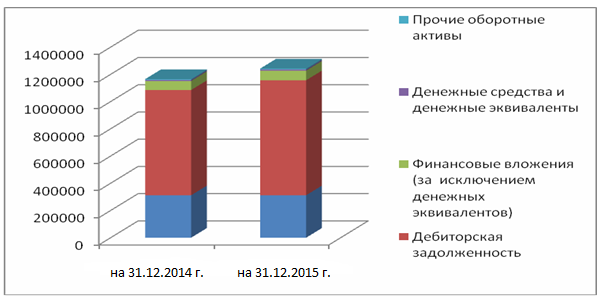

Рисунок 3 – Структура оборотных активов ЗАО «СК Ленинградский»

Оборотные активы Предприятия за анализируемый период увеличились с 1 164 916 до 1 242 365 тыс. руб. Прирост оборотных активов произошел за счет увеличения следующих составляющих: запасов, дебиторской задолженности, краткосрочных финансовых вложений, денежных средств и прочих оборотных активов.

На конец анализируемого периода структура имущества характеризуется относительно высокой долей оборотных активов, которая практически не менялась, составив 79,88% на начало и 84,07% на конец анализируемого периода.

Рост оборотных средств (то есть запасов, краткосрочной и долгосрочной дебиторской задолженности) и замедление их оборачиваемости свидетельствуют о нерационально выбранной хозяйственной стратегии, вследствие которой значительная часть текущих активов иммобилизована, что в конечном итоге может привести к росту кредиторской задолженности и ухудшению финансового состояния ЗАО «СК Ленинградский».

Структура оборотных активов за анализируемый период оставалась достаточно стабильной. В анализируемом периоде основная часть оборотных активов неизменно приходилась на дебиторскую задолженность (68,01 %). Удельный вес запасов в оборотных активах снизился с 26,77% до 25,10%.

Стоимость запасов за анализируемый период практически не изменилась, составив на конец периода 311 845 тыс. руб.

Доля дебиторской задолженности (краткосрочной и долгосрочной) в оборотных активах выросла с 66,37% до 68,01%.

За анализируемый период объемы дебиторской задолженности выросли на 71 741 тыс. руб. (с 773 201 до 844 942), что является негативным изменением и может быть вызвано проблемами, связанными с оплатой продукции Предприятия, либо активным предоставлением потребительского кредита покупателям, т.е. отвлечением части текущих активов и иммобилизации части оборотных средств из основной деятельности. Выручка от реализации продукции при этом не увеличилась, что свидетельствует о росте неплатежей со стороны потребителей.

На конец анализируемого периода в составе дебиторской задолженности находилась только задолженность долгосрочных дебиторов. Это означает, что указанные средства практически выведены из оборота на срок более года. Так, за анализируемый период долгосрочная дебиторская задолженность выросла на 71 741 тыс. руб. и составила 844 942 тыс. руб., а её доля в оборотных активах увеличилась с 66,37% до 68,01%.

Величина чистого оборотного капитала (то есть разницы между запасами, краткосрочной дебиторской задолженностью, денежными средствами, краткосрочными финансовыми вложениями и всеми краткосрочными обязательствами (кредиторской и финансовой задолженностью)) показывает, что на протяжении анализируемого периода у ЗАО «СК Ленинградский» отсутствовали собственные оборотные средства.

Возвращаясь к структуре оборотных активов, следует отметить, что за анализируемый период на фоне роста доли долгосрочной дебиторской задолженности, удельный вес краткосрочной дебиторской задолженности, финансовых вложений и денежных средств снизился с 6,36% до 6,35%. Следовательно, можно сделать вывод о том, что оборотные активы ЗАО «СК Ленинградский» стали менее ликвидными.

Сумма денежных средств в анализируемом периоде имела тенденцию к росту с 8 236 тыс. руб. до 8 766 тыс. руб.

Предприятие за анализируемый период увеличило величину краткосрочных финансовых вложений с 65 812 тыс. руб. до 70 128 тыс. руб., при этом их доля в структуре оборотных активов снизилась с 5,65% до 5,64%.

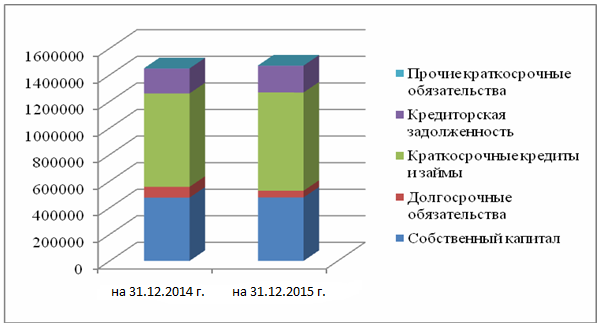

Структура пассивов ЗАО «СК Ленинградский» представлена в таблице 5 и на рисунке 4.

Таблица 5- Структура пассивов ЗАО «СК Ленинградский»

|

Наименование показателя |

На начало периода 31 декабря 2014 |

На конец периода 31 декабря 2015 |

Отклонение |

|||

|

Абсолют. |

% |

Абсолют. |

|

Абсолют. |

% |

|

|

1 |

2 |

3 |

4 |

5 |

6 = 4 - 2 |

7 =(4/2)*100-100 |

|

Добавочный капитал |

12498 |

0,86 |

12498 |

0,85 |

0 |

0 |

|

Резервный капитал |

14 |

0,00 |

14 |

0,00 |

0 |

0 |

|

Нераспределенная прибыль () |

463985 |

31,82 |

464966 |

31,46 |

981 |

0,21 |

|

Итого собственный капиталл |

476528 |

32,6 |

4775090 |

32,3 |

981 |

0,21 |

|

Заемный капитал, в т.ч.: |

81060 |

5,56 |

50295 |

3,40 |

-30765 |

-37,95 |

|

Отложенные налоговые обязательства |

8602 |

0,59 |

6809 |

0,46 |

-1793 |

-20,84 |

|

Краткосрочные кредиты и займы |

703150 |

48,22 |

739780 |

50,06 |

36630 |

5,21 |

|

Кредиторская задолженность |

187558 |

12,86 |

201807 |

13,66 |

14249 |

7,60 |

|

Прочие краткосрочные обязательства |

1433 |

0,10 |

1643 |

0,11 |

210 |

14,65 |

|

Итого заемные средства |

981803 |

67,33 |

1000334 |

67,68 |

18531 |

1,8 |

|

Всего пассивов |

1458331 |

100,00 |

1477843 |

100,00 |

19512 |

1,34 |

Основным источником формирования имущества Предприятия в анализируемом периоде являются заемные средства, доля которых в балансе увеличилась с 67,33% до 67,68%.

Собственный капитал (фактический, за вычетом убытков и задолженностей учредителей) на начало анализируемого периода составил 476 528 тыс. руб., а на конец периода был равен 477 509 тыс. руб.

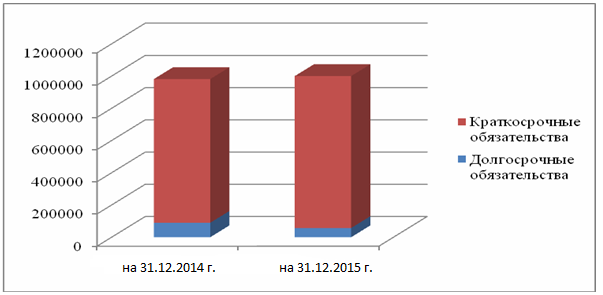

Рисунок 4 – Структура пассивов ЗАО «СК Ленинградский»

Собственный капитал ЗАО «СК Ленинградский» за анализируемый период практически не изменился, составив 477 509 тыс. руб. В анализируемом периоде остались на прежнем уровне следующие показатели: уставный капитал (31 тыс. руб.), добавочный капитал (12 498 тыс. руб.), резервный капитал (14 тыс. руб.).

Рисунок 5 – Структура собственного капитала ЗАО «СК Ленинградский»

В целом, увеличение резервов, фондов и нераспределенной прибыли (фактической) является результатом эффективной работы Предприятия. За анализируемый период в структуре собственного капитала доля резервов, фондов и нераспределенной прибыли имела тенденцию к росту (с 97,37% до 97,38%). ЗАО «СК Ленинградский» на протяжении анализируемого периода убытков по балансу не имело.

В структуре заемного капитала долгосрочные обязательства за анализируемый период снизились на 32 558 тыс. руб., а их доля изменилась с 9,13% до 5,71%.

Долгосрочные кредиты и займы (финансовые обязательства) за анализируемый период снизились с 81 060 тыс. руб. до 50 295 тыс. руб. или на 37,95%, что свидетельствует о частичном погашении задолженности. К концу анализируемого периода долгосрочные обязательства были представлены на 88,08% финансовыми и на 11,92% коммерческими обязательствами.

Краткосрочные обязательства за анализируемый период выросли на 51 089 тыс. руб. Их доля в структуре заемного капитала увеличилась с 90,87% до 94,29%.

Рисунок 6 – Структура заемного капитала ЗАО «СК Ленинградский»

К концу анализируемого периода краткосрочные обязательства были представлены на 78,43% финансовыми и на 21,57% коммерческими обязательствами. Краткосрочные кредиты и займы (финансовые обязательства) за анализируемый период практически не изменились, составив на конец периода 739 780 тыс. руб. Кредиторская задолженность за анализируемый период возросла на 14 249 тыс. руб. (с 187 558 до 201 807 тыс. руб.).

Финансовый потенциал ЗАО «СК Ленинградский» характеризуется с позиции долгосрочной перспективы показателями финансовой устойчивости, а с позиции краткосрочной перспективы показателями ликвидности и платежеспособности, которые рассчитываются по данным ф.1 «Бухгалтерский баланс» с помощью метода относительных показателей.

Показатели финансовой устойчивости ЗАО «СК Ленинградский» приведены в таблице 6.

Таблица 6 - Абсолютные показатели финансовой устойчивости предприятия

|

Показатель |

На начало периода, руб. |

На конец периода, руб. |

Абсолют. откл. ( +, -) |

|

1 Источники собственных средств |

476528 |

477509 |

981 |

|

2 Внеоборотные активы |

293415 |

235478 |

-57937 |

|

3 Собственные оборотные средства / Ес / [1 – 2] |

183113 |

242031 |

58918 |

|

4 Долгосрочные кредиты и заемные средства |

89662 |

57104 |

-32558 |

|

5 Наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат / Ет / [3 + 4 ] |

272775 |

299135 |

26360 |

|

6 Краткосрочные кредиты и займы |

892141 |

943230 |

51089 |

|

7 Общая величина основных источников формирования запасов и затрат /Еå / [5+6] |

1164916 |

1242365 |

77449 |

|

8 Величина запасов и затрат |

317667 |

318252 |

585 |

|

9 Излишек (недостаток) собственных оборотных средств для формирования запасов и затрат /± Ес / [3 – 8] |

-134554 |

-76221 |

58333 |

|

10 Излишек (недостаток) собственных оборотных средств и долгосрочных заемных средств для формирования запасов и затрат /±Ет/ [5 – 8] |

-44892 |

-19117 |

25775 |

|

11 Излишек (недостаток) общей величины основных источников формирования запасов и затрат /±Еå / [7 – 8] |

847249 |

924113 |

76864 |

|

12 Трехмерный показатель типа финансовой устойчивости [9;10;11] |

(0;1;1) |

(0;1;1) |

981 |

Недостаток собственных оборотных средств для формирования запасов и затрат на 31.12.2015 г. составляет 76221(тыс. руб.), что на 58333 (тыс. руб.) меньше в сравнении с аналогичным периодом прошлого года. Недостаток собственных средств и долгосрочных заемных средств для формирования запасов и затрат составляет 19117 (тыс. руб.). Излишек общей величины основных источников формирования запасов и затрат составил 924113 (тыс. руб.), наблюдается положительная тенденция в росте, в сравнении с аналогичным периодам прошлого года на 76864 (тыс. руб.). На конец анализируемого периода существенно уменьшились показатели внеоборотных активов (с 293415 тыс.руб до 235478 тыс.руб.), долгосрочные кредиты и займы уменьшились на 32558 (тыс.руб.). Источники собственных средств практически не изменились составив показатель на начало периода 476528 (тыс.руб.), а на конец 477509 (тыс.руб.). Наблюдается рост собственных оборотных средств, которые увеличились с 183113 (тыс.руб.) до 242031 (тыс.руб.).

Предприятие ЗАО «СК Ленинградский» соответствует нормальной финансовой устойчивости, о чем говорит трехмерный показатель типа (0;1;1), т.е. 2 группа.

Собственных средств недостаточно, а привлечение заемного капитала хорошо характеризуется оптимальным использованием собственных и заемных средств без нарушения платежеспособности организации.

Таблица 7 - Расчет и относительных показателей финансовой устойчивости предприятия

|

Показатель |

На начало года 31.12.13 |

На конец года 31.12.14 |

Абсолютные изменения |

|

(+, - ) |

|||

|

1 Имущество предприятия |

1458331 |

1477843 |

19512 |

|

2 Источники собственных средств |

476528 |

477509 |

981 |

|

3 Краткосрочные пассивы |

892141 |

943230 |

51089 |

|

4 Долгосрочные пассивы |

89662 |

57104 |

-32558 |

|

5 Итого заемных средств |

802479 |

1000334 |

197855 |

|

6 Внеоборотные активы |

293415 |

235478 |

-57937 |

|

7 Оборотные активы |

1164916 |

1242365 |

77449 |

|

8 Запасы и затраты |

317667 |

318252 |

585 |

|

9 Собственные оборотные средства [2 – 6] |

183113 |

242031 |

58918 |

На основании приведенных данных в таблицы произведен расчет коэффициентов относительных показателей финансовой устойчивости предприятия.

Таблица 8 - Расчет и анализ коэффициентов относительных показателей финансовой устойчивости предприятия

|

Коэффициент |

Интервал оптимальн. значений |

На начало года |

На конец года |

Абсолют. откл. (+, - ) |

|

10 Автономии |

>0,5 |

0,33 |

0,32 |

0,00 |

|

11 Соотношения заемных и собственных средств |

<1 |

1,68 |

2,09 |

0,41 |

|

12 Обеспеченности собственными средствами |

≥0,1 |

0,16 |

0,19 |

0,04 |

|

13 Маневренности |

0,2; 0,5 |

0,38 |

0,51 |

0,12 |

|

14 Соотношения мобильных и иммобилизованных средств |

>1 |

3,97 |

5,28 |

1,31 |

|

15 Имущества производственного назначения |

>0,5 |

0,20 |

0,37 |

0,17 |

|

16 Прогноза банкротства |

>0,5 |

0,19 |

0,20 |

0,02 |

Анализ финансовой устойчивости Предприятия позволяет говорить о незначительном запасе прочности, обусловленном низким уровнем собственного капитала (фактического), который на конец анализируемого периода составил 0,323 (при рекомендуемом значении не менее 0,600).

Таким образом, к концу анализируемого периода у Предприятия имелись ограниченные возможности привлечения дополнительных заемных средств без риска потери финансовой устойчивости.

Уменьшение уровня собственного капитала (фактического) за анализируемый период способствовало снижению финансовой устойчивости ЗАО «СК Ленинградский»

На конец анализируемого периода все долгосрочные активы финансируются за счет долгосрочных источников, что может обеспечить относительно высокий уровень платежеспособности в долгосрочном периоде. При этом динамика данного показателя может быть оценена как негативная.

Коэффициент обеспеченности собственными средствами составил на конец периода 0,19, что соответствует нормативному значению (0,10). Это говорит о том, что у организации достаточно собственных средств для финансирования текущей деятельности.

Таблица 9 – Соотношения активов по степени ликвидности ЗАО «СК Ленинградский»

|

Актив |

На начало года, руб.

|

На конец года, руб. |

Пассив |

На начало года, руб. |

На конец года, руб.

|

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Наиболее ликвидные активы (А1) |

74048 |

78894 |

Наиболее срочные пассивы (П1) |

187558 |

201807 |

|

Быстрореализуемые активы (А2) |

773201 |

845219 |

Краткосрочные пассивы (П2) |

703150 |

739780 |

|

Медленно реализуемые активы (А3) |

317667 |

318252 |

Долгосрочные пассивы (П3) |

89662 |

57104 |

|

Труднореализуемые активы (А4) |

293415 |

235478 |

Постоянные пассивы (П4) |

476528 |

477509 |

|

Баланс |

1458331 |

1477843 |

Баланс |

1458331 |

1477843 |

Таблица 10 - Анализ ликвидности баланса ЗАО «СК Ленинградский»

|

Платежный излишек или недостаток |

Процент покрытия обязательств |

||

|

На начало года, руб. |

На конец года, руб.

|

На начало года, руб. |

На конец года, руб. |

|

1 |

2 |

3 |

4 |

|

-113510 |

-122913 |

39,48 |

39,09 |

|

70051 |

105439 |

109,96 |

114,25 |

|

228005 |

261148 |

354,29 |

557,32 |

|

-183113 |

-242031 |

61,57 |

49,31 |

|

0 |

0 |

100 |

100 |

Собственный капитал предприятия ЗАО «СК Ленинградский» полностью покрывает внеоборотные активы.

Ликвидность баланса можно охарактеризовать как недостаточную. При этом в ближайший к рассматриваемому моменту промежуток времени организации не удастся поправить свою платежеспособность. Однако следует отметить, что перспективная ликвидность отражает некоторый платежный излишек. К ликвидным средствам относят все активы, которые могут быть преобразованы в деньги и использованы для погашения долгов предприятия: наличные деньги, вклады на банковских счетах, различные виды ценных бумаг, а также элементы оборотных средств, поддающиеся быстрой реализации

Таблица 11 – Анализ финансовой устойчивости ЗАО «СК Ленинградский»

|

Наименование показателя |

на 01.01.2015 г. |

на 01.01.2015 г. |

Отклонение |

|

Соотношение заемного и собственного капитала (фактического) |

2,060 |

2,095 |

0,035 |

|

Уровень собственного капитала (фактического) |

0,327 |

0,323 |

-0,004 |

|

Коэффициент покрытия внеоборотных активов собственным капиталом (фактическим) |

0,447 |

0,442 |

-0,005 |

|

Коэффициент обеспеченности собственными средствами |

0,157 |

0,195 |

0,038 |

|

Коэффициент покрытия |

0,439 |

0,421 |

-0,018 |

|

Промежуточный коэффициент покрытия |

0,083 |

0,084 |

0,001 |

|

Коэффициент срочной ликвидности |

0,083 |

0,084 |

0,001 |

|

Коэффициент покрытия обязательств притоком денежных средств (коэф. Бивера) |

0,002 |

0,003 |

0,002 |

|

Интервал самофинансирования, дни |

12,446 |

16,251 |

3,806 |

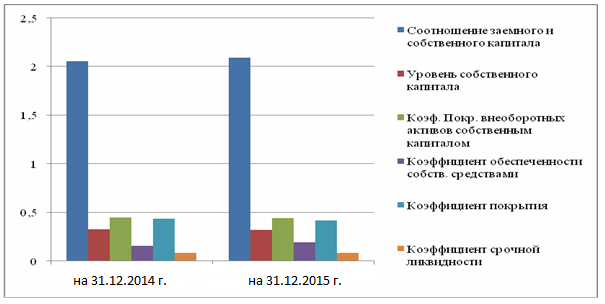

Анализ финансовой устойчивости ЗАО «СК Ленинградский» позволяет говорить о незначительном запасе прочности, обусловленном низким уровнем собственного капитала (фактического), который на конец анализируемого периода составил 0,323 (при рекомендуемом значении не менее 0,600). На рисунке 7 приведена динамика показателей финансовой устойчивости.

Рисунок 7 - Динамика показателей финансовой устойчивости ЗАО «СК Ленинградский»

Таким образом, к концу анализируемого периода у Предприятия имелись ограниченные возможности привлечения дополнительных заемных средств без риска потери финансовой устойчивости.

Уменьшение уровня собственного капитала (фактического) за анализируемый период способствовало снижению финансовой устойчивости Предприятия.

Коэффициент покрытия внеоборотных активов собственным капиталом (фактическим) на конец периода составил 0,442 (на начало 0,447) (при рекомендуемом для соблюдения требования финансовой устойчивости значении не менее 1). При этом коэффициент покрытия внеоборотных активов не только собственным, но и долгосрочным заемным капиталом на конец периода был равен 0,495 (на начало 0,531). Следовательно, на конец анализируемого периода только часть долгосрочных активов финансируется за счет долгосрочных источников, что может обеспечить относительно низкий уровень платежеспособности Предприятия в долгосрочном периоде. При этом динамика данного показателя может быть оценена как негативная.

Коэффициент обеспеченности собственными средствами составил на конец периода 0,195, что лучше установленного нормативного значения (0,10).

Соотношение заемного и собственного капитала (фактического) на начало анализируемого периода равнялось 2,060, на конец периода 2,095.

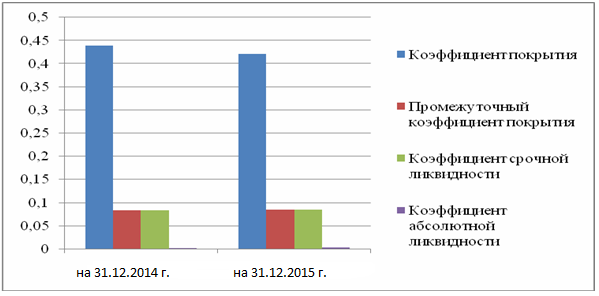

Динамика показателей ликвидности ЗАО «СК Ленинградский» представлена на рисунке 8.

Рисунок 8 - Динамика показателей ликвидности ЗАО «СК Ленинградский»

Коэффициент срочной ликвидности (отражающий долю текущих обязательств, покрываемых за счет денежных средств и реализации краткосрочных ценных бумаг) на конец периода составил 0,084, что на 0,001 пунктов выше его значения на начало периода (0,083).

Коэффициент покрытия краткосрочной задолженности оборотными активами на конец периода составил 0,421, что на 0,018 пунктов ниже его значения на начало периода (0,439) при рекомендуемом значении от 1,00 до 2,00. Таким образом, за анализируемый период Предприятие сохранило неспособность погасить текущие обязательства за счет производственных запасов, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов.

Коэффициент Бивера, равный отношению притока денежных средств к общей сумме задолженности, на конец анализируемого периода составил 0,003, на начало 0,002. По международным стандартам рекомендуемое значение данного показателя находится в интервале 0,170 - 0,400. Полученное значение показателя позволяет отнести Предприятие к высокой группе "риска потери платежеспособности", т.е. уровень покрытия задолженности суммой чистой прибыли и амортизации у Предприятия низкий.

Интервал самофинансирования (или платежеспособности) Предприятия на конец периода составил 16 дн. (на начало периода 12 дн.), что свидетельствует о низком уровне резервов у Предприятия для финансирования своих затрат (без амортизации) в составе себестоимости и прочих издержек за счет имеющихся денежных средств, краткосрочных финансовых вложений и поступлений от дебиторов. В международной практике считается нормальным, если данный показатель превышает 360 дней.

Состояние финансово-хозяйственной деятельности ЗАО «СК Ленинградский» может быть оценено на основе изучения финансовых результатов его работы, которые зависят от уровня доходов и расходов, сложившихся в анализируемом периоде.

Анализ финансовых результатов деятельности предприятия проводится по данным Отчета о финансовых результатах за 2014 – 2015 гг. с помощью горизонтального и вертикального анализа.

Финансовые результаты ЗАО «СК Ленинградский» представлены в таблице 12.

Таблица 12 - Финансовые результаты ЗАО «СК Ленинградский»

|

Наименование показателя |

На 31.12.2014 г. |

На 31.12.2015 г. |

Отклонение |

|||

|

Абсолют. |

% |

Абсолют. |

% |

Абсолют. |

% |

|

|

1 |

2 |

3 |

4 |

5 |

6 = 4 - 2 |

7 = 5 - 3 |

|

Чистая выручка |

2 244 967,00 |

93,68 |

1 841 910,00 |

93,74 |

-403 057,00 |

0,06 |

|

Себестоимость реализованной продукции |

1 641 718,00 |

68,51 |

1 304 941,00 |

66,41 |

-336 777,00 |

-2,10 |

|

Валовая прибыль |

603 249,00 |

25,17 |

536 969,00 |

27,33 |

-66 280,00 |

2,16 |

|

Полная себестоимость реализованной продукции |

2 141 848,00 |

89,38 |

1 693 982,00 |

86,21 |

-447 866,00 |

-3,17 |

|

в том числе коммерческие расходы |

500 130,00 |

20,87 |

389 041,00 |

19,80 |

-111 089,00 |

-1,07 |

|

управленческие расходы |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

Результат от основной деятельности |

103 119,00 |

4,30 |

147 928,00 |

7,53 |

44 809,00 |

3,23 |

|

Прочие доходы |

151 369,00 |

6,32 |

123 048,00 |

6,26 |

-28 321,00 |

-0,06 |

Продолжение таблицы 12

|

1 |

2 |

3 |

4 |

5 |

6 = 4 - 2 |

7 = 5 - 3 |

|

Прочие расходы |

244 440,00 |

10,20 |

259 350,00 |

13,20 |

14 910,00 |

3,00 |

|

Результат от прочей деятельности |

-93 071,00 |

-3,88 |

-136 302,00 |

-6,94 |

-43 231,00 |

-3,06 |

|

Прибыль (убыток) до налогообложения |

10 048,00 |

0,42 |

11 626,00 |

0,59 |

1 578,00 |

0,17 |

|

Налог на прибыль и обязательные платежи |

8 508,00 |

0,36 |

8 470,00 |

0,43 |

-38,00 |

0,07 |

|

Чистая прибыль (убыток) |

1 540,00 |

0,06 |

3 156,00 |

0,16 |

1 616,00 |

0,10 |

Чистая выручка ЗАО «СК Ленинградский» за анализируемый период уменьшилась на 403 057 тыс. руб. или 17,95% (с 2 244 967 до 1 841 910 тыс. руб.). Основная деятельность, ради осуществления которой было создано Предприятие, за анализируемый период была прибыльной.

Себестоимость реализованной продукции ЗАО «СК Ленинградский» за анализируемый период уменьшилась на 447 866 тыс. руб. или 20,91% (с 2 141 848 до 1 693 982 тыс. руб.). Как следствие этого, эффективность основной деятельности Предприятия повысилась, так как темп изменения выручки опережал темп изменения себестоимости реализованной продукции.

Валовая прибыль ЗАО «СК Ленинградский» за анализируемый период уменьшилась на 66 280 тыс. руб. или 10,99% (с 603 249 до 536 969 тыс. руб.).

В конце периода в структуре совокупных доходов, полученных от осуществления всех видов деятельности ЗАО «СК Ленинградский», наибольший удельный вес приходился на доходы от основной деятельности.

В начале анализируемого периода ЗАО «СК Ленинградский» имело прибыль от основной деятельности в размере 103 119 тыс. руб. Результат от прочей деятельности при этом составил -93 071 тыс. руб. В конце анализируемого периода Предприятие имело прибыль от основной деятельности в размере 147 928 тыс. руб. Результат от прочей деятельности при этом составил -136 302 тыс. руб. Отрицательный результат от прочей деятельности Предприятия в конце анализируемого периода возникает, в том числе, за счет начисления налогов, относимых на финансовые результаты.

От осуществления всех видов деятельности в конце анализируемого периода Предприятие получило прибыль в размере 11 626 тыс. руб., что на 15,70% больше прибыли в начале периода, составившей 10 048 тыс. руб. Налоговые и иные обязательные платежи в конце анализируемого периода занимали 72,85 % в величине прибыли до налогообложения. Наличие в анализируемом периоде у ЗАО «СК Ленинградский» чистой прибыли свидетельствует об имеющемся источнике пополнения оборотных средств.

Эффективность деятельности ЗАО «СК Ленинградский» характеризуется не только абсолютными показателями прибыли, но и показателями рентабельности и оборачиваемости, рассчитанными на основании данных ф.1 «Бухгалтерский баланс», ф.2 «Отчет о финансовых результатах » с помощью метода относительных показателей и представленными в таблице 8.

Таблица 13 - Показатели эффективности деятельности