- •1. Порівняльна характеристика основних типів управління.

- •2.Класичні принципи та функції менеджменту.

- •3. Основні школи класичного наукового менеджменту

- •5. Бюрократичні структури управління, їх сутність і характеристика

- •6. Адаптивні структури управління, їх сутність і характеристика

- •7. Змістовні теорії мотивації, їх сутність і характеристика

- •1 0. Визначення потреби в оборотних активах підприємства

- •8 . Формування та розподіл чистого прибутку на підприємстві

- •12. Особливості плану санації, який реалізується в процесі провадження справи про банкрутство.

- •11. Зміст та характеристика розділів фінансового плану.

- •9 . Порядок та методи оцінки фінансової стійкості

- •13. Методичні підходи до визначення ліквідності та платоспроможності підприємства

- •14. Сутність поняття ” комплекс маркетингу ”

- •15. Конкурентоспроможність і якість продукції, їх місце в стратегії маркетингу. Методичні підходи до оцінки конкурентоспроможності продукції.

- •17.Фактори, що впливають на цінову політику

- •18. Маркетингова характеристика прямих каналів збуту.

- •19. Маркетингова характеристика незалежних оптових посередників, умови за яких доцільне їх використання.

- •20. Маркетингова характеристика залежних оптових посередників

- •21. Трудовий колектив у соціології праці та управління. Згуртованість як характеристика колективу

- •22. Трудовий конфлікт як вид соціального конфлікту. Аналіз і вирішення трудових конфліктів.

- •23. Економічне обгрунтування необхідності державної діяльності. Недоліки ринку.

- •24. Функції та завдання дре.

- •25. Сутність і класифікація методів дре. Характеристика правових та економічних методів

- •26. Адмін методи дре. Держ замовлення і контакти в системі дре.

- •27. Структура, структурні зрушення у розвитку економіки. Структурна політика держави.

- •28. Сутність соціально-економічної стратегії, етапи її формування і реалізації.

- •29. Стратегічний контролінг, його сутність та зміст

- •30. Оперативний контролінг, його характеристика

- •31. Класифікація витрат в системі контролінгу

- •33. Модель «витрати-обсяги-прибуток»

- •32. Бюджетування як інструмент оперативного контролінгу

- •34. Виробнича програма з рослинництва, зміст і послідовність розробки

- •35.Планування забезпечення потреби в кормах

- •36. Планування використання земельних угідь, напрями підвищення родючості.

- •37. Виробнича програма з тваринництва, зміст і послідовність розробки

- •38. Класичні погляди ф. Тейлора, ф.Джільберта, г.Емерсона на управління операціями виробничого процеру

- •39. Класифікація та види операційних процесів

- •40. Операційний цикл, його сутність та методи організації. Методика визначення тривалості операційного циклу при різних способах його організації.

- •41. Сутність та характеристика масового, серійного, одиничного типу виробництва.

- •42. Сутність, правила та методика визначення виробничої потужності підприємства.

- •Види виробничої потужності

- •Правила розрахунку виробничої потужності

- •Методика розрахунку виробничої потужності

- •43. Методика розрахунку потреби в матеріальних, трудових та фінансових ресурсах підприємства для забезпечення виконання виробничої програми

- •Розрахунок потреби в матеріальних ресурсах

- •Методика розрахунку потреб у працівниках:

- •Розрахунок фонду оплати праці працівників

- •Доплати

- •45. Опціонні угоди та їх різновиди.

- •4 6. Сутність та правила котирування цін

- •44. Особливості укладання ф’ючерсних угод.

- •48.Сутність та різновиди хеджування.

- •47. Особливості укладання угод з валютою.

- •49.Інформаційне забезпечення роботи менеджера

- •51.Особливості організації праці менеджера

- •52. Організація контролю за виконанням документів

- •50. Методи прийняття управлінських рішень

- •53. Методи нормування праці

- •54. Характеристика форм та систем оплати праці.

- •57. Розрахунок чисельності працівників, тарифного та акордно-преміального фондів оплати праці, розцінок оплати за одиницю продукції в тваринництві

- •55. Зміст і сфери застосування аккордно-преміальної системи оплати праці.

- •58. Оплата праці керівників та спеціалістів підрозділів підприємств (форми, системи, розміри посадових окладів і кінцевих результатів

- •56. Методика розрахунку розцінок оплати праці за одиницю продукції в галузі рослинництва

- •59. Аналіз використання трудових ресурсів, продуктивності і оплати праці.

- •61. Аналіз стану оборотних засобів.

- •60. Аналіз основних виробничих фондів та їх використання.

- •62. Аналіз фінансового стану підприємства.

- •64. Оцінка ринкових можливостей, конкурентоспроможності підприємства. Аналіз кон’юнктури ринку і попиту на продукцію.

- •68. Витрати виробництва аграрних підприємств, методи розрахунку собівартості продукції

- •69. Методика розрахунку собівартості продукції підприємства, шляши її зниження.

- •70. Ефективність діяльності підприємства та показники що її характеризують.

- •66. Земельні ресурси аграрного підприємства, їх класифікація та показники ефективності використання.

- •65. Економічні показники розрахунку наявності та руху персоналу підприємства.

- •67. Формування доходу підприємства та методи його розрахунку.

- •71.Характеристика підходів до нейтралізації ризиків інвестиційних проектів.

- •72. Поняття інвест. Проектів (іп), їх класифікація. Життєвий цикл іп.

- •73. Характеристика методів оцінки ефективності інвестиційних проектів(іп).

- •78. Зміст та порядок застосування адміністративних методів управління підприємством.

- •78.Зміст та порядок застосування економічних методів управління підприємством.

- •76. Основні повноваження, порядок і процедура роботи загальних зборів ( на прикладі свк)

- •75. Особливості побудови органів та системи управління у тов, тов. З додатковою відповідальністю та командитних товариствах

- •79. Структура, зміст та порядок укладання колективного договору.

- •80. Сутність міжнародної торгівлі, її основні показники.Форми та методи міжнародної торгівлі.

- •81. Митні податки як засіб тарифного регулювання, їх види. Рівень митного оподаткування, ефективна ставка мита. Тарифна ескалація.

- •82. Квотування та ліцензування як засоби нетарифного регулювання, економічні ефекти їх застосування.

- •83.Міжнародний рух капіталу як форма мев. Правило л. Вальраса. Форми вивозу капіталу, сучасні тенденції їх розвитку

- •84.Платіжний баланс держави, його структура, фактори, що впливають на його стан.

- •85.Поняття міжнародних валютних відносин та валютної системи, її структура. Еволюція світової валютної системи. Особливості функціонування регіональної валютної системи.

- •86.Сутність, цілі, складові та види зед.

- •87.Поняття зовнішньоекономічного контракту. Етапи укладання угоди.

- •88. Структура зовнішньоекономічного контракту. Обов’язкові та додаткові статті.

- •89. Акредитив у розрахунках за зед опеаціями. Види акредитиву.

- •90.Сутність, принципи функціонування та типи вільних економічних зон.

- •91. Сот: мета, принципи функціонування,структура управління. Проблеми та перспективи участі України в сот

- •92.Роль Мiжнародного валютного фонду в регулюваннi мiжнародних валютно-кредитних вiдносин.Структура управлiння.

- •93. Європейське співтовариство: історія розвитку, структура та функції.

- •94. Основні аспекти демографічного розвитку (фази зміни відтворення населення, брутто, нетто-коефіцієнти відтворення населення.

- •95. Основнi напрями структурних змiн свiтовоi економiки. Циклiчнiсть розвитку.

- •96.Способи платежу в зед. Поняття угод «спот», «тод», «том», «своп».

- •97.Форми платежів(передоплати, акредитив,інкасо, банківський переказ, відкритий рахунок).

- •98.Сутність і принципи міжнар. Кредитування. Види та форми міжнародних кредитів.

- •99.Сутність та класиікація. Валютно-фінансових методів зед.

- •100.Поняття та методи встановлення валютного курсу.

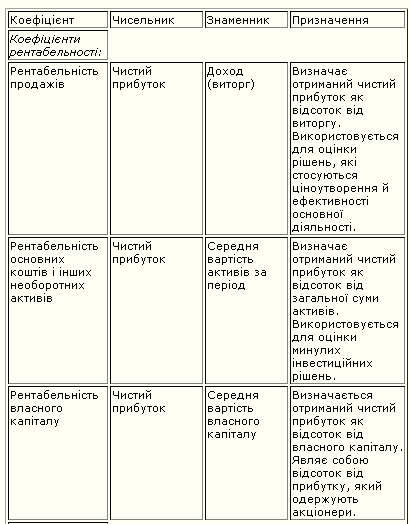

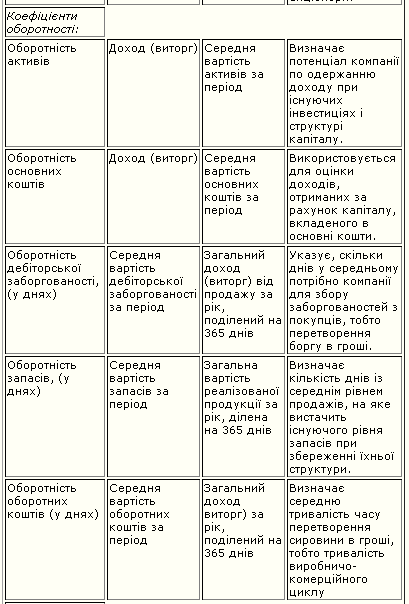

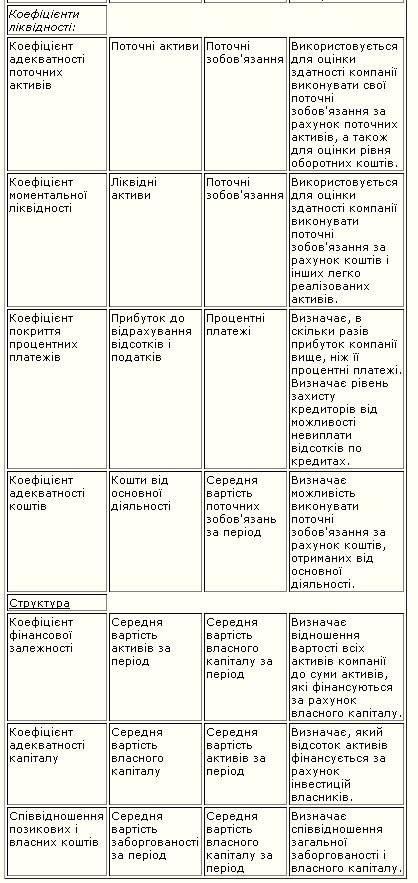

62. Аналіз фінансового стану підприємства.

Для аналізу фінансового стану підприємства використовується система взаємозалежних показників, які базуються на даних бухгалтерської й статистичної звітності підприємства.

Цілі й методи аналізу

Аналіз фінансового стану має дві основні цілі:

оцінити минулу фінансово-господарську діяльність підприємства;

підготувати інформацію, яка необхідна для прогнозування.

Цілі аналізу будуть досягнуті в результаті рішення взаємозалежного набору аналітичних задач:

визначення фінансового стану підприємства на момент проведення аналізу;

виявлення тенденцій і закономірностей розвитку підприємства;

визначення "вузьких" місць, які негативно впливають на фінансовий стан підприємства;

виявлення резервів, які підприємство може використовувати для поліпшення фінансового стану.

Результати фінансового аналізу використовуються:

адміністрацією для прийняття управлінських рішень;

зовнішніми користувачами (банками - для визначення кредитоспроможності підприємства, потенційними інвесторами - для визначення доцільності інвестицій, професійними учасниками фондового ринку - для визначення ціни акцій і тощо).

Фінансовий менеджер повинен досконало володіти методами фінансового аналізу, оскільки він відповідає перед керівництвом підприємства за:

рекомендації з прийняття рішень;

фінансовий аналіз контрагентів по ділових операціях;

«фінансовий імідж» підприємства.

Для аналізу фінансового стану використовується система взаємозалежних показників, які базуються на даних бухгалтерської й статистичної звітності підприємства. Такий аналіз іноді називають зовнішнім, оскільки він орієнтується тільки на публічну звітність підприємства. Вірогідність вихідних даних визначає цінність показників, за якими ведеться розрахунок.

Основний зміст зовнішнього аналізу складається з:

аналізу абсолютних показників прибутку;

аналізу відносних показників прибутку;

аналізу фінансової стійкості і ліквідності балансу;

аналізу ефективності використання притягнутого капіталу.

Фінансовий менеджер повинен вибрати систему показників, які допоможуть йому з достатнім ступенем точності оцінити поточні й стратегічні можливості фірми.

Основні методи аналізу звітності:

читання звітності;

горизонтальний аналіз;

вертикальний аналіз;

трендовий аналіз;

розрахунок фінансових коефіцієнтів.

Читання звітності як один із методів аналізу - це вивчення абсолютних показників, представлених у звітності. За допомогою цього методу аналізу звітності визначають майновий стан підприємства, його короткострокові і довгострокові інвестиції, вкладення у фізичні активи, джерела формування власного капіталу і позикових коштів, оцінюють зв'язки підприємства з постачальниками і покупцями, фінансово-кредитними організаціями, оцінюють доход від основної діяльності й прибуток поточного року.

Горизонтальний аналіз дозволяє визначити абсолютні й відносні зміни різних статей звітності в порівнянні з попереднім роком, півріччям, кварталом.

Вертикальний аналіз проводиться з метою виявлення питомої ваги окремих статей звітності в загальному підсумковому показнику, який приймається за 100% (наприклад, питома вага дебіторської заборгованості в загальному підсумку валюти балансу).

Трендовий аналіз являє собою визначення основної тенденції розвитку в часі (тренда) показників звітності. У найбільш простому випадку він може базуватися на розрахунку відносних відхилень показників звітності за ряд років (періодів) від рівня базисного року (періоду), для якого всі показники приймаються за 100%.

Фінансові коефіцієнти відображають фінансові пропорції між різними статтями звітності. Перевагою фінансових коефіцієнтів є простота розрахунків. Суть методу полягає, по-перше, у розрахунку відповідного показника і, по-друге, у порівнянні цього показника з якою-небудь базою, наприклад:

загальноприйнятими стандартними параметрами;

середньо галузевими показниками;

аналогічними показниками попередніх років (періодів);

показниками підприємств-конкурентів;

якими-небудь іншими показниками фірми, яка аналізується.

Для фінансового менеджера фінансові коефіцієнти мають особливе значення, оскільки вони є основою для оцінки його діяльності зовнішніми користувачами звітності, найчастіше акціонерами й кредиторами. Тому, приймаючи яке-небудь рішення, фінансовий менеджер повинен оцінити вплив цього рішення на найбільш важливі фінансові коефіцієнти.

Аналіз фінансової звітності не дозволяє робити категоричні висновки, він тільки орієнтує користувача інформації на оцінку фінансового стану підприємства й визначення його вузьких місць.

Аналіз фінансового стану і фінансових результатів здійснюється за допомогою різних методів.

Загальновідомо, що метод - спосіб чи засіб досягнення будь-якої мети, вирішення конкретного завдання. В процесі виконання даної роботи був здійсненний спеціальний підбір сукупності методів. такий підбір називається методикою. При цьому, свідоме застосування науково обгрунтованих методів є істотною умовою отримання нових знань.

Будь-які методи базуються на загальних принципах наукового мислення. Серед основних загальнонаукових методів виділяють такі:

Індукція - умозаключення від фактів до деякої гіпотези,

Дедукція - висновок за правилами логіки, ланцюжок умозаключень, ланки якого зв'язані логічною послідовністю,

Аналіз - розчленування об'єкту явища на елементи,

Синтез - поєднання, з'єднання різних елементів об'єкту, явища в єдине ціле.

Аналогія - відповідність, подібність об'єтів, явищ в яких-небудь властивостях, умозаключення про менш знаний об'єкт, явище по більш знаному, якщо вони входять в однорідну групу.

Спостереження - ціленаправлене вивчення, сприйняття, зумовлене поставленою задачею, систематичний збір даних по об'єкту, явищу.

Порівняння – співвідношення між двома об'єктами, явищами, яке дозволяє виявити загальне і особливе.

Вартість підприємства

Загальну вартість підприємства часто необхідно визначити, коли розглядається можливість його покупки, продажу, а також щоб установити зміну його вартості в часі. Така оцінка також може використовуватися, коли підприємство з метою реорганізації своєї внутрішньої структури звільняється від деяких підрозділів чи напрямків діяльності. Незалежно від форми продажу, покупки чи реорганізації й покупцю, і продавцю необхідно знати достовірну ринкову вартість підприємства. У той же час і власник, і менеджери зацікавлені в зростанні вартості компанії, навіть якщо поки не стоїть питання про її продаж чи злиття, адже це дасть можливість залучити додаткові інвестиції.

Вирішуючи питання про ліквідацію чи реорганізацію підприємства, порівнюють його ринкову вартість із ліквідаційною. Якщо ліквідаційна вартість підприємства більша його ринкової вартості, то вигідніше ліквідувати підприємство. Якщо ж компанія більше коштує як діюче підприємство, то встає питання про реорганізацію. Майбутні доходи й витрати тоді необхідно спрогнозувати.

Вартість підприємства являє собою поточну вартість чистих грошових потоків.

Основні етапи розрахунку:

прогнозується об'єм і вартість продажу;

аналізуються умови господарювання, щоб спрогнозувати чисті грошові потоки;

чистий грошовий потік ~ чистий прибуток - амортизаційні відрахування

визначається дисконтна ставка (ставка капіталізації, середньозважена вартість капіталу), яка буде застосовуватися до спрогнозованних чистих грошових потоків;

визначається чиста поточна вартість (NPV) грошових потоків, подібно тому, як це робиться в інвестиційному аналізі.

Ця чиста поточна вартість грошових потоків і є економічна вартість підприємства.