- •Гроші та кредит навчальний посібник передмова

- •1. Сутність, походження та функції грошей

- •Концепції походження грошей

- •Роль держави у створенні грошей

- •Гроші як загальний еквівалент, абсолютно ліквідний актив та гроші як капітал

- •Види та функції грошей

- •2. Кількісна теорія грошей і сучасний монетаризм

- •2.1. Класична кількісна теорія грошей

- •2.2. Транзакційний варіант кількісної теорії грошей

- •2.3. Кембриджський варіант кількісної теорії грошей

- •2.4. Кейнсіанська теорія грошей

- •2.5. Монетаризм як сучасний варіант кількісної теорії

- •3. Грошовий оборот і грошові потоки

- •3.1. Сутність та особливості грошового обороту на макро- і мікрорівні

- •3.2. Структура грошового обороту

- •3.3. Форми безготівкових розрахунків

- •3.4. Грошова маса та грошова база

- •3. 5. Швидкість обігу грошей

- •Показники швидкості обігу

- •4. Грошові системи

- •4.1. Суть грошової системи. Елементи грошової системи

- •4.2. Основні типи грошових систем, їх еволюція

- •Класифікація типів грошових систем

- •4.3. Державне регулювання грошової сфери як необхідність стабільності грошової системи

- •Інструменти опосередкованого впливу

- •5. Інфляція та грошові реформи

- •5.1. Сутність і види інфляції

- •5.2. Показники вимірювання інфляції

- •5.3. Економічні та соціальні наслідки інфляції

- •5.4. Грошові реформи та антиінфляційна політика

- •6. Кредит у ринковій економіці

- •6.1 Необхідність та сутність кредиту

- •6.2. Теоретичні концепції та функції кредиту

- •6.3. Форми і види кредитів та фактори їх розвитку

- •Класифікація банківських кредитів

- •6.4. Принципи кредитування

- •6.5. Позичковий процент та чинники, що впливають на нього

- •7. Грошовий ринок

- •7.1. Сутність грошового ринку, його канали та інструменти

- •7.2. Структура грошового ринку

- •7.3. Формування попиту на грошовому ринку та чинники, що впливають на попит

- •Аналіз впливу на попит ввп.

- •Аналіз впливу на попит норми процента.

- •7.4. Механізм формування пропозиції грошей

- •7.5. Механізм встановлення рівноваги на грошовому ринку

- •8. Центральні банки

- •8.1. Загальна характеристика центральних банків

- •8.2. Функції центральних банків

- •8.3. Національний банк України та основні засади його організації

- •9. Комерційні банки

- •9.1. Поняття, класифікація та загальна характеристика банків

- •9.2. Пасивні операції банків

- •9.3. Активні операції банків

- •9.4. Розрахунково-касові операції банків

- •9.5. Банківські послуги

- •Валютний ринок та валютні системи

- •Сутність валюти та валютних відносин

- •Сутність валютного ринку та основні види валютних операцій

- •Валютний курс та чинники, які на нього впливають

- •Валютні системи та валютна політика

- •11. Міжнародні фінансово-кредитні інститути та форми їх співробітництва з україною

- •11.1 Міжнародний валютний фонд

- •11.2. Світовий банк

- •11.3. Європейський банк реконструкції та розвитку

- •11.4 Банк міжнародних розрахунків

8.3. Національний банк України та основні засади його організації

В Україні центральним банком є Національний банк України (НБУ). Він представляє собою перший рівень банківської системи. НБУ створений у 1991 році згідно з Законом України "Про банки і банківську діяльність" і діє на підставі Закону "Про Національний банк України".

Основи правового статусу НБУ як центрального банку країни визначено Конституцією України. Згідно з Основним Законом держави Національному банку надано право законодавчої ініціативи у Верховній Раді, що свідчить про його особливу роль у системі органів державного управління.

Національний банк є юридичною особою, має відокремлене майно, що є об’єктом державної власності та перебуває у його повному господарському віданні. Статутний капітал банку є державною власністю і слугує для забезпечення зобов’язань банку.

Згідно з чинним законодавством передбачена така система (структура) Національного банку: центральний апарат, територіальні управління в областях і Автономній Республіці Крим, розрахункові палати, Банкнотно-монетний двір, Фабрика банкнотного паперу, Державна скарбниця, Центральне сховище грошей, спеціалізовані підприємства та установи, необхідні для забезпечення діяльності банку.

Голову НБУ призначає Верховна Рада строком на п’ять років за поданням Президента України. Голова НБУ керує діяльністю банку й одноособово несе за неї відповідальність. Голова НБУ не є одночасно головою Ради НБУ, який обирається членами Ради строком на три роки.

Закон передбачає дворівневу систему управління центральним банком — Рада НБУ і Правління НБУ, що загалом відповідає світовій банківській практиці.

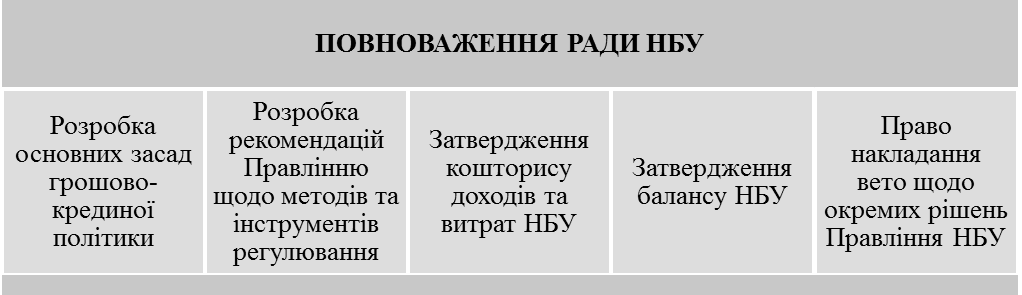

Рада НБУ складається із 15 осіб, з яких сім членів Ради призначаються Верховною Радою, а сім — Президентом України строком на 7 років. Голова НБУ входить до складу Ради за посадою. До компетенції Ради належить:

Правління НБУ — це другий керівний орган банку. До його компетенції належить забезпечення реалізації монетарної політики через відповідні монетарні інструменти, організація діяльності банку та інші повноваження, які передбачені у Законі. Кількісний та персональний склад Правління формується Головою НБУ і затверджується Радою НБУ.

Національний банк є економічно самостійним органом, який здійснює видатки за рахунок власних доходів у межах кошторису, затвердженого Радою НБУ. У разі перевищення доходів над витратами різниця вноситься до державного бюджету, а перевищення витрат над доходами покривається за рахунок державного бюджету, наступного за звітним роком. Кошторис доходів і витрат повинен забезпечувати можливість виконання банком його функцій. Одержання прибутку не є метою діяльності банку.

НБУ як центральний банк країни суттєво впливає на стан розвитку економіки, оскільки є провідником монетарної політики. Щорічно НБУ розробляє Основні засади грошово-кредитної політики, що є складовою загальноекономічної політики держави. Вони зорієнтовані на реалізацію її основних цілей і завдань та спрямовані на забезпечення стабільності національної валюти, цінової стабільності і на підвищення ефективності функціонування банківської системи країни.

Основні засади грошово-кредитної політики — це комплекс заходів та монетарних інструментів, за допомогою яких НБУ передбачає здійснювати управління грошовим оборотом, забезпечуючи економічну та фінансову стабільність, які є основою стабільності національної валюти.

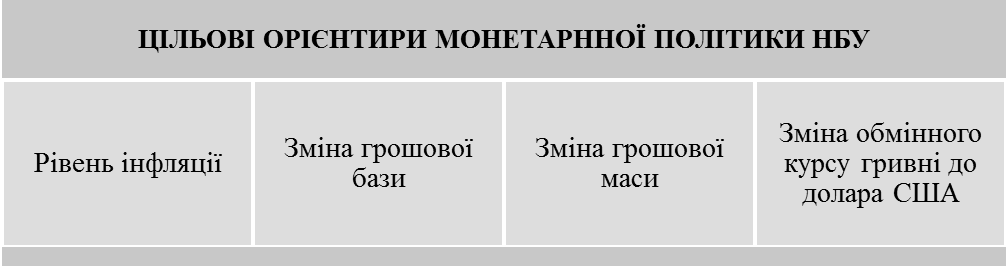

НБУ відповідно до макроекономічних показників загальноекономічної політики держави встановлює цільові орієнтири монетарної політики:

Досягнення встановлених орієнтирів НБУ забезпечує шляхом регулювання грошового ринку за допомогою монетарних інструментів як ринкового, так і адміністративного характеру.

Але доцільно зауважити, що забезпечити рівномірне економічне зростання, стабілізацію зайнятості і цін заходами тільки монетарної політики неможливо. Для вирішення таких макроекономічних завдань держава насамперед повинна забезпечити:

оптимізацію структури реальної економіки;

реалістичний державний бюджет на бездефіцитній основі.

У свою чергу, діяльність НБУ як центрального банку країни має бути спрямована на:

забезпечення внутрішньої та зовнішньої стабільності гривні, як необхідної передумови економічного зростання та підвищення добробуту населення;

забезпечення фінансової стійкості банківської системи;

стимулювання кредитно-інвестиційної діяльності комерційних банків, з тим щоб вони більш інтенсивно підтримували реальну економіку.