- •Содержание понятия финансового менеджмента

- •Структура финансового менеджмента

- •Области управленческой науки и практики наиболее тесно связанные с финансовым менеджментом

- •Цели, задачи и принципы финансового менеджмента

- •Финансовый менеджмент как система и процесс управления

- •Функции финансового менеджмента

- •Функции финансового менеджмента как управляющей системы

- •Функции финансового менеджмента как объекта управления

- •Контур управления финансовым состоянием организации

- •Основные процедуры управления

- •Контур финансового управления

- •Документопотоки предприятия

- •Финансовые потоки предприятия

- •Финансовый механизм

- •Понятие финансового механизма

- •Структура финансового механизма

- •Финансовые инструменты

- •Методологический инструментарий оценки финансов предприятия

- •Внутренний финансовый контроль

- •Основные концепции финансового менеджмента

- •Концепция денежного потока

- •Концепция компромисса между риском и доходностью

- •Концепция оценки стоимости капитала

- •Концепция эффективности рынка ценных бумаг

- •Концепция асимметричной информации

- •Концепция агентских отношений

- •Концепция альтернативных затрат

- •Система организационного обеспечения финансового менеджмента

- •Понятие центров ответственности, их классификация

- •Принципы выделения центров ответственности на предприятии

- •Области деятельности финансового менеджера

- •Финансовое обеспечение предпринимательства

- •Классификация источников финансирования предпринимательской деятельности

- •Управление обеспечением собственными финансовыми ресурсами

- •Амортизационные отчисления

- •Операционный анализ

- •Классификация затрат предприятия

- •Эффект операционного рычага

- •Порог рентабельности

- •«Запас финансовой прочности» предприятия

- •Операционный анализ при выходе за пределы релевантных диапазонов

- •Углубленный операционный анализ

- •Управление заемными средствами

- •Кредиты банков

- •Виды кредитования

- •Методы и условия кредитования

- •Организация процесса кредитования

- •Этапы кредитования

- •Кредитная документация

- •Расчет полной стоимости кредита

- •Процедура выдачи кредита

- •Порядок погашения ссуды

- •Виды кредитов

- •Кредитная линия

- •Кредит "овердрафт"

- •Консорциальные кредиты

- •Вексельные кредиты

- •Учет векселей

- •Вексельные кредиты

- •Облигации

- •Факторинг

- •Эффект финансового рычага

- •Терминология и базовые показатели финансового менеджмента

- •Эффект финансового рычага (первая концепция)

- •Эффект финансового рычага (вторая концепция). Финансовый риск

- •Рациональная структура источников средств предприятия

- •Вычисление порогового значения прибыли до уплаты процентов и налога на прибыль и использование данного алгоритма в заемной политике предприятия

- •Количественная оценка и регулирование совокупного риска

- •Капитал фирмы и его цена

- •Концепция стоимости (цены) капитала

- •Цена источников формирования капитала фирмы

- •Цена долгосрочных ссуд банка

- •Цена облигаций

- •Цена акций

- •Цена нераспределенной прибыли

- •Цена капитала

- •Модели структуры капитала

- •Традиционная модель

- •Теория структуры капитала Модильяни и Миллера

- •Уточненная теория структуры капитала Модильяни-Миллера

- •Модель стоимости фирмы Миллера

- •Компромиссные модели стоимости фирмы

- •Структура капитала и рыночная стоимость предприятия

- •Оптимизация структуры капитала предприятия

- •Дивидендная политика и политика развития производства

- •Показатели доходности ценных бумаг предприятия на рынке ценных бумаг

- •Финансовое прогнозирование

- •Сущность и назначение финансового планирования

- •Модели процесса финансового планирования

- •Роль финансовой стратегии в управлении финансовым планированием

- •Разработка системы бюджетирования на предприятии

- •Сущность бюджетного планирования

- •Достоинства и недостатки бюджетирования

- •Методология и инструментарий бюджетного планирования

- •Бюджеты

- •Нормирование

- •Выделение цфо

- •Подходы к разработке бюджетов

- •Сценарный анализ

- •Анализ экономической эффективности

- •Анализ отклонений

- •Виды бюджетов

- •Основные бюджеты

- •Бюджет доходов и расходов

- •Бюджет движения денежных средств

- •Прогнозный баланс

- •Операционные бюджеты

- •Бюджет продаж

- •Производственный бюджет

- •Бюджеты производства и запасов готовой продукции

- •Бюджет прямых затрат на материалы и товарно-материальные ценности

- •Бюджет прямых затрат труда (на оплату труда)

- •Бюджет прямых производственных затрат

- •Бюджет общепроизводственных накладных расходов

- •Бюджет коммерческих расходов

- •Бюджет управленческих расходов.

- •Управление оборотными активами

- •Управление денежными средствами

- •Управление дебиторской задолженностью

- •Управление запасами

- •Источники финансирования текущих активов

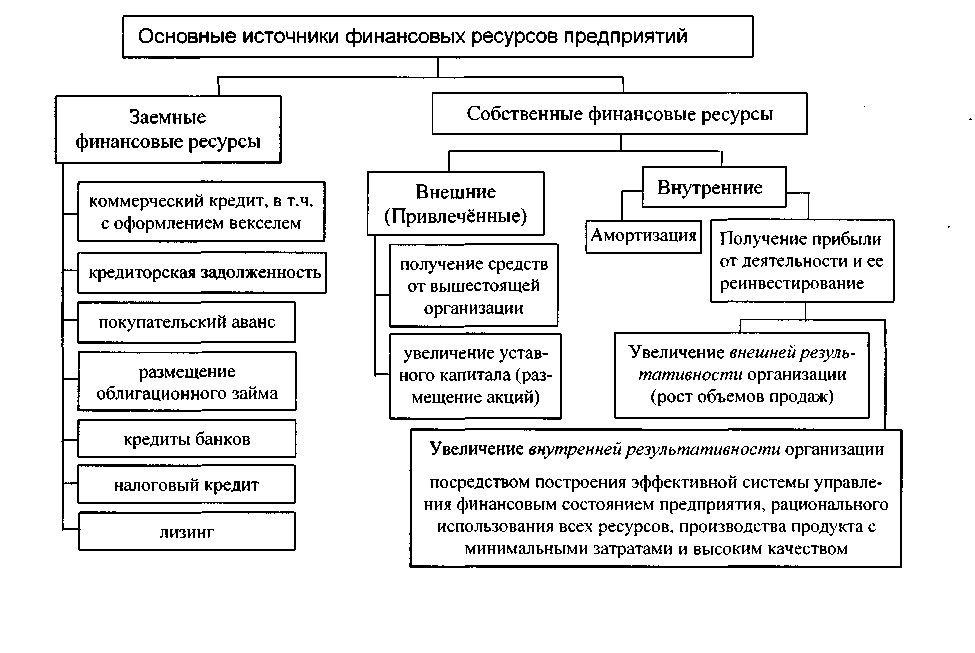

Классификация источников финансирования предпринимательской деятельности

Все источники финансовых ресурсов направляемых на инвестиции можно разделить на такие виды как (Рисунок 19);

- собственные (принадлежащие предприятию, которые не нужно никому возвращать и, как правило, за них не нужно никому платить). Эта группа может быть дополнительно разделена на внутренние ресурсы (возникающие внутри предприятия) и привлеченные извне (внешними).

- заемные (их нужно вернуть через определенное время и за пользование ими обычно нужно платить). Эти ресурсы могут быть только привлеченными (внешними).

К собственным источникам относятся:

- собственные финансовые средства, формирующиеся в результате начисления амортизации на действующий основной капитал;

- выручка от реализации;

- чистая прибыль

- иные виды активов (основные фонды, земельные участки, нематериальные активы);

- привлеченные средства в результате выпуска акций или иным образом полученные средства в уставной капитал;

- средства, выделяемые вышестоящими организациями на безвозвратной основе;

- благотворительные или иные аналогичные взносы.

К заёмным (внешним) источникам финансовых ресурсов относятся различные формы заемных средств, представленных на возвратной основе.

Рисунок 19 – Основные источники финансовых ресурсов предприятий

Управление обеспечением собственными финансовыми ресурсами

Увеличение собственных средств возможно двумя путями:

1) увеличением уставного капитала, что наиболее доступно акционерным обществам посредством эмиссии акций;

2) ростом выручки и рентабельности (включая получение чистой прибыли и ее реинвестирование, а также за счет амортизации).

Первый путь увеличения собственных средств, широко используется в мировой практике. Для предприятий это источник дешевых денег, для инвесторов - возможность широкого выбора направлений инвестирования, для экономки - инструмент перераспределения капитала в пользу эффективных предприятий. В отличие от облигаций акция не предусматривает обязательного возврата средств и платы за их использование, но дает акционерам некоторые властные полномочия. Несмотря на теоретическую эффективность и привлекательность, для большинства предприятий России этот путь увеличения собственных средств в ближайшее время малоперспективен. Что объясняется неразвитостью фондового рынка, неготовностью предприятий эффективно использовать инвестиции, дороговизной и длительностью размещения эмиссии акций, неспособностью предприятий выплачивать высокие дивиденды, необходимостью раскрытия информации и следования установленным правилам и, что немаловажно - нежеланием большинства акционеров, контролирующих предприятия, делиться этим контролем и правом собственности. Все эти факторы приводят к низкой капитализации отечественных предприятий (т.е. низкой котировочной стоимости их акций). Поэтому, чтобы привлечь достаточный объем инвестиций, предприятия должны проводить большую эмиссию акций, что грозит потерей контроля за предприятием. На эффективное размещение эмиссии акций, не связанное с переходом власти к другим акционерам способны лишь предприятия располагающие достаточными средствами, хорошей репутацией, успешно работающие и при этом размещающие достаточно большую эмиссию.

К тому же, мировой опыт свидетельствует, что любой бизнес должен развиваться поэтапно: 1) развитие за счет собственных средств; 2) использование заемных средств; 3) ограниченное привлечение акционерного капитала; 4) публичное размещение ценных бумаг. Нарушение этой последовательности чревато убытками, а то и банкротством.

Второй путь увеличения собственных средств (он же является основным путем увеличения общих средств предприятия) - планомерное повышение эффективности деятельности организации в целом, и повышение на этой основе массы прибыли.