- •Тема 17 методы обоснования реальных инвестиций

- •Критерии оценки инвестиционных проектов

- •Метод расчета чистой дисконтированной стоимости

- •Метод расчета чистой терминальной стоимости

- •Метод определения срока окупаемости инвестиций

- •Метод расчета учетной нормы прибыли

- •Пример использования описанных критериев

- •Противоречивость критериев оценки

- •Оценка инвестиционных проектов с неординарными денежными потоками

- •Модифицированная внутренняя норма прибыли

- •Сравнительный анализ проектов разной продолжительности

- •Метод цепного повтора в рамках общего срока действия проектов

- •Метод бесконечного цепного повтора сравниваемых проектов

- •Метод эквивалентного аннуитета

- •Анализ инвестиционных проектов в условиях инфляции

- •Анализ инвестиционных проектов в условиях риска

- •Методика построения безрискового эквивалентного денежного потока

- •Методика поправки на риск ставки дисконтирования

- •Специальные области применения критериев оценки инвестиционных проектов

- •Анализ проектов» носящих затратный характер

- •Анализ проектов замещения

- •Формирование бюджета капиталовложений

- •Оптимизация бюджета капиталовложений

- •Пространственная оптимизация

- •Временная оптимизация

- •17.11.3. Оптимизация в условиях реинвестирования доходов

Анализ проектов замещения

Инвестиционная политика может предусматривать наращивание объемов производства за счет не только внедрения принципиально новых для компании проектов, но и модернизации применяемых технологий. Нередко подобные проекты предполагают замену действующего оборудования на новое, имеющее более прогрессивные характеристики и благодаря этому обеспечивающее дополнительную прибыль. Принятие решения о замене, естественно, предполагает проведение элементарных аналитических расчетов, которые могли бы подтвердить либо опровергнуть целесообразность этой операции. Унифицированных методик подобного анализа нет; используется метод прямого счета. Глубина анализа определяется числом принятых к рассмотрению параметров, возможностью обособления доходов, имеющих отношение к анализируемому оборудованию, горизонтом планирования и т. и. Рассмотрим несколько несложных типовых примеров.

Пример

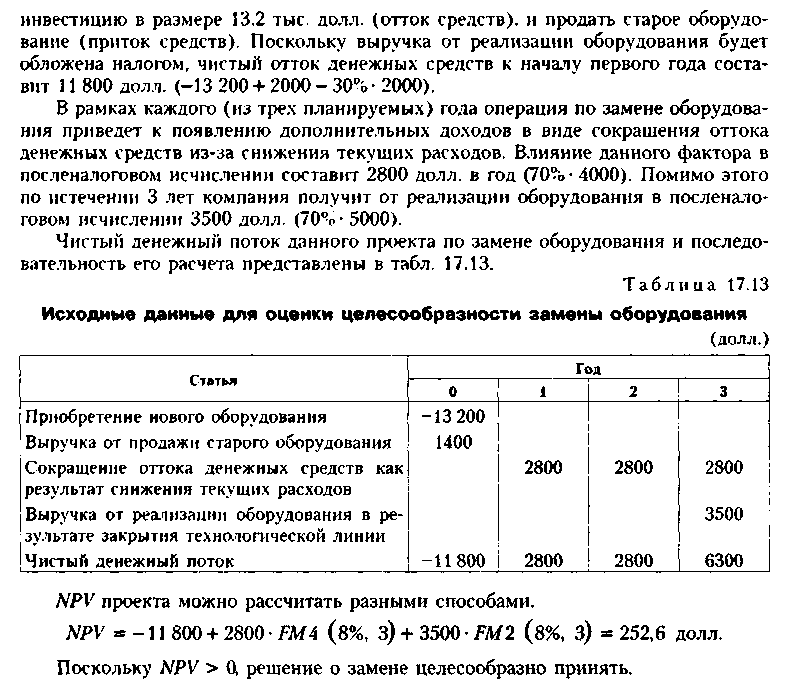

Компания рассматривает целесообразность замены действующего оборудования, приобретенного ею 3 года назад за 8 тыс. долл. п рассчитанного на эксплуатацию в течение 5 лет. Новое оборудование можно приобрести за 13,2 тыс. долл. Его можно эксплуатировать в течение 6 лет, однако поскольку компания по истечении следующих 3 лет не планирует продолжать производство продукции данного типа, с большой вероятностью через 3 года оборудование будет продано за 5 тыс. долл. Внедрение нового оборудования приведет к сокращению общих текущих расходов на данном производстве на 4000 долл. в год. В случае принятия решения о замене действующее оборудование можно будет немедленно продать за 2000 долл. Налог на прибыль составляет в среднем 30%, стоимость капитала компании — 8%.

Решение

Необходимо составить денежный поток, обусловленный операцией замены, и рассчитать его NPV. Горизонт планирования — 3 года. В случае принятия проекта компания должна к началу первого года купить оборудование, тем самым сделав

Теоретически существуют четыре варианта инвестиционной политики компании в отношении данного оборудования: его замена соответственно после 1-го, 2-го, 3-го и 4-го года эксплуатации. Для каждого варианта можно рассчитать NPV соответствующего проекта.

Так, для первого варианта отток средств в конце нулевого года в размере 16000 долл. и по окончании года приток средств от текущей деятельности в размере 6000 долл. и выручка от реализации оборудования в размере 11 ООО долл. Рассчитаем NPV проекта.

Исходные данные и результаты расчетов для других вариантов инвестиционной политики приведены в табл. 17.14.

Таблица 17.14

Анализ вариантов замены оборудования(долл.)

Приведенные результаты расчета показывают, что, за исключением первого, все варианты приемлемы, причем по степени предпочтительности их можно ранжировать следующим образом: вариант 4, вариант 2, вариант 3, Однако, как мы знаем из ранее обсуждавшихся методик анализа инвестиционных проектов, выводы, сделанные по представленным в табл. 17.14 данным, вряд ли корректны, поскольку сравниваемые проекты имеют разную продолжительность. Для того чтобы элиминировать влияние этого фактора, можно, например, воспользоваться формулой (17,15). Тогда получим

В данном случае видно, что наиболее предпочтительным является вариант с заменой оборудования каждые два года.

Следует отметить, что в рассмотренном примере не учтены некоторые факторы, такие как налогообложение, возможное изменение цен на вновь приобретаемое оборудование, его производительность и др. В рамках ситуационного анализа учет этих факторов не представляет собой принципиальной трудности. Вновь подчеркнем, что все подобные расчеты весьма субъективны и многовариантны, а их результаты ни в коем случае не являются единственным аргументом в пользу принятия того или иного решения.