- •Тема 4 финансовые рынки и институты в контексте деятельности фирмы

- •Финансовые рынки

- •Виды финансовых рынков

- •Участники и виды деятельности на рынке ценных бумаг

- •Фондовая биржа

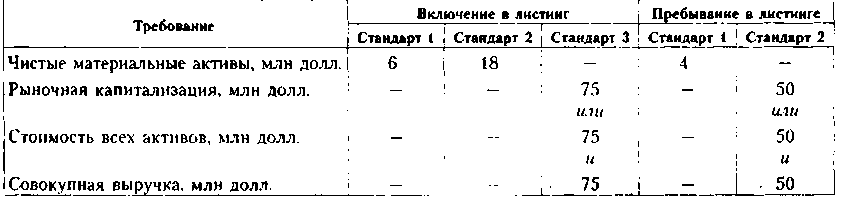

- •Требования nasdaq для включения в листинг

- •Финансовые институты: их виды и функции

- •Инвестиционные институты: их виды и функции

- •Индикаторы на рынке ценных бумаг

Таблица

4,2

Требования nasdaq для включения в листинг

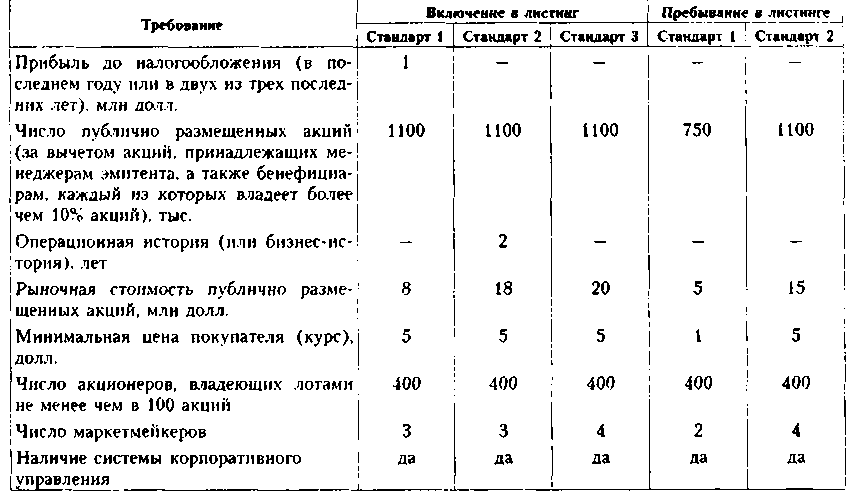

Окончание

табл. 4.2

Источник:

[Reilly,

Brown,

p.

123].

Примечание;

под бенефициарами

понимаются так называемые подлинные

владельцы акций, которые могут быть

зарегистрированы на другие лица.

Несмотря на рисковость, новая площадка, благодаря происшедшему в середине 1980-х гг. буму в сфере новых технологий, стала весьма популярной, а в 1994 г. годовой объем торгов акциями на NASDAQ впервые превысил показатели ее главного конкурента NYSE. Основным преимуществом NASDAQ является оперативность: все котировки становятся доступными дилерам немедленно. Учитывая положительный опыт американцев, страны Европейского сообщества в 1996 г. создали в Брюсселе европейский аналог NASDAQ — «Автоматизированную систему котировки Европейской ассоциации дилеров по ценным бумагам» (European Association of Security Dealers Automated Quote System, EASDAQ). В настоящее время в нашей стране дискутируется вопрос о целесообразности создания русской NASDAQ — рынка акций высокотехнологичных компаний с минимальными требованиями к капиталу котирующихся на нем компаний.

Что касается трактовки биржи как элемента рыночной экономики в контексте российского законодательства, то согласно Федеральному закону «О рынке ценных бумаг» от 22 апреля 1996 г. № 39-Ф3 (с изменениями) фондовой биржей признается организатор торговли на рынке ценных бумаг. Помимо основной деятельности по организации торгов биржа может также осуществлять следующие дополнительные функции: (а) деятельность валютной биржи, (б) деятельность товарной биржи (организация биржевой торговли), (в) клиринг по операциям с ценными бумагами и инвестиционными паями паевых инвестиционных фондов, (г) распространение информации, (д) издательскую деятельность, (е) деятельность по сдаче имущества в аренду.

Биржа создается в форме некоммерческого партнерства или акционерного общества, при этом никакой акционер фондовой биржи и его аффилированные лица не могут владеть двадцатью и более процентами акций каждой категории (в случае партнерства — двадцатью и более процентами голосов); это ограничение не применяется к акционерам (членам) фондовой биржи, которые являются фондовыми биржами. Членами фондовой биржи, являющейся некоммерческим партнерством, могут быть только профессиональные участники рынка ценных бумаг. При этом порядок вступления в члены такой фондовой биржи, выхода и исключения из членов фондовой биржи определяется такой фондовой биржей самостоятельно на основании ее внутренних документов.

Участниками торгов на фондовой бирже могут быть только брокеры, дилеры и управляющие. Иные лица могут совершать операции на фондовой бирже исключительно при посредничестве брокеров, являющихся участниками торгов. Торговлю на фондовой бирже, созданной в форме некоммерческого партнерства, могут осуществлять только ее члены. Порядок допуска к участию в торгах и исключения из числа участников торгов определяется правилами, устанавливаемыми фондовой биржей, при этом неравноправное положение участников торгов, а также передача права на участие в торгах третьим лицам не допускаются. Фондовая биржа обязана утвердить правила допуска к участию в торгах, проведения торгов, листинга (делистинга) ценных бумаг, а также спецификации сделок, соответствующие требованиям нормативных правовых актов федерального органа исполнительной власти по рынку ценных бумаг. Фондовая биржа обязана обеспечивать гласность и публичность проводимых торгов. Биржа вправе устанавливать размер и порядок взимания с участников торгов взносов, сборов и других платежей за оказываемые ею услуги, а также размер и порядок взимания штрафов за нарушение установленных ею правил.

В мировой практике различают два основных вида бирж: (а) замкнутая биржа, в торгах на которой могут принимать участие лишь члены биржи; (б) биржа со свободным доступом посетителей. Российским законодательством предусмотрено существование только замкнутых бирж, при этом сдача брокерских мест в аренду нечленам фондовой биржи не допускается.

Исключительным предметом деятельности биржи является обеспечение необходимых условий нормального обращения ценных бумаг, определение их рыночной цены и надлежащее распространение информации о них. Ее основными функциями являются организация операций по продаже и покупке ценных бумаг, перераспределение финансовых ресурсов, предоставление эмитентам ценных бумаг дополнительных финансовых ресурсов, предоставление сберегателям возможности сохранения и выгодного использования накопленных ими денежных средств, информационное обеспечение агентов биржевого рынка, выявление рыночной стоимости ценных бумаг и др.

К обращению на фондовой бирже допускаются:

цепные бумаги в процессе размещения и обращения, прошедшие предусмотренную законодательством процедуру эмиссии и включенные фондовой биржей в список ценных бумаг, допускаемых к обращению на бирже в соответствии с ее внутренними документами; ценные бумаги, не включенные в список обращаемых на фондовой бирже, могут быть объектом сделок на бирже в порядке, предусмотренном ее внутренними документами;

иные финансовые инструменты в соответствии с законодательством Российской Федерации.

Фондовая биржа не вправе заниматься деятельностью в качестве инвестиционного института, а также выпускать ценные бумаги за исключением собственных акций. Обязательным условием деятельности биржи является наличие соответствующей лицензии.

Техника функционирования фондовой биржи в России подробно раскрыта в документе «Положение о деятельности по организации торговли на рынке ценных бумаг», утвержденном приказом Федератьной службы по финансовым рынкам {№ 04—1245/пз-н от 15 декабря 2004 г. с последующими изменениями). В частности, в этом регулятиве изложены типовые процедуры допуска ценных бумаг к торгам, предусматривающие создание нескольких котировальных списков в зависимости от ряда требований, предъявляемых к эмитенту. Так, для включения акций в котировальный список «А» первого уровня помимо общих условий (государственная регистрация, соблюдение эмитентом требований законодательства РФ и др.) необходимо выполнение ряда специфических условий, в числе которых:

капитализация акций данного типа составляет для включения в котировальный список обыкновенных акций не менее 10 млрд руб., а для включения в котировальный список привилегированных акций — не менее 3 млрд руб.;

эмитент существует не менее трех лет;

у эмитента отсутствуют убытки по итогам двух из последних трех лет;

ежемесячный объем сделок, заключенных на фондовой бирже с акциями данного типа, за последние три месяца составляет не менее 25 млн руб.;

эмитент имеет годовую финансовую (бухгалтерскую) отчетность в соответствии с Международными стандартами финансовой отчетности (МСФО) и (или) Общепринятыми принципами бухгалтерского учета США (US GAAP) (при наличии), в отношении которой был проведен аудит, и принял обязательства вести указанную отчетность и раскрывать ее вместе с аудиторским заключением в отношении указанной отчетности на русском языке.

Требования к включению в котировальные списки акций других списков и уровней ниже по сравнению с приведенными.

Что касается долговых ценных бумаг, то включение в котировальный список облигаций (за исключением облигаций, эмитентом которых является международная финансовая организация) предполагает, в частности, выполнение следующих условий: объем выпуска — не менее 1 млрд руб., а ежемесячный объем сделок, заключенных на фондовой бирже с облигациями данного типа, за последние три месяца — не менее 10 млн руб. Для включения в котировальный список инвестиционных паев необходимо, чтобы инвестиционный фонд существовал не менее 2 лет, а стоимость чистых активов фонда была не менее 10 млн руб. (для открытых и интервальных инвестиционных фондов) и не менее 50 млн руб. (для закрытых инвестиционных фондов).

С 1997 г. проводится работа по упорядочению функционирования и лицензированию российских бирж. Так, лицензия № 1 на право деятельности в качестве фондовой биржи весной 1997 г. была вручена представителями ФКЦБ некоммерческому партнерству «Фондовая биржа “Санкт-Петербург”». Новый финансовый институт был учрежден на базе биржи «Санкт-Петербург» профессиональными участниками рынка ценных бумаг, среди которых 47 инвестиционных компаний, 16 банков, 2 биржи. В последующие годы постепенно осуществлялся вполне обоснованный процесс консолидации биржевого дела. Процесс консолидации биржевого дела продолжается, причем скорее всего не все из действующих бирж смогут получить лицензию ввиду ужесточения требований.