- •Содержание

- •Введение

- •Глава 1. Теоретико-методологические основы налогообложения предприятий и аспекты его оптимизации

- •1.1 Сущность, функции налогов, принципы налогообложения

- •1.2 Классификация налогов и методика налогообложения предприятий

- •1.3 Сравнительный анализ основных налогов и их элементов при традиционной и упрощенной системе налогообложения

- •1.4 Налоговое планирование и налоговая оптимизация: виды, этапы и методы

- •Глава 2 Анализ действующей системы налогообложения на предприятии ооо « Мебельный мир»

- •2.1 Оранизационно-экономическая характеристика предприятия ооо«Мебельный мир»

- •2.2 Анализ налоговых выплат на предприятии ооо «Мебельный мир»

- •2.3 Оценка налоговой нагрузки и факторов влияющих на нее

- •Глава 3.Разработка предложений по оптимизации налоговых выплат на предприятии ооо «Мебельный мир»

- •3.1 Предложения по совершенствованию налогообложения на предприятии и снижению его налоговой нагрузки

- •3.2 Оценка эффективности предложенных мероприятий

- •Заключение

- •Список литературы

- •Приложение Характеристика упрощенной системы налогообложения

2.2 Анализ налоговых выплат на предприятии ооо «Мебельный мир»

Рассмотрим более подробно налоги, уплачиваемые в 2011-2012 годах. ООО «Мебельный мир» применяет традиционную систему налогообложения. Таким образом, в 2011-2012 годах ООО «Мебельный мир» является плательщиком следующих налогов:

налог на добавленную стоимость;

налог на доходы физических лиц (по данному налогу предприятие выступает налоговым агентом, плательщиками налога являются работники, в пользу которых производятся выплаты);

страховые взносы;

налог на прибыль организаций;

налог на имущество организаций.

Рассмотрим более подробно характеристику данных налогов.

1. Налог на доходы физических лиц (НДФЛ)

Таблица 2.1

Характеристика НДФЛ

Элемент налога |

Характеристика |

Основание |

Налогопл. |

1. Физические лица - резиденты РФ,2. Физические лица – не резиденты, получающие доходы от источников в РФ |

Ст. 207 НК РФ |

Объект налогообложения |

Доход, полученный налогоплательщиками: 1. от источников в РФ или за пределами РФ - для физических лиц – резидентов РФ;2. от источников в РФ - для физических лиц – не резидентов РФ. Ряд доходов не подлежит налогообложению НДФЛ, в частности государственные пособия, трудовые пенсии, алименты и др. в соответствии со ст. 217 НК РФ. |

Ст. 208, 209, 217 НК РФ |

Налоговая база |

Налоговая база - все доходы, как в денежной, так и натуральной форме, полученные налогоплательщиком, а также доходы в виде материальной выгоды. Налоговая база исчисляется отдельно для каждого вида доходов, для которых установлены разные ставки налога. |

Ст. 210-214 НК РФ |

Налоговый период |

Календарный год |

Ст. 216 НК РФ |

Налоговые вычеты |

Стандартные налоговые вычеты Социальные налоговые вычеты Имущественные налоговые вычеты Профессиональные налоговые вычеты Наиболее существенные изменения, которые вступили в силу 1.01.09 коснулись стандартных вычетов. Размер вычета на детей был увеличен до 1000 руб., а лимит доходов составил 280000 руб. Лимит по вычету 400 руб. для каждого налогоплательщика был увеличен до 40000 руб. |

Ст. 218-331 НК РФ |

Налоговые ставки |

13%, если иное не предусмотрено ниже 35% в отношении доходов: стоимости выигрышей и призов, в части превышающей 4000 рублей; выплат по договорам добровольного страхования; процентных доходов по вкладам в банках, если ставка превышает ставку ЦБ 30% в отношении доходов, получаемых нерезидентами РФ. 9% по дивидендам |

Ст. 224 НК РФ |

Исчисление |

Сумма налога определяется как процентная доля налоговой базы, соответствующей ставке налога |

Ст. 225-228 НК |

|

Налоговые агенты перечисляют суммы налога в день фактического получения денег в банке для выплаты дохода или в день безналичного перечисления средств. Отдельные категории физических лиц уплачивают налог по месту |

|

Уплата налога и отчетность |

учета налогоплательщика в срок не позднее 15 июля года, следующего за истекшим налоговым периодом. Налоговую декларацию в срок не позднее 30 апреля года, следующего за истекшим налоговым периодом представляют: отдельные категории физических лиц и физические лица в отношении отдельных видов доходов |

Ст. 228 НК РФ |

Сумма начисленной заработной платы за 2011 год составила 6 512 080 руб., за 2012 год составила 7 214 100 руб. Расчет НДФЛ представим в таблице 2.2.

Таблица 2.2

Расчет суммы НДФЛ

Показатель |

2011 год |

2012 год |

Изменение |

Сумма начисленной зарплаты, руб. |

6 512 080 |

7 214 100 |

702 020 |

Вычеты, в том числе |

|

|

|

Стандартный налоговый вычет (на себя) |

28 800 |

29 600 |

800 |

Стандартный налоговый вычет (на детей) |

336 000 |

336 000 |

- |

Налоговая база, тыс. руб. |

6 147 280 |

6 848 500 |

701 220 |

Ставка налога, % |

13 |

13 |

- |

Сумма НДФЛ, руб. |

799 146 |

890 305 |

91 159 |

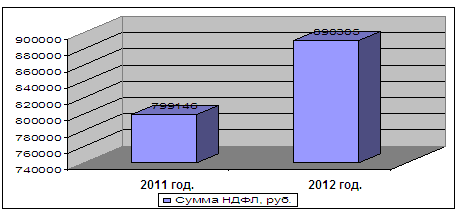

Проведенный анализ показал, что сумма начисленной заработной платы выросла на 702 020 руб., что вызвано как увеличением численности персонала, так и ростом ставки заработной платы. При этом величина вычетов выросла на 800 руб., соответственно под влиянием данных изменений налоговая база выросла на 701 220 руб. Таким образом, за 2011 год НДФЛ составляет 799 146 руб., за 2012 год – 890 305 руб., то есть произошел прирост налога на 91 159 руб. (см. рис. 2.2).

Рисунок 2.2. Сумма НДФЛ к уплате в бюджет за 2011-2012 гг.

2. Страховые взносы

Таблица 2.3

Страховые взносы в ПФР, ФСС, ФОМС

Элемент |

Характеристика |

Основание |

|||

Плательщ. взносов |

Лица, производящие выплаты физическим лицам: |

ИП, адвокаты, нотариусы, занимающиеся частной практикой, не производящие выплат физическим лицам. Начисляют и уплачивают страховые взносы в размере, определяемом исходя из стоимости страхового года. Стоимость страхового года - сумма денежных |

ст. 5 ФЗ от 24.07.2011 N 212-ФЗ |

||

организации |

ИП |

физические лица, не признаваемые ИП |

|||

Объект обложения страховыми взносами |

Выплаты и иные вознаграждения по: трудовым договорам и гражданско-правовым договорам, договорам, по договорам авторского заказа, договорам об отчуждении исключительного права, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусств |

Выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам, выплачиваемые в пользу физических лиц |

ст. 7, 9,14 ФЗ от 24.07.2011 N 212-ФЗ |

||

База для начисления страховых взносов |

Сумма выплат и иных вознаграждений, начисленных за расчетный период в пользу физических лиц, за исключением сумм не подлежащих обложению. |

Сумма выплат и иных вознаграждений за расчетный период в пользу физических лиц, за исключением сумм не подлежащих обложению страховыми взносами |

средств, которые должны поступить за застрахованное лицо в течение одного финансового года. Стоимость страхового года = МРОТ на начало финансового года, за который уплачиваются страховые взносы * тариф страховых взносов в соответствующий фонд * 12. |

212-ФЗст. 8, 13 ФЗ от 24.07.2011 N 212-ФЗ |

|

|

База определяется отдельно в отношении каждого физического лица с начала года по истечении каждого календарного месяца нарастающим итогом. База для начисления страховых взносов в отношении каждого физического лица устанавливается в сумме, не превышающей 415 000 рублей (сумма ежегодно индексируется в соответствии с ростом средней заработной платы в РФ) нарастающим итогом с начала года. С сумм выплат и иных вознаграждений, превышающих 415 000 рублей, страховые взносы не взимаются. |

|

|||

Периоды |

Расчетный период - календарный год. Отчетный период - первый квартал, полугодие, девять месяцев календарного года, календарный год. |

|

ст. 10 ФЗ N 212-ФЗ |

||

Таблица 2.4

Тарифы страховых взносов для лиц, производящих выплаты физическим лицам

Год / Фонд |

ФСС |

ПФР |

ФФОМС |

ТФОМС |

Всего % |

Органы, осуществляющие контроль |

ФСС |

Пенсионный фонд РФ |

-- |

||

Для лиц производящих выплаты физическим лицам, кроме льготных категорий |

|||||

2012 год |

2,9% |

20,0% |

1,1% |

2,0% |

26,00% |

с 2011 года |

2,9% |

26,0% |

2,1% |

3,0% |

34,00% |

Организации и индивидуальные предприниматели, применяющие УСНО, либо уплачивающих ЕНВД для отдельных видов деятельности |

|||||

2012 год |

0,0% |

14,0% |

0,0% |

0,0% |

14,00% |

с 2011 года |

2,9% |

26,0% |

2,1% |

3,0% |

34,00% |

Расчет суммы страховых взносов в 2011-2012 годах представим в таблице 2.5.

Таблица 2.5

Расчет страховых взносов на предприятии ООО «Мебельный мир» за 2011-2012 гг.

Показатель |

2011 год |

2012 год |

Изменение |

Сумма начисленной зарплаты, руб. |

6 512 080 |

7 214 100 |

702 020 |

Пенсионный фонд (20%), руб. |

1 302 416 |

1 442 820 |

140 404 |

ФСС (2,9%), руб. |

188 850 |

209 209 |

20 359 |

ФФОМС (1,1%), руб. |

71 633 |

79 355 |

7 722 |

ТФОМС (2%), руб. |

130 242 |

144 282 |

14 040 |

Всего страховых взносов (ЕСН), руб. |

1 693 141 |

1 875 666 |

182 525 |

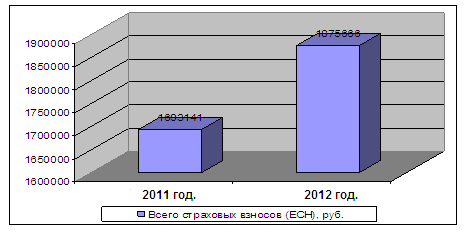

Как уже отмечалось, сумма начисленной заработной платы выросла на 702 020 руб., при этом выплаты в пенсионный фонд выросли на 140 404 руб., в ФСС на 20 359 руб., в ФФОМС на 7 722 руб., в ТФОМС на 14 040 руб.

Таким образом, сумма страховых взносов за 2011 год составляет 1 693 141 тыс. руб., а за 2012 год 1 875 666 тыс. руб., то есть произошел прирост суммы налога на 182 525 руб. (см. рис. 2.3).

Рис. 2.3. Сумма страховых взносов к уплате в бюджет за 2011-2012 гг.

3.Налог на имущество.

Характеристика налога на имущество представлена в таблице 2.6

Таблица 2.6

Характеристика налога на имущество

Элемент налога |

Характеристика |

Основание |

|

Налогоплательщики |

Российские организации |

Иностранные организации, осуществляющие деятельность в РФ через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории РФ |

Ст.373 НК РФ |

Объект налогообложения |

движимое и недвижимое имущество, учитываемое на балансе в качестве ОС. |

движимое и недвижимое имущество, относящееся к объектам основных средств. |

Ст.374 НК РФ |

Не признаются объектами налогообложения: 1. земельные участки и иные объекты природопользования; 2. имущество, принадлежащее федеральным органам исполнительной власти, в которых законодательно предусмотрена военная (приравненная к ней) служба, используемое для нужд обороны, обеспечения безопасности и охраны правопорядка. |

|||

Налоговая база |

Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения. При этом имущество учитывается по остаточной стоимости. Налоговая база определяется отдельно в отношении имущества, -- подлежащего налогообложению по местонахождению организации, имущества каждого обособленного подразделения организации, каждого объекта недвижимого имущества, находящегося вне местонахождения организации (обособленного подразделения), или |

Ст.375, 376 НК РФ |

|

|

постоянного представительства иностранной организации, - имущества, облагаемого по разным налоговым ставкам. |

|

|

Налоговые ставки |

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2%. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и имущества. |

Ст.380 НК РФ |

|

Порядок исчисления налога |

Сумма налога исчисляется по итогам налогового периода как произведение налоговой ставки и налоговой базы за налоговый период. Сумма налога, подлежащая уплате в бюджет по итогам года, определяется как разница между исчисленной суммой налога и суммами авансовых платежей по налогу, исчисленных в течение налогового периода. |

Ст.382 НК РФ |

|

Уплата налога и отчетность |

Налог и авансовые платежи подлежат уплате в порядке и сроки, которые установлены законами субъектов РФ. Налогоплательщики обязаны по истечении каждого отчетного периода представлять в налоговые органы налоговые расчеты по авансовым платежам по налогу в срок не позднее 30 дней с даты окончания отчетного периода. По окончании налогового периода налогоплательщики обязаны представлять налоговую декларацию по налогу в срок не позднее 30 марта следующего года. |

Ст.383, 386 НК РФ |

|

Таблица 2.7

Остаточная стоимость основных средств ООО «Мебельный мир» за 2011 год

Дата |

Первоначальная стоимость (01) |

Амортизация основных средств (02) |

Остаточная стоимость ((01)-(02)) |

01 января |

14 320 450 |

7 517 320 |

6 803 130 |

01 февраля |

13 100 940 |

6 990 400 |

6 110 540 |

01 марта |

11 950 300 |

6 812 000 |

5 138 300 |

01 апреля |

11 950 300 |

7 011 450 |

4 938 850 |

01 мая |

11 950 300 |

7 210 900 |

4 739 400 |

01 июня |

11 950 300 |

7 410 350 |

4 539 950 |

01 июля |

13 239 000 |

8 564 315 |

4 674 685 |

01 августа |

13 239 000 |

8 840 040 |

4 398 960 |

01 сентября |

13 239 000 |

9 115 765 |

4 123 235 |

01 октября |

12 850 000 |

6 293 276 |

6 556 724 |

01 ноября |

12 850 000 |

6 483 346 |

6 366 654 |

01 декабря |

12 850 000 |

6 673 416 |

6 176 584 |

01 января |

12 850 000 |

6 863 486 |

5 986 514 |

Итого |

|

|

70 553 526 |

Среднегодовая стоимость (определяется в соответствии с требованиями статьи 376 НК РФ пунктом 4) |

5 427 194 |

||

Проведенное исследование среднегодовой стоимости имущества показало, что на предприятии в течение года происходили колебания в остаточной стоимости основных средств, что обусловлено их движением. Приобретением нового оборудования и выбытием устаревших фондов.

Произведем расчет

по налогу на имущество за 2011 год:

Таблица 2.8

Остаточная стоимость основных средств ООО «Мебельный мир» за 2012 год

Дата |

Первоначальная стоимость 01) |

Амортизация основных средств (02) |

Остаточная стоимость ((01)-(02)) |

01 января |

12 850 000 |

6 863 486 |

5 986 514 |

01 февраля |

14 506 900 |

7 568 350 |

6 938 550 |

01 марта |

12 774 560 |

8 094 540 |

4 680 020 |

01 апреля |

11 152 033 |

7 806 423 |

3 345 610 |

01 мая |

12 358 200 |

8 650 740 |

3 707 460 |

01 июня |

11 450 400 |

8 015 280 |

3 435 120 |

01 июля |

12 520 450 |

8 564 315 |

3 956 135 |

01 августа |

12 520 450 |

8 840 040 |

3 680 410 |

01 сентября |

12 520 450 |

9 115 765 |

3 404 685 |

01 октября |

12 520 450 |

9 391 490 |

3 128 960 |

01 ноября |

12 520 450 |

9 667 215 |

2 853 235 |

01 декабря |

11 640 300 |

8940012 |

2 700 288 |

01 января |

11 640 300 |

9100530 |

2 539 770 |

Итого |

|

|

50 0356 757 |

Среднегодовая стоимость (определяется в соответствии с требованиями статьи 376 НК РФ пунктом 4) |

4 196 396 |

||

В 2012 году также

наблюдаются серьезные колебания в

остаточной стоимости основных средств.

Сумма налога на имущество за 2012 год

составила:

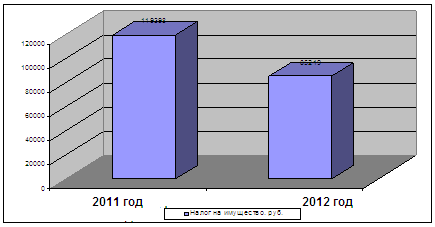

Рис. 2.4. Сумма налога на имущество к уплате в бюджет за 2011-2012 гг.

Таким образом, в 2011 году предприятием начислен налог на имущество в сумме 119 398 руб., а в 2012 году – 85219 руб., то есть произошло снижение налога на 34 179 тыс. руб. ввиду снижения налоговой базы (среднегодовой стоимости на 1 553 597 руб.) (см. рис. 2.4).

4. Налог на добавленную стоимость

Таблица 2.9

Характеристика НДС

Элемент налога |

Характеристика |

Основание |

Налогоплат. |

1. Организации 2. Индивидуальные предприниматели 3. Лица, признаваемые налогоплательщиками в связи с перемещением товаров через границу РФ |

Ст.143 НК РФ |

Объект налогообложения |

1. Операции по реализации товаров (работ, услуг) на территории РФ (в т.ч. предметов залога и передача по соглашению о предоставлении отступного или новации), передаче имущественных прав. Передача на безвозмездной основе признается реализацией 2. Операции по передаче на территории РФ товаров (работ, услуг) для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на прибыль. 3. Операции по выполнению строительно-монтажных работ для собственного потребления; 4. Операции по ввозу товаров на таможенную территорию РФ. |

Ст.146, 149 НК РФ |

Налоговая база |

При применении различных налоговых ставок налоговая база определяется отдельно по каждому виду товаров (работ, услуг), облагаемых по разным ставкам. При определении налоговой базы выручка определяется исходя из всех доходов, связанных с расчетами по оплате товаров (работ, услуг), имущественных прав, полученных в денежной и натуральной формах, включая оплату ценными бумагами. |

Ст.153-162, 167 НК РФ |

Налоговые ставки |

1. 0 процентов при реализации определенных товаров (работ, услуг), 2. 10 процентов при реализации определенных товаров (работ, услуг), 3. 18 процентов в случаях, не указанных в пунктах 1 и 2. 4. 10/110, 18/118 – процентное отношение налоговой ставки, к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки в случаях, когда сумма налога должна определяться расчетным методом. |

Ст.164 НК РФ |

Так как предприятие является плательщиком НДС, то вся реализация облагается налогом по ставке 18%. Расчет НДС представим в таблице 2.10.

Таблица 2.10

Расчет НДС ООО «Мебельный мир» за 2011-2012 г.г.

Показатель |

2011 год |

2012 год |

Изменение |

1. Реализация товаров, работ, услуг без НДС, руб. |

28 030 143 |

31 115 110 |

3 084 967 |

2. НДС с реализации, руб. (стр. 1 * 18%) |

5 045 426 |

5 600 720 |

555 294 |

3. Себестоимость закупленных ТМЦ, услуг, руб. |

11 975 320 |

13 022 098 |

1 046 778 |

4. НДС к вычету по ставке 18%, руб. |

2 155 558 |

2 343 978 |

188 420 |

5. НДС к уплате в бюджет, руб. (стр. 2 – стр. 4) |

2 889 868 |

3 256 742 |

366 874 |

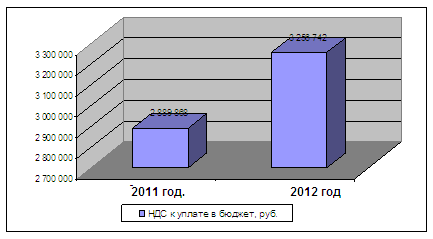

По результатам проведенных расчетов видим, что в 2011 году предприятие заплатило в бюджет НДС на сумму 2 889 868 тыс. руб., в 2012 году – 3 256 742 тыс. руб. (см. рис. 2.5).

Рис. 2.5. Сумма НДС к уплате в бюджет за 2011-2012 гг.

6. Налог на прибыль

Таблица 2. 11

Характеристика налога на прибыль

Элемент налога |

Характеристика |

Основание |

Налогоплат. |

Российские организации; Иностранные организации, которые осуществляют деятельность в РФ через постоянные представительства и (или) получают доходы от источников в РФ |

Ст.246 НК РФ |

Объект налогообложения. |

Прибыль, полученная налогоплательщиком. Прибыль - это: 1. для организаций РФ- полученные доходы, уменьшенные на величину произведенных расходов; 2. для иностранных организаций, осуществляющих деятельность в РФ через представительства, - полученные через представительства доходы, уменьшенные на величину произведенных представительствами расходов; 3. для иных иностранных организаций - доходы, полученные от источников в РФ. Методы учета доходов и расходов: Метод начисления Кассовый метод |

Ст.247 НК РФ |

Налоговая база |

Налоговой базой признается денежное выражение прибыли, подлежащей налогообложению. Прибыль, подлежащая налогообложению, определяется нарастающим итогом с начала года. Если в отчетном (налоговом) периоде получен убыток в данном периоде налоговая база признается равной нулю. Убытки принимаются в целях налогообложения в особом порядке. |

Ст.274, 313 НК РФ |

Налоговая ставка |

Налоговая ставка устанавливается в размере 20% (в ред. ФЗ от 26.11.2008 N 224-ФЗ), за исключением некоторых случаев, когда применяются иные ставки налога на прибыль. Данная ставка применяется с 01.01.2011. При этом (в ред. ФЗ от 30.12.2008 N 305-ФЗ): часть налога в размере 2% , зачисляется в ФБ; часть налога, в размере 18%, зачисляется в бюджеты субъектов РФ. Налоговая ставка налога, подлежащего зачислению в бюджеты субъектов РФ, законами субъектов может быть понижена для отдельных категорий налогоплательщиков, но не ниже 13,5 %. |

Ст.284 НК РФ |

Уплата налога |

Налог по итогам года уплачивается не позднее не позднее 28 марта следующего года. Авансовые платежи уплачиваются не позднее 28 дней со дня окончания отчетного периода. |

Ст.286, 287 НК РФ |

Расчет налога на прибыль можно проследить в форме № 2 «Отчет о прибылях и убытках». Согласно данному отчету представим данные для определения налога на прибыль в таблице 2. 12.

Таблица 2. 12

Расчет налога на прибыль

Показатель |

2011 год |

2012 год |

Изменение |

Реализация товаров, работ, услуг, руб. |

28 030 143 |

31 115 110 |

3 084 967 |

Себестоимость закупленных ТМЦ, руб. |

10 995 109 |

12 010 318 |

1 015 209 |

Коммерческие расходы, руб. |

12 205 004 |

14 320 010 |

2 115 006 |

Прочие доходы, руб. |

247 105 |

214 101 |

-33 004 |

Прочие расходы, руб. |

578 200 |

412 180 |

-166 020 |

Налоговая база, руб. |

4 498 935 |

4 586 703 |

87 768 |

Налог на прибыль, руб. |

899 787 |

917 341 |

17 554 |

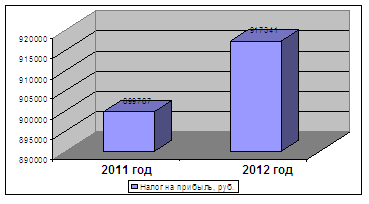

Таким образом, за 2011 год объем продаж увеличился на 3 084 967 руб., себестоимость выросла на 1 015 209 руб., коммерческие расходы выросли 2 115 006 руб. За анализируемый период также произошло снижение прочих доходов на 33 004 руб. и прочих расходов на 166 020 руб., все эти изменения привели к росту налогооблагаемой базы на 87 768 руб. Все указанные изменения привели к тому, что сумма налога на прибыль составила в 2011 году 899 787 руб., а в 2012 году сумма налога составила 917 341 руб., то есть произошел прирост налога на 17 554 руб. или на 1,95% (см. рис. 2.6).

Рисунок. 2.6. Сумма налога на прибыль к уплате в бюджет за 2011-2012 гг.

Таким образом, мы выполнили расчет всех основных налогов, уплачиваемых ООО «Мебельный мир» за 2011 и 2012 года, далее определим налоговую нагрузку предприятия.