- •12.3. Організація обліку фінансових інвестицій

- •12.3.3. Організація первинного та аналітичного обліку фінансових інвестицій

- •12.4 Загальні положення організації контролю за здійсненням касової та фінансової дисципліни

- •13.1. Загальні підходи до організації обліку витрат

- •13.2. Особливості організації обліку витрат виробництва

- •13.3. Особливості організації обліку витрат діяльності

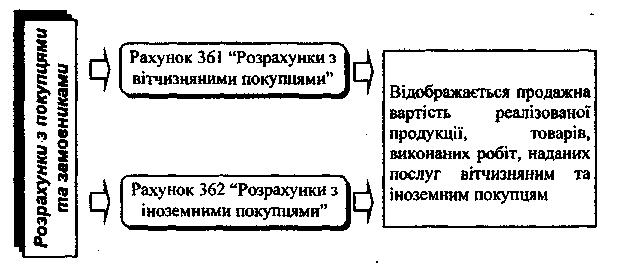

Відповідно до цього повинен бути організований бухгалтерський облік розрахунків з дебіторами по товарних операціях.

Організація синтетичного обліку по товарних операціях представлена за допомогою рис. 12.15.

Рис. 12.15. Організація синтетичного обліку розрахунків з покупцями та

замовниками

Обліковими регістрами по рахунку 36 "Розрахунки з покупцями і замовниками" є журнал-ордер № 11 та відомість № 16, в якій дані представлені в аналітичному розрізі.

Обліковим регістром по рахунку 38 "Резерв сумнівних боргів" є журнал-ордер № 12.

В Наказі про облікову політику по резерву сумнівних боргів повинні визначатись:

► факт створення резерву по сумнівних боргах;

► строки проведення інвентаризації дебіторської заборгованості для створення резерву по сумнівних боргах.

Організація синтетичного обліку по нетоварних операціях представлена нарис. 12.16.

Рис. 12.16. Організація синтетичного обліку з різними дебіторами

Заборгованість, що відображається на субрахунку 377 "Розрахунки з іншими дебіторами", включає різні за своїм економічним змістом розрахунки з юридичними та фізичними особами (табл. 12.7).

Таблиця 12.7. Економічний зміст розрахункових операцій по рахунку 377 "Розрахунки з іншими дебіторами"

Для контролю строків погашення дебіторської заборгованості ведеться накопичувальна відомість (по аналогії з кредиторською заборгованістю, див. тему 8).

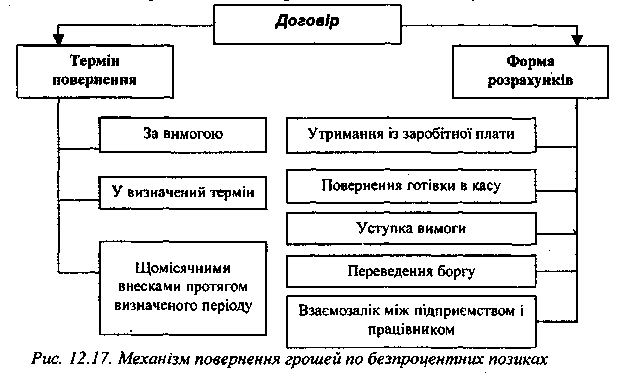

Важливе

значення для організації обліку

розрахунків з працівниками по виданих

їм позиках мають терміни повернення і

форми розрахунків таких позик. Терміни

повернення та форми розрахунків по

довгострокових позиках, виданих

працівникам підприємства, наведені на

рис. 12.17.

Обліковими регістрами по рахунках 16 "Довгострокова дебіторська заборгованість" та 37 "Розрахунки з різними дебіторами" (крім розрахунків з підзвітними особами) є журнал-ордер № 8; відомість № 7.

Дані по розрахунках з підзвітними особами відображаються в журналі-ордері № 7, який одночасно є аналітичною відомістю суб'єктів, розрахунки з якими в ньому відображені. Отже, журнал-ордер № 7 і відомість по підзвітних особах поєднані в один регістр. Кожній виданій в підзвіт сумі відповідає один рядок в журналі-ордері № 7, і в міру надання авансового звіту, погашення перевитрачання або одержання коштів всі відповідні записи будуть також представлені в цьому ж рядку, але в інших колонках.

По розрахунках з мешканцями квартир і гуртожитків (для великих підприємств) ведеться відомість № 9.

![]()

Для узагальнення інформації про стан дебіторської заборгованості, списаної з балансу внаслідок неплатоспроможності боржників, та про суми невідшкодованих недостач і втрат від псування оборотних і необоротних активів призначений рахунок 07 "Списані активи".

Зарахування сум на даний позабалансовий рахунок здійснюється одночасно зі списанням суми недостач і втрат від псування оборотних і необоротних активів та дебіторської заборгованості на витрати підприємства.

Сума списаної дебіторської заборгованості обліковується на субрахунку 071 "Списана дебіторська заборгованість" протягом не менше трьох років з дати списання для спостереження за можливістю її стягнення у випадках зміни майнового стану боржника.

Дебіторська заборгованість остаточно списується з даного субрахунку після надходження суми в порядку відшкодування з одночасними записами по дебету рахунків 30 "Каса", 31 "Рахунки в банках" чи інших рахунків обліку активів і кредиту субрахунку 716 "Відшкодування раніше списаних активів" або у зв'язку із закінченням строку обліку такої заборгованості.

Зменшення суми невідшкодованих недостач і втрат від псування цінностей на субрахунку 072 "Невідшкодовані недостачі і втрати від псування цінностей" відображається після встановлення конкретних винних осіб з одночасними записами по дебету субрахунку 375 "Розрахунки за відшкодуванням завданих збитків" та кредиту субрахунку 716 "Відшкодування раніше списаних активів".

Аналітичний облік на позабалансовому рахунку 07 "Списані активи" ведеться за боржниками та випадками встановлення недостач і втрат від псування цінностей.

12.3. Організація обліку фінансових інвестицій

12.3.1. Основні завдання організації обліку фінансових інвестицій

Основними завданнями організації бухгалтерського обліку фінансових інвестицій є:

► класифікація інвестицій на довгострокові і поточні;

► своєчасне документальне оформлення операцій з фінансовими інвестиціями;

► знаходження можливостей найбільш раціонального вкладення вільних коштів як джерел фінансових інвестицій.

Методологічні засади формування в бухгалтерському обліку інформації про фінансові інвестиції визначені П(С)БО 12 "Фінансові інвестиції".

12.3.2. Визнання, оцінна та класифікація фінансових інвестицій за діючими стандартами обліку

![]()

Інвестиції - грошові, майнові, інтелектуальні цінності, що вкладаються в об'єкти підприємницької та інших видів діяльності з метою отримання прибутку або досягнення соціального ефекту.

Фінансові інвестиції — активи, які утримуються підприємством з метою збільшення прибутку (відсотків, дивідендів тощо), зростання вартості капіталу або інших вигод для інвестора.

Фінансові інвестиції здійснюються з метою:

► отримання відповідного, як правило, сталого доходу, який складається з двох елементів протягом інвестиційного періоду: доходу вигляді дивідендів і зростання ринкової вартості цінних паперів, що знаходяться у власності інвестора;

► виявлення впливу на діяльність підприємства, що інвестується;

► отримання податкових пільг по інвестиціях.

За терміновістю фінансові інвестиції поділяються на довгострокові — Інвестиції зі строком більше одного року, та короткострокові - на строк менше одного року. Довгострокові фінансові інвестиції розглядаються як необоротні активи, короткострокові — як поточні активи (рис. 12.18).

Рис. 12.18. Класифікація фінансових інвестицій

Довгострокові фінансові інвестиції - це інвестиції на період більше одного року, а також всі інвестиції, які не можуть бути вільно реалізовані в будь-який момент. До них відносяться довгострокові фінансові вкладення в боргові цінні папери, акції та інші корпоративні права.

Довгострокові інвестиції згідно з П(С)БО 12 поділяються на ті, що обліковуються за методом участі в капіталі, та інші інвестиції.

Довгострокові фінансові інвестиції за формою вкладень поділяються на позикові і пайові (див. рис. 12.19).

Поточні фінансові інвестиції (фонди та акції інших підприємств) мають наступні ознаки: встановлений строк їх погашення не перевищує одного року або вкладення здійснені без наміру отримувати доходи по них більше одного року. Ці інвестиції згідно з П(С)БО 12 поділяються на еквіваленти грошових коштів та інші поточні фінансові інвестиції.

Рис. 12.19. Класифікація довгостроковга фінансових інвестицій

Еквіваленти грошових коштів - короткострокові високоліквідні фінансові інвестиції, які вільно конвертуються у певні суми грошових коштів і характеризуються незначним ризиком зміни вартості. Інвестиції, які визнані еквівалентами грошових коштів, відображають на балансі не стільки для отримання інвестиційного доходу або контролю за діяльністю компанії - об'єкту інвестицій, скільки для забезпечення виконання короткострокових зобов'язань. Як правило, до еквівалентів грошових коштів відносять інвестиції зі строком погашення не більше трьох місяців з дати придбання. Інвестиції в акції інших компаній не відносяться до грошових еквівалентів, за винятком тих випадків, коли вони по своїй суті ідентичні грошовим коштам. Наприклад, привілейовані акції, придбані незадовго до встановленої дати погашення.

![]()

Оцінка фінансових вкладень визначається їх видами:

► вкладення до статутного капіталу (купівля паю) іншим підприємством оцінюється в розмірі, встановленому засновницькими та іншими аналогічними документами;

► надані позики та грошові кошти, перераховані на депозит в банку, оцінюються в розмірі фактичної вартості грошових коштів;

► цінні папери, як правило, оцінюються в розмірі фактичних витрат для інвестора (витрат на купівлю цінних паперів, сплати комісійних

винагород посередникам тощо), але, враховуючи специфіку обігу цінних паперів, їх оцінка залежить також від їх видів, терміну обігу та зміни ринкової вартості.

Оцінка інвестицій при придбанні. Основною оцінкою у організації-інвестора при їх придбанні та постановці на облік є оцінка цінних паперів за фактичною собівартістю (купівельною - ринковою вартістю цінних паперів, включаючи суми фактичних витрат підприємства по вкладенню, витрати по сплаті комісійних винагород посередникам тощо).

Формування первісної вартості фінансових інвестицій залежить від способу їх придбання (рис. 12.20).

Рис. 12.20. Оцінка фінансових інвестицій при їх придбанні

Оцінка інвестицій на дату балансу. При складанні звітності застосовуються наступні методи оцінки: за справедливою вартістю, за амортизованою собівартістю і за методом участі в капіталі.

За справедливою вартістю відображаються всі інвестиції, крім інвестицій, що утримуються підприємством до їх погашення або обліковуються за методом участі в капіталі, а також інвестиції, справедливу вартість яких достовірно визначити неможливо (з врахуванням зменшення корисності інвестицій).

За амортизованою собівартістю відображаються інвестиції, не призначені для продажу (друга група), вони включають інвестиції в боргові цінні папери та акції, які, як правило, утримуються підприємством до погашення.

Різниця між собівартістю та вартістю погашення фінансових інвестицій (дисконт або премія при придбанні, відповідно) амортизується інвестором протягом періоду з дати придбання до дати їх погашення за методом ефективної ставки відсотка.

Оцінка фінансових інвестицій при вибутті. При вибутті (продажу, обміні тощо) цінних паперів можуть застосовуватись наступні методи їх оцінок:

► за вартістю одиниці кожного цінного паперу (або одного виду);

► за середньою вартістю;

► за вартістю останніх за часом закупок (метод ЛІФО);

► за вартістю перших за часом закупок (метод ФІФО).

Як правило, методи оцінки ЛІФО та ФІФО використовуються підприємствами, що є професійними учасниками ринку цінних паперів.

Поточні активи не повинні оцінюватись дорожче їх чистої вартості реалізації, що дорівнює сумі грошових коштів, які отримає підприємство після їх продажу, мінус витрати, необхідні для їх підготовки до продажу та організації самого процесу продажу.