- •2. Формирование и раскрытие учетной политики

- •3. Изменение учетной политики

- •2. Формы первичных документов.

- •3 Основания отнесения деяния к налоговому правонарушению:

- •2. Анализ платежеспособности и ликвидности предприятия.

- •3.1. Анализ движения ос

- •1Права и обязанности аудитора, аудиторской организации

- •1.2 Аудит операций по поступлению нематериальных активов

3.1. Анализ движения ос

Данные о наличии, износе и движении ОС служат основным источником информации для оценки производственного потенциала предприятия.

Оценка движения ОС проводится на основе коэффициентов (табл.9), которые анализируются в динамике за ряд лет.

Таблица 9

Показатели движения и состояния ОС

Наименования показателей |

Методы расчета |

Экономическая интерпретация показателей |

1. Показатели движения |

||

1.1. Коэффициент поступления ввода (КВВ) |

|

Доля поступивших ОС за период |

1.2. Коэффициент обновления (Коб) |

|

Доля новых ОС на предприятии |

1.3.Коэффициент выбытия ОС (Квыб) |

|

Доля выбывших ОС за период |

1.4.Коэффициент прироста (Кпр) |

|

Темп прироста ОС |

2. Показатели состояния |

||

2.1. Коэфициент износа (Ки) |

|

Доля стоимости ОС перенесенная на продукцию Ки = 1 - Кг |

2.2. Коэффициент годности (Кг) |

|

Уровень годности ОС Кг = 1 - Ки |

Анализ использования трудовых ресурсов и фонда рабочего времени

Трудовые ресурсы предприятия-это численность и состав ее персонала. На предприятии трудовые ресурсы явл. важнейшим элементом производительных сил,определяют темпы роста производства и производительности труда,качество продукции и успешную работу предприятия. Задачи и источники анализа трудовых ресурсов:1. изучение и оценка обеспеченности предприятия трудовыми ресурсами,изучение состояния трудовых ресурсов.

2. Изучение степени использования трудовых ресурсов

3.изучение эффективности использования трудовых ресурсов

4. выявление резервов повышения эффективности использования трудовых ресурсов

5. разработка мероприятий по повышению эффективности использования трудовых ресурсов

Источники анализа: Ф№5 приложения к балансу,данные первичного аналитического и синтетического учетов.

Анализ использования трудовых ресурсов следует начинать с изучения обеспеченности сельскохозяйственных товаропроизводителей трудовыми ресурсами. Обеспеченность трудовыми ресурсами как фактор организации производства. То = Тф :Тп, где То - обеспеченность трудовыми ресурсами; Тф – фактическое наличие трудовых ресурсов; Тп -потребность в трудовых ресурсах. Анализ состояния и движения трудовых ресурсов:1.Коэффициент оборота по приему рабочих: Кобп = Ч прин. на работу : Ч среднегод. 2) Коэффициент оборота по выбытию у рабочих: Кв = Ч увол : Ч среднегод. 3) Коэффициент постоянства состава персонала: Кпс = Ч прораб. весь год : Ч среднегод. Анализ обеспеченности предприятия трудовыми ресурсами следует проводить в тесной связи с изучением выполнения плана социального развития предприятия по следующим показателям:1.повышение квалификации работников;2. улучшение условий труда и укрепление здоровья работников;3.улучшение социально-культурных и жилищно-бытовых условий;4.социальная защищенность членов трудового коллектива. Анализ использования трудовых ресурсов: 1.Коэффициент использования фонда рабочего времени (Ки): Ки = Год. фонд раб. времени. : фактич. отраб. время.2.Фонд рабочего времени работников (Фрв): Фрв = Чр * Др * Тд,где Чр – численность работников; Др – отработано дней одним работником; Тд – продолжительность рабочего дня.Анализ эффективности использования трудовых ресурсов.Анализ уровня производительности труда:1.Годовая выработка работника (Вг): Вг = Вп : Чр, где Вп – Объем валовой продукции.или Вг = Др * Вд, где Др -отработано дней одним работником; Вд – выработка дневная. если Вд = Тд * Вч, тогда Вг = Др * Тд * Вч, где Тд – продолжительность рабочего дня. Вч – выработка часовая

Фонд рабочего времени (ФРВ) зависит от численности рабочих (ЧР), количества отработанных дней одним рабочим в среднем за год (Д) и средней продолжительности рабочего дня (П):

На анализируемом предприятии фактический фонд рабочего времени меньше планового на 9570 ч. Влияние факторов на его изменение можно установить способом абсолютных разниц:

Как видно из приведенных данных, имеющиеся трудовые ресурсы предприятие использует недостаточно полно. В среднем одним рабочим отработано по 210 дней вместо 220, в связи с чем сверхплановые целодневные потери рабочего времени составили на одного рабочего 10 дней, а на всех — 1650 дней, или 13118ч (1650 х 7,95).

Существенны и внутрисменные потери рабочего времени: за один день они составили 0,15 ч, а за все отработанные дни всеми рабочими - 5197 ч. Общие потери рабочего времени - 18 315 ч (1638—1749) х 165. В действительности они еще выше в связи с тем, что фактический фонд отработанного времени включает в себя и сверхурочно отработанные часы (1485 ч). Если их учесть, то общие потери рабочего времени составят 19 800 ч, или 7,3 %.

Для выявления причин целодневных и внутрисменных потерь рабочего времени сопоставляют данные фактического и планового баланса рабочего времени (табл. 16.2). Они могут быть вызваны разными объективными и субъективными обстоятельствами, не предусмотренными планом: дополнительными отпусками с разрешения администрации, заболеваниями рабочих с временной потерей трудоспособности, прогулами, простоями из-за неисправности оборудования, машин, механизмов, из-за отсутствия работы, сырья, материалов, электроэнергии, топлива и т.д. Каждый вид потерь анализируется подробнее, особенно те, которые зависят от предприятия. Уменьшение потерь рабочего времени по причинам, зависящим от трудового коллектива, является резервом увеличения производства продукции, который не требует дополнительных капитальных вложений и позволяет быстро получить отдачу.

В нашем примере большая часть потерь ((495 + 33 + 660) х х 7,95 + 5197 = 14 642 ч) вызвана субъективными факторами: дополнительные отпуска с разрешения администрации, прогулы, простои, что можно считать неиспользованными резервами увеличения фонда рабочего времени. Недопущение их равнозначно высвобождению восьми работников (14 642 / 1749).

Изучив потери рабочего времени, необходимо установить непроизводительные затраты труда, которые складываются из затрат рабочего времени в результате изготовления забракованной продукции и исправления брака, а также в связи с отклонениями от технологического процесса. Для определения их величины используют данные о потерях от брака (журнал-ордер №10).

По данным табл. 16.3 определяем:

а) удельный вес заработной платы производственных рабочих в производственной себестоимости товарной продукции:

10 075 / 80 600 х 100 = 12,5%;

б) сумму заработной платы в себестоимости окончательного брака: 500 х 12,5 / 100 = 62,5 млн руб.;

в) удельный вес зарплаты производственных рабочих в производственной себестоимости товарной продукции за вычетом сырья и материалов, полуфабрикатов и комплектующих изделий: 10 075 / (80 600 - 42 500) х 100 = 26,44%;

г) заработную плату рабочих по исправлению брака:

80 х 26,44 / 100 = 21,15 млн руб.;

д) заработную плату рабочих в окончательном браке и на его исправление: 62,5 + 21,15 = 83,65 млн руб.;

е) среднечасовую зарплату рабочих:

16 532 млн руб. / 270 270 чел.-ч = 61 168 руб.;

ж) рабочее время, затраченное на изготовление брака и его исправление: 83 650 000/61 168 = 1367 чел.ч.

Потери рабочего времени в связи с отклонением от нормальных условий работы рассчитывают делением суммы доплат по этой причине на среднюю зарплату за 1 ч. На данном предприятии таковых доплат не было.

Сокращение потерь рабочего времени- один из резервов увеличения выпуска продукции. Чтобы подсчитать его, необходимо потери рабочего времени (ПРВ)по вине предприятия умножить на плановую среднечасовую выработку продукции:

Однако надо иметь в виду, что потери рабочего времени не всегда приводят к уменьшению объема производства продукции, так как они могут быть компенсированы повышением интенсивности труда работников. Поэтому при анализе использования трудовых ресурсов большое внимание уделяется изучению показателей производительности труда.

Анализ ассортимента продукции.

Ассортимент (от фр. assortiment) — подбор (перечень) различных видов продукции, товаров.

Предприятие может заниматься выпуском различных видов продукции, оказанием различных услуг, выполнением различных работ. Большая производственная номенклатура позволяет застраховаться от рисков: фирма не будет так связана с жизненным циклом конкретного вида продукции. Если упадет спрос на этот вид продукции и его производство станет невыгодным, предприятие сможет увеличить выпуск другой, производимой ею и более выгодной на данный момент времени продукции.

Постоянные покупатели уже знают, чего они хотят, и в соответствии со своими запросами осуществляют покупки. В то же время в целях увеличения объема продаж необходимо дополнительное привлечение покупателей. Это делается за счет расширения ассортимента продукции. В первую очередь расширить ассортимент можно за счет выпуска продуктов-аналогов — продукции со свойствами, близкими к уже выпускаемой предприятием продукции. В этом случае от фирмы требуется минимальное количество дополнительных вложений для запуска нового производства. Примером подобной ассортиментной стратегии могут служить продажи продуктов питания: выпускаемые быстрорастворимые каши под торговой маркой «Быстров», глазированные сырки с различными наполнителями, йогурты, соки и т.д. В их основе лежит продукт, изготавливаемый по одной технологии, который затем получает вкусовое различие с помощью различных добавок. Таким образом, выпуская, по сути, один и тот же продую1, компания имеет большое количество его разновидностей.

Как видно из всего вышесказанного, обоснование формирования ассортиментной программы базируется на маркетинговом анализе.

Анализ ассортимента выпускаемой продукции можно провести, используя следующие показатели:

Коэффициент товарной специализации = выпуск i-гo вида продукции/вся товарная продукция

Коэффициент технологической специализации = количество продукции, изготавливаемой по j-той технологии/вся товарная продукция

Таким образом, можно определить структуру выпускаемой продукции и проанализировать влияние изменений в структуре продукции на общий объем выпуска и продажи продукции и на прибыль фирмы

Увеличение объема производства и продажи по одним видам изделий и сокращение по другим, прекращение изготовления какого-либо вида продукции или выпуск нового изделия приводит к изменению структуры продукции.

Изменение структуры производства оказывает большое влияние на все экономические показатели: объем выпуска и продажи, материалоемкость, себестоимость продукции, прибыль, рентабельность.

Расчет влияния структуры производства на уровень перечисленных показателей можно произвести методом цепных подстановок.

Если бы в отчетном году объем производства равномерно увеличился на 118,11% по всем видам продукции, то общий объем производства в базисных ценах составил бы 147638 тыс. руб. Но в результате изменения структуры продукции он увеличился на 762 тыс. руб. за счет значительного увеличения доли более дорогой продукции (в данном примере — изделия С) в ее общем выпуске.

Аналогично можно определить влияние структуры продукции и на другие показатели деятельности предприятия

Анализ материально-производственных запасов.

Материально - производственные запасы (МПЗ)

Активы:

- используемые в качестве сырья, материалов и т.п. при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг);

- предназначенные для продажи;

- используемые для управленческих нужд организации.

В состав МПЗ входят, в частности, материалы, готовая продукция, товары.

Анализ материально-производственных запасов (МПЗ) организации производится с целью получение необходимого объема информации, дающей оценку состояния запасов сырья и материалов, незавершенного производства, готовой продукции, их соответствия потребностям рынка или производства, выявление дополнительных резервов. Анализ МПЗ включает в себя:

оценку текущего состояния МПЗ, их вертикальный (анализ структуры) и горизонтальный (динамика) анализ;

оценка оборачиваемости МПЗ в целом и по элементам;

оценка взаимного соответствия динамики элементов МПЗ;

факторный или функциональный анализ запасов готовой продукции, незавершенного производства, сырья и материалов;

анализ поставщиков сырья и материалов;

оценка влияния факторов управления элементами запасов на их общую величину и на коэффициент обеспеченности собственным капиталом. Анализ МПЗ состоит из следующих этапов. 1. Оценка текущего состояния запасов - укрупненный анализ запасов в целом и по элементам в динамике; анализ оборачиваемости МПЗ. 2. Группировка МПЗ – позволяет выделить стратегически важные и незначительные группы МПЗ. Группировка производится по номенклатурным единицам на основе двух критериев:

стоимость запасов конкретного вида;

качественные характеристики отдельных элементов запасов.

3. Анализ запасов элементов МПЗ по группам - предполагает анализ запасов МПЗ по номенклатурным группам. Включает:

анализ наличия и состояния запасов;

анализ поступления запасов;

анализ выбытия запасов;

анализ работы функционального подразделения, ответственного за данный вид запаса.

Затем формируются результаты проведенного анализа, поводится их обоснованием и выявлением поблеем. Проблемы чаще всего заключаются, с одной стороны, в избытке какого-либо запаса, с другой стороны, в дефиците какого-либо запаса. Результатом должно стать выявление резервов повышения эффективности управления МПЗ по каждой номенклатурной группе. 4. Принятие решения по оптимизации состояния МПЗ организации:

если в результате анализа стратегически важных МПЗ выявлены значительные резервы их оптимизации, то следующим этапом является настоящий – 5 этап: принятие управленческих решений;

если в результате анализа резервов не выявлено, то следует переходить к анализу следующей группы запасов, исходя из проведенной на втором этапе систематизации, то есть, иными словами, по циклу.

Анализ производительности труда и резервы ее увеличения.

Производительность труда — важнейший трудовой показатель. Производительность труда должна опережать рост заработной платы (например, в пересчете на 1 тонну произведенной продукции)

|

Для повышения производительности труда первостепенное значение имеют внедрение новой техники и технологии, широкая механизация трудоемких работ, автоматизация производственных процессов, повышение квалификации кадров.

Но в настоящее время подавляющее большинство российских предприятий для увеличения рентабельности и эффективности производства используют снижение заработной платы. Снижению зарплат потворствует и российское правительство открыто проводя политику замещения местных трудовых ресурсов на дешевую иностранную рабочую силу. Поэтому проводя анализ производительности труда в настоящее время необходимо помнить не только об механизации и автоматизации производства, но и о снижении заработной платы работников.

Рост производительности труда означает изменение соотношения между затратами живого и прошлого труда: доля первого уменьшается, доля труда, овеществленного в сырье, материалах, орудиях труда, относительно увеличивается, а общая сумма труда на единицу продукции уменьшается.

В зависимости от цели экономического анализа на предприятии определяют показатели годовой, месячной и часовой производительности труда, которые рассчитываются на одного работающего или на одного основного рабочего.

Уровень годовой, квартальной и месячной производительности труда ПТ определяется как отношение объема валовой продукции Оn за эти промежутки времени к среднесписочному числу работников Чр, занятых в данном периоде:

ПТ = Оn / Чр

Производительность труда, исчисленная за каждую единицу времени (год, месяц, день, час), имеет различное содержание. Часовая производительность — это производительность труда за время чистой работы в течение рабочего дня без учета влияния внутрисменных потерь.

Производительность труда, рассчитанная на 1 чел.-день, зависит от внутрисменных потерь и простоев, которые оказывают влияние на длительность времени чистой работы в течение рабочего дня.

На месячную, годовую производительность труда влияет уже целый ряд факторов: степень использования рабочего времени в течение месяца, года по различным причинам (болезнь, отпуск, исполнение различных общественных обязанностей) и др.

Задачи анализа производительности труда состоят в следующем:

определение степени напряженности плана производительности труда;

установление фактического уровня производительности труда и его изменения по сравнению с базисным периодом;

выявление основных факторов, оказавших влияние на рост (снижение) производительности труда в анализируемом периоде;

разработка мероприятий, направленных на выявление внутренних резервов дальнейшего роста производства в результате лучшего использования рабочей силы.

Анализ выполнения плана по производительности труда проводится путем сопоставления фактической и плановой выработки валовой продукции на одного работающего промышленно-производственного персонала.

Как указывалось, на предприятиях пищевой промышленности применяют следующие методы исчисления производительности труда:

натуральный (в т, дал и т. п.);

стоимостный (по объему валовой продукции в рублях);

по трудоемкости (в нормативных часах).

Каждый из этих методов измерения производительности труда имеет свои особенности и возможности применения.

При натуральном методе измерения производительности труда одноименную продукцию в натуре делят на число работающих. Применение этого метода возможно лишь при выпуске однородной продукции.

В стоимостном измерении производительность труда определяют делением объема валовой продукции в оптовых ценах на 1/I 2005 год на среднесписочную численность промышленно-производственного персонала. Однако на отдельных предприятиях пищевой промышленности исчисление производительности труда в стоимостном выражении в ряде случаев не дает правильной характеристики изменения выработки продукции.

Так, на сахарных заводах в среднегодовую выработку валовой продукции не входят затраты рабочих, занятых эксплуатацией и ремонтом автотранспорта, заготовкой и хранением свеклы и т. д. На кондитерских фабриках в валовую продукцию не включают продукцию подсобных производств (тарного, картонажного и др.) и полуфабрикатов, идущих на собственные нужды (цехи по производству шоколадных полуфабрикатов) и

Стоимостный метод измерения производительности труда не всегда верно отражает действительный ее рост и в связи с влиянием цен на сырье и готовую продукцию. Так, при увеличении доли более дорогой продукции выработка выше, чем при выпуске продукции из дешевого сырья при том же объеме производства.

Нормативный (трудовой) метод измерения производительности труда основан на нормировании затрат времени на производство единицы или всей продукции, т.е. ее трудоемкости. При нормативном (трудовом) методе измерения производительности труда затраты времени определяют в чел.-днях или чел.-часах на единицу продукции или на весь ее выпуск. Производительность труда исчисляют делением объема произведенной продукции в плановых нормо-часах на фактически отработанное время или сравнивая нормативное время на единицу продукции с фактическим. Однако и этот показатель имеет недостатки.

Перевыполнение плана по менее трудоемким изделиям и недовыполнение плана по более трудоемким, и наоборот, существенно влияет на динамику производительности труда. Предприятие может выполнить и перевыполнить план по производительности труда, выпуская более дорогостоящую, но менее трудоемкую продукцию. Это может наблюдаться в кондитерской, пивоваренной, хлебопекарной и других отраслях пищевой промышленности.

Например, такие предприятия пищевой промышленности, как кондитерские фабрики, выпускают широкий ассортимент продукции. При этом трудовые затраты и оптовые цены на 1 тонну мармелада (трудоемкость 1 тонны составляет 95,5 чел.-часов, оптовая цена 1120 рублей) будут не сопоставимы с затратами и ценами на 1 тонну шоколада «Спорт» (трудоемкость 1 тонны составляет 55,85 чел.-ч, оптовая цена 6520 рублей). На спиртовых заводах трудоемкость выработки 1 дал спирта меньше трудоемкости заготовки 1 м3 дров в несколько раз, а отпускная цена, наоборот, значительно выше. Такое же положение отмечается и в отношении выработки спирта и заготовки торфа. На винодельческих предприятиях оптовые цены на коньяк и вина резко различаются, однако трудовые затраты на их розлив и обработку не имеют существенных отклонений.

Снизить трудоемкость — значит уменьшить затраты рабочего времени на изготовление продукции. Чем меньше затрат при том же результате, тем эффективнее труд, тем выше его производительность.

Результатом анализа трудовых факторов является определение резервов роста производительности труда на предприятии. С учетом изложенного выше резервами увеличения выпуска продукции за счет трудовых факторов являются: доведение фактического числа рабочих по заводу до предусмотренного планом, ликвидация сверхплановых потерь рабочего времени и непроизводительных затрат труда, внедрение новой техники, совершенствование технологии и организации производства, более широкое внедрение научной организации труда на рабочих местах, в цехах и службах завода.

Резервы роста производительности труда — это возможность более полного использования производительной силы труда, всех факторов повышения его производительности за счет совершенствования техники, технологии, улучшения организации производства, труда и управления.

Резервы тесно связаны с факторами роста производительности труда. Если тот или иной фактор рассматривать как возможность, то использование связанного с ним резерва — это процесс превращения возможности в действительность

Существует несколько классификаций резервов роста производительности труда. Все они делятся на две большие группы: резервы улучшения использования живого труда (рабочей силы) и резервы более эффективного использования основных и оборотных фондов. К первой группе относятся все резервы, связанные с вопросами организации, условий труда, повышения дееспособности работающих, структуры и расстановки кадров, создания организационных условий для бесперебойной работы, а также с обеспечением достаточно высокой материальной и моральной заинтересованности работников в результатах труда.

Анализ формирования и использования фонда заработной платы.

ФОНД ЗАРАБОТНОЙ ПЛАТЫ — в масштабе социалистического общества — часть национального дохода, распределяемая между рабочими и служащими в соответствии с количеством и качеством их труда и используемая на цели личного потребления. Фонд заработной платы — один из основных показателей плана по труду; предусматривается в перспективных и годовых планах экономического и социального развития предприятий. В фонд заработной платы включаются денежные суммы, начисленные за выполненную работу всем работникам — постоянным, сезонным, временным, а также суммы, начисленные работникам в соответствии с действующим законодательством за непроработаппое время, (оплата перерывов в работе кормящим матерям и др.). Из фонда заработной платы осуществляется оплата по тарифным ставкам и должностным окладам, сдельного приработка, премий рабочим, выплата доплат и надбавок за тяжелые и вредные условия труда, профессиональное мастерство, достижение высоких результатов труда, совмещение профессий и расширение зон обслуживания, производится оплата гжегодных (очередных) и дополнительных отпусков, единовременного вознаграждения за выслугу лет. На хозрасчетных предприятиях, объединениях фонд заработной платы используется на оплату труда по тарифным ставкам, должностным окладам, а также на доплаты и надбавки. Этот фонд образуется за счет хозрасчетного дохода предприятия по стабильным нормативам. Применение нормативного метода планирования позволяет усилить зависимость фонда заработной платы от конечных результатов и на этой основе расширить права предприятия в использовании заработанных средств. Предприятие обязано использовать оплату труда как важнейшее средство стимулирования роста производительности труда, ускорения научно-технического прогресса, улучшения качества продукции и повышения эффективности производства. Анализ использования фонда заработной платы состоит в решении следующих задач:

определить использование фонда заработной платы с учетом выполнения задания по выпуску продукции; выявить причины отклонений от планового фонда оплаты труда;

устранить непроизводительные выплаты заработной платы;

определить соотношение между темпами роста производительности труда и средней заработной платы в отчетном периоде.

Анализ использования фонда заработной платы начнем с установления суммы абсолютной и относительной экономии или перерасхода по фонду заработной платы промышленно-производственного персонала по сравнению с плановым фондом. Для определения абсолютной экономии или перерасхода фонда заработной платы необходимо сопоставить фактически начисленную сумму заработной платы с плановым фондом заработной платы. Превышение фактически начисленной суммы заработной платы по сравнению с плановым фондом заработной платы означает абсолютный перерасход, и наоборот, если фактически начислено заработной платы меньше, чем было предусмотрено планом, — значит на предприятии экономия фонда заработной платы.

Относительная экономия и перерасход фонда заработной платы устанавливаются сравнением фактически начисленного фонда заработной платы только промышленно-производственного персонала с плановым фондом, пересчитанным на процент выполнения плана производства продукции с учетом поправочного коэффициента. Для предприятий пищевой промышленности этот коэффициент равен 0,9, а в сезон массовой переработки сельскохозяйственной продукции — 1,2. Остальным работникам предприятия средства на заработную плату выдают на основании абсолютной суммы утвержденного для них планового фонда заработной платы.

При недовыполнении плана производства продукции выдача средств на заработную плату производится с применением тех же поправочных коэффициентов, что и при перевыполнении плана.

Например, предприятие выполнило план на 97%. Для корректирования фонда заработной платы процент недовыполнения (3%) умножают на поправочный коэффициент 0,9 (3% • 0,9 = 2,7%). Полученный результат отнимают от 100 и фонд заработной платы пересчитывают на 97,3% (100 — 2,7).

Допущенный перерасход фонда заработной платы подлежит возмещению в последующие месяцы, а руководящие работники предприятий лишаются половины начисленных премий. Если предприятие в течение 6 месяцев возместит допущенный перерасход по фонду заработной платы, названные работники получают 50% той части премии, которая не была выплачена в связи с перерасходом фонда заработной платы.

Относительное отклонение по фонду заработной платы оказывает прямое влияние на уровень себестоимости выпускаемой продукции: при перерасходе фонда заработной платы происходит повышение себестоимости продукции, а при экономии фонда заработной платы — снижение себестоимости.

Фонд заработной платы может изменяться в связи со следующими факторами:

изменением/ уменьшением плановой численности работающих,

изменением/ уменьшением среднегодовой заработной платы одного работающего,

либо того и другого, т.е. изменением / уменьшением плановой численности работающих + изменением/ уменьшением среднегодовой заработной платы одного работающего.

В приведенном выше примере вследствие большей численности работающих по сравнению с планом на 6 человек был перерасход планового фонда заработной платы 7386 руб. (1231-6). Таким образом, изменение плановой численности работающих привело к перерасходу фонда заработной платы на 7,4 тыс. руб. При этом рост среднегодовой заработной платы на одного работающего еще увеличил перерасход на 25424 руб. (1589-16,0), т. е. перерасход планового фонда заработной платы за счет этого фактора составил 25,4 тыс. руб. Следовательно, общее изменение по фонду заработной платы под влиянием этих двух факторов составило 32,8 тыс. руб. (7,4 + 25,4).

Аналогично рассчитывается изменение фонда заработной платы рабочих под влиянием этих факторов.

Более глубокого анализа требует среднегодовая заработная плата одного рабочего. Она зависит от отработанного времени и среднечасовой заработной платы.

Перерасход фонда заработной платы из-за роста средней заработной платы может оцениваться положительно, если повышение производительности труда опережает увеличение средней заработной платы.

Чтобы установить рост заработной платы рабочего в результате повышения производительности труда, необходимо сравнить темпы роста среднечасовой выработки и среднечасовой заработной платы одного рабочего.

Для выяснения причин изменения средней заработной платы рабочих, ИТР и других категорий работников анализируют состав и структуру заработной платы. Особое внимание при этом обращают на соотношение между основными видами оплаты труда (сдельной, повременной), а также на размер непроизводительных выплат с тем, чтобы выявить резервы экономии по фонду заработной платы.

При анализе формирования и распределения / использования фонда заработной платы других категорий промышленно-производственного персонала (ИТР, МОП, охрана) определяют абсолютную экономию или перерасход, вызванные изменением количества работников и среднего заработка.

Анализ дебиторской и кредиторской задолженности.

В процессе хозяйственной деятельности у предприятий и организаций возникают договорные отношения с различными юридическими и физическими лицами при осуществлении товарных операций, выполнении работ и оказании услуг. Расчеты с дебиторами и кредиторами отражаются каждой стороной договора в своей бухгалтерской отчетности в суммах, вытекающих из бухгалтерских записей и признаваемых ею правильными. При этом любая организация может выступать как дебитором, так и кредитором.[9, с. 12]

Цель анализа дебиторской и кредиторской задолженности выявить суммы оправданной и неоправданной задолженности; изменения за анализируемый период, реальность сумм дебиторской и кредиторской задолженности, причины и давность образования дебиторской задолженности.[4, с. 218]

Анализ дебиторско-кредиторской задолженности начинают с рассмотрения абсолютных сумм на начало и конец периода, а также находят удельный вес дебиторской задолженности в составе оборотных средств и кредиторской задолженности в составе обязательств. Следующим этапом анализа является классификация дебиторской и кредиторской задолженности по срокам образования (от 1 месяца до 6 месяцев, до одного года и более года), а также в разрезе по каждому поставщику, покупателю.

Под дебиторской задолженностью мы понимаем задолженность организаций и физических лиц данной организации (например, задолженность покупателей за приобретенный товар или оказанные услуги, задолженность подотчетных лиц за выданные им денежные суммы и пр.). Соответственно, организации и лица, являющиеся должниками данной организации, называются дебиторами.

Под кредиторской задолженностью понимается задолженность данной организации другим организациям и физическим лицам – кредиторам (платежи за приобретенную продукцию, потребленные услуги, задолженность по платежам в бюджеты всех уровней и пр.). Так, кредиторская задолженность может возникнуть, если материалы в организацию поступают раньше, чем она их оплатила. В состав кредиторской задолженности также включается задолженность своему трудовому коллективу по оплате труда, задолженность перед органами социального и медицинского страхования (возникает вследствие того, что начисление налогов и платежей происходит раньше, чем осуществляются соответствующие платежи) и пр.

К непосредственным задачам анализа дебиторской и кредиторской задолженности относятся следующие:

- точный, полный и своевременный учет движения денежных средств и операций по их движению;

- контроль за соблюдением кассовой и платежно-расчетной дисциплины;

- определение структуры кредиторской и дебиторской задолженности по срокам погашения, по виду задолженности, по степени обоснованности задолженности;

- определение состава и структуры просроченной дебиторской и кредиторской задолженности, ее доли в общем объеме дебиторской и кредиторской задолженности;

- выявление структуры данных по поставщикам по неоплаченным расчетным документам, поставщикам по просроченным векселям, поставщикам по полученному коммерческому кредиту, установление их целесообразности и законности;

- выявление объемов и структуры задолженности по векселям, по претензиям, по выданным и полученным авансам, по страхованию имущества и персонала, задолженности, возникающей вследствие расчетов с другими дебиторами и кредиторами, задолженности по банковским кредитам и др., определение причин их возникновения и возможных путей устранения;

- определение правильности использования банковских ссуд;

- выявление неправильного перечисления или получения авансов и платежей по бестоварным счетам и т.п. операциям;

- определение правильности расчетов с работниками по оплате труда, с поставщиками и подрядчиками, с другими дебиторами и кредиторами и выявление резервов погашения имеющейся задолженности по обязательствам перед кредиторами, а также возможностей взыскания долгов (посредством денежных или неденежных расчетов или обращения в суд) с дебиторов.

2. Методика анализа дебиторской и кредиторской задолженности Дебиторская и кредиторская задолженность - неизбежное следствие существующей в настоящее время системы денежных расчетов между организациями, при которой всегда имеется разрыв времени платежа с моментом перехода права собственности на товар, между предъявлением платежных документов к оплате и временем их фактической оплаты. Анализ дебиторской и кредиторской задолженности включает комплекс взаимосвязанных вопросов, относящихся к оценке финансового положения предприятия. [10, с.110] Анализ состава и структуры дебиторской и кредиторской задолженности Под составом дебиторской или кредиторской задолженности обычно понимают перечень хозяйствующих субъектов, в отношении которых возникла конкретная составляющая задолженности. Поэтому анализ состава задолженности обычно выглядит следующим образом: - анализ суммы текущей задолженности в отношении данного субъекта; - выявление средней суммы задолженности, существовавшей в отношении данного субъекта в предыдущих периодах и среднего срока ее погашения, путем сравнения размеров и срока текущей задолженности с этими показателями. Так определяется, является ли текущая задолженность критической; - если существует субъект, суммарная задолженность в отношении которого превышает 100 000 руб. и срок погашения которой просрочен более чем на три месяца, то в отношении такого субъекта проводится специальное исследование, цель которого - выявить перспективы погашения подобной просроченной задолженности и определить необходимость возбуждения против субъекта процедуры банкротства (по просроченной дебиторской задолженности) либо вероятность возбуждения субъектом процедуры задолженности в отношении организации (по просроченной кредиторской задолженности). [3, с. 52] Кроме того, следует проводить структурный (вертикальный) анализ состава задолженности. Цель такого анализа - избежать сосредоточения задолженности в отношении какого-либо одного хозяйствующего субъекта. Особенно важно проводить такой анализ в отношении дебиторской задолженности, так как снижение степени диверсифицированности этой задолженности увеличивает вероятность существенного ухудшения финансового состояния. Структура дебиторской задолженности традиционно рассматривается в двух аспектах: 1). в соответствии со сроками ее погашения: - долгосрочная (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты); - краткосрочная (платежи по которой ожидаются в течение 12 месяцев после отчетной даты); 2). в соответствии с причинами возникновения задолженности: - расчеты с контрагентами; - авансы и т. п. Также для исследования структуры применяют расчеты удельных весов элементов дебиторской задолженности в общей величине дебиторской 9 задолженности. Анализ кредиторской задолженности начинается с оценки структуры и динамики источников заемных средств: 1. долгосрочные кредитные займы; 2. краткосрочные кредитные займы; 3. кредиторская задолженность; 4. прочие краткосрочные пассивы. Кредиторская задолженность возникает вследствие: - существующей системы расчетов (при не совпадении сроков начисления и сроков оплаты); - несвоевременность исполнения предприятием своих обязательств. При углубленном анализе кредиторской задолженности целесообразно рассмотреть остаток обязательств на конец отчетного периода по срокам образования, как и в дебиторской задолженности. Особое внимание обращается на просроченную кредиторскую задолженность. [7, с. 242] Динамику изменения дебиторской и кредиторской задолженности можно выявить, используя горизонтальный или трендовый анализ, как абсолютных значений задолженности, так и их удельных весов, а также по изменению оборачиваемости дебиторской и кредиторской задолженности. [8, с. 176] Полезно также анализировать структуру дебиторской задолженности в соответствии с вероятностью ее погашения, деля ее на высоковероятную к погашению, вероятную к погашению и маловероятную к погашению. Все счета к получению классифицируют по группам: 1. Срок оплаты не наступил. 2. Просрочка от 0-30 дн. 3. от 30-45дн. 4. от 45-60дн. 5. от 60-90дн. и т.д. Данные для анализа сводят в таблицу. Если в ходе анализа обнаруживается тенденция роста сомнительной дебиторской задолженности это свидетельствует об уменьшении ликвидности баланса, ухудшении финансового состояния предприятия. Анализ дебиторов предполагает, прежде всего, анализ их платежеспособности с целью выработки индивидуальных условий представления коммерческих кредитов и условий факторинговых договоров. Уровень и динамика коэффициентов ликвидности могут привести менеджера к выводу о целесообразности продажи продукции только при предоплате или наоборот - о возможности снижения процента по коммерческим кредитам и т.п. [3, с. 238] Анализ дебиторской задолженности и оценка ее реальной стоимости заключается в анализе задолженности по срокам ее возникновения, в выявлении безнадежной задолженности и формировании на эту сумму резерва но сомнительным долгам. 10 Анализ дебиторской задолженности представляет собой часть общей политики управления оборотными активами и маркетинговой политики предприятия, направленной на расширение объема реализации товаров и заключающейся в оптимизации общего размера этой задолженности и обеспечении своевременного ее погашения [9, с. 126]. Таблица 1 - Анализ состава и структуры ДЗ и КЗ

Группа показателей |

Показатель |

Расчет |

Критерии оценки |

характеристика |

Структура |

Доля кредиторской задолженности в заемном капитале |

Ув = КЗ/ЗК Где КЗ – кредиторская задолженность; ЗК – заемный капитал |

Анализируется в динамике |

Отражает долю кредиторской задолженности в заемном капитале |

Доля участия кредитовой задолженности в формировании материальных запасов |

Ув = КЗп./МЗ, Где КЗп. – кредиторская задолженность поставщикам и подрядчикам; МЗ – материальные запасы |

Анализируется в динамике |

Отражает степень участия кредиторской задолженности в формировании запасов сырья и материалов. |

Анализ качества дебиторской и кредиторской задолженности Таблица 2 - Анализ качества дебиторской и кредиторской задолженности 11

Группа показателей |

Показатель |

Расчет |

Критерии оценки |

характеристика |

Качество |

Доля просроченной кредиторской задолженности |

Ув = КЗпр/КЗ Где КЗпр – сумма просроченной задолженности; КЗ – общая сумма кредиторской задолженности. |

= 0 снижение в динамике |

Показывает, какую часть общей кредиторской задолженности составляют просроченные долги кредиторам |

Коэффициент тяжести простроченных обязательств |

К = Копр (тыс.руб.)/100 (тыс. руб.) Где Копр – сумма просроченных более 3 месяцев обязательств |

= 0 снижение в динамике |

Отношение суммы просроченных обязательств сроком более 3 месяцев к предусмотренной законом минимальной сумме просроченных обязательств при которой возможно возбуждения дела о банкротстве. |

Анализ движения дебиторской и кредиторской задолженности на основе показателей оборачиваемости Методика расчета движения дебиторской и кредиторской задолженности на основе показателей оборачиваемости представлена в табл. 3 (Приложение 1)1.3. Оценка влияния дебиторской и кредиторской задолженности на основные характеристики финансового состояния организации Для анализа влияния дебиторской и кредиторской задолженности на финансовое состояние предприятия определяют процентное отношение задолженности к сумме оборотных средств предприятия, а также соотношение между дебиторской и кредиторской задолженностью. Повышение процентного отношения задолженности к сумме собственных и приравненных к ним оборотных средств, как правило, свидетельствует об ухудшении финансового состояния. Превышение кредиторской задолженности над дебиторской указывает на использование предприятием в обороте привлеченных средств, дебиторской над кредиторской — на отвлечение оборотных средств для расчетов с дебиторами. [6, с. 279] При анализе важно выяснить, какое влияние дебиторская и кредиторская задолженности оказывают на финансовое состояние предприятия. С этой целью изучается процентное отношение задолженности к сумме оборотных средств завода, а также соотношение между дебиторской и кредиторской задолженностью. Повышение процентного отношения задолженности к сумме собственных и приравненных к ним оборотных средств, как правило, свидетельствует об ухудшении финансовой работы на предприятии. Превышение кредиторской задолженности над дебиторской указывает на использование предприятием в обороте привлеченных средств. Если же наблюдается обратная картина, то это говорит об отвлечении оборотных средств завода на расчеты с дебиторами.[2, с. 328] Согласно Федеральному Закону РФ «О бухгалтерском учете», в число основных задач бухгалтерского учета входит предотвращение отрицательных результатов хозяйственной деятельности организации и выявление внутрихозяйственных резервов обеспечения ее финансовой устойчивости. [1] Непосредственно финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами организации и путём их эффективного использования способствует бесперебойному процессу производства и реализации продукции. Финансовая устойчивость отражает соотношение собственных и заёмных средств, темпы накопления собственных средств, в результате текущей и финансовой деятельности, соотношение мобильных и иммобилизованных средств предприятия, достаточное обеспечение материальных оборотных средств собственными источниками. Поэтому финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия. Известно, что за счет собственных и заемных источников происходит формирование оборотных средств предприятия. Средства и источники средств предприятия находятся в постоянном кругообороте – деньги превращаются в сырье и материалы, которые в ходе производственного процесса становятся готовой продукцией, которая реализуется за наличный или безналичный расчет. В ходе этих процессов возникают расчеты с юридическими и физическими лицами, Пенсионным фондом, органами социального и медицинского страхования, бюджетами всех уровней и др. Следовательно, поддержание оптимального объема и структуры текущих активов, источников их покрытия и соотношения между ними – необходимая составляющая обеспечения стабильной и эффективной работы предприятия. В свою очередь, стабильность и эффективность работы предприятия во многом зависит от его способности погашать свои текущие и долговременные обязательства, а также вовремя получать причитающиеся ему средства от реализации продукции, услуг и пр., чтобы поддерживать непрерывность воспроизводственного цикла – иными словами, от степени платежеспособности и кредитоспособности предприятия.[9, с. 295] Платёжеспособность и кредитоспособность является одними из форм проявления финансовой устойчивости. Анализ устойчивости финансового состояния на ту или иную дату позволяет ответить на вопрос: насколько правильно организация управляла финансовыми ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатёжеспособности предприятия и отсутствию у него средств для развития производства, а избыточная – препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами.[13, с. 96] Таким образом, одной из форм внешнего проявления финансовой устойчивости организации является её платёжеспособность, т. е. способность своевременно выполнять все свои платёжные обязательства, вытекающие из торговых, кредитных и иных операций платёжного характера. В рамках внутреннего анализа осуществляется углублённое исследование финансовой устойчивости предприятия на основе построения баланса неплатёжеспособности, включающего следующие взаимосвязанные группы показателей: 1) Общая величина неплатежей: - просроченная задолженность по ссудам банка; - просроченная задолженность по расчётным документам поставщиков; - недоимки в бюджете; - прочие неплатежи, в том числе по оплате труда. 2) Причины неплатежей: - недостаток собственных оборотных средств; - сверхплановые запасы товарно-материальных ценностей; - товары отгруженные, но не оплачены в срок покупателями, и товары на ответственном хранении у покупателей ввиду отказа от акцепта; - иммобилизация оборотных средств в капитальное строительство, в задолженность работников по полученным ими ссудам, а также расходы, не перекрытые средствами специальных фондов и целевого финансирования. 3) Источники, ослабляющие финансовую напряжённость: - временно свободные собственные средства (фонды экономического стимулирования, финансовые резервы и другие); - прилечённые средства (превышение нормальной кредиторской задолженности над дебиторской); - кредиты банка на временное пополнение оборотных средств и прочие заёмные средства. При полном учёте общей величины неплатежей и источников, ослабляющих финансовую напряжённость, итог по группе 2 должен равняться сумме итогов по группам 1 и 3. Для анализа финансовой устойчивости, платёжной дисциплины и кредитных отношений рекомендуется рассматривать данные показатели в динамике. Другим проявлением динамической устойчивости служит её кредитоспособность. Так, высшей формой устойчивости предприятия является его способность развиваться в условиях внутренней и внешней среды. Для этого предприятие должно обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность привлекать заёмные средства, то есть быть кредитоспособным.[9, с. 156] Организация является кредитоспособной, если у неё существуют предпосылки для получения кредита и способность своевременно возвратить взятую ссуду с уплатой причитающихся процентов за счёт прибыли или других финансовых ресурсов. За счёт прибыли предприятие не только повышает свои обязательства перед бюджетом, банками, другими предприятиями, но и инвестирует средства в капитальные затраты. Для поддержания финансовой устойчивости важен не только рост абсолютной величины прибыли, но и её уровня относительно вложенного капитала или затрат организации, то есть рентабельности. Необходимо также помнить, что высокая прибыльность связана и с более высоким риском, а это означает, что вместо получения дохода предприятие может понести убытки и даже стать неплатёжеспособным. Таким образом, можно сказать, что финансовая устойчивость – это комплексное понятие, означающее такое состояние финансовых ресурсов предприятия, их распределение и использование, которое гарантирует и обеспечивает развитие предприятия на основе роста прибыли и капитала при сохранении платёжеспособности и кредитоспособности в условиях допустимого уровня риска.[12, с. 115] В этой связи анализ дебиторской и кредиторской задолженности является важной частью финансового анализа на предприятии и позволяет выявлять не только показатели текущей и перспективной платежеспособности предприятия, но и факторы, влияющие на их динамику, а также оценивать количественные и качественные тенденции изменения финансового состояния предприятия в будущем, так как задолженность по платежам может существенно деформировать структуру оборотных средств предприятия. Так, если в составе оборотных активов преобладает дебиторская задолженность, то предприятие либо должно привлекать банковский кредит по высоким ставкам, либо останавливаться в ожидании уплаты причитающихся ему долгов, а если в структуре формирования источников оборотных активов преобладает кредиторская задолженность, предприятие зачастую вынуждено прибегать к разнообразным не денежным формам расчетов, подвергаться разного рода штрафным санкциям

Анализ себестоимости продукции животноводства и резервы ее снижения.

Жвотноводство - это такая отрасль, которая занимается разведением и выращиванием различных животных для произведения получения по средством их продуктов питания. Если мы обратимся к истории, то там мы увидим достаточно интересные факты. Оно возникло достаточно давно и позволило человечеству иметь возможность пропитания. Многие животные, которые до того считались диким для нас стали домашними. Были одомашнены: корова, козы, овцы, лошадь, свиньи, даже верблюды подверглись одомашниванию.

Продукция животноводства- это Результат выращивания и откорма скота, птицы и других сельскохозяйственных животных; продукция, получаемая в процессе выращивания и хозяйственного использования скота и птицы (молоко, шерсть, яйца), а также продукты пчеловодства, шелководства и др.

Есть три пути снижения себестоимости продукции: -технические (создание новой и повышение качества выпускаемой продукции, обновление техники и технологии производства, рационализация производства, механизация, автоматизация, компьютеризация производства); -организационные (совершенствование организации производства, труда и управления, стандартизация и сертификация продукции, реинжиниринг бизнеса, выработка стратегии развития предприятия); -экономические (стоимостной подход к управлению, экономическое стимулирование персонала, увеличение объема производств, финансирование инвестиций). [6, с.275] Технические способы реализуются в более современных и производительных средствах труда, организационные способы предполагают наиболее удачное сочетание во времени и в пространстве соединение средств труда, предметов труда и рабочей силы, экономические способы воплощаются в создании мотивированных механизмов, обеспечивающих достижение наилучших результатов при наименьших затратах, в альтернативных вариантах решения производственных задач. Резервы или источники снижения себестоимости представляют собой неиспользованные возможности. Они делятся на две группы- резервы, не зависящие и зависящие от предприятия. Не зависящие от предприятия- это природные или погодные условия, территориальная удаленность от источников сырья и потребителей продукции, уровень цен на приобретаемое сырье и материалы, тарифы на электроэнергию и связь, уровень минимальной заработной платы и прожиточный минимум. Эти факторы являются источником повышения или снижения издержек, но не свидетельствуют об ухудшении или улучшении работы предприятия. В то же время стратегический анализ и стратегическое планирование должны учитывать возможность в перспективе использование таких резервов, которые в настоящее время не поддаются реализации. Внутрипроизводственные резервы выявляются в процессе аудита и анализа, причинами их существования могут быть объективные и субъективные факторы. Основные источники снижения себестоимости продукции: снижение расходов материалов, рост производительности труда, снижение расходов по управлению и обслуживанию производства, ликвидации непроизводительных расходов и потерь. Снижение издержек может достигаться в результате экономии одновременно всех затрат. Но экономия живого труда (заработной платы) обычно сопровождается увеличением затрат прошлого труда (амортизации), вызванных ростом объема применяемых основных средств. [3, с.178] С точки зрения В.В.Осмоловского анализ себестоимости продукции необходимо проводить в сопоставлении фактических показателей с их плановым уровнем.

Выполнение плана по полной себестоимости продукции оценивается сопоставлением ее фактической величины в ценах, принятых в плане, с плановой себестоимостью фактически выпущенной продукции.Разность между этими показателями представляет собой сверхплановую экономию или перерасход.Сверхплановая экономия характеризует положительные результаты работы коллектива организации по снижению себестоимости продукции [25,с.226].

Анализ себестоимости продукции животноводства целесообразно начинать с определения степени выполнения планового задания по сумме всех видов продукции.Для этого исчисляют сумму плановой себестоимости фактического выхода продукции животноводства путем перемножения и последующего сложения фактического выхода каждого вида продукции на плановую ее себестоимость(условную себестоимость).

Вычитая из общей суммы фактических затрат отчетного года условные,устанавливают абсолютное их снижение по сравнению с планом, а отношение полученной разницы к сумме условной себестоимости показывает относительную величину выполнения плана снижения себестоимости продукции животноводства.

Оценивая продукцию отчетного года по фактической себестоимости прошлых лет,можно найти абсолютные и относительные уровни снижения(удорожания)фактической себестоимости продукции животноводства по сравнению с рядом прошлых лет [26, с. 203] (см. табл.3.3).

Таблица3.3 Показатели выполнения плана по себестоимости молока

|

Себестоимость 1 ц продукции, руб. |

||||

|

Фактическая за 2006г. |

Плановая 2007г. |

Фактичес-кая 2007г. |

Фактическая, % |

|

|

|

|

|

К плановой |

К уровню 2006г. |

Молоко |

48 973 |

42 000 |

52 539 |

125,09 |

107,28 |

Как видно из таблицы,плановая себестоимость молока оказалась ниже фактической на 10 539 руб. Наблюдается рост себестоимости по отношению к 2006г. на 7,28%.

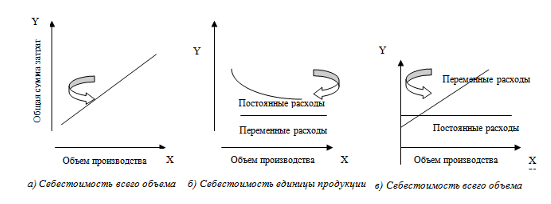

Существующая методика анализа себестоимости предполагает,что затраты увеличиваются пропорционально росту объема производства.Общая сумма затрат на производство продукции рассматривается как функция изменения объема производства продукции, ее структуры и уровня себестоимости единицы продукции.Линия затрат представляет уравнение прямой линии(см. рис. 3.2):

Yх = ∑СiЧxi

гдеYх – сумма затрат на производство продукции;

xi – объем производства і-го вида продукции;

Сi – себестоимость единицы і-го вида продукции;

Данная зависимость не учитывает того, что при увеличении или спаде объема продукции изменяется часть затрат– переменные расходы, которые характеризуют расходы хозяйственной активности,связанной с ростом объема продукции.Сумма постоянных расходов остается без изменения,при условии неизменной производственной мощности организации в краткосрочном периоде. Они характеризуют расходы, связанные со способностью хозяйствовать,показывают эффективность управления(амортизация,аренда, затраты,связанные с содержанием ферм и прочие).

Таким образом, общую сумму затрат на производство продукции следует рассматривать как функцию изменения объема производства продукции(Vобщ), ее структуры(Udi), уровня переменных затрат на единицу продукции (VCi)и суммы постоянных затрат (FC).

∑COS = ∑(VобщЧUdiЧVCi) + FC

∑COS =∑(ViЧVCi) + FC

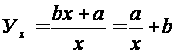

Линия затрат при наличии постоянных и переменных расходов представляет уравнение первой степени(см. рис. 3.2):

Yх= (biЧxi) + a

гдеbi - уровень переменных расходов на единицу продукции;

a – абсолютная сумма постоянных расходов по организации за период.

Рис.3.2 График зависимости себестоимости от объема производства

Переменные расходы в себестоимости всего выпуска растут пропорционально изменению объема производства,а в себестоимости единицы продукции они составляют постоянную величину.

Методика анализа затрат,с делением их на переменные и постоянные,нашла широкое применение в странах с развитой рыночной экономикой и получила название системы«взаимосвязь издержек, объема реализации и прибыли»(«Cost-Volume-Profit Relationships») или метод CVP-анализ.

МетодCVP-анализ используется для исследования комплекса причинно-следственных связей. Цель данного анализа– установить,что происходит с переменными и постоянными затратами, при изменении объема производства в заданном релевантном ряду.

Провести четкое разделение затрат на переменные и постоянные в бухгалтерском учете достаточно сложно, потому что некоторые из них являются полупостоянными и полупеременными.Каждая организация может самостоятельно разработать для себя классификацию затрат. Деление затрат на переменные и постоянные ни в коем случае не скажется ни на сумме финансового результата деятельности организации,ни на его налогообложении[27, с. 28].

На практике для разделения общей суммы затрат на переменные и постоянные можно использовать следующие приемы, которые нашли широкое применение в практике зарубежных компаний:

-метод высшей и низшей точки (расчетный,аналитический и графический);

-метод наименьших квадратов;

-корреляционный метод;

-селективный метод.

При определении постоянной части расходов важно, чтобы она была правильно выделена, чтобы обеспечивалась возможность подразделения по статьям, и чтобы сама методика расчета была достаточно надежной и практически приемлемой.

В животноводстве целесообразно использовать метод наименьших квадратов для определения коэффициентовa и b в уравненииy=a+bx, где в качестве коэффициентаb можно использовать переменные затраты на единицу продукции.

Общая сумма затрат на производство продукции может измениться:

-из-за объема производства продукции;

-структуры продукции;

-уровня переменных затрат на единицу продукции;

-суммы постоянных расходов.

При изменении объема производства продукции возрастают только переменные расходы (сдельная зарплата производственных рабочих, прямые материальные затраты, услуги);постоянные расходы (амортизация,арендная плата,повременная зарплата рабочих и административно-управленческого персонала,общехозяйственные расходы) остаются неизменными(см.рис.3.3) [21, с. 96].

Есть три пути снижения себестоимости продукции:

-технические (создание новой и повышение качества выпускаемой продукции, обновление техники и технологии производства, рационализация производства, механизация, автоматизация, компьютеризация производства);

-организационные (совершенствование организации производства, труда и управления, стандартизация и сертификация продукции, реинжиниринг бизнеса, выработка стратегии развития предприятия);

-экономические (стоимостной подход к управлению, экономическое стимулирование персонала, увеличение объема производств, финансирование инвестиций). [6, с.275]

Технические способы реализуются в более современных и производительных средствах труда, организационные способы предполагают наиболее удачное сочетание во времени и в пространстве соединение средств труда, предметов труда и рабочей силы, экономические способы воплощаются в создании мотивированных механизмов, обеспечивающих достижение наилучших результатов при наименьших затратах, в альтернативных вариантах решения производственных задач.

Резервы или источники снижения себестоимости представляют собой неиспользованные возможности. Они делятся на две группы- резервы, не зависящие и зависящие от предприятия. Не зависящие от предприятия- это природные или погодные условия, территориальная удаленность от источников сырья и потребителей продукции, уровень цен на приобретаемое сырье и материалы, тарифы на электроэнергию и связь, уровень минимальной заработной платы и прожиточный минимум. Эти факторы являются источником повышения или снижения издержек, но не свидетельствуют об ухудшении или улучшении работы предприятия. В то же время стратегический анализ и стратегическое планирование должны учитывать возможность в перспективе использование таких резервов, которые в настоящее время не поддаются реализации. Внутрипроизводственные резервы выявляются в процессе аудита и анализа, причинами их существования могут быть объективные и субъективные факторы.

Основные источники снижения себестоимости продукции: снижение расходов материалов, рост производительности труда, снижение расходов по управлению и обслуживанию производства, ликвидации непроизводительных расходов и потерь. Снижение издержек может достигаться в результате экономии одновременно всех затрат. Но экономия живого труда (заработной платы) обычно сопровождается увеличением затрат прошлого труда (амортизации), вызванных ростом объема применяемых основных средств. [3, с.178]

Рейтинговая оценка предприятия. Оценка кредитоспособности заемщика.

Под словом «рейтинговая оценка» на самом деле понимается метод контроля, в котором людям выставляется дифференцированная оценка их работы.

Отличие рейтинговой оценки от обычной оценки состоит в особой форме формализации выставления этой оценки.

При выставлении обычной оценки преподаватель как-то для себя может сформулировать, как он будет оценивать (а может и не сформулировать) и как-то, согласно своим внутренним убеждениям, часто, может, весьма субъективно выставлять оценки. Преподаватель видит: «Ага. Этот студент ходил на занятия, часто отвечал, проявлял интерес, выходил к доске. Хороший студент. Он заслуживает отличной оценки.» Или так: «Этот студент посетил меньше половины занятий, все работы (очень похоже) - делал не он, на элементарные вопросы ответить не может. Да ещё и хамит. Ни о какой высокой оценке речи идти не может.»

А при выставлении рейтинговой оценки преподаватель разбивает общую оценку на множество мелких. Написал реферат - плюс 20 баллов. Прогулял занятие - минус два балла. Выступил у доски - плюс пять баллов. Сдал работу с опозданием на неделю - минус пять баллов. А в конце просто суммируем и получаем оценку.

Иногда вместо минусов ставятся «неплюсы». Например, посетил занятие - плюс два балла. Прогулял - не получил плюс два балла.

Оценка кредитоспособности заемщиков - физических лиц

При кредитовании физических лиц также проводится процедура оценки их кредитоспособности, которая может осуществляться на основании уровня дохода заемщика, изучения его кредитной истории, а также стандартизированной скоринговой оценке. Оценка кредитоспособности заёмщика по уровню доходов осуществляется на основе данных о доходе физического лица и степени риска потери этого дохода. Доход определяется исходя из справок о заработной плате или налоговой декларации, после чего корректируется с учетом обязательных платежей и коэффициентов риска банка. Кредитная история представляет собой сведения о получении и погашении потенциальным кредитополучателем кредитов в прошлом. С целью формирования кредитных историй в странах создаются и функционируют кредитные бюро. Скоринг представляет собой математическую или статистическую модель, с помощью которой на основе кредитных историй других клиентов банк пытается определить, насколько велика вероятность того, что конкретный потенциальный заемщик вернет кредит в срок. В самом упрощенном виде скоринговая модель представляет собой взвешенную сумму определенных характеристик, в результате чего формируется интегральный показатель. Данный показатель сравнивается с неким числовым порогом, который, по существу, является линией безубыточности и рассчитывается из отношения, сколько в среднем нужно клиентов, которые платят в срок, для того, чтобы компенсировать убытки от одного должника. Кредит выдается тем клиентам, интегральный показатель которых выше этой линии. Таким образом, скоринг не отвечает на вопрос, почему заёмщик не платит. Он выделяет те характеристики, которые наиболее тесно связаны с ненадежностью или, наоборот, надежностью клиентов определенного возраста, определенной профессии, образования, таким же числом иждивенцев и т.д. В этом заключается дискриминационный характер скоринга: человек, по формальным признакам близкий к группе с плохой кредитной историей, скорее всего, получить кредит не сможет.

Методы оценки МПЗ.

Материально-производственные запасы — активы, используемые в качестве сырья, материалов и т. п. при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг), приобретаемые непосредственно для перепродажи, а также используемые для управленческих нужд организации.

По себестоимости каждой единицы |

По средней себестоимости |

Способ ФИФО |

Способ ЛИФО |

Оцениваются МПЗ, используемые организацией в особом порядке (драгоценные металлы, драгоценные камни и т.п.), или запасы, которые не могут обычным образом заменять друг друга. |

Рассчитывается путем деления общей себестоимости группы (вида) запасов на их количество, складывающихся из себестоимости и количества остатка на начало месяца и поступивших в течение месяца запасов. |

Запасы, первыми поступающие в производство (продажу), оцениваются по себестоимости запасов первых по времени приобретения с учетом себестоимости запасов, числящихся на начало месяца. |

Запасы, первыми поступающие в производство (продажу), оцениваются по себестоимости последних в последовательности приобретения |

Метод Лифо на сегодняшний день был отменен

по аудиту