- •2. Формирование и раскрытие учетной политики

- •3. Изменение учетной политики

- •2. Формы первичных документов.

- •3 Основания отнесения деяния к налоговому правонарушению:

- •2. Анализ платежеспособности и ликвидности предприятия.

- •3.1. Анализ движения ос

- •1Права и обязанности аудитора, аудиторской организации

- •1.2 Аудит операций по поступлению нематериальных активов

по бухгалтерскому учету

Учет прочих расходов организации.

Коммерческие организации, являющиеся юридическими лицами по законодательству Российской Федерации, информацию о производимых расходах должны формировать в соответствии с требованиями, установленными Положением по бухгалтерскому учету "Расходы организации" ПБУ10/99, утвержденным приказом Минфина России от 06.05.1999 № 33н "Об утверждении Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99" (далее - ПБУ 10/99).

Согласно п. 2 ПБУ 10/99 расходами признается уменьшение экономических выгод в результате выбытия активов и (или) возникновения обязательств, приводящее к уменьшению капитала организации.

В зависимости от характера, условий осуществления и направления деятельности организации все расходы подразделяются на расходы по обычным видам деятельности и прочие расходы (п. 4 ПБУ 10/99). Таким образом, расходы, отличные от расходов по обычным видам деятельности, представляют собой прочие расходы организации.

Бухгалтеры со стажем, несомненно, помнят, что раньше ПБУ 10/99 содержало несколько иную классификацию расходов организации. В состав расходов, помимо расходов по обычным видам деятельности, входили операционные расходы, внереализационные расходы и чрезвычайные расходы организации.

В данной статье рассматриваются так называемые бывшие операционные расходы, которые в настоящее время входят в состав прочих расходов организации.

Согласно п. 11 ПБУ 10/99 прочими расходами организации являются, в частности:

— расходы, связанные с предоставлением зарплату во временное пользование (временное владение и пользование) активов организации;

— расходы, связанные с предоставлением зарплату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

— расходы, связанные с участием в уставных капиталах других организаций.

Перечисленные расходы являются прочими

только в том случае, если виды деятельности, при осуществлении которых эти расходы произведены, не являются предметом деятельности организации. Помимо уже названных, в состав прочих расходов также включаются:

— расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции;

— проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов);

— расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

— отчисления в оценочные резервы, создаваемые в соответствии с правилами бухгалтерского учета (резервы по сомнительным долгам, под обесценение вложений в ценные бумаги и другое), а также резервы, создаваемые в связи с признанием условных фактов хозяйственной деятельности.

Кратко рассмотрим перечисленные прочие расходы организации.

Предоставить в пользование активы организация может на основании договора аренды. Арендные отношения регулируются гл. 34 Гражданского кодекса РФ (далее - ГК РФ). По договору аренды (имущественного найма) арендодатель обязуется предоставить арендатору имущество за плату во временное владение и пользование либо только во временное пользование.

Статьями 606 - 625 ГК РФ определены общие положения для всех видов договоров аренды, а ст. 626 - 670 ГК РФ установлены положения, касающиеся отдельных видов договоров аренды.

Виды имущества, которое может стать объектом аренды, перечислены в статье 607 ГК РФ. В аренду могут быть переданы, в частности, земельные участки и другие обособленные природные объекты, здания, сооружения, оборудование и транспортные средства, предприятия и другие имущественные комплексы.

Перечень имущества, которое может быть передано в аренду, открытый. Тем не менее ст. 607 ГК РФ определено, что в аренду могут быть переданы вещи, не теряющие своих натуральных свойств в процессе использования.

Одним из существенных условий договора аренды является определение объекта аренды. При отсутствии сведений, позволяющих определенно установить имущество, подлежащее передаче арендатору по договору аренды, объект передачи считается не согласованным, а договор аренды - не заключенным.

При передаче имущества в аренду оно продолжает учитываться на балансе арендодателя, за исключением финансовой аренды и аренды предприятия.

Имущество организации, передаваемое в аренду, в большинстве случаев входит в состав основных средств. Для обобщения информации о наличии и движении основных средств организации Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкцией по его применению, утвержденными приказом Минфина России от 31.10.2000 № 94н "Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкцией по его применению" (далее - План счетов бухгалтерского учета), предусмотрен счет 01 "Основные средства".

Аналитический учет по счету 01 "Основные средства" должен быть организован так, чтобы обеспечить возможность получения данных о наличии и движении основных средств по видам, местам нахождения, арендаторам, срокам аренды и другим параметрам учета.

К счету 01 "Основные средства" можно открыть, например, субсчета:

01-1 "Собственные основные средства";

01-2 "Выбытие основных средств";

01-3 "Основные средства, переданные в аренду".

При финансовой аренде (лизинге) условиями договора может быть предусмотрено, что имущество учитывается на балансе арендатора. Планом счетов бухгалтерского учета для обобщения информации о наличии и движении основных средств, сданных в аренду, если по условиям договора имущество должно учитываться на балансе арендатора, предназначен забалансовый счет 011 "Основные средства, сданные в аренду". Основные средства, сданные в аренду, учитываются на счете 011 "Основные средства, сданные в аренду" в оценке, определенной договором аренды. Аналитический учет следует вести по арендаторам, по каждому сданному в аренду объекту. Основные средства, сданные в аренду и находящиеся за пределами РФ, учитываются на счете 011 "Основные средства, сданные в аренду" обособленно.

Какие расходы осуществляет организация, передавая имущество в аренду?

Одним из расходов является налог на имущество организаций. Объектом налогообложения для российских организаций согласно ст. 374 Налогового кодекса РФ признается движимое и недвижимое имущество, включая имущество, переданное, в частности, во временное владение, пользование, учитываемое на балансе организации в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета.

Если переданное основное средство согласно условиям договора аренды продолжает учитываться в составе собственного имущества арендодателя, то он продолжает начислять налог на имущество, поскольку основные средства являются объектом налогообложения налогом на имущество организаций.

Следует отметить, что для отражения прочих расходов Планом счетов бухгалтерского учета предназначен счет 91 "Прочие доходы и расходы", к которому открываются субсчета:

91-1 "Прочие доходы";

91-2 "Прочие расходы";

91-9 "Сальдо прочих доходов и расходов".

Счет 91 "Прочие доходы и расходы" сальдо на отчетную дату не имеет, т. е. ежемесячно определяется сальдо прочих доходов и расходов за отчетный месяц, которое списывается с субсчета 91-9 "Сальдо прочих доходов и расходов" на счет 99 "Прибыли и убытки".

Сумма налога на имущество, начисленного по объектам основных средств, переданным в аренду, в бухгалтерском учете будет отражена по дебету счета 91-2 "Прочие расходы" и кредиту счета 68 "Расчеты по налогам и сборам".

В состав прочих расходов будут включаться и суммы амортизации, начисленной по объектам основных средств, переданным в аренду. Согласно Плану счетов бухгалтерского учета организация-арендодатель отражает начисленную сумму амортизации по основным средствам, сданным в аренду, по кредиту счета 02 "Амортизация основных средств" и дебету счета 91 "Прочие доходы и расходы".

Объекты основных средств требуют проведения ремонта как текущего, так и капитального. Статьей 616 ГК РФ определено, что обязанностью арендодателя является проведение за свой счет капитального ремонта переданного в аренду имущества, если иное не предусмотрено законом, иными правовыми актами или непосредственно договором аренды.

Если по условиям договора аренды обязанность проведения ремонта возложена на арендодателя, то расходы на ремонт будут являться прочими расходами организации и, соответственно, в бухгалтерском учете они будут также отражаться по дебету счета 91 "Прочие доходы и расходы", субсчет 91-2 "Прочие расходы".

Если ремонт основных средств, сданных в аренду, выполняется самой организацией, то расходы, связанные с ремонтом, отражаются на счетах учета затрат. Если же ремонт выполняется силами сторонних организаций, то расходы отражаются по кредиту счета 60 "Расчеты с поставщиками и подрядчиками" либо счета 76 "Расчеты с разными дебиторами и кредиторами".

Если расходы на ремонт не существенны, они могут быть списаны в бухгалтерском учете единовременно, т. е. по мере возникновения расходов. Если же сумма расходов на ремонт существенна, то расходы могут списываться по мере их возникновения в счет расходов будущих периодов (счет 97 "Расходы будущих периодов"). Затем произведенные расходы списываются на затраты равными долями в течение срока, установленного организацией.

Расходы на ремонт могут списываться и за счет резерва на ремонт основных средств, если организацией предусмотрено создание такого резерва.

Выбор одного из возможных способов списания расходов на ремонт основных средств должен быть установлен приказом по учетной политике в целях бухгалтерского учета.

Договором аренды обязанности проведения ремонта могут быть возложены и на арендатора. В этом случае арендодатель либо возмещает расходы, произведенные арендатором, либо засчитывает сумму произведенных расходов в счет платежей по арендной плате.

Пунктом 14.1 ПБУ 10/99 установлено, что величина расходов, связанных с предоставлением за плату во временное пользование (временное владение и пользование) активов организации, если это не является предметом деятельности организации, определяется в порядке, аналогичном предусмотренному п. 6 ПБУ 10/99. То есть расходы принимаются к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине оплаты в денежной и иной форме или величине кредиторской задолженности.

К прочим расходам организации относятся расходы, связанные с предоставлением за плату прав на объекты интеллектуальной собственности. Использование интеллектуальной собственности, являющейся объектом исключительных прав, осуществляется только с согласия правообладателя.

Интеллектуальная собственность включает в себя, в частности, изобретения, полезные модели, промышленные образцы, фирменные наименования, товарные знаки, знаки обслуживания, наименования мест происхождения товара, произведения науки, литературы, искусства, программы для ЭВМ и базы данных.

Все перечисленные объекты, если они зарегистрированы в соответствии с законодательством РФ, представляют собой объекты нематериальных активов, для учета которых Планом счетов бухгалтерского учета предназначен счет 04 "Нематериальные активы". Учет нематериальных активов осуществляется в соответствии с правилами, установленными Положением по бухгалтерскому учету "Учет нематериальных активов" ПБУ 14/2007, утвержденным приказом Минфина России от 27.12.2007 № 153н (далее - ПБУ 14/2007).

Согласно п. 37 ПБУ 14/2007 отражение в бухгалтерском учете организации операций, связанных с предоставлением права использования результата интеллектуальной деятельности или средства индивидуализации (за исключением права использования наименования места происхождения товара), осуществляется на основании лицензионных договоров, договоров коммерческой концессии и других аналогичных договоров, заключенных в соответствии с установленным законодательством порядком.

Нематериальные активы, предоставленные правообладателем (лицензиаром) в пользование (при сохранении исключительных прав на результаты интеллектуальной деятельности или средства индивидуализации), не списываются и подлежат обособленному отражению в бухгалтерском учете у правообладателя (лицензиара).

Для учета нематериальных активов, переданных в пользование, к счету 04 "Нематериальные активы" необходимо открыть отдельный субсчет, на котором и будут учитываться такие объекты.

Нематериальные активы являются амортизируемым имуществом, и начисление амортизации осуществляется организацией - правообладателем. Если предоставление за плату прав на объекты интеллектуальной собственности не является предметом деятельности организации, то суммы начисленной амортизации отражаются по дебету счета 91, субсчет 91-2 "Прочие расходы". В бухгалтерском учете суммы амортизации, начисленной по объектам нематериальных активов, переданных в пользование, признаются в том же порядке, что и по объектам основных средств, т. е. расходы принимаются к учету в сумме, исчисленной в денежном выражении, равной величине оплаты в денежной и иной форме или величине кредиторской задолженности.

К расходам, связанным с участием в уставных капиталах других организаций, могут быть отнесены, в частности, расходы по участию в общем собрании акционеров.

И в акционерных обществах, и в обществах с ограниченной ответственностью решение о выплате дивидендов принимается общим собранием акционеров (участников). Если другая организация находится в другом городе, то расходами, связанными с участием в уставном капитале этой организации, будут командировочные расходы.

Еще одним видом расходов, связанным с участием в уставном капитале других организаций, могут быть расходы на получение выписки из реестра акционеров. Такая выписка необходима для проведения ежегодной инвентаризации финансовых вложений, которая, наряду с инвентаризацией иных активов и обязательств, проводится перед составлением годовой бухгалтерской отчетности. В бухгалтерском учете такие расходы будут отражены по дебету счета 91, субсчет 91 -2 "Прочие расходы" и кредиту счета 76 "Расчеты с разными дебиторами и кредиторами".

Прочими расходами организации являются расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции.

Остановимся на выбытии основных средств. Правила формирования в бухгалтерском учете организации информации об основных средствах установлены Положением по бухгалтерскому учету "Учет основных средств" ПБУ 6/01, утвержденным приказом Минфина России от 30.03.2001 № 26н (далее - ПБУ 6/01).

Выбытие объекта основных средств согласно п. 29 ПБУ 6/01 имеет место в случае: продажи; прекращения использования вследствие морального или физического износа; ликвидации при аварии, стихийном бедствии и иной чрезвычайной ситуации; передачи в виде вклада в уставный (складочный) капитал другой организации, паевой фонд; передачи по договору мены, дарения; внесения в счет вклада по договору о совместной деятельности; выявления недостачи или порчи активов при их инвентаризации; частичной ликвидации при выполнении работ по реконструкции; в иных случаях.

Расходы от списания с бухгалтерского учета объектов основных средств согласно п. 31 ПБУ 6/01 отражаются в бухгалтерском учете в отчетном периоде, к которому они относятся, и подлежат зачислению на счет прибылей и убытков в качестве прочих расходов.

Расходы, связанные с выбытием основных средств, будут складываться из остаточной стоимости выбывающего объекта, затрат на демонтаж в случае необходимости его проведения, транспортных расходов по доставке объекта покупателю и других расходов.

Работы, связанные с выбытием объекта основных средств, могут быть выполнены работниками организации или с привлечением сторонних организаций.

Если работы выполняются силами организации, то расходы будут отражаться по дебету счета 91, субсчет 91 -2 "Прочие расходы" и кредиту счетов учета затрат. Если же работы, связанные с выбытием, выполняются силами сторонних организаций, расходы будут отражаться по кредиту счетов 60 "Расчеты с поставщиками и подрядчиками", 76 "Расчеты с разными дебиторами и кредиторами".

Остаточную стоимость основного средства целесообразно формировать на отдельном субсчете, открываемом к счету 01 "Основные средства", например, на субсчете "Выбытие основных средств". По дебету этого субсчета будет отражена первоначальная стоимость выбывающего объекта, по кредиту - сумма начисленной амортизации. Суммы начисленной амортизации учитываются на счете 02 "Амортизация основных средств".

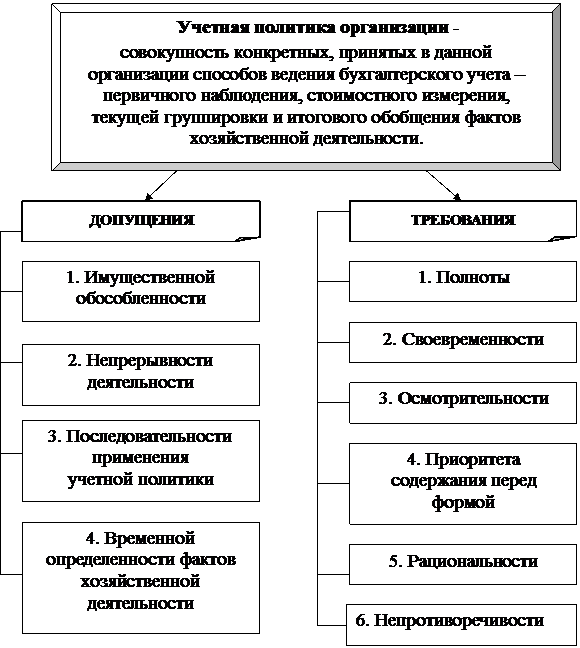

Учетная политика организации.

Учётная политика — совокупность способов ведения бухгалтерского учёта — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

Термин «учетная политика организации» используется в Федеральном законе «О бухгалтерском учете» (п. 3, 4 ст. 6). Определение учетной политики, принципы ее формирования (т.е. выбора и обоснования) и раскрытия (т.е. придания гласности) содержатся в ПБУ 1/98 «Учетная политика организации». Согласно ПБУ под учетной политикой организации понимается принятая, ею совокупность способов ведения бухгалтерского учета – первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

К способам ведения бухгалтерского учета (п.2 ПБУ 1/98) относятся способы:

группировки и оценки фактов хозяйственной деятельности;

погашения стоимости активов;

организации документооборота;

инвентаризации;

применения счетов бухгалтерского учета;

системы регистров бухгалтерского учета;

обработки информации и иные соответствующие способы и приемы.

При формировании учетной политики предполагается четыре допущения ( п.6 ПБУ 1/98 ). Схематично это представлено на рисунке 1.

При формировании учетной политики предполагается, что:

активы и

обязательства организации существуют

обособленно от активов и обязательств

собственников этой организации и активов

и обязательств других организаций

(допущение

имущественной

организация будет продолжать свою деятельность в обозримом будущем, у нее отсутствуют намерения и необходимость ликвидации или существенного сокращения деятельности, и, следовательно, обязательства будут погашаться в установленном порядке (допущение непрерывности деятельности);

принятая организацией учетная политика применяется последовательно от одного отчетного года к другому (допущение последовательности применения учетной политики);

факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами (допущение временной определенности фактов хозяйственной деятельности).

В целом учетная политика организации должна обеспечивать соблюдение следующих требований (п.7 ПБУ 1/98):

полноты, то есть отражения в бухгалтерском учете всех фактов хозяйственной деятельности;

своевременности, то есть своевременного отражения фактов хозяйственной деятельности в бухгалтерском учете и отчетности;

осмотрительности – большей готовности к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допускающей создание скрытых резервов;

приоритета содержания перед формой, то есть отражения в бухгалтерском учете фактов хозяйственной деятельности, исходя не столько из их правовой формы, сколько из экономического содержания фактов и условий хозяйствования;

непротиворечивости – тождества данных аналитического учета (учета в натуральных единицах) оборотам и остаткам по счетам синтетического учета (обобщенного учета в денежном выражении);

рациональности, предусматривающей рациональное ведение бухгалтерского учета, исходя из условий хозяйственной деятельности и величины организации.

2. Формирование и раскрытие учетной политики

Учетная политика организации формируется главным бухгалтером (бухгалтером) организации и утверждается ее руководителем. При создании организации необходимо оформить избранную учетную политику до первой публикации бухгалтерской отчетности, но не позднее 90 дней с момента приобретения статуса юридического лица (государственной регистрации) (п.10 ПБУ 1/98). Избранная организацией учетная политика считается применяемой со дня приобретения прав юридического лица (государственной регистрации).

Принятая организацией учетная политика подлежит оформлению соответствующей организационно-распорядительной документацией (приказом, распоряжением и т.п.) организации с 1 января года, следующего за годом ее утверждения.

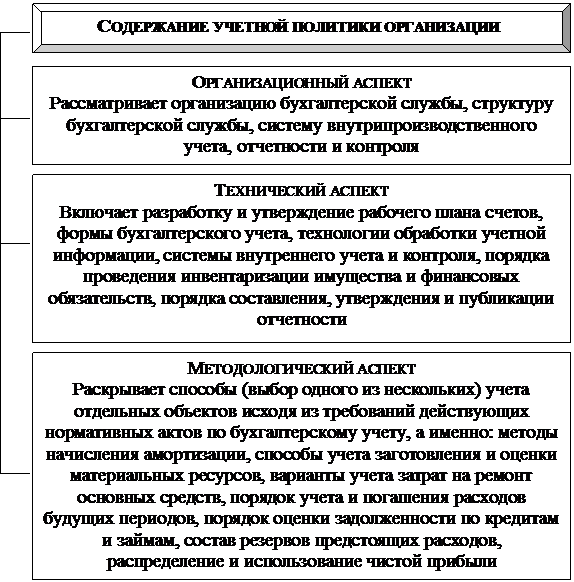

При

формировании учетной политики организации

утверждают ряд решений, регулирующих

организацию бухгалтерского учета в

ней. Содержание учетной политики должно

включать организационный, технический

и методологический аспекты. (Схематически

это представлено на рисунке

методы начисления амортизации по основным средствам и нематериальным активам и устанавливает сроки полезного их использования;

варианты учета затрат на ремонт основных средств, то есть один из следующих способов включения в себестоимость продукции, работ и услуг затрат на ремонт основных средств: по мере осуществления работ; создавая резерв на покрытие затрат; через расходы будущих периодов;

способы учета заготовления и оценки производственных запасов. Организация может вести учет заготовления предметов труда с использованием счетов 15 - «Заготовление и приобретение материальных ценностей» и 16 - «Отклонение в стоимости материальных ценностей». Учет может быть организован и без использования указанных счетов. Одновременно следует решить вопрос о порядке оценки списываемых на себестоимость продукции, работ и услуг производственных запасов. Нормативными документами разрешается использовать несколько способов (ФИФО, ЛИФО, среднюю себестоимость, фактическую себестоимость заготовления единицы запасов).

3. Изменение учетной политики

изменения законодательства Российской Федерации или нормативных актов по бухгалтерскому учету;

разработки организацией новых способов ведения бухгалтерского учета. Применение нового способа ведения бухгалтерского учета предполагает более достоверное представление фактов хозяйственной деятельности в учете и отчетности организации или меньшую трудоемкость учетного процесса без снижения степени достоверности информации;

существенного изменения условий деятельности, которое может быть связано с реорганизацией, сменой собственников, изменением видов деятельности и т.п.

Не считается изменением учетной политики утверждение способа ведения бухгалтерского учета фактов хозяйственной деятельности, которые отличны по существу от фактов, имевших место ранее, или возникли впервые в деятельности организации.

Учет доходов будущих периодов.

На формирование финансовых результатов определенное влияние оказывает правильный учет доходов будущих периодов.

Доходы будущих периодов — это средства, полученные (начисленные) в отчетном периоде, но относящиеся к будущим отчетным периодам (полученная авансом арендная плата, абонементная плата за пользование средствами связи, полученная от юридических и физических лиц, безвозмездно полученное имущество и др.).

К доходам будущих периодов также относятся: предстоящие поступления задолженности по недостачам, выявленным в отчетном периоде за прошлые годы; разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью ценностей, принятой к бухгалтерскому учету, при выявлении недостачи и порчи.

Доходы будущих периодов подлежат отнесению на финансовые результаты организации при наступлении периода, к которому они относятся.

Учет доходов будущих периодов ведется на пассивном счете 98 «Доходы будущих периодов».

По кредиту счета 98 «Доходы будущих периодов» в корреспонденции со счетами учета денежных средств или расчетов с дебиторами и кредиторами отражаются суммы доходов, относящихся к будущим отчетным периодам, а по дебету — суммы доходов, перечисленные на соответствующие счета при наступлении отчетного периода, к которому эти доходы относятся.

К счету 98 «Доходы будущих периодов» могут быть открыты субсчета:

•98–1 «Доходы, полученные в счет будущих периодов»;

•98–2 «Безвозмездные поступления»;

•98–3 «Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы»;

•98–4 «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей» и др.

На субсчете 98–1 «Доходы, подученные в счет будущих периодов» учитывается движение следующих доходов, относящихся к будущим отчетным периодам:

•арендная плата;

•плата за коммунальные услуги;

•выручка за грузовые перевозки, за перевозки пассажиров по месячным и квартальным билетам;

•абонементная плата за пользование средствами связи и др.

Например, рганизация по договору аренды получила полугодовую предоплату по арендной плате за сданные в аренду помещения. Сдача помещений в аренду не является обычным видом деятельности для данной организации.

Полученная авансом арендная плата отражается в учете по дебету счета 51 «Расчетные счета» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами».

Сумма полученного аванса должна быть отражена в составе доходов будущих периодов по кредиту счета 98 «Доходы будущих периодов» (субсчет 98–1 «Доходы, полученные в счет будущих периодов») в корреспонденции с дебетом счета 76 «Расчеты с разными дебиторами и кредиторами».

Суммы арендной платы, учтенные на субсчете 98–1 «Доходы, полученные в счет будущих периодов», организация ежемесячно в течение шести месяцев будет списывать как прочие доходы в кредит счета 91 «Прочие доходы и расходы» (субсчет 91-1).

Аналитический учет по субсчету 98–1 «Доходы, полученные в счет будущих периодов» ведется по каждому виду доходов.

На субсчете 98–2 «Безвозмездные поступления» учитывается стоимость активов, полученных организацией безвозмездно.

По кредиту счета 98 «Доходы будущих периодов» (субсчет 98-2) в корреспонденции со счетами 08 «Вложения во внеоборотные активы» и другими отражается рыночная стоимость активов, полученных безвозмездно, а в корреспонденции со счетом 86 «Целевое финансирование» — сумма бюджетных средств, направленных коммерческой организацией на финансирование расходов.

Суммы, учтенные на счете 98 «Доходы будущих периодов» (субсчет 98-2), списываются с этого счета в кредит счета 91 «Прочие доходы и расходы»:

•по безвозмездно полученным основным средствам — по мере начисления амортизации;

•по иным безвозмездно полученным материальным ценностям — по мере списания на счета учета затрат на производство (расходов на продажу).

Аналитический учет по субсчету 98–2 «Безвозмездные поступления» ведется по каждому безвозмездному поступлению ценностей.

На субсчете 98–3 «Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы» учитывается движение предстоящих поступлений задолженности по недостачам, выявленным в отчетном периоде за прошлые годы.

По кредиту счета 98 «Доходы будущих периодов» (субсчет 98-3) в корреспонденции со счетом 94 «Недостачи и потери от порчи ценностей» отражаются суммы недостач ценностей, выявленных за прошлые отчетные периоды (до отчетного года), признанных виновными лицами, или суммы, присужденные к взысканию по ним судом.

Одновременно на эти суммы кредитуется счет 94 «Недостачи и потери от порчи ценностей» в корреспонденции со счетом 73 «Расчеты с персоналом по прочим операциям» (субсчет 73–2 «Расчеты по возмещению материального ущерба»).

По мере погашения задолженности по недостачам кредитуется счет 73 «Расчеты с персоналом по прочим операциям» в корреспонденции со счетами учета денежных средств при одновременном отражении поступивших сумм по кредиту счета 91 «Прочие доходы и расходы» (прибыли прошлых лет, выявленные в отчетном году) и дебету счета 98 «Доходы будущих периодов» (субсчет 98-3).

Аналитический учет по субсчету 98–3 «Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы» ведется по каждому виду потерь и недостач от порчи ценностей.

На субсчете 98–4 «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей» учитывается разница между взыскиваемой с виновных лиц суммой за недостающие материальные и иные ценности и стоимостью, числящейся в бухгалтерском учете организации.

По кредиту счета 98 «Доходы будущих периодов» (субсчет 98-4) в корреспонденции со счетом 73 «Расчеты с персоналом по прочим операциям» (субсчет 73–2 «Расчеты по возмещению материального ущерба») отражается разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью по недостачам ценностей.

По мере погашения задолженности, принятой на учет по счету 73 «Расчеты с персоналом по прочим операциям», соответствующие суммы разницы списываются со счета 98 «Доходы будущих периодов» (субсчет 98-4) в кредит счета 91 «Прочие доходы и расходы».

Аналитический учет по субсчету 98–4 «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей» ведется по каждому виду потерь и недостач от порчи ценностей и каждому виновному работнику

Счет 98 "Доходы будущих периодов" предназначен для обобщения информации о доходах, полученных (начисленных) в отчетном периоде, но относящихся к будущим отчетным периодам, а также предстоящих поступлениях задолженности по недостачам, выявленным в отчетном периоде за прошлые годы, и разницах между суммой, подлежащей взысканию с виновных лиц, и стоимостью ценностей, принятой к бухгалтерскому учету при выявлении недостачи и порчи. К счету 98 "Доходы будущих периодов" могут быть открыты субсчета: 98-1 "Доходы, полученные в счет будущих периодов", 98-2 "Безвозмездные поступления", 98-3 "Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы", 98-4 "Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей" и др. На субсчете 98-1 "Доходы, полученные в счет будущих периодов" учитывается движение доходов, полученных в отчетном периоде, но относящихся к будущим отчетным периодам: арендная или квартирная плата, плата за коммунальные услуги, выручка за грузовые перевозки, за перевозки пассажиров по месячным и квартальным билетам, абонементная плата за пользование средствами связи и др. По кредту счета 98 "Доходы будущих периодов" в корреспонденции со счетами учета денежных средств или расчетов с дебиторами и кредиторами отражаются суммы доходов, относящихся к будущим отчетным периодам, а по дебету - суммы доходов, перечисленные на соответствующие счета при наступлении отчетного периода, к которому эти доходы относятся. Аналитический учет по субсчету 98-1 "Доходы, полученные в счет будущих периодов" ведется по каждому виду доходов. На субсчете 98-2 "Безвозмездные поступления" учитывается стоимость активов, полученных организацией безвозмездно. По кредиту счета 98 "Доходы будущих периодов" в корреспонденции со счетами 08 "Вложения во внеоборотные активы" и другими отражается рыночная стоимость активов, полученных безвозмездно, а в корреспонденции со счетом 86 "Целевое финансирование" - сумма бюджетных средств, направленных коммерческой организацией на финансирование расходов. Суммы, учтенные на счете 98 "Доходы будущих периодов", списываются с этого счета в кредит счета 91 "Прочие доходы и расходы": по безвозмездно полученным основным средствам - по мере начисления амортизации; поиным безвозмездно полученным материальным ценностям - по мере списания на счета учета затрат на производство (расходов на продажу). Аналитический учет по субсчету 98-2 "Безвозмездные поступления" ведется по каждому безвозмездному поступлению ценностей. На субсчете 98-3 "Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы" учитывается движение предстоящих поступлений задолженности по недостачам, выявленным в отчетном периоде за прошлые годы. По кредиту счета 98 "Доходы будущих периодов" в корреспонденции со счетом 94 "Недостачи и потери от порчи ценностей" отражаются суммы недостач ценностей, выявленных за прошлые отчетные периоды (до отчетного года), признанных виновными лицами, или суммы, присужденные к взысканию по ним судом. Одновременно на эти суммы кредитуется счет 94 "Недостачи и потери от порчи ценностей" в корреспонденции со счетом 73 "Расчеты с персоналом по прочим операциям" (субсчет "Расчеты по возмещению материального ущерба"). По мере погашения задолженности по недостачам кредитуется счет 73 "Расчеты с персоналом по прочим операциям" в корреспонденции со счетами учета денежных средств при одновременном отражении поступивших сумм по кредиту счета 91 "Прочие доходы и расходы" (прибыли прошлых лет, выявленные в отчетном году) и дебету счета 98 "Доходы будущих периодов". На субсчете 98-4 "Разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью по недостачам ценностей" учитывается разница между взыскиваемой с виновных лиц суммой за недостающие материальные и иные ценности и стоимостью, числящейся в бухгалтерском учете организации. По кредиту счета 98 "Доходы будущих периодов" в корреспонденции со счетом 73 "Расчеты с персоналом по прочим операциям" (субсчет "Расчеты по возмещению материального ущерба") отражается разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью по недостачам ценностей. По мере погашения задолженности, принятой на учет по счету 73 "Расчеты с персоналом по прочим операциям", соответствующие суммы разницы списываются со счета 98 "Доходы будущих периодов" в кредит счета 91 "Прочие доходы и расходы".

Счет 98 "Доходы будущих периодов" корреспондирует со счетами:

по дебету |

по кредиту |

68 Расчеты по налогам и сборам 90 Продажи 91 Прочие доходы и расходы |

08 Вложения во внеоборотные активы 50 Касса 51 Расчетные счета 52 Валютные счета 55 Специальные счета в банках 58 Финансовые вложения 73 Расчеты с персоналом по прочим операциям 76 Расчеты с разными дебиторами и кредиторами 86 Целевое финансирование 91 Прочие доходы и расходы 94 Недостачи и потери от порчи ценностей |

Сущность классификаций затрат. Классификация затрат в целях исчислении себестоимости и принятии управленческих решений.

Затраты – это ресурсы или деньги, которые предназначены или уже потрачены и приобретение определенных товаров и услуг. Измерить затраты можно отдельно для любого вида или участка деятельности.

Затраты определяют объемы издержек, которые, в свою очередь, формируют себестоимость – важнейший из показателей, характеризующих эффективность производства. И поскольку управленческие решения в основном обращены в будущее, при организации управленческого учета менеджерам предприятий необходимо применять классификацию затрат.

Классификация затрат

Переменные и постоянные затраты

Это два основных типа издержек, каждый из которых определяется тем, меняются ли итоговые затраты в ответ на колебания объема или нет.

К переменным затратам относятся: • Материалы • Сдельная оплата основных рабочих • Оплата электроэнергии на технологические нужды, комиссионные • Транспортные расходы • Заготовительные расходы • Роялти

Постоянные затраты остаются неизменными вне зависимости от объемов производства: • Аренда • Коммунальные платежи • Плата за освещение и отопление • Заработная плата специалистов и служащих • Амортизация • Проценты по кредиту • Страхование

В ряде случаев определить, к какому из типов относятся затраты, сложно или невозможно. Например, для какого периода затраты являются постоянными, но в конечном итоге возрастают или снижаются. В таких случаях можно говорить о некой промежуточной стадии.

Прямые и косвенные затраты

Прямые – это затраты, связанные с производством отдельных видов продукции, на себестоимость которых они могут быть непосредственно отнесены. Это сырье и основные материалы, полуфабрикаты, заработная плата производственных рабочих, электроэнергия.

К косвенным относят затраты, связанные с производством линеек продукции. Например, общецеховые расходы, общезаводские расходы, часть непроизводственных расходов. Их нельзя связать с данным продуктом или подразделением.

Затраты на продукт и затраты на период

Затраты на период указывают на потраченные средства и ресурсы в определенный производственный период (месяц, квартал). Сюда относятся административные и коммерческие расходы.

Затраты на продукт определяются затратами на материалы, входящие в состав произведенной продукции, трудозатратами, связанными с данным конкретным продуктом, и прочими затратами, связанными с процессом производства (косвенные расходы).

Общая сумма затрат на прямые материалы, прямой труд и прямые расходы формируют себестоимость единицы продукции. А прибавленные к ним доля данной единицы в косвенных затратах или накладных расходах, состоящих из косвенных материалов, косвенного труда и косвенных расходов, представляют собой общую себестоимость единицы продукции.

Для оценки запасов, стоимости производства и покупки единицы запасов используется также понятие производственной себестоимости: оно может включать в себя прямые и косвенные производственные затраты, но не включать затраты на реализацию и общеадминистративные расходы.

Прочие классификации

Описанными выше способами классификация затрат не исчерпывается. Их также можно разделять исходя из следующих признаков:

• по составу: фактические и плановые; • по степени усреднения: общие, средние; • по функциям управления: производственные, административные, коммерческие; • по тому, можно ли исключить или нельзя: устранимые, неустранимые.

Система стандарт-кост: сущность, отличия от отечественного нормативного метода учета затрат.

Основная задача этой системы — учет потерь и отклонений в прибыли предприятия.

Особенности системы:

информационной базой для анализа отклонений от стандартов являются бухгалтерские записи на специальных синтетических счетах. На их основе анализируются отклонения по составляющим прямых затрат, определяется, насколько существенны эти отклонения;

осуществляется регулирование прямых затрат производства путем составления до начала производства стандартных калькуляций и учета фактических затрат и анализа выявленных отклонений от стандартов;

данная система является системой управления прямыми затратами.

Система «стандарт-кост» позволяет:

выявлять потери, снижающие прибыль предприятия;

прогнозировать затраты на будущее;

минимизировать учетную работу, связанную с калькулированием;

предоставлять менеджерам предприятия объективную информацию о себестоимости производства с целью более рационального планирования цены на продукцию и объем продаж.

На Западе получили распространение варианты данной системы — «стандарт-кост» по нормативной стоимости и «стандарт-кост» по фактической стоимости.

Нормативный метод учета себестоимости продукции

Нормативные затраты являются инструментом анализа деятельности предприятия. С помощью нормативного метода осуществляются:

учет материальных ценностей в денежном выражении по плановой себестоимости в разрезе синтетических счетов, субсчетов, мест хранения групп материалов и т. п.;

оценка оперативности ведения количественного учета на складах материально ответственными лицами в складских карточках или регистрах;

контроль за своевременным и правильным отражением движения материалов, за ведением складского учета;

проверка соответствия фактических остатков материалов данным текущего складского учета;

оценка и анализ остатков материалов по данным складского учета, оцененных по принятым учетным ценам, сверка с остатками материалов по данным бухгалтерского учета;

определение фактической себестоимости продукции;

оценка размера брака в производстве и размера незавершенного производства;

оценка деятельности отдельных работников и управления в целом, а также подготовка бюджетов и различных прогнозов, принимаются решения по установлению реальной цены на продукцию предприятия и т.д.

Нормативный метод учета может быть полным и неполным (нормативная калькуляция составляется только по прямым затратам). Это менее точный вариант учета, что снижает эффективность нормативного метода, однако он менее трудоемкий.

Нормативный метод учета затрат основан на сравнении фактических результатов с некоторыми нормативами, вычислении отклонений фактических данных от нормативных, анализе этих отклонений и принятии соответствующих управленческих решений.

Области и возможности применения метода:

в основном на производственных предприятиях в отраслях, наименее зависимых от природных условий, например в перерабатывающих отраслях;

эффективно функционирует в относительно стабильных условиях, когда можно установить нормативы и использовать их на протяжении достаточно продолжительного периода (квартал, год и т.д.) или имеется нормативная база, содержащая нормативные, сметные показатели, рассчитываемые на основе первичной технологической, конструкторской, финансовой и административной документации. Если условия функционирования предприятия постоянно меняются, то использование метода затруднительно;

наиболее эффективен при массовом поточном производстве. Если при этом используется процессный метод учета, то это позволяет оценить эффективность основных производственных процессов, действующих на предприятии;

возможно вести оперативный учет отклонений фактических затрат от норм с указанием места их возникновения, причин и виновников;

позволяет фиксировать изменения норм в результате внедрения организационно-технических мероприятий и определять влияние этих изменений на себестоимость продукции;

фактическая себестоимость продукции слагается из суммы затрат по текущим нормативам, отклонений от норм и изменений норм и т. д.

Использование данного метода позволяет определять реальные предпосылки для выявления дополнительных возможностей снижения себестоимости продукции, повысить эффективность работы предприятия по выпуску конкурентоспособной продукции.

Отличие отечественной системы нормативного учета от системы «стандарт-кост»

В отечественной системе нормативного учета нормативные затраты определяются на основе прошлого опыта, в то время как в системе «стандарт-кост» — прогноза будущего.

Основные отличия нормативного метода учета от системы «стандарт-кост» представлены в табл. 1.

Область сравнения |

Стандарт-кост |

Система нормативного учета |

Учет изменений норм |

Текущий учет не ведется |

Ведется в разрезе причин и ответственных лиц |

Учет отклонений от норм прямых расходов |

Документируются и относятся на виновных лиц и финансовые результаты |

Документируются и относятся на виновных лиц и финансовые результаты |

Учет отклонений от норм косвенных расходов |

Косвенные расходы относятся на себестоимость в пределах норм. Отклонения выявляются с учетом объема производства и относятся на результаты финансовой деятельности |

Косвенные расходы относятся на себестоимость в сумме фактически произведенных затрат. Отклонения относятся на издержки производства |

Степень регламентированности |

Не регламентирована. Отсутствует единая методика установления стандартов и ведения учетных регистров |

Регламентирована. Разработаны общие и отраслевые стандарты и нормы |

Варианты ведения учета |

Учет затрат, выпуска продукции и незавершенного производства ведется по нормативам. Затраты на производство учитываются по фактическим расходам, выпуск продукции — по нормативам, остаток незавершенного производства — по стандартам с учетом отклонений |

Незавершенное производство и выпуск продукции оценивают по нормам на начало года. В текущем учете выделяются отклонения от норм Незавершенное производство и выпуск продукции оцениваются по нормам на начало года. В текущем учете выявляются отклонения от плана. Все издержки учитываются как алгебраическая сумма двух слагаемых — нормы и отклонения |

Система директ-костинг: сущность, назначение, основные аспекты реализации в отечественных условиях.

Термин «директ-костинг» (direct-costing) означает «учет прямых затрат». Данный термин не в полной мере отражает сущность данного метода учета затрат, поскольку главный элемент этого метода – организация раздельного учета переменных и постоянных затрат и использование его преимущества в целях повышения эффективности управления. Поэтому часто систему учета прямых затрат называют variable costing – «учет переменных затрат».

Основной характеристикой директ-костинга является подразделение затрат на постоянные и переменные в зависимости от изменения объема производства. Главной особенностью директ-костинга является то, что себестоимость промышленной продукции учитывается и планируется только в части переменных затрат. Постоянные расходы собирают на отдельном счете и с заданной периодичностью списывают непосредственно на дебет счета финансовых результатов, например, «Прибыли и убытки», то есть относятся на финансовый результат деятельности предприятия. Таким образом, постоянные расходы не включают в расчет себестоимости изделий, а списывают с полученной прибыли в течение того периода, в котором они были произведены.

В системе учета затрат на основе метода директ-костинга содержатся два основных финансовых показателя: маржинальный доход и прибыль. При этом под маржинальным доходом понимают разницу между выручкой и переменными издержками. Маржинальный доход включает в себя прибыль от производственной деятельности и постоянные затраты.

Взаимосвязь показателей деятельности предприятия в рамках маржинального подхода имеет следующий вид:

– выручка от продажи продукции (В);

– переменные затраты (Зпер);

– маржинальный доход (МД = В – Зпе);

– постоянные затраты.

Современная система директ-костинга предлагает два варианта учета:

– простой директ-костинг, при котором в составе себестоимости учитываются только прямые переменные затраты;

– развитой директ-костинг, при котором в себестоимость включаются и прямые переменные, и косвенные переменные общехозяйственные расходы.

Состав затрат, формирующих фактическую производственную себестоимость продукции (работ, услуг) и учет выпуска ее из производства.

Согласно действующим нормативным документам все затраты необходимо разделять на:

связанные с производством и реализацией продукции, и непроизводственные;

текущие, капитальные и инвестиционные затраты;

относящиеся к отчетному периоду и к будущим периодам.

Затраты, составляющие себестоимость, могут быть классифицированы по различным признакам, которые представлены в табл. 8.1.

Признаки классификации затрат на производство. Таблица 8.1.

Признаки классификации |

Виды затрат |

По экономическим элементам |

Экономические элементы затрат |

По статьям себестоимости |

Статьи калькуляции себестоимости |

По экономической роли в процессе производства |

Основные и накладные |

По составу |

Одноэлементные и комплексные |

По способу отнесения на себестоимость продукции |

Прямые и косвенные |

По отношению к объему производства |

Переменные и постоянные |

По роли в процессе производства |

Производственные и внепроизводственные |

По целесообразности расходования |

Производственные и непроизводственные |

По возможности охвата планом |

Планируемые и непланируемые |

По периодичности возникновения |

Текущие и единовременные |

По отношению к готовому продукту |

Затраты на незавершенное производство и затраты на готовый продукт |

По местам возникновения |

По центрам затрат |

Состав затрат на производство и реализацию продукции (работ, услуг) представлен в Положении по бухгалтерскому учету "Расходы организации" по элементам затрат:

материальные затраты (за вычетом стоимости возвратных отходов);

затраты на оплату труда;

отчисления на социальные нужды;

амортизация;

прочие затраты.

В элементе "Материальные затраты" отражается стоимость:

приобретенных со стороны основных сырья и материалов для производства продукции;

приобретенных со стороны материалов для обеспечения производственного процесса;

покупных комплектующих изделий и полуфабрикатов для производства продукции;

работ и услуг производственного характера;

приобретаемого со стороны топлива всех видов, расходуемого на технологические цели, выработку всех видов энергии, отопление зданий, транспортные работы по обслуживанию производства;

покупной энергии всех видов, расходуемой на производственные цели;

потерь от недостачи поступивших материальных ресурсов в пределах норм естественной убыли.

Из затрат на материальные ресурсы, включаемых в себестоимость продукции, исключается стоимость возвратных отходов.

В элементе "Затраты на оплату труда" отражаются затраты на оплату труда основного производственного персонала предприятия, включая премии рабочим и служащим за производственные результаты, стимулирующие и компенсирующие выплаты:

выплаты заработной платы за фактически выполненную работу;

стоимость продукции, выдаваемой в порядке натуральной оплаты;

премии рабочим и служащим за производственные результаты;

стоимость бесплатно предоставляемых работникам отдельных отраслей в соответствии с действующим законодательством коммунальных услуг, питания и продуктов и т. д.;

стоимость выдаваемых бесплатно в соответствии с действующим законодательством предметов, остающихся в личном постоянном пользовании;

выплаты за неотработанное на предприятии время, предусмотренные законодательством (отпуска, компенсации за неиспользованные отпуска и т. д.);

выплаты, обусловленные районным регулированием: районные коэффициенты, северные надбавки и т. д.;

оплата труда работников, не состоящих в штате предприятия, за выполнение ими работ по заключенным договорам гражданско-правового характера;

другие виды выплат, включаемые в соответствии с установленным порядком в фонд оплаты труда.

В элементе "Отчисления на социальные нужды" отражаются обязательные отчисления по установленным законодательством нормам органам государственного социального страхования, пенсионного фонда и медицинского страхования от фонда оплаты труда, включаемого в себестоимость продукции по элементу "Затраты на оплату труда".

В элементе "Амортизация основных фондов" отражается сумма амортизационных отчислений основных производственных фондов, исчисленная по утвержденным методам начисления амортизации, включая и ускоренную амортизацию их активной части.

В элементе "Прочие затраты" отражаются:

налоги, сборы, платежи;

оплата работ по сертификации продукции;

затраты на гарантийный ремонт и обслуживание;

оплата услуг связи, банков;

оплата сторонним организациям за пожарную и сторожевую охрану;

плата за аренду основных средств;

амортизация нематериальных активов.

При определении налогооблагаемой прибыли некоторые расходы, включенные в себестоимость продукции в полном объеме, подлежат корректировке: командировочные (оплата проживания и суточные), расходы на обучение сотрудников, представительские, на рекламу, компенсации за использование личного автотранспорта в служебных целях.

Для учета затрат на производство используются следующие счета бухгалтерского учета: 20 "Основное производство", 23 "Вспомогательное производство", 25 "Общепроизводственные расходы", 26 "Общехозяйственные расходы", 28 "Брак в производстве", 29 "Обслуживающие производства и хозяйства".

Планом счетов предприятиям предоставлено право выбора варианта определения себестоимости продукции:

определение полной себестоимости;

определение ограниченной себестоимости.

Определение полной себестоимости

Все затраты на производство продукции собираются на счете 20 "Основное производство", где формируется фактическая себестоимость продукции.

Счет 23 "Вспомогательное производство" используется для формирования себестоимости услуг вспомогательного производства. Такими производствами являются транспортная служба, ремонтный цех, энергосиловое производство, оказывающие услуги основному производству и друг другу. В конце отчетного периода затраты вспомогательных цехов, в случаях их завершения, списываются на себестоимость готовой продукции пропорционально выбранной базе распределения (количество произведенной продукции или услуг).

Пример: вспомогательное производство вырабатывает пар и отпускает основному производству. При этом в течение отчетного периода:

начислена заработная плата работникам вспомогательного производства — 10000 руб. (дебет счета 23, кредит счета 70);

произведены отчисления в фонды по социальному страхованию и обеспечению — 3850 руб. (дебет счета 23, кредит счета 69);

начислена амортизация основных средств вспомогательного производства — 1200 руб. (дебет счета 23, кредит счета 02);

в конце месяца списаны затраты вспомогательного производства на себестоимость продукции 15050 руб. (дебет счета 20, кредит счета 23).

На счете 25 "Общепроизводственные расходы" собираются расходы по обслуживанию производства: расходы по содержанию и эксплуатации машин и оборудования, амортизационные отчисления, расходы на ремонт, арендная плата и т. д. В конце отчетного периода все расходы списываются на себестоимость продукции (в дебет счетов 20, 23, 29). Аналитический учет по счету 25 ведется по отдельным подразделениям предприятия и статьям расходов.

Пример:

начислена амортизация основных средств общепроизводственного назначения — 2000 руб. (дебет счета 25, кредит счета 02);

начислено за аренду помещения — 1200 руб. (дебет счета 25, кредит счета 76);

отпущены материалы — 1000 руб. (дебет счета 25, кредит счета 10);

в конце месяца списаны общепроизводственные затраты на себестоимость продукции 4200 руб. (дебет счета 20, кредит счета 25).

Общехозяйственные расходы включают в себя расходы по управлению и учитываются на счете 26 "Общехозяйственные расходы". К ним относятся: содержание общехозяйственного персонала; отчисления в фонды социального назначения; амортизация основных средств управленческого назначения; амортизация нематериальных активов; расходы по оплате услуг связи; банков; информационных, аудиторских и других аналогичных и т. д. В конце отчетного периода все общехозяйственные расходы списываются на себестоимость продукции, при этом происходит их распределение между видами продукции.

Указанные расходы в качестве условно-постоянных списываются в дебет счета 90 "Продажи".

Пример:

начислена заработная плата персоналу управления — 20000 руб. (дебет счета 26, кредит счета 70);

произведены отчисления в фонды социального страхования и обеспечения — 7700 руб. (дебет счета 26, кредит счета 69);

начислена амортизация основных средств — 1000 руб. (дебет счета 26, кредит счета 02);

начислена арендная плата — 3000 руб. (дебет счета 26, кредит счета 76);

в конце месяца списаны общехозяйственные расходы на себестоимость продукции 31700 руб. (дебет счета 20, кредит счета 26).

Аналитический учет по счету 26 ведется по каждой статье затрат, месту возникновения затрат и др.

Оценка готовой продукции

Готовой продукцией называется такая продукция, которая полностью обработана, принята техническим контролем и сдана на склад или принята заказчиком в соответствии с утвержденным для данной продукции порядком ее приемки.

Первичными документами, используемыми для учета готовой продукции, являются сдаточные накладные; акты приемки-сдачи работ; железнодорожные квитанции; товарно-транспортные накладные.

Количественный учет готовой продукции на складе организуется аналогично учету материальных ценностей.

Готовая продукция отражается в бухгалтерском балансе по фактической или нормативной (плановой) производственной себестоимости, включающей затраты, связанные с использованием в процессе производства основных средств, сырья, материалов, топлива, энергии, трудовых ресурсов, и другие затраты на производство продукции, либо по прямым статьям затрат.

Фактическая производственная себестоимость включает в себя все затраты на производство продукции, если используется второй вариант, то без общехозяйственных расходов.

Нормативная (плановая) производственная себестоимость представляет собой расчетную, неизменную за какой-то период учетную цену. В этом случае определяют отклонения учетной цены от фактической производственной себестоимости.

Планом счетов предусмотрено два варианта отражения на счетах готовой продукции:

традиционный способ;

с применением счета 40 "Выпуск продукции (работ, услуг)".

Выбор одного из способов необходимо зафиксировать в учетной политике предприятия.

При первом варианте готовая продукция учитывается по счету 43 "Готовая продукция", при ее приемке на склад делается следующая запись: дебет счета 43, кредит счета 20 по фактической производственной себестоимости. При признании в бухгалтерском учете выручки от продажи готовой продукции ее стоимость списывается со счета 43 "Готовая продукция" в дебет счета 90 "Продажи".

При втором варианте счет 40 "Выпуск продукции (работ, услуг)" используется для обобщения информации о выпущенной готовой продукции и выявления отклонений фактической производственной себестоимости от нормативной (плановой). По дебету счета отражается фактическая производственная себестоимость, а по кредиту — нормативная (плановая) себестоимость произведенной продукции. В конце месяца сопоставлением дебетового и кредитового оборотов по счету 40 "Выпуск продукции (работ, услуг)" определяется отклонение фактической производственной себестоимости выпущенной продукции от нормативной себестоимости. Экономия, т. е. превышение нормативной себестоимости над фактической, сторнируется по кредиту счета 40 и дебету счета 90 "Продажи". Перерасход, или превышение фактической себестоимости над нормативной, списывается с кредита счета 40 в дебет счета 90 "Продажи" дополнительной записью.

Понятие себестоимости. Виды себестоимости и особенности ее учета.

Себестоимость это все издержки,понесенные предприятием на производство и реализацию продукции или услуги

Виды себестоимости: 1)участковая-вкл. Все виды производственных затрат по участку; 2) производственная – вкл всю сумму производственной и общеуправленческих затрат по п\п; 3) полная- вкл. Производственную с\с и затраты,связанные с рекламой и реализац. продукциии

Учет нематериальных активов

Нематериальными активами признаются объекты долгосрочного пользования, не имеющие материально-вещественной структуры, но имеющие стоимостную оценку, используемые в течение длительного времени (свыше 12 месяцев) и способные приносить организации экономические выгоды (доход) в будущем.

К нематериальным активам относятся:

– исключительное право патентообладателя на изобретение, промышленный образец, полезную модель;

– исключительное авторское право на программы для ЭВМ, базы данных;

– имущественное право автора или иного правообладателя на топологии интегральных микросхем;

– исключительное право владельца на товарный знак и знак обслуживания, наименование места происхождения товаров;

– исключительное право патентообладателя на селекционные достижения;

– деловая репутация организации;

– организационные расходы.

В состав нематериальных активов не включаются интеллектуальные и деловые качества персонала организации, их квалификация и способность к труду, поскольку они неотделимы от своих носителей и не могут быть использованы без них.

Движение нематериальных активов оформляется документами, в которых указываются данные о первоначальной стоимости, степени изношенности, срок полезного использования и др.

При выбытии нематериальных активов составляется акт на списание, акт передачи и другие документы.

Нематериальные активы принимаются к бухгалтерскому учету на счете 04 «Нематериальные активы» по первоначальной стоимости.

Дебет счета 04 «Нематериальные активы»

Кредит счета 08 «Вложения во внеоборотные активы» – принят к учету нематериальный актив по первоначальной стоимости.

Остаточная стоимость выбывших объектов списывается со счета 04 «Нематериальные активы» на счет 91 «Прочие доходы и расходы».

Дебет счета 91 «Прочие доходы и расходы»

Кредит счета 04 «Нематериальные активы» – списана остаточная стоимость нематериальных активов.

При выбытии объектов нематериальных активов их стоимость уменьшается на сумму начисленной за время использования амортизации.

Амортизация по нематериальным активам начисляется в течение всего срока полезного использования.

По нематериальным активам, по которым невозможно определить срок полезного использования, нормы амортизационных отчислений устанавливаются в расчете на 20 лет (но не более срока деятельности организации).

Сумма амортизации по нематериальным активам отражается на счете 05 «Амортизация нематериальных активов». По кредиту данного счета осуществляется начисление амортизации, по дебету – списание износа.

1. Начислена амортизация по нематериальным активам:

Дебет счета 20 «Основное производство» (23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 08 «Вложения во внеоборотные активы»)

Кредит счета 05 «Амортизация нематериальных активов».

2. Списана сумма амортизации по выбывшим нематериальным активам:

Дебет счета 05 «Амортизация нематериальных активов»

Кредит счета 04 «Нематериальные активы».

Различают следующие способы начисления амортизации по нематериальным активам:

– линейный способ;

– способ уменьшаемого остатка;

– способ списания стоимости пропорционально объему продукции

Специальными счетами в банках признаются счета, открытые для бюджетного финансирования, целевого финансирования, финансирования кредитных линий и т.д., а также аккредитивы, чековые книжки, депозитные счета. Учет на этих счетах аналогичен учету на расчетных и валютных счетах.

Счет 55 «Специальные счета в банках» активный, предназначен для обобщения информации о наличии и движении денежных средств в российской и иностранных валютах, находящихся на территории страны и за рубежом в аккредитивах, чековых книжках, иных платежных документах (кроме векселей), на текущих, особых и иных специальных счетах, а также о движении средств целевого финансирования (поступлений) в той их части, которая подлежит обособленному хранению.

К счету 55 «Специальные счета в банках» могут быть открыты субсчета:

- 55-1 «Аккредитивы»;

- 55-2 «Чековые книжки»;

- 55-3 «Депозитные счета» (в рублях);

- 55-4 «Депозитные счета» (в валюте);

- 55-5 «Специальный счет (на финансирование капитальных вложений)»;

- 55-6 «Текущий счет филиала»;

- 55-7 «Специальный карточный счет».

На субсчете 55-1 «Аккредитивы» учитывается движение средств, находящихся в аккредитивах. Зачисление денежных средств в аккредитивы отражается по дебету счета 55 «Специальные счета в банках» и кредиту счетов 51 «Расчетные счета», 52 «Валютные счета», 66 «Расчеты по краткосрочным кредитам и займам» и других аналогичных счетов.

Принятье на учет по счету 55 «Специальные счета в банках» средства в аккредитивах списьваются по мере использования их (согласно выпискам кредитной организации), как правило, в дебет счета 60 «Расчеты с поставщиками и подрядчиками». Неиспользованные средства в аккредитивах восстанавливаются кредитной организацией на том счете, с которого они были перечислены, и отражаются по кредиту счета 55 «Специальные счета в банках» в корреспонденции со счетом 51 «Расчетные счета», 52 «Валютные счета» или других счетов.

Аналитический учет по субсчету 55-1 «Аккредитивы» ведется по каждому выставленному организацией аккредитиву.

На субсчете 55-2 «Чековые книжки» учитывается движение средств, находящихся в чековых книжках. Депонирование рублевых средств организации по ее поручению при выдаче чековых книжек отражается по дебету счета 55 «Специальные счета в банках» и кредиту счетов 51 «Расчетные счета», 52 «Валютные счета», 66 «Расчеты по краткосрочным кредитам и займам» и других аналогичных счетов. Аналитический учет по субсчету 55-2 «Чековые книжки» ведется по каждой полученной чековой книжке.

Банк выдает организации чековую книжку с указанной в ней депонированной суммой (лимитом). За выдачу чековой книжки организация выплачивает банку комиссию: дебет счета 91-2, кредит счета 51 — отражены услуги банка.

Суммы по полученным в кредитной организации чековым книжкам списьваются по мере оплаты выданных организацией чеков, т.е. в суммах погашения кредитной организацией предъявленных ей чеков (согласно выпискам кредитной организации), с кредита счета 55 «Специальные счета в банках» в дебет счетов учета расчетов (76 «Расчеты с разными дебиторами и кредиторами» и др.).

Суммы по чекам, выданным, но не оплаченным кредитной организацией (не предъявленным к оплате), остаются на счете 55 «Специальные счета в банках»; сальдо по субсчету 55-2 «Чековые книжки» должно соответствовать сальдо по выписке кредитной организации. Суммы по возвращенным в кредитную организацию чекам (оставшимся неиспользованными) отражаются по кредиту счета 55 «Специальные счета в банках» в корреспонденции со счетом 51 «Расчетные счета», 52 «Валютные счета» и других счетов.

Чеки являются бланками строгой отчетности и учитываются на забалансовом счете 006 «Бланки строгой отчетности». Списание чеков со счета 006 осуществляется по мере их использования. Учет бланков отражается: по дебету счета 006 — получена лимитированная чековая книжка, по кредиту счета 006 — неиспользованные чеки возвращены в банк.

На субсчетах 55-3 «Депозитные счета», 55-4 «Депозитные счета» учитывается движение средств, вложенных организацией в банковские и другие вклады, соответственно в рублевой оценке и в валюте.

Перечисление денежных средств во вклады отражается организацией по дебету счета 55 «Специальные счета в банках» в корреспонденции со счетом 51 «Расчетные счета» или 52 «Валютные счета». При возврате кредитной организацией сумм вкладов в учете организации производятся обратные записи.

Аналитический учет по субсчетам 55-3 «Депозитные счета», 55-4 «Депозитные счета» ведется по каждому вкладу.

На субсчете 55-5 «Специальный счет (на финансирование капитальных вложений)» учитывается движение обособленно хранящихся в кредитной организации средств целевого финансирования. В частности, поступивших бюджетных средств, средств на финансирование капитальных вложений, аккумулируемых и расходуемых организацией с отдельного счета, и т.д.

Использование субсчета 55-6 «Текущий счет филиала» предусматривается при наличии у организации филиалов, представительств. Филиалы, структурные единицы, входящие в состав организации и выделенные на отдельный баланс, которым открыты текущие счета в местных учреждениях банков для осуществления текущих расходов (заработная плата, отдельные хозяйственные расходы, командировочные суммы и т.п.), отражают на отдельном субсчете к счету 55 «Специальные счета в банках» движение указанных средств.

Субсчет 55-7 «Специальный карточный счет» вводится организациями, использующими банковские корпоративные карты для осуществления расчетов в соответствии с Положением Банка России от 24 декабря 2004 г. № 266-П . Согласно п. 1.5 данного Положения банк-эмитент для юридических лиц может осуществлять эмиссию банковских карт следующих типов:

- > расчетная карта — банковская карта, предназначенная для совершения операций ее держателем в пределах установленной банком-эмитентом суммы денежных средств (расходного лимита), расчеты по которым осуществляются за счет денежных средств клиента, находящихся на его банковском счете, или кредита, предоставляемого банком-эмитентом клиенту в соответствии с договором банковского счета при недостаточности или отсутствии на банковском счете денежных средств (овердрафт);

- > кредитная карта — банковская карта, предназначенная для совершения ее держателем операций, расчеты по которым осуществляются за счет денежных средств, предоставленных банком-эмитентом клиенту в пределах установленного лимита в соответствии с условиями кредитного договора.

Другими словами, для получения расчетной банковской карты организация должна заранее перечислить денежные средства на специальный карточный счет в банке, а для получения кредитной банковской карты банк фактически предоставляет организации кредит.

Чтобы стать держателем корпоративной банковской карты, организация должна представить в банк заявление на ее приобретение с указанием типа карты и валюты, вносимой на специальный карточный счет, желаемого порядка получения выписок со счета, имени и паспортных данных будущего пользователя карты. Все условия пользования картой оговариваются в договоре. Для перечисления средств с расчетного счета на специальный карточный счет организация представляет в свой банк платежное поручение на перевод средств.

Операции с денежными средствами организации, находящимися на различных счетах в банках (как на расчетных, так и на валютных и специальных), отражаются в соответствующих разделах журнала-ордера № 2 и ведомостях дебетовых расшифровок к ним.

К счетам учета денежных средств относят также счет 57 «Переводы в пути». Счет 57 «Переводы в пути» активный и предназначен для обобщения информации о движении денежных средств (переводов) в валюте Российской Федерации и иностранных валютах в пути, т.е. денежных сумм (преимущественно торговая выручка), внесенных в кассы банков, сберегательные кассы или кассы почтовых отделений для зачисления на расчетный или иной счет организации, но еще не зачисленных по назначению.

Основанием для принятия на учет по счету 57 «Переводы в пути» сумм при сдаче выручки) являются квитанции учреждений банка, сберегательной кассы, почтового отделения, копии сопроводительных ведомостей на сдачу выручки инкассаторам банка и т.п. Движение денежных средств (переводов) в иностранных валютах учитывается на счете 57 «Переводы в пути» обособленно.

Суммы наличных денежных средств, сданных кредитным организациям, сберегательным банкам или почтовым отделениям, списьвают в дебет счета 57 «Переводы в пути» с кредита счета 50 «Касса». С кредита счета 57 «Переводы в пути» денежные средства списьвают в дебет счета 51 Р\с) или других счетов в зависимости от их использования (50, 52, 62, 73).

Учет амортизации основных средств. Способы начисления амортизации.

Основные средства — это часть имущества, используемая в качестве

средств труда при производстве продукции, выполнении работ

Основные средства погашают свою стоимость по мере начисления амортизации (износа). Для учета амортизации используется пассивный, контрарный счет 02 «Амортизация основных средств».

Амортизационные отчисления по объекту основных средств начинают начисляться с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, начисление продолжается до полного погашения стоимости объекта либо списания этого объекта с бухгалтерского учета в связи с прекращением права собственности или иного вещного права.

При начислении амортизационных отчислений следует руководствоваться Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации и Положением по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, а также Методическими указаниями по бухгалтерскому учету основных средств.

Амортизационные отчисления по основным средствам отражаются в бухгалтерском учете отчетного периода, к которому они относятся, и начисляются независимо от результатов деятельности предприятия в отчетном периоде.

Расчет амортизации производится в ведомости на первое число месяца. При этом делаются записи на счетах бухгалтерского учета. Амортизация объектов основных средств производится одним из следующих способов: ♦ линейным; ♦ уменьшаемого остатка; ♦ списания стоимости по сумме чисел лет срока полезного использования; ♦ списания стоимости пропорционально объему продукции (работ).

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от способа начисления в размере 1/12 годовой суммы.

Все организации без исключения могут использовать при начислении амортизации способом уменьшаемого остатка коэффициент не выше 3, устанавливаемый в учетной политике организации по группе однородных объектов основных средств.

В течение всего срока полезного использования объекта основных средств применяется один и тот же способ начисления амортизации. Объекты основных средств стоимостью не более 20 тыс. руб. за единицу разрешается списывать на затраты на производство (расходы на продажу) по мере отпуска их в производство или эксплуатацию без начисления амортизации. В целях обеспечения сохранности этих объектов в производстве или при эксплуатации в организации должен быть организован надлежащий контроль за их движением.

Приобретенные книги, брошюры и т. п. издания (независимо от их стоимости) можно списывать на затраты в полной сумме в момент их приобретения (п. 2 ст. 256 НК РФ).

По объектам основных средств, полученным по договорам дарения и безвозмездно в процессе приватизации, начисляется амортизация. При начислении амортизации по объектам основных средств, полученным по договору дарения, на сумму начисленной амортизации одновременно делаются следующие бухгалтерские записи. Амортизационные отчисления не начисляются: ♦ по приобретенным изданиям (книги, брошюры и т.п.); ♦ по экспонатам животного мира в зоопарках и других аналогичных учреждениях; ♦ в период восстановления объекта (реконструкции, модернизации и капитального ремонта), продолжительность которого превышает 12 месяцев; ♦ по основным средствам, переведенным по решению руководителя предприятия на консервацию на срок более трех месяцев; ♦ по мобилизационным мощностям, т. е. на те основные средства, которые используются организацией для реализации законодательства РФ о мобилизационной подготовке и мобилизации. Но только при условии, что эти объекты законсервированы и не используются в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование.

По объектам жилищного фонда (жилые дома, общежития, квартиры и т. п.), если они используются для получения дохода и учитываются на счете 03, амортизацию нужно начислять в общеустановленном порядке. Остаточная стоимость этих объектов отражается в бухгалтерском балансе в составе доходных вложений.

Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (например, земельные участки и объекты природопользования), объекты, относимые к музейным предметам и музейным коллекциям. Музейные предметы и коллекции включаются в состав Музейного фонда (см. с.Т. 3 Федерального закона от 26.05.1996 г. № 54-ФЗ «О музейном фонде Российской Федерации и музеях в Российской Федерации»).

Амортизация для целей бухгалтерского учета и для целей налогообложения начисляется по-разному.

Для целей налогообложения существуют два метода амортизации основных средств: ♦ линейный; ♦ нелинейный.

Выбранный способ начисления амортизации для целей налогообложения необходимо применять в течение всего срока службы объекта основных средств.

Примерный срок службы основных средств приведен в Классификации основных средств, включаемых в амортизационные группы (утверждена Постановлением Правительства РФ от 1 января 2002 г. № 1).

По основным средствам, работающим в агрессивной среде или в многосменном режиме, норма амортизации может быть увеличена в два раза. По основным средствам, которые переданы в лизинг, норма амортизации может быть увеличена в три раза.

Исключение предусмотрено для основных средств, включенных в первую, вторую и третью группы, по которым амортизация начисляется нелинейным методом. По этим объектам основных средств норма амортизации не может быть увеличена.

Способы начисления амортизации

Пунктом 18 ПБУ 6/01 установлено четыре способа

§ линейный способ;

§ способ уменьшаемого остатка;

§ способ списания стоимости по сумме чисел лет полезного использования;

§ способ списания стоимости пропорционально объему продукции (работ).

При этом годовая сумма амортизационных отчислений определяется (пункт 19 ПБУ 6/01):

«при линейном способе - исходя из первоначальной стоимости или (текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта;

при способе уменьшаемого остатка - исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента не выше 3, установленного организацией;

при способе списания стоимости по сумме чисел лет срока полезного использования - исходя из первоначальной стоимости или (текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого - число лет, остающихся до конца срока полезного использования объекта, а в знаменателе - сумма чисел лет срока полезного использования объекта.

При способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств».

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу.

Линейный способ начисления амортизации

При линейном способе годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Срок полезного использования объектов определяется организацией самостоятельно при принятии объекта к бухгалтерскому учету.

Определение срока полезного использования объекта основных средств производится исходя из: