- •Цели и задачи финансового менеджмента.

- •Цели и задачи финансового менеджмента

- •4. Цель и порядок проведения финансового анализа деятельности предприятия.

- •Коэффициентный анализ

- •5. Источники долгосрочного финансирования предприятия.

- •1) Бюджетное финансирование

- •2) Собственные источники финансирования:

- •3) Источники и формы заемного финансирования.

- •4) Привлечение иностранного капитала.

- •6. Понятие стоимости капитала. Средневзвешенная стоимость капитала.

- •1. Стоимость заемных источников финансирования.

- •2. Стоимость источников ск.

- •7. Дивидендная политика предприятия.

- •8. Леверидж и его роль в финансовом менеджменте.

- •Операционный леверидж (dol)

- •Финансовый леверидж (dfl)

- •Совокупный леверидж (dtl)

- •9. Анализ безубыточности. Понятие «запас финансовой прочности».

- •10. Управление оборотным капиталом предприятия.

- •11. Управление вложениями в производственные запасы.

- •12. Управление дебиторской задолженностью.

- •13.Управление денежными средствами и их эквивалентами.

- •14.Операционный и финансовый циклы.

- •15.Стратегия финансирования оборотных активов.

12. Управление дебиторской задолженностью.

ДЗ - Когда одно предприятие продает товары другому, это вовсе не означает, что товары будут оплачены немедленно; как результат — образование задолженности покупателей перед данным предприятием.

Управление дебиторской задолженностью предполагает прежде всего контроль за оборачиваемостью средств в расчетах. Ускорение оборачиваемости в динамике рассматривается как положительная тенденция. Большое значение имеет отбор потенциальных покупателей и определение условий оплаты товаров, предусматриваемых в контрактах.

Большое значение имеет отбор покупателей и выбор условий оплаты товаров. Отбор покупателей на основе неформальных критериев (как платил раньше).

Управление дебиторской задолженностью включает в себя следующие направления деятельности:

- контроль за образованием и состоянием дебиторской задолженности;

- определение политики предоставления кредита и инкассации для различных групп покупателей и видов продукции (кредитной политики);

- анализ и ранжирование клиентов (на основе кредитных историй);

- контроль расчетов с дебиторами по отсроченным и просроченным задолженностям (на основе реестра старения дебиторской задолженности);

- прогноз поступлений денежных средств от дебиторов (на основе коэффициентов инкассации);

- определение приемов ускорения востребования долгов и уменьшения безнадежных долгов.

Условия кредитования: оплата производится в кредит, следовательно, необходимо разработать политики кредитования, основные условия:

срок предоставления кредита

стандарты кредитоспособности

система создания резервов по сомнительным долгам

система сбора платежей (работа с дебиторами в случаи нарушения условий оплаты)

система предоставления скидок (скидка предоставляется от отпускной цены)

d/k net n – покупатель получает скидку d-процент, если оплачивает товар в течении к-дней. Если не укладывается , т.е. идет к+1 день по n-день, следовательно, оплачивается полная стоимость (скидки нет).

Срок больше n, то штраф.

Скидка выгодна обоим сторонам. Покупатель получает снижение стоимости, а продавец ускоряет оборачиваемость средств.

Сомнительный долг – задолженность, которая не погашена в сроки, установленные договором, и не имеет соответствующего обеспечения.

Резерв создается до налогообложения. Процедура создания описана в НК. В резерв перебрасывается часть прибыли до налогообложения и затем можно будет списать долг после того как он станет безнадежным долгом – долг нереальный к взысканию, т.е. истек срок исковой давности (=3года).

ДЗ ранжируется по срокам возникновения в днях:

0-30 дней

31-60 дней

61-90 дней

90-120 дней

120 и более

Рассчитывается коэффициент оборачиваемости ДЗ. Способы воздействия на дебиторов – письма, телефонные звонки, персональные визиты, далее продать задолжность специальным организациям, которые будут ее выбивать.

13.Управление денежными средствами и их эквивалентами.

Денежные средства и их эквиваленты — наиболее ликвидная часть оборотного капитала. К денежным средствам относятся деньги в кассе, на расчетных и депозитных счетах. К эквивалентам денежных средств относят ликвидные краткосрочные финансовые вложения: ценные бумаги других предприятий, государственные казначейские билеты, государственные облигации и ценные бумаги, выпущенные местными органами власти.

период оборачиваемости денежных средств

анализ денежных потоков

прогнозирование денежных потоков

определение оптимального уровня денежных средств

составление бюджета денежных средств и др.направления

Предприятие должно держать свободные денежные средства на РС, для выполнения непредвиденных платежей, для выгодного инвестирования. Но при этом хранение денежных средств связано с определенными потерями – упущенная выгода, следовательно, финансовый менеджер решает организационную задачу потребности в денежных средствах.

Оптимальный уровень денежных средств – главная задача для решения. Политика: компания должна поддерживать определенный уровень денежных средств, который для страховки дополнительно определяет сумму средств в виде ликвидных ц.б.

При необходимости ц.б. конвертируются в денежные средства.

При накоплении излишних средств их можно инвестировать в проекты или покупать на эти деньги краткосрочные ц.б.

Модель Баумоля. Уильям Баумоль первым предложил и опубликовал 1952 году гипотезу о том, что остаток денежных средств на счете во многом сходен с остатком товарно-материальных запасов, поэтому модель оптимальной партии заказа (EOQ) может быть использована и для определения целевого остатка денежных средств.

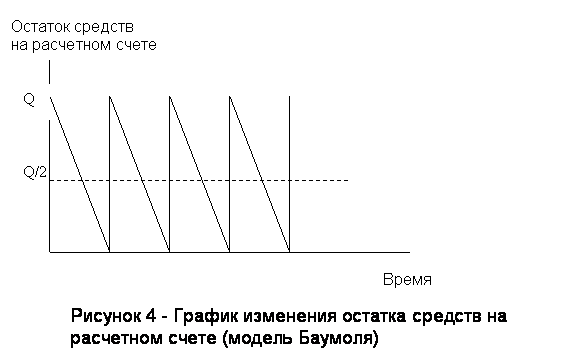

Предполагается, что предприятие начинает работать, имея максимальный и целесообразный для нее уровень денежных средств, и затем постепенно расходует их в течение некоторого периода времени. Все поступающие средства от реализации товаров и услуг предприятие вкладывает в краткосрочные ценные бумаги. Как только запас денежных средств истощается, то есть становится равным нулю или достигает некоторого заданного уровня безопасности, предприятие продает часть ценных бумаг и тем самым пополняет запас денежных средств до первоначальной величины. Таким образом, динамика остатка средств на расчетном счете представляет собой «пилообразный» график (Рисунок 4).

Сумма

пополнения (Q): ![]() ,

где V – прогнозируемая потребность в

денежных средствах в периоде (год,

квартал, месяц);

,

где V – прогнозируемая потребность в

денежных средствах в периоде (год,

квартал, месяц);

с – расходы по конвертации денежных средств в ценные бумаги;

r – приемлемый и возможный для предприятия процентный доход по краткосрочным финансовым вложениям, например, в государственные ценные бумаги.

Таким образом, средний запас денежных средств составляет Q/2, а общее количество сделок по конвертации ценных бумаг в денежные средства (k) равно: K = V : Q

Общие расходы

(ОР) по реализации такой политики

управления денежными средствами

составят:

![]()

Первое слагаемое в этой формуле представляет собой прямые расходы, второе – упущенная выгода от хранения средств на расчетном счете вместо того, чтобы инвестировать их в ценные бумаги.

Модель может применяться предприятием, у которых денежные расходы стабильные и прогнозируемые. Остаток средств на РС меняется случайным образом, следовательно, модель не применяется, а уже применяется модель Миллера – Орра.

Модель, разработанная Миллером и Орром, представляет собой компромисс между простотой и реальностью. Она помогает ответить на вопрос: как предприятию следует управлять своим денежным запасом, если невозможно предсказать каждодневный приток или отток денежных средств? Миллер и Орр используют при построении модели процесс Бернулли – стохастический процесс, в котором поступления и расходование денег от периода к периоду являются независимыми случайными событиями.

Логика действий финансового менеджера по управлению остатком средств на РС: остаток средств на счете хаотически меняется до тех пор, пока не достигнет верхнего предела. Как только это происходит, предприятие начинает покупать достаточное количество ценных бумаг с целью вернуть запас денежных средств к некоторому нормальному уровню (точке возврата). Если запас денежных средств достигает нижнего предела, то в этом случае предприятие продает свои ценные бумаги и таким образом пополняет запас денежных средств до нормального предела.

Реализация модели осуществляется в несколько этапов.

1. Устанавливается минимальная величина денежных средств (Cl), которую целесообразно постоянно иметь на расчетном счете (она определяется экспертным путем исходя из средней потребности предприятия в оплате счетов, возможных требований банка и др.)

2. По

статистическим данным определяется

вариация ежедневного поступления

средств на расчетный счет (Var).![]()

3. Определяются расходы (Zs) по хранению средств на расчетном счете (обычно их принимают в сумме ставки ежедневного дохода по краткосрочным ценным бумагам, циркулирующим на рынке) и расходы (Zt) по взаимной трансформации денежных средств и ценных бумаг (эта величина предполагается постоянной; аналогом такого вида расходов, имеющим место в отечественной практике, являются, например, комиссионные, уплачиваемые в пунктах обмена валюты).

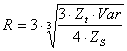

4. Рассчитывается размах вариации остатка денежных средств на расчетном счете (R) по формуле:

5. Рассчитывают верхнюю границу денежных средств на расчетном счете (Ch), при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги:

![]()

6. Определяют точку возврата (Сr) – величину остатка денежных средств на расчетном счете, к которой необходимо вернуться в случае, если фактический остаток средств на расчетном счете выходит за границы интервала (Cl, Ch):

![]()