- •1. Налог на имущество. Плательщики и объект налогообложения. Порядок определения налоговой базы. Налоговые льготы. Ставка налога на имущество.

- •2. Новые формы организации рыночных отношений: франчайзинг, аутсоринг, толлинг.

- •3. Показатели эффективности использования основных средств на предприятиях сферы сервиса. Расчет, анализ и резервы повышения эффективности использования ос на предприятиях сферы сервиса.

- •4. Налоги и сборы с физических лиц. Экономическое содержание, налоговая база. Плательщики налогов. Ставка налога на доходы физических лиц.

- •5. Сфера услуг в современном обществе.

- •7. Обязательные платежи во внебюджетные фонды. Сущность и значение начислений. Объект налогообложения, налоговая база, налоговые льготы. Ставки налога во внебюджетные фонды.

- •8. Прибыль. Виды и норма прибыли в сфере сервиса.

- •9. Обеспеченность предприятия сферы сервиса производственными (товарными) запасами. Расчет потребности в материальных запасах. Виды запасов.

- •10. Методологические аспекты управление логистикой. Понятие, цели, задачи и виды логистики.

- •11. Реальный капитал. Классификация реального капитала. Оздоровление реального капитала.

- •12. Ликвидность. Понятие ликвидности. Показатели ликвидности обор. Средств

- •13. Важнейшие категории и понятия логистики. Виды потоков, напряженность и мощность потока.

- •14. Реальный капитал. Прибыль. Понятия реального капитала. Виды прибыли, функции прибыли. Норма прибыли.

- •15. Дебиторская задолженность. Анализ дз по месту и сроку возникновения. Оборачиваемость дз. Сомнительные долги. Факторинг дз.

- •16. Основы, принципы и система обеспечения логистики. Научные, экономические и методологические основы. Принципы логистики в производственно-хозяйственной деятельности.

- •17. Рынок земли. Земельная плата. Понятие рынка земли. Виды земельной ренты. Цена земли.

- •18. Эффективность использования оборотных средств предприятия. Экономическое содержание показателей эффективности использование оборотных средств предприятия.

- •19. Подходы и методы, применяемые в логистике. Системный подход, микро- и макроподходы. Детерминированный, динамический и статистический подход в логистике.

- •20. Денежный капитал. Процентная ставка понятие денежного капитала. Понятие процентной ставки. Норма процента. Роль процентной ставки в принятие решений об ответственности.

- •21. Трудовые ресурсы на предприятиях сферы сервиса. Понятие рудовых ресурсов. Категории работников. Построение, расчёт и взаимосвязь показателей численности. Баланс рабочего времени рабочего.

- •22. Сущность и задачи транспортной логистики.

- •23. Оптовая и розничная торговля. Оптовые и розничные цены. Товарооборот. Общая характеристика торговли.

- •24. Трудоемкость услуги. Нормирование труда. Норма времени. Фактическая трудоемкость. Технологическая трудоемкость выполняемых услуг. Расчёт потребности в численности работников.

- •25. Функции и формы организации логистического управления.

- •26. Валовый национальный продукт. Порядок расчета внп, уровень цен. Номинальный и реальный внп.

- •28. Контроль и оценка рисков в управлении логистикой. Понятие «риск», анализ рисков, «дерево целей».

- •29. Ценные бумаги. Виды ценных бумаг. Рынок ценных бумаг. Фондовый рынок.

- •31. Материальный поток и его характеристики. Классификация материальных потоков; мощность и напряжение материальных потоков.

- •32. Инфляция. Определение и способ измерения. Типы инфляции. Роль инфляции в перераспределении доходов.

- •33. Издержки производства и реализации услуг. Элементы и свойства затрат. Классификация затрат. Себестоимость. Сметы.

- •34. Информационные потоки в логистике. Понятие и формирование информационных потоков, изменение информационных потоков, управление информационными потоками.

- •35. Государственные финансы. Доходы и расходы государства. Роль государства в экономическом развитии.

- •36. Нормативно-правовое регулирование затрат.

- •38. Кредит и кредитная система. Функции и принципы кредита. Формы кредита.

- •40. Виды, методы и методика экономического анализа. Его место в управлении предприятием.

- •41. Себестоимость. Понятие, классификация видов себестоимости. Состав затрат.

- •43. Управленческие решения. Понятие и классификация управленческих решений, факторы, влияющие на принятие решений, групповое принятие решений «мозговая атака».

- •44. Элементы и статьи затрат. Структура себестоимости.

- •45. Управление качеством.

- •46. Доходы и расходы на предприятиях сферы сервиса.

- •47. Переменные и постоянные затраты. Система директ - костинг. Преимущества системы директ – костинга.

- •48. Стиль управления. Природа лидерства, баланс власти, классификация стилей руководства, управленческая решетка.

- •49. Оценка операционного левериджа и запаса финансовой прочности предприятия. Эффект операционного левериджа.

- •50. Нормативная себестоимость. Система стандарт – костинг. Нормирование усеченной себестоимости продукции и услуг

- •51. Экономический эффект хозяйственной деятельности на предприятиях сферы сервиса. Прибыль предприятия. Система показателей прибыли. Самоокупаемость и убыточность предприятия.

- •52. Комплексная оценка эффективности проектов. Показатели эффективности проектов. Прибыль от реализации проектов. Окупаемость инвестиций.

- •53. Управление затратоемкостью.

- •54. Критический объем реализации; экономическое содержание, состав, расчёт и графическое изображение критического объема реализации. Критическая цена.

- •55. Жизненный цикл проекта. Критический срок проекта. До и послепроектные риски.

- •56. Управление материалоемкостью.

- •57. Норма покрытия. Состав, построение, расчёт маржинального дохода, состав маржи. Принятие управленческих решений и планирования на основе маржи покрытия.

- •58. Сводка и группировка статистических данных. Первичная и вторичная группировка. Построение таблиц. Ранжирование. Мода и медиана.

- •59. Конкуренция. Виды и формы конкуренции. Совершенная и несовершенная конкуренция. Рыночные ситуации.

- •60. Резервы максимизации прибыли.

- •61. Абсолютные, относительные и средние величины. Среднеарифметическая, простая и взвешенная, средняя гармоническая, средняя хронологическая.

- •62. Фирма в условиях чистой (совершенной) конкуренции. Максимизация прибыли. Чистая конкуренция и эффективность.

- •64. Динамические ряды. Индексы цепные и базисные. Агрегатные и индивидуальные. Абсолютный рост и прирост показателя. Относительный рост и прирост показателя.

- •65. Фирма в условиях монополистической конкуренции. Монополия. Максимизация прибыли. Издержки монополистической конкуренции. Неценовая конкуренция.

- •66. Резервы повышения рентабельности

- •67. Факторы, определяющие динамику показателя. Абсолютное и относительное влияние факторов.

- •68. Фирма в условиях олигополии. Понятие олигополии. Цены и объем производства. Эффективность олигополии.

- •69. Аренда и лизинг на предприятиях сферы сервиса.

- •70. Парная корреляция.

- •71. Чистая (естественная) монополия. Специфика чистой монополии. Цены и объемы производства. Максимизация прибыли. Государственное регулирование чистой монополии. Реформирование чистых монополий.

- •72. Диверсификация производства услуг. Цели, задачи, значения диверсификации.

- •73. Критический объем реализации услуг и зона финансовой безопасности.

- •74. Качество и конкурентоспособность продукции, работ, услуг. Характеристика качества продукции. Специфика определения качества услуг.

- •75. Капитал предприятия. Виды, источники формирования капитала. Собственный и заемный капитал. Финансовая политика предприятия.

- •76. Маржинальный анализ прибыли.

- •77. Треугольник конкуренции: цена, качество, сервис. Взаимосвязь платежеспособности населения и требований к товару, услугам.

- •78. Экономическая эффективность капитальных вложений. Окупаемость, рентабельность, индекс доходности капитальных вложений.

- •79. Анализ платежеспособности и диагностика риска банкротства предприятия.

- •80. Значение, задачи и принципы планирования в условиях рыночной экономики. Система планов на предприятии

- •81. Цены. Система цен и ценообразование

- •82. Маркетинг. Основные понятия, сущность, цели и задачи маркетинга. Маркетинговая среда. Спрос и предложения. Современная концепция маркетинговой услуги.

- •83. Бизнес-планирование. Цели, задачи, основные разделы бизнес-планирования.

- •84. Собственность. Формы собственности. Собственность на орудия производства.

- •85. Цена и ценообразование на услуги. Спрос и цена. Эластичность спроса.

- •86. Планирование производства и реализация услуг, работ, продукции.

- •87. Предмет, значение, задачи и место афхд в управлении предприятием.

- •88. Каналы распределения услуг. Виды систем распределения. Рыночные посредники в индустрии сервиса. Сбытовая политика фирмы. Методы и каналы сбыта.

- •89. Планирование цен и ценовая политика предприятия

- •90. Метод и методики афхд. Способы обработки экономической информации: способы сравнения, приведение в сопоставимый вид, группировки, балансовый и графический.

- •91. Рынок услуг. Формирование и особенности рынка услуг. Виды рынка услуг. Классификация рынков услуг.

- •92. Финансовый план предприятия.

- •93. Способы определения влияния факторов на изменения показателей. Способ цепной подстановки, способ абсолютных разниц, способ относительных разниц.

- •94. Франчайзинг в сфере услуг.

- •95. Бюджетирование на предприятии. Разработка смет по центрам ответственности.

- •96. Резервы эффективности использования труда и фот.

- •97. Сущность и содержание нот. Основные направления нот на современном этапе.

- •98. Планирование сбыта и расширения рынка.

- •99. Анализ использования основных средств. Анализ интенсивности и экстенсивности использования основных средств, производственных площадей, производственных мощностей предприятия.

- •100. Разделение и кооперация труда в малом бизнесе Разделение труда и организация рабочего места на предприятии сферы сервиса.

- •101. План организационно-технических мероприятий. Планирование повышения эффективности производства.

- •102. Резервы повышения эффективности использования ос, технологического оборудования.

- •103. Нормирование труда. Хронометраж и фотография рабочего дня рабочего предприятия сферы сервиса. Нормы времени, выработки, обслуживания и управления.

- •104. Планирование материально-технического снабжения.

- •105. Анализ использования материальных ресурсов. Анализ обеспеченности предприятия материальными ресурсами. Оптимальная партия заказа и запаса.

- •106. Сдельная оплата труда на предприятиях сферы сервиса. Расценка и % оплаты.

- •107. Планирование трудовых ресурсов.

- •108. Анализ себестоимости продукции, работ, услуг. Анализ влияния динамики переменных и постоянных затрат, влияния динамики объема реализации на прирост себестоимости.

- •109. Аутсорсинг.

- •110. Планирование себестоимости.

- •111. Методика маржинального анализа прибыли от реализации.

- •112. Толлинг.

- •113. Планирование объема реализации с заранее запланированным объемом прибыли.

- •114. Обоснования решения об увеличении производственной мощности. Эффект кривой опыта.

- •116. Управление как особый вид деятельности. Понятие менеджмента. Элементы процесса управления. Функции управления. Кадры управления.

- •117. Обоснование эффективности толлинга.

- •118. Бухгалтерская отчётность предприятия. Формы отчётности. Бухгалтерский баланс, его построение. Отчёт о прибылях и убытках.

- •119. Структура управления. Понятие структуры управления. Построение вертикальной структуры. Разделение труда. Норма управляемости. Виды структур управления.

- •120. Анализ финансовой устойчивости предприятия.

- •121. Учётная политика предприятия. Учёт денежных средств и денежных документов. Учет кассовых и банковских операций.

- •122. Мотивация персонала в организации. Понятие, методы и концепции мотивации. Теория иерархии потребностей а. Маслоу, двухфакторная теория ф. Герцберга . Теория справедливости, теория ожидания.

- •123. Анализ бухгалтерского баланса предприятия.

- •124. Учёт оплаты труда и начислений на оплату труда. Учёт начисления и выплаты з/п. Учёт удержание из зарплаты.

- •125. Методы управления. Классификация методов управления. Основные признаки управления.

- •126. Анализ рентабельности предприятия

- •127. Учёт финансовых результатов от обычных видов деятельности. Формирование затратной части и прибыли (убытков).

- •128. Управление трудовыми ресурсами

- •129. Анализ объемов инвестиционной деятельности.

- •130. Законодательное и нормативное регулирование бухгалтерского учета в рф.

- •131. Хозяйственно-правовые формы предприятия.

- •132. Производственные мощности предприятий сервиса. Понятие производственной мощности. Специфика расчёта производственной мощности предприятий сферы сервиса.

- •133. Ответственность за налоговые правонарушения

- •134. Рынок. Типы рынков. Инфраструктура рынка.

- •135. Уровень использования производственных мощностей предприятий сферы сервиса. Понятие «узкие места» в производственных процессах.

- •136. Налоги и налогообложение. Экономическое содержание налога, функции, элементы налога. Прямые и косвенные налоги. Федеральные, региональные и муниципальные налоги.

- •137. Законы рынка. Детерминанты спроса и предложения. Кривые спроса и предложения.

- •138. Производственные ресурсы предприятий сферы сервиса.

- •139. Налог на добавленную стоимость. Экономическая роль ндс. Объект налогообложения. Плательщики ндс. Налоговая база по ндс. Ставка ндс.

- •140. Равновесная цена в рыночной экономике

- •141. Основные средства предприятий сферы сервиса. Понятие, состав, структура, стоимостная оценка основных средств предприятия. Расчет и динамика среднегодового объема основных средств.

- •142. Налог на прибыль. Экономическое содержание налога. Объект налогообложения, плательщики налога. Налоговая база. Ставка налога на прибыль.

- •143. Государственное регулирование экономики.

- •144. Методы списания основных средств в условиях различных систем налогообложения.

- •145. Упрощенная система налогообложения (усн). Экономическое содержание налога. Формы ен унс. Условия перехода на ен по унс. Плательщики налога. Налоговая база. Ставки ен по усн.

- •146. Рынок услуг рф. Мировой рынок услуг.

- •147. Обеспеченность работников предприятия основными средствами. Фондовооруженность и техническая вооруженность труда на предприятиях сферы сервиса.

- •148. Енвд. Плательщики налога, налоговая база. Временный базовый доход. Корректирующие коэффициенты. Ставка енвд.

- •149. Рынок труда. Специфика рынка труда в сфере услуг.

- •150. Показатели движения и состояния основных средств на предприятиях сферы сервиса. Оборот внеоборотных средств.

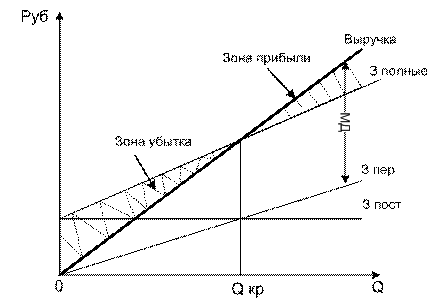

54. Критический объем реализации; экономическое содержание, состав, расчёт и графическое изображение критического объема реализации. Критическая цена.

Критический объем продаж - это минимально необходимая предприятию выручка от продаж, позволяющая в неблагоприятных условиях спроса на его продукцию (работы, услуги) обеспечить безубыточность продаж. Определение критического объема продаж имеет практическое значение в случаях, когда уровень цен на продукцию не обеспечивает предприятию получения прибыли от продаж, или когда низкий спрос на продукцию не дает возможности реализовать такое ее количество, которого было бы достаточно для превышения выручки над затратами.

Иными словами, под воздействием уровня цен, либо величины натурального объема продаж, либо (как правило) обоих названных факторов одновременно возникает опасность получения вместо прибыли убытка от продаж. Тогда необходим ответ на вопрос: какой должна быть минимальная выручка, покрывающая все переменные и постоянные затраты при нулевой прибыли. Ответ на этот вопрос неоднозначен и зависит от конкретных условий динамики цен, натурального объема продаж, соотношения переменных и постоянных затрат на реализуемую продукцию.

Анализ безубыточности является достаточно простым по форме и глубоким по содержанию инструментом планирования и принятия управленческих решений в коммерческой организации. Суть метода заключается в определении для каждой конкретной ситуации объема выпуска, обеспечивающего безубыточную деятельность.

В общем случае, без учета налоговых эффектов, операционная прибыль предприятия (П) за отчетный период формируется так: П = ВР – Зпост – Зпер , где ВР – выручка предприятия за период в денежных единицах (ВР = ц × Q, ц – цена реализации единицы продукции, руб.; Q – объем реализации в натуральном выражении, шт., кг и т.п.); Зпост – постоянные затраты, руб.; Зпер – совокупные переменные затраты, руб.

Если обозначить удельные переменные затраты в руб. – Зпер, то формулу можно представить в следующем виде: П = (ц – Зпер ) × Q – Зпост.

Точка

безубыточности

(Qкр)

– это показатель, характеризующий объем

реализации продукции, при котором

выручка предприятия от продажи продукции

(работ, услуг) позволяет покрыть все

расходы и выйти на нулевой уровень

прибыли (П = 0). Точку безубыточности

можно найти из уравнения:

55. Жизненный цикл проекта. Критический срок проекта. До и послепроектные риски.

Полная совокупность ступеней развития проекта образуют жизненный цикл проекта (рис. 1).

Жизненный цикл состоит из фаз (рис. 2).

Первая фаза жизненного цикла проекта - концепция.

Вторая фаза жизненного цикла проекта - разработка.

Третья фаза жизненного цикла проекта - реализация.

Четвертая фаза жизненного цикла проекта - завершение (демонтаж).

Самый продолжительный из всех полных путей называется критическим путем сетевой модели. Работы, лежащие на критическом пути, называются критическими работами, а события – критическими событиями.

Продолжительность критического пути соответствует математическому ожиданию срока свершения завершающего события Тож, равного сумме ожидаемых продолжительностей работ, составляющих критический путь.

Под инвестиционным риском понимается вероятность возникновения непредвиденных финансовых потерь (снижения прибыли, доходов, потери капитала и т.п.) в ситуации неопределенности условий инвестиционной деятельности.

Виды инвестиционных рисков многообразны, но их можно классифицировать по следующим основным признакам:

1. По сферам проявления:

1.1. Экономический. К нему относится риск, связанный с изменением экономических факторов. Так как инвестиционная деятельность осуществляется в экономической сфере, то она в наибольшей степени подвержена экономическому риску.

1.2 Политический. К нему относятся различные виды возникающих административных ограничений инвестиционной деятельности, связанных с изменениями осуществляемого государством политического курса.

1.3. Социальный. К нему относится риск забастовок, осуществления под воздействием работников инвестируемых предприятий незапланированных социальных программ и другие аналогичные виды рисков.

1.4. Экологический. К нему относится риск различных экологических катастроф и бедствий (наводнений, пожаров и т.п.), отрицательно сказывающихся на деятельности инвестируемых объектов.

1.5. Прочих видов. К ним можно отнести рэкет, хищения имущества, обман со стороны инвестиционных или хозяйственных партнеров и т.п.

2. По формам инвестирования:

2.1. Реального инвестирования. Этот риск связан с неудачным выбором месторасположения строящегося объекта; перебоями в поставке строительных материалов и оборудования; существенным ростом цен на инвестиционные товары; выбором неквалифицированного или недобросовестного подрядчика и другими факторами, задерживающими ввод в эксплуатацию объекта инвестирования или снижающими доход (прибыль) в процессе его эксплуатации.

2.2. Финансового инвестирования. Этот риск связан с непродуманным подбором финансовых инструментов для инвестирования; финансовыми затруднениями или банкротством отдельных эмитентов; непредвиденными изменениями условий инвестирования, прямым обманом инвесторов и т.п.

3. По источникам возникновения выделяют два основных видов риска:

3.1. Систематический (или рыночный). Этот вид риска возникает для всех участников инвестиционной деятельности и форм инвестирования. Он определяется сменой стадий экономического цикла развития страны или конъюнктурных циклов развития инвестиционного рынка; значительными изменениями налогового законодательства в сфере инвестирования и другими аналогичными факторами, на которые инвестор повлиять при выборе объектов инвестирования не может.

3.2. Несистематический (или специфический). Этот вид риска присущ конкретному объекту инвестирования или деятельности конкретного инвестора. Он может быть связан с неквалифицированным руководством компанией (фирмой) — объектом инвестирования, усилением конкуренции в отдельном сегменте инвестиционного рынка; нерациональной структурой инвестируемых средств и другими аналогичными факторами, отрицательные последствия которых в значительной мере можно предотвратить за счет эффективного управления инвестиционным процессом.