- •Финансовый менеджмент

- •3 Формы эффективного рынка:

- •3 Ключевых вопроса фм:

- •Структурное содержание фм

- •Оптимальная структура капитала

- •Цена предприятия как субъекта на рынке капиталов

- •Эффект финансового рычага

- •Выбор рациональной структуры капитала

- •Логика функционирования предприятия

- •1. Метод рентабельности продаж

- •2. Производственный леверидж

- •Запас финансовой прочности. (зфп)

- •Управление оборотным капиталом.

- •Оборотный капитал

- •Взаимосвязь прибыли и величины ок

- •4 Модели стратегии управления:

- •Цикл обращения денежной наличности

- •Порядок прогнозирования денежных потоков

- •Определение оптимального уровня денежных средств

- •1) Модель Баумана.

- •Управление дебиторской задолженностью.

- •Кому предоставлять кредит?

- •Срок кредита.

- •Политика возврата кредитов.

- •Метод экон. Добавл. Ст-ти.

- •Теория инвестиционного портфеля Марковица и Шарпа.

- •Модель оценки доходности активов (сарм)

- •Финансовое планирование и прогнозирование.

- •Долгосрочные источники финансирования

Выбор рациональной структуры капитала

Управление структурой капитала – это формирование рациональной структуры источников средств, с целью создания такого соотношения СК и ЗК, при котором рыночная цена акций (рыночная стоимость предприятия) была бы максимальной.

Критерием выбора между вариантами привлечения СК и ЗК является сведение к минимуму риска утраты контроля над предприятием.

Решение использовать долговые обязательства и (или) акции в качестве долгосрочного финансирования предполагает 2 вида финансового риска:

1) чрезвычайно высокий удельный вес ЗК в пассиве свидетельствует о повышенном риске прибыли на акцию и угрозе банкротства для предприятия.

2) уровень прибыли на акцию при данной величине ПДПН в условиях специфической структуры капитала.

Для оценки риска 1 служит коэффициент покрытия расходов по обслуживанию ЗК.

Times – Interest – Earned – Ratio (TIE)

TIE = ПДПН / сумма %

Коэффициент характеризует степень финансового риска. Снижение этого показателя свидетельствует о повышении финансового риска. Лучше если он не превышает 3.

|

Доля ЗК |

TIE |

Различные виды бизнеса |

53 % |

3,4 |

74 % |

2,8 |

|

50 % |

7,6 |

|

Страхование |

79 % |

4,0 |

ЛВЗ!!! |

64 % |

2,3 |

Коэффициент покрытия может применяться для сравнения с прошлым и ожидаемым коэффициентами других компаний, когда компания разрабатывает структуру капитала отличную от подобных ей компаний.

2 Характерен для специфической структуры капитала метод прибыли на акцию – ПДПН. Позволяет менеджерам оценивать финансовые проекты в 2 этапа:

1) Сравнительный анализ чистой рентабельности СК и чистой прибыли в расчете на акцию при различных вариантах структуры пассивов.

2) Расчет порогового значения прибыли.

1

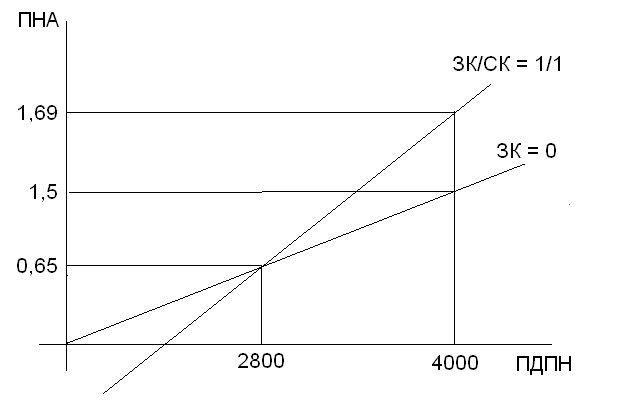

(ESP) ПНА = (ПДПН*(1 – Т) - %% - ДП)/кол-во акций = ЧП/кол-во акций

ДП – дивидендные выплаты по привилегированным акциям.

(ROE) РСК = ЧП/СК % - рентабельность собственного капитала

Пример. Предприятие имеет 1000 обыкновенных акций на сумму 40000 р. Предприятию требуется дополнительное финансирование. Рассматриваются 2 варианта:

осуществить эмиссию акций тем же номиналом еще на 10000 р.

привлечь кредит под 14 % годовых.

Показатели |

1) бездолговое фин-е |

2) кредит |

||

пессим. |

оптим. |

пессим. |

оптим. |

|

ПДПН |

2000 |

4000 |

2000 |

4000 |

Сумма % |

- |

- |

1400 |

1400 |

НОБ (прибыль) |

2000 |

4000 |

600 |

2600 |

Н пр (35 %) |

700 |

1400 |

210 |

910 |

ЧП |

1300 |

2600 |

390 |

1690 |

Кол-во акций |

2000 |

2000 |

1000 |

1000 |

ПНА |

0,65 |

1,30 |

0,39 |

1,69 |

ЭР (эк. рент-ть) |

10 % |

20 % |

10 % |

20 % |

Проц. за кредит |

- |

- |

14 % |

14 % |

РСК |

6,5 % |

13 % |

3,9 % |

16,9 % |

ЭФР = 0,65*(20 – 14)*1 = 3,9 %

Вывод: 1) наименьшая рентабельность при пониженном ПДПН в случае привлечения кредита объясняется тем, что ЭР 10 % < 14 % (процента за кредит).

в случае высокого ПДПН за счет СК достигнут высокий уровень рентабельности СК (13 %), но здесь самый высокий налог на прибыль.

В последнем варианте достигнут самый высокий уровень рентабельности СК и есть налоговая экономия, финансовый риск может компенсироваться высокой прибылью на акцию.

2 пороговое значение прибыли – это такая прибыль, при которой ЧП на акцию одинакова как для варианта с привлечением ЗК, так и для варианта с использованием СК.

Пороговому значению ПДПН соответствует пороговая ставка %-та за кредит, совпадающая с уровнем экон. рентабельности активов.

ЭР = ПДПН/(СК + ЗК)= %

ПДПНпор = (СК + ЗК)*%ставка – пороговое значение прибыли

ПДПН = (10000+10000)*0,14 = 2800

Правила для выбора источника финансирования:

если ПНА невелика ( до достижения порогового значения прибыли), выгоднее наращивать СК, привлечение СК обходится дороже.

если ПНА значительная (после достижения порогового ПДПН), выгоднее привлекать долговое финансирование.

Соотношение между СК и ЗК служит одним из ключевых показателей, характеризующих степень риска инвестирования финансовых ресурсов в данное предприятие.

Резюме:

каждый источник капитала имеет свою цену (сумма расходов по обеспечению данного источника). Цена некоторых источников рассчитывается легко, по другим это сделать бывает трудно, иногда точное исчисление невозможно.

значение цены капитала полезно для анализа эффективности авансирования средств его деятельности и его собственной инвестиционной политики

последователи традиционного подхода (теория компромисса) считают, что цена капитала зависит от его структуры, следовательно существует оптимальная структура капитала, при которой цена капитала минимальна, а стоимость фирмы максимальна.

Широкое использование заемного финансирования при слияниях вынуждает многих руководителей переоценивать структуру капитала собственных фирм. Это приводит к потоку реструктурирования, выпускаются ценные бумаги, полученная выручка используется для выпуска собственных акций.

При формировании структуры капитала финансовый менеджер должен определить какое сочетание источников финансирования максимизирует стоимость фирмы и богатство акционеров.