- •1. Основные сферы финансов.

- •2. Виды финансовых отношений.

- •5. Понятие и состав финансового механизма.

- •6. Функции финансового менеджмента

- •Информационная база финансового менеджмента.

- •8. Экспресс-анализ финансового состояния предприятия.

- •9. Углубленный анализ финансового состояния.

- •10. Понятие и состав основных средств предприятия (тут же про спи, определение первоначальной стоимости по каналам поступления).

- •11. Виды оценок (стоимостей) основных средств предприятия.

- •14. Понятие, состав и виды оценок (стоимостей) нематериальных активов.

- •15. Сущность амортизации, виды амортизируемого и неамортизируемого имущества.

- •16. Методы амортизации (в бухгалтерском и налоговом учёте).

- •3) Способ списания стоимости пропорционально объёму продукции (работ) — амортизация начисляется на основе какого-либо натурального показателя (например, машино-час использования оборудования).

- •17. Связь амортизационной политики с финансовыми результатами.

- •18. Сущность и состав оборотных средств предприятия.

- •19. Принципы организации и управления оборотными средствами предприятия.

- •20. Источники формирования оборотных средств.

- •21. Классификация оборотных активов.

- •22. Операционный цикл (кругооборот оборотных активов).

- •23. Подходы к формированию политики формирования оборотных активов.

- •24. Оптимизация соотношения постоянной и переменной частей оборотных активов.

- •25. Анализ оборотных средств предприятия.

- •26. Определение потребности в оборотных средствах (нормирование).

- •27. Сущность и классификация денежных потоков.

- •28. Цели и задачи управления денежными потоками.

- •29. Модели оптимального остатка денежных средств.

- •30. Анализ денежных потоков.

- •31. Планирование денежных потоков.

- •32. Сущность и виды дебиторской задолженности предприятия.

- •33. Цель, задачи и этапы управления дебиторской задолженностью предприятия.

- •34. Резервы по сомнительным долгам.

- •35. Типы политики коммерческого кредитования.

- •36. Этапы кредитной политики.

- •37. Сравнение выгодности скидки с цены и отсрочки платежа.

- •38. Способы взыскания дебиторской задолженности.

- •39. Анализ дебиторской задолженности.

- •40. Виды запасов.

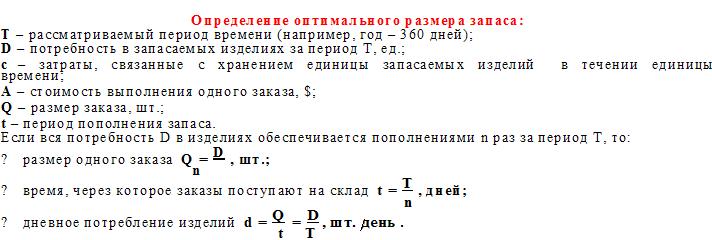

- •41. Определение оптимального размера заказа запаса.

- •42. Контроль состояния запасов.

- •43. Цель и задачи управления запасами.

- •44. Сущность дивиденда и дивидендной политики предприятия.

- •45. Теории дивидендной политики.

- •46. Типы дивидендной политики.

- •47. Порядок выплаты дивидендов.

- •48. Формы выплаты дивидендов.

- •49. Показатели оценки инвестиционной привлекательности акций и дивидендной политики.

- •1) Коэффициенты, характеризующие стоимость акций.

- •2) Коэффициенты, характеризующие доходность акций.

- •3) Коэффициенты, характеризующие ликвидность акций.

- •50. Определение, сущность и функции лизинга.

- •51. Объекты и субъекты лизинговых отношений.

- •52. Классификация лизинга.

- •53. Виды лизинговых платежей.

- •54. Методы расчёта лизинговых платежей.

- •56. Оценка эффективности инвестиций.

- •57. Структура капитала компании и расчет его цены.

- •58. Политика привлечения заемных средств и оценка финансового левериджа.

- •59. Производственный леверидж. Эффект производственного рычага.

- •60. Анализ безубыточности.

- •61. Краткосрочное и среднесрочное финансирование.

- •62. Диагностика кризисов в организации.

- •63. Методы преодоления кризиса в организации.

- •64. Особенности финансового анализа на различных стадиях банкротства предприятия.

- •65. Способы определения постоянных и переменных затрат предприятия.

38. Способы взыскания дебиторской задолженности.

Способы взыскания задолженности отличаются друг от друга. К ним можно отнести следующие варианты развития ситуации:

- составление претензии. До момента обращения в суд необходимо отправить претензию должнику. При оптимальном развитии процесса должник погасит имеющийся долг, в противном случае, необходимо прибегать к судебным мерам;

- обращение в третейский суд. Такие способы возврата долгов используются с учётом определённой ситуации;

- сбор дополнительных доказательств является следующим способом. Обоснованность требований взыскателя должна быть подтверждена документально. На этом этапе требуется юридическая помощь во взыскании долга;

- арест на имущество должника во время судебного процесса. Такие способы взыскания дебиторской задолженности коллекторскими агентствами необходимы, поскольку должник может перевести активы или продать своё имущество, с целью уклониться от долга;

- помощь в возврате долга заключается и в выборе удобной судебной процедуры. Наши специалисты помогут вам выбрать оптимальную организацию судебного процесса. Ведь квалифицированные профессионалы знают недостатки каждой процедуры, им легче сделать правильный выбор;

- при истечении сроков давности искового заявления можно подать ходатайство о восстановлении срока. Требование принимается судом независимо от истечения сроков.

39. Анализ дебиторской задолженности.

Для целей анализа дебиторская задолженность делится на текущую и долгосрочную. Текущая задолженность должна быть получена в течение года или нормального производственно-коммерческого цикла.

Уровень дебиторской задолженности определяется многими факторами: вид продукции, емкость рынка, степень насыщенности рынка данной продукцией, принятая на предприятии политика расчетов с клиентами, причем последний фактор особенно важен.

Анализ дебиторской задолженности включает комплекс взаимосвязанных вопросов, относящихся к оценке финансового положения предприятия.

Общая сумма дебиторской задолженности по операциям, связанным с реализацией продукции, товаров и услуг, зависит от двух основных факторов: объема продаж в кредит, т. е. без предварительной или немедленной оплаты, и средней продолжительности времени между отпуском (отгрузкой) и предъявлением документов для оплаты.

В еличина

этого времени определяется кредитной

и учетной политикой предприятия, в

состав которой входит:

- определение

уровня приемлемого риска отпуска товаров

в долг;

- расчет величины кредитного

периода, т.е. продолжительности времени

последующей оплаты выставленных счетов;

- стимулирование досрочного

платежа путем предоставления ценовых

скидок;

- политика инкассации,

применяемая предприятием для оплаты

просроченных счетов.

еличина

этого времени определяется кредитной

и учетной политикой предприятия, в

состав которой входит:

- определение

уровня приемлемого риска отпуска товаров

в долг;

- расчет величины кредитного

периода, т.е. продолжительности времени

последующей оплаты выставленных счетов;

- стимулирование досрочного

платежа путем предоставления ценовых

скидок;

- политика инкассации,

применяемая предприятием для оплаты

просроченных счетов.

Динамика дебиторской задолженности, интенсивность ее увеличения или уменьшения оказывают большое влияние на оборачиваемость капитала, вложенного в текущие активы, а, следовательно, на финансовое состояние предприятия.

При анализе, кроме показателей баланса и приложений к нему, используют данные аналитического учета, первичной документации и произведенных расчетов.

Для изучения и оценки состава и давности образования дебиторской задолженности эти показатели могут быть систематизированы.

Важное значение для организации имеет не только величина, но и качество дебиторской задолженности. Его характеризует ряд показателей: ---доля долговых обязательств, обеспеченных залогом, поручительством или банковской гарантией; ---удельный вес вексельной формы расчетов; ---доля резервов по сомнительным долгам в общей сумме дебиторской задолженности; ----удельный вес просроченных долгов в их совокупной величине.