- •Конкуренция между продавцами

- •Проникновение на рынок новых конкурентов

- •Влияние товаров заменителей на конкуренцию в отрасли

- •Конкурентное давление со стороны компаний поставщиков

- •Конкурентное давление со стороны компаний потребителей

- •Матричные методы

- •Методы, основанные на оценке конкурентоспособности продукции предприятия

- •Методы, основанные на теории эффективной конкуренции

- •Комплексные методы

Лекция 12. Анализ конкурентной ситуации и положения предприятия в отрасли

1. Конкурентная ситуация в отрасли и методы ее оценки.

2. Пятифакторная модель анализа конкуренции М.Портера.

3. Построение карты стратегических групп.

4. Факторы успеха в конкуренции.

5. Профиль способностей в отрасли.

6. Анализ действующей стратегии: SWOT-анализ.

7. Анализ цепи издержек предприятия.

8. Оценка конкурентоспособности предприятия.

1

В общем виде конструкция отраслевого и конкурентного анализа должна обеспечить получение ответов на следующие вопросы:

– Какие экономические характеристики имеют главное значение для отрасли?

– Что является движущей силой изменений в отрасли, какое влияние они имеют?

– Какие конкурентные силы действуют в отрасли, насколько они сильны?

– Какие компании занимают сильные/слабые конкурентные позиции?

– Кто будет действовать в дальнейшем в конкуренции сходным образом?

– Какие ключевые факторы определяют конкурентный успех или поражение?

– Насколько привлекательна отрасль в перспективе получения прибыли выше средней?

Реальный размер и перспективы развития отрасли характеризуются таким показателем, как концентрация продавцов на отраслевых рынках реализации продукции, который позволяет сопоставить размеры предприятий с величиной рынка или отрасли.

Для характеристики уровня концентрации могут быть использованы такие показатели, как:

отношение объема продаж продукции предприятия к общему объему продаж на отраслевом рынке;

доля стоимости активов предприятия в стоимости активов всех предприятий, действующих на рынке или в отрасли;

доля персонала предприятия в численности работников, используемых в производстве определенного продукта.

Величина показателей концентрации зависит от выбора метода расчета. В качестве показателей концентрации используются: индекс концентрации, индекс Херфиндаля-Хиршмана, дисперсия долей фирм на рынке, индекс энтропии и индекс Джини.

1. Индекс концентрации измеряется как сумма рыночных долей предприятий, действующих на рынке:

Gk = Yi ,

где i =1, 2, ... k;

Yi - размер предприятия (например, рыночная доля);

K - количество предприятий, для которых рассчитывается показатель.

2. Индекс Херфиндаля-Хиршмана (HHI) определяется как сумма квадратов долей всех предприятий, действующих на рынке:

HHIi = Yi 2 ,

где i =1, 2, ... n;

HHI = 0 (совершенная конкуренция, большое количество предприятий с малой долей рынка);

HHI = 1 (на рынке находится предприятие, производящее 10% от общего объема выпускаемой продукции предприятий отраслевого рынка).

3. Дисперсия долей предприятий на рынке позволяет разграничить влияние на HHI количества предприятий и распределение рынка между предприятиями. Дисперсия долей измеряет степень неравенства размеров предприятий, действующих на рынке:

2

=

![]() ,

,

где ![]() - средняя доля предприятия

на рынке = 1/n;

- средняя доля предприятия

на рынке = 1/n;

п - количество предприятий на рынке.

Если фирмы на рынке контролируют одинаковую долю рынка, показатель дисперсии равен нулю, и значение HHI обратно пропорционально количеству предприятий на рынке. При неизменном количестве предприятий на рынке, значение индекса повышается при увеличении различий в величине долей рынка предприятий.

Показатель может заменяться показателем дисперсии логарифмов рыночных долей:

![]()

Оба показателя имеют одинаковый экономический смысл и отличаются лишь размерностью и значениями. Чем больше неравномерность распределения долей предприятий на рынке, тем более концентрированным при прочих равных условиях является рынок.

Дисперсия применяется в качестве вспомогательного инструмента анализа, так как не дает характеристик относительного размера предприятий.

4. Индекс энтропии показывает среднюю долю предприятий на рынке:

![]() ,

,

где i =1, 2, ... n.

Индекс энтропии – это показатель, обратный концентрации: чем выше его значение, тем ниже концентрация продавцов на рынке. Энтропия измеряет неупорядоченность распределения долей между участниками рынка: чем выше показатель энтропии, тем ниже возможности продавцов влиять на рыночную цену.

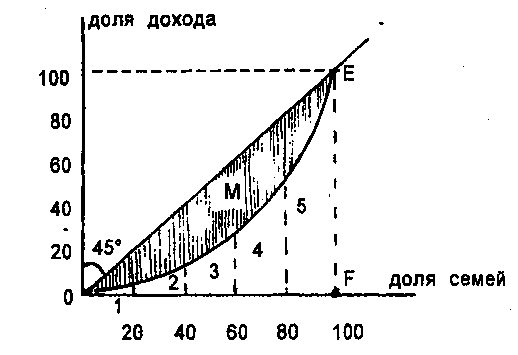

5. Индекс Джини представляет собой статистический показатель, основанный на кривой Лоренца.

Крива́я Ло́ренца – график, демонстрирующий, какую часть совокупного денежного дохода страны получает каждая доля низкодоходных и высокодоходных домохозяйств, то есть отражает распределение дохода в процентах между домохозяйствами с разным достатком (рис.1)

Рисунок 1 – Кривая Лоренца

В данном случае она отражает неравномерность распределения отдельно взятого признака.

При определении концентрации продавцов на рынке индекс показывает взаимосвязь между процентом предприятий на рынке и долей рынка.

Перспективы развития отрасли не всегда являются очевидными, так как существует множество факторов, оказывающих влияние на рыночный потенциал отрасли: экологические (противодействие строительству АЭС), экономические (отсутствие средств в бюджете на поддержку конкретной отрасли), политические (слабая защита отечественных товаропроизводителей от иностранной конкуренции) и т.д. При анализе жизненного цикла отрасли важное значение имеет прогноз переломных моментов (точек), когда темпы и, возможно, направления роста могут измениться.

2

Привлекательность отрасли и конкурентные позиции предприятий зависят от отраслевой структуры, которая согласно теории профессора Гарвардской школы бизнеса Майкла Портера, определяется с помощью пяти сил или факторов конкуренции.

1. Соперничество среди конкурирующих предприятий.

2. Конкуренция со стороны товаров, являющихся заменителями, и конкурентоспособных с точки зрения цены.

Угроза появления новых конкурентов.

4. Экономические возможности и торговые способности поставщиков.

5. Экономические возможности и торговые способности покупателей.

Чем сильнее воздействие перечисленных факторов, тем более ограниченными становятся возможности каждого предприятия для установления высоких цен и получения прибыли. Сильная конкуренция приводит к снижению прибыльности отрасли.

В краткосрочном периоде факторы конкуренции определяют ограничения деловой активности предприятия. В долгосрочной - отдельные из них могут служить основой для достижения успеха. Поэтому главная задача предприятия – выбор стратегии, которая бы обеспечила защиту от действия конкурентных сил и (или) дала возможность использовать их в своих целях. Из пяти факторов конкуренции в отрасли доминирует, как правило, один фактор, который и становится решающим при разработке конкурентной стратегии предприятия. Модель анализа конкуренции можно представить следующим образом (рис. 2).

Конкурентное

давление со стороны представителей

других отраслей, пытающихся переманить

покупателей

Конкурентное

давление со стороны поставщиков,

вызванное необходимостью взаимодействия

с ними и обязательствами перед ними

Конкурентное

давление со стороны компаний-потребителей,

вызванное необходимостью взаимодействия

с ними и обязательствами перед ними

Конкурентное

давление, создаваемое угрозой появления

на рынке новых соперников

Рисунок 2 – Пятифакторная модель конкуренции Портера.

Конкуренция между продавцами

Такая конкуренция возникает в случае, когда у одной или нескольких компаний появляется возможность лучше удовлетворить потребителей или возникает необходимость увеличить долю рынка.

Можно выделить несколько факторов, усиливающих интенсивность конкурентной борьбы:

1. Рост количества конкурирующих компаний, выравнивание их размеров и объемов производства. Компании-конкуренты примерно равные по размерам и потенциалу, ведут борьбу на равных, что снижает вероятность захвата лидирующих позиций на рынке одной или двумя компаниями-победителями.

2. Замедление роста спроса на продукцию. При насыщении рынка и падении спроса компании прибегают к снижению цен и другим приемам увеличения объема продаж, инициируя борьбу за передел рынка, в ходе которой с рынка вытесняются слабые и неэффективные игроки. В результате отрасль консолидируется в малочисленную группу более сильных производителей.

3. Снижение цен и иные приемы увеличения объемов продаж. В условиях сокращения спроса или недозагрузки производственных мощностей компании стремятся к увеличению объемов продаж за счет снижения цены: идут на заключение секретных соглашений о снижении цены, применяют специальные скидки, предлагают посредникам вознаграждение за улучшение сбыта и пр., что ведет к обострению конкурентной борьбы.

4. Легкость и доступность смены марки товара. Если покупатель при переходе на другую марку товара не теряет ни в цене, ни в затратах времени, то переманить потребителей у конкурентов несложно. В противном случае компания-новичок должна убедить покупателей, что ее марка того стоит.

5. Попытки одной или нескольких компаний улучшить свое положение на рынке за счет конкурентов – приобретение мелких конкурентов, внедрение новых товаров, увеличение расходов на рекламу, снижение цены и пр.

6. Затраты на выход с рынка превышают затраты на продолжение конкурентной борьбы.

7. Большие различия между компаниями участницами в стратегиях, ресурсной базе и условиях стран, где они зарегистрированы.

8. Приобретение крупным игроком другой отрасли одной из компаний (даже слабой) в данной отрасли с последующим превращением ее в мощного конкурента.

Проникновение на рынок новых конкурентов

Вероятность появления новых конкурентов зависит от двух факторов – входных барьеров и ожидаемой реакции, действующих на рынке компаний, на появление нового соперника.

Условия проникновения на рынок зависят:

от ресурсов и компетенции претендентов;

от перспективной прибыльности отрасли.

Действующие в отрасли компании могут отреагировать на появление новичка пассивным сопротивлением либо активными оборонительными действиями в виде снижения цен, усиления рекламной компании, ограничения доступа к дистрибьюторам и потребителям, улучшения качества продукции, развития собственной сети электронной коммерции и т.д.

Влияние товаров заменителей на конкуренцию в отрасли

Товары заменители представляют значительную угрозу, если их количество достаточно, цены доступны, потребительские свойства удовлетворительны, а переход не сопряжен для потребителей с чрезмерными расходами.

Доступность товаров-заменителей побуждает потребителей сравнивать их с исходным товаром по цене, качеству, дизайну, потребительским свойствам, простоте использования и пр., а производителей – активно рекламировать потребительские свойства и качество своего товара.

Например, производители очков конкурируют с изготовителями контактных линз и хирургами-офтальмологами. Компании сахарной промышленности конкурируют с производителями заменителей сахара, производители натуральных тканей – с производителями синтетики, газеты соперничают с телевидением и Internet, электронная почта вытесняет обычную.