- •1. Понятие и значение анализа хозяйственной деятельности

- •2. Основные задачи экономического анализа

- •3. Анализ хозяйственной деятельности по признаку времени, по отраслевому и межотраслевому признакам

- •4. Источники информации для экономического анализа

- •21.Разработка системы взаимосвязанных аналитических показателей

- •23.Экономическая эффективность производства на предприятии

- •25. Способы обработки экономической информации

- •26. Анализ состава и динамики балансовой прибыли

- •27. Метод цепных подстановок

- •28. Анализ затрат и их взаимосвязь с объемом производства и прибылью

- •29. Классификация затрат. Основные показатели себестоимости, факторный анализ себестоимости

- •30. Приемы экономического анализа

- •31. Анализ и оценка влияния себестоимости реализованных услуг на величину прибыли от продаж

- •33. Маржинальный доход и пороговые показатели

- •34. Показатели рентабельности основных фондов

- •49.Эффективность использования основных фондов

- •35. Способы приведения показателей в сопоставимый вид

- •36. Показателей эффективности использования собственного и заемного капитала

- •37. Способы использования относительности и средних величин в анализе хозяйственной деятельности

- •38. Анализ кредитоспособности предприятия

- •40. Анализ финансового состояния предприятия и его экономических результатов

- •52. Взаимосвязь факторов, источников и конечных результатов эффективности хозяйственной деятельности

36. Показателей эффективности использования собственного и заемного капитала

Основным методом анализа эффективности использования собственного и заемного капитала является коэффициентный анализ, который объединяет систему показателей:

1. Коэффициенты оценки движения капитала (активов) преддпри-ятия, к которым относят коэффициенты поступления, выбытия и использования, рассчитываемые по всему совокупному капиталу и по его составляющим:

коэффициент поступления всего капитала показывает, какую часть средств от имеющихся на конец отчетного периода составляют новые источники финансирования (К пост.– поступивший капитал; К к– стоимость капитала на конец периода);

КпК =Кпост./ Кк

коэффициент поступления собственного капитала показывает, какую часть собственного капитала от имеющегося на конец отчетного периода составляют вновь поступившие в его счет средства (СК – собственный капитал (здесь и далее индексы соответственно);

КпСК =СКпост./ СКк

коэффициент поступления заемного капитал показывает, какую часть заемного капитала от имеющегося на конец отчетного периода составляют вновь поступившие долгосрочные и краткосрочные заемные средства (ЗК – собственный капитал);

КпЗК = ЗКпост./ ЗКк

коэффициент использования собственного капитал показывает, какая часть собственного капитала, с которым предприятие начало деятельность в отчетном периоде, была использована в процессе деятельности (СК исп.– использованная часть собственного капитала; СК И– собствен ный капитал на начало периода);

КиСК =СКисп/ СКн

Коэффициент выбытия заемного капитала показывает, какая его часть выбыла в течение отчетного периода посредством возвращения кредитов и займов и погашения кредиторской задолженности (ЗК выб.– выбывшие заемные средства).

КвЗК =ЗКвыб./ ЗКн

2. Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свой капитал:

коэффициент оборачиваемости собственного капитал с коммерческой точки зрения отражает излишки (недостаточность) продаж, с финансовой – скорость оборота вложенного капитала, с экономической – активность денежных средств, которыми рискует вкладчик (РП – объем реализации; СКср. – среднего довая стоимость собственного капитала);

ОСК=РП/ СК СК

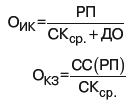

коэффициент оборачиваемости инвестиционного капитала рассчитывается по формуле (ДО – долгосрочные обязательства);

коэффициент оборачиваемости кредиторской задолженности показывает, сколько компании требуется сделать оборотов инвестиционного капитала для оплаты выставленных ей счетов (СС(РП) – себестоимость реализованной продукции; КЗ – кредиторская задолженность).

Оборачиваемость в днях рассчитывается как частное от деления количества дней в году на соответствующие коэффициенты оборачиваемости и показывает, сколько требуется дней для осуществления одного оборота собственного, инвестированного капитала или кредиторской задолженности.

3. Коэффициенты структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов. Рассчитываются: коэффициент собственного капитала, характеризующий долю собственного капитала в структуре капитала компании; коэффициент заемного капитала, выражающий долю заемного капитала в общей сумме источников финансирования предприятия, и коэффициент соотношения заемного и собственного капитала, характеризующий степень зависимости организации от внешних займов (кредитов). Коэффициенты этой группы называются также коэффициентами платежеспособности.

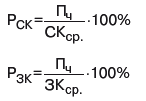

4. Коэффициенты рентабельности (доходности) показывают, насколько прибыльна деятельность компании, и исчисляются отношением полученной прибыли к используемым источникам средств:

рентабельность собственного капитала представляет особый интерес для имеющихся и потенциальных владельцев обыкновенных и привилегированных акций (Пч – чистая прибыль);

аналогично – рентабельность заемного капитала.