- •1 Принципы налогообложения. Эффект кривой Лаффера.

- •Эффект кривой Лаффера

- •Функции налогов.

- •Инструменты налоговой системы.

- •Упрощенная система налогообложения

- •Классификация налогов и сборов.

- •По фактическому плательщику налоги делятся на:

- •По целевой направленности:

- •4) В зависимости от субъекта –налогоплательщика

- •4)По источникам средств для уплаты налога, налоги относимые на:

- •5)По характеру ставок:

- •Формирование цены продукции в условиях действующей системы налогообложения.

- •Таможенные платежи.

- •Таможенные пошлины Объект обложения

- •Ставки:

- •Расчет таможенных пошлин

- •Налог на добавленную стоимость.

- •Объекты обложения:

- •Место реализации объектов определяется в следующем порядке:

- •Порядок исчисления налога

- •Требования к «зачетной» системе ндс

- •Налогообложение в свободных экономических зонах

- •Акцизы.

- •Акцизы уплачиваются в следующих случаях:

- •Порядок исчисления акцизов

- •2. Производителем

- •Налог на недвижимость. Плательщики:

- •Объекты обложения:

- •База обложения:

- •Годовые ставки

- •Расчет налога

- •Налог на прибыль. Плательщики: Организации. Объекты обложения

- •База обложения

- •2)Освобождаются прибыль:

- •Порядок исчисления и уплаты

- •Экологический налог. Налог за добычу природных ресурсов

- •14 Налоги и отчисления включаемые в себестоимость.

- •15 Налоги и сборы, выплачиваемые из прибыли.

- •16 Косвенные (оборотные) налоги.

- •Объекты обложения:

- •Место реализации объектов определяется в следующем порядке:

- •Ставки а) 0% при реализации экспортируемых товаров;

- •Порядок исчисления налога

- •Акцизы уплачиваются в следующих случаях:

- •Порядок исчисления акцизов

- •2. Производителем

- •17 Налоговые платежи, базой расчета которых является фонд оплаты труда. Источники их выплаты.

- •Порядок исчисления и уплаты

1 Принципы налогообложения. Эффект кривой Лаффера.

Принципы налогообложения – это исходные, базовые категории и положения, по которым формируется налоговая система в конкретных динамических условиях экономики страны.

В Республике Беларусь разработан налоговый кодекс (НК РБ), который является единым систематизированным сводом законов государства, регулирующим отношения в области налогообложения, сборов и пошлин, где отражены основные принципы налогообложения Республики Беларусь (табл)

Основные принципы налогообложения в Республике Беларусь (статья 2 часть 1 НК РБ) |

|

1. Ни на кого не может быть возложена обязанность уплачивать налоги, сборы (пошлины), а также обладающие установленными НК РБ признаками налогов, сборов (пошлин) иные взносы и платежи, не предусмотренные НК РБ либо установленные в ином порядке, чем это определено Конституцией, НК РБ, актами Президента |

5. Не допускается установление налогов, сборов (пошлин) и льгот по их уплате: – наносящих ущерб национальной безопасности Республики Беларусь; – наносящих ущерб политической и экономической стабильности, в том числе нарушающих единое экономическое пространство республики; – наносящих ущерб ее территориальной целостности; – ограничивающих свободное передвижение физических лиц, перемещение товаров (работ, услуг) или финансовых средств в пределах территории Беларуси; – создающих в нарушение Конституции и принятых в соответствии с ней законодательных актов иные препятствия для осуществления предпринимательской и другой деятельности организаций и физических лиц, кроме запрещенной законодательными актами |

2. Каждое лицо обязано уплачивать законно установленные налоги, сборы (пошлины), по которым это лицо признается плательщиком |

|

3. Налогообложение в Республике Беларусь основывается на признании всеобщности и равенства |

|

4. Допускается установление особых видов таможенных пошлин либо дифференцированных ставок таможенных пошлин в зависимости от страны происхождения товаров в соответствии с НК РБ и таможенным законодательством |

|

Эффект кривой Лаффера

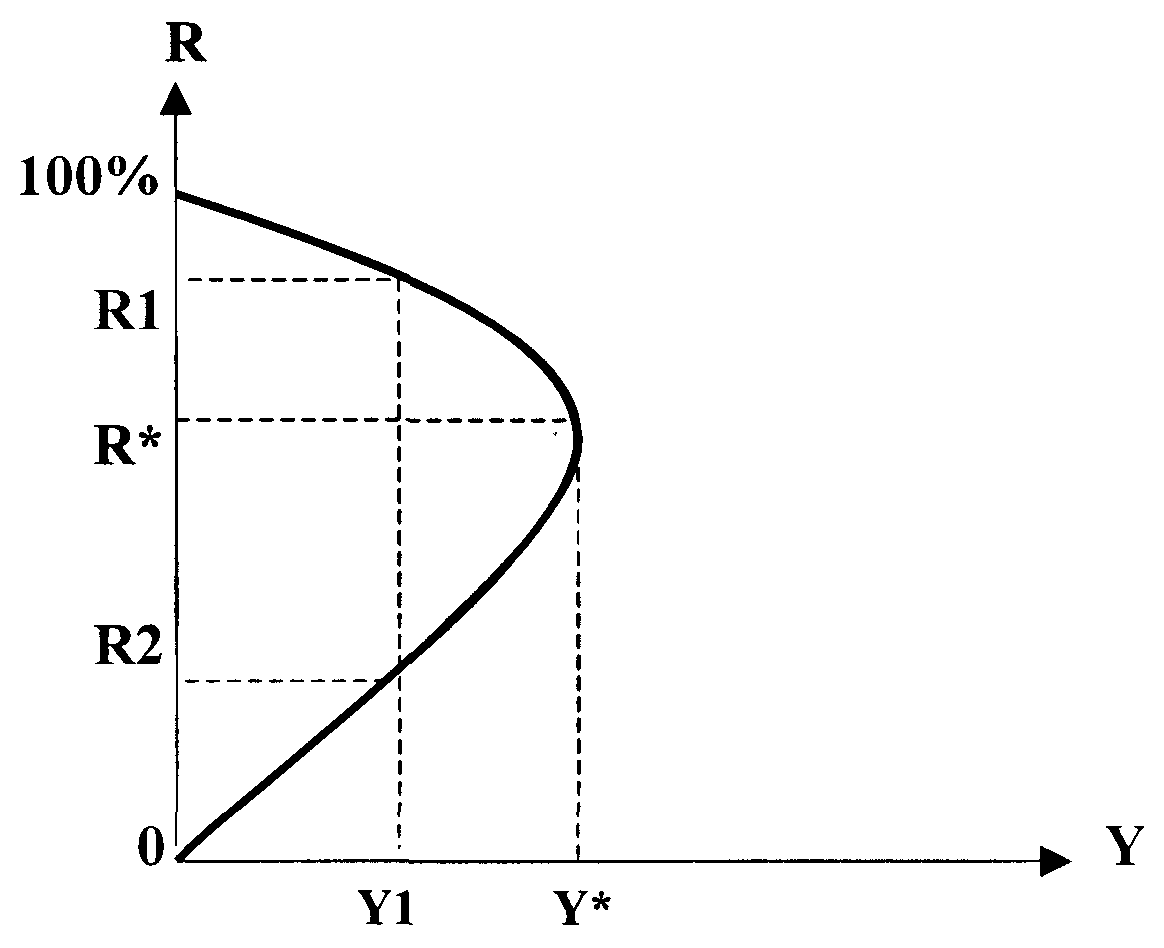

А. Лаффер (америк. Экономист) доказал, что результатом снижения налогов является экономический подъем и рост доходов государства, установил зависимость между доходами бюджета и уровнем налогообложения, выраженную как отношение налоговых поступлений к валовому внутреннему продукту. Оптимальным считается уровень изъятия в 30%. За пределами этой величины доходы государства не увеличиваются. Происходит это по двум причинам: 1) снижается активность производителей; 2) у налогоплательщиков вырабатывается установка на уклонение от налогообложения.

Графическое отображение зависимости между доходами государственного бюджета и динамикой налоговых ставок получило название ''Кривой Лаффера''. По оси ординат отложены налоговые ставки R, а по оси абсцисс – поступления в бюджет Y. При увеличении ставки налога доход государства в результате налогообложения увеличивается. Оптимальный размер налоговых ставок R* обеспечивает максимальное поступление в государственный бюджет Y*. При дальнейшем повышении налогов стимулы к труду и предпринимательству падают, и при стопроцентном налогообложении доход государства будет равен нулю, потому что никто не захочет работать бесплатно. Другими словами, в длительной перспективе снижение чрезмерно высоких налогов обеспечит рост сбережений, инвестиций, занятости и, следовательно, размера совокупных доходов, подлежащих налогообложению. В результате увеличится и сумма налоговых поступлений, вырастет объем государственных доходов, уменьшится дефицит, произойдет ослабление инфляции. Понятно, что эффект Лаффера проявляется лишь в случае нормального действия свободных рыночных механизмов.

Очевидно, что для каждого государства величина оптимального уровня налогообложения индивидуальна и адекватна конкретному этапу его экономического и социального развития.