- •Тема 2 инфраструктура финансового рынка

- •1. Понятия и элементы инфраструктуры финансового рынка

- •2. Роль банков в инфраструктурном обеспечении финансового рынка

- •3. Банковские информационные технологии

- •4. Особенности организации и функционирования финансового рынка

- •Тема 3 риск и цена капитала План

- •1. Определение и виды процентных ставок

- •2. Структура процентных ставок

- •3. Понятие и основные виды рисков, оценивание риска

- •4. Основные виды финансовых рисков

3. Понятие и основные виды рисков, оценивание риска

Понятие риска характеризует неопределенность наступления определенных событий в будущем, а степень риска отражает степень этой неопределенности. Коммерческий риск характеризует неопределенность в успешной реализации стратегий фирмы и в достижении целей фирмы. Этот риск включает в себя риски, связанные с имущественным положением предприятия, его производственной и финансовой деятельностью. Коммерческий риск характеризует угрозу наступления таких событий, которые будут противодействовать успешной деятельности фирмы.

Некоторые неблагоприятные для бизнеса события могут быть маловероятными и носить внешний характер, например пожар, землетрясение, ухудшение политической или экономической ситуации. Таких событий тяжело избежать, а, следовательно, тяжело избежать – существенно ли снизить уровень соответствующих им рисков.

Рассмотрим основную часть коммерческих рисков, а именно финансовые риски, которые связанные с неопределенностью будущих финансовых результатов деятельности предприятия, или, другими словами, с принятием финансовых решений в условиях неопределенности.

Финансовый риск – это риск не получить удовлетворительный финансовый результат. Поскольку прибыль является основным финансовым результатом любой предпринимательской деятельности, финансовый риск можно трактовать как неопределенность в получении будущих прибылей. Это не только риск получить прибыль от финансовой деятельности, меньше запланированного, или понести убытки. Это также риск не использовать благоприятную ситуацию на рынке, то есть риск упущенных возможностей.

Финансовые риски являются основными в деятельности финансовых институтов и занимают важное место в деятельности предпринимательских структур. Основными видами финансовой деятельности является привлечение денежных средств и инвестирование их в финансовые активы. Непредсказуемость процентных ставок и валютных курсов влияет как на стоимость финансирования, так и на доходность инвестиций. И если для субъектов хозяйствования инвестирование средств связано с созданием более или менее стабильного по структуре портфеля ценных бумаг, для финансовых посредников привлеченные на рынке средств используются как для осуществления торговли финансовыми ресурсами, так и для предоставления другим субъектам рынка финансовых услуг, а также для проведения разнообразных финансовых операций.

Финансовые риски, прежде всего, связаны с изменениями на финансовом рынке и изменениями в экономике. (Это могут быть изменения процентных ставок, валютных курсов, изменения в деятельности областей хозяйства или в деятельности конкретных заемщиков.) К финансовым рискам относят кредитные, процентные, валютный, отраслевой риски, риск ликвидности и структуры капитала, операционные риски (риски невыполнение соглашения партнерами), а также риск страны. Разные виды рисков могут усиливать или нейтрализовать друг друга.

Эффективная стратегия поведения в условиях риска дает возможность субъектам финансового рынка успешно осуществлять свою деятельность и достигать поставленных целей с наименьшими потерями. Такая стратегия, которую можно назвать стратегией управления риском, состоит в: выявлении склонности к рискам; анализе рисков и их оценивании; выборе методов управление риском; применении выбранных методов; осуществлении финансового контроля.

К основным методам управления риском относятся:

уклонение от риска;

снижение уровня риска;

поглощение и финансирование риска;

передача риска другому лицу.

Эти методы можно использовать как независимо, так и в комплексе.

Метод уклонения от риска применяют в том случае, если реализация определенного проекта может привести к неприемлемым для субъекта хозяйствования последствиям и когда можно отказаться от реализации проекта. К способам уклонения от риска можно отнести прекращения операций с субъектами, которые находятся в странах с очень нестабильной экономической и политической ситуацией, в регионах с экстремальными погодными условиями.

К методам снижения риска относится раннее выявление процессов, которые могут привести к убыткам, ограничение размеров возможных потерь и т.п..

Поглощение риска может быть как частичным, так и полным. Метод состоит в признании затрат и их прямом или косвенном финансировании за счет внутренних или внешних источников. Поглощение риска, частичное или полное, всегда является намеренным. Источниками прямого финансирования являются специальные фонды или резервы, которые создаются предпринимательскими структурами и финансовыми институтами. К косвенному финансированию относятся страховые полисы, приобретенные данным субъектом рынка. Покупая страховой полис, предприятие тем самым частично финансирует свои возможные будущие потери.

Методами передачи риска другим субъектам рынка является передача риска страховым компаниям с помощью заключения страхового полиса, финансовым посредникам с помощью заключения разного рода срочных соглашений (хеджирования), гарантам при заключении кредитных соглашений и др.

Во многих случаях методы управления риском применяются последовательно. Если некоторые факторы риска устранены, уровень риска, сниженный доступными средствами до определенного уровня, часть риска поглощена, исследуется возможность передачи риска, который остался, другим субъектам рынка. Наиболее эффективными и распространенными средствами передачи основных видов финансовых рисков являются срочные соглашения, а именно: финансовые форварды, фьючерсы, свопы и опционы. Основной причиной появления их на рынке была потребность в эффективном управлении финансовыми рисками – процентным и валютным.

Основным в оценивании риска является вычисление определенных числовых характеристик и в конечном итоге количественная оценка риска. На сегодня методы анализа и оценивание риска базируются на понятиях и методах теории вероятности, поскольку само понятие риска тесно связанное с вероятностью наступления или ненаступления определенного события в будущем.

Вероятность характеризует степень неопределенности в наступлении определенного события в будущем. Она обозначается Р и принимает значение от 0 до 1. Вероятность наступления определенного события равняется 1, если это событие несомненно состоится, и 0, если наступление события невозможно. Можно сказать, что существует значительный риск наступления события, если вероятность наступления этого события незначительна. Финансовый актив можно считать с высокой степенью риска, если вероятность получения дохода по нему и его ликвидность незначительны.

Совокупность событий называют полной группой, если хотя бы одно из этих событий обязательно состоится. Сумма вероятностей Рi несовместимых событий, которые образуют полную группу, равняется единицы, то есть

![]() .

(14)

.

(14)

Пусть Х – случайная величина, которое обязательно принимает одно из значений Х1, Х2, …, Хn. Вероятность того, что Х примет значение Хі, равняется Pi, причем выполняется равенство (1.14). Тогда средним ожидаемым (математическим ожиданием) величины Х называют величину

![]() .

(15)

.

(15)

Средним ожидаемым доходом от инвестиций (прямых или портфельных) является величина

![]() ,

(16)

,

(16)

где Pi – вероятность того, что доход от инвестиций будет равняться Ri.

Если под прямыми инвестициями понимать инвестиции средств в определенный инвестиционный проект, а под портфельными – в портфель финансовых активов, то формула (1.16) даст возможность при определенных определенным способом вероятностях вычислить средний ожидаемый доход как по портфелю финансовых активов, так и по инвестиционному проекту.

Не вдаваясь в проблемы, связанных с оцениванием вероятностей в конкретных случаях, вычислим ожидаемый доход по портфелю.

Пример. Есть два портфеля финансовых активов І и II. Вероятности Рі того, что доход по портфелю будет составлять Ri (i = 1, 2, ..., 5), приведена в табл. 1.

Таблица 1

Зависимость между доходом по портфелю и вероятностью его получения

Портфель I |

Рі |

0,1 |

0,2 |

0,4 |

0,2 |

0,1 |

|

Ri, тыс. ден. ед. |

85 |

95 |

100 |

105 |

115 |

Портфель II |

Рі |

0,1 |

0,2 |

0,4 |

0,2 |

0,1 |

|

Ri, тыс. ден. ед. |

75 |

90 |

100 |

110 |

125 |

Средний ожидаемый доход по портфелям І и II в соответствии с (1.16) равняется:

M(RI) = 0,1 × 85 + 0,2 × 95 + 0,4 × 100 + 0,2 × 105 + 0,1 × 115 = 100 тыс. ден. ед.

M(RII) = 0,1 × 75 + 0,2 × 90 + 0,4 × 100 + 0,2 × 110 + 0,1 × 125 = 100 тыс. ден. ед.

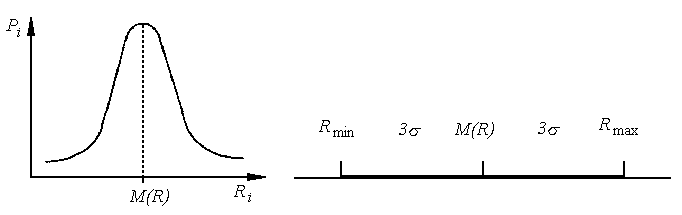

Функциональные зависимости между величинами Ri, и их вероятностями Рi называют кривыми распределения вероятностей. Если эти зависимости имеют вид, как показано на рис. 5, соответствующее распределение называют нормальным. Это распределение имеет очень широкое практическое применение как в математике, так и в экономике и непосредственно в финансах. С достаточной степенью точности можно считать, что зависимость между возможной величиной дохода и соответствующей вероятностью в этом примере и многих других прикладных задачах подчиняется нормальному закону.

Тем не менее, не во всех случаях такая аппроксимация вероятностей является приемлемой. Например, в случае досрочного погашения займа или облигации, выполнение американского опциона или варранта, конвертации облигации в акцию существует неопределенность, связанная с возможностью выбора того ли другого варианта, которая вызовет асимметрию в распределении вероятностей. Присутствие такой асимметрии усложняет оценивание соответствующих рисков и управления ими. Итак, оценивание рисков в большинстве случаев проводится на основании очень удобного в использовании нормального распределения вероятностей, а в случае потребности риски оцениваются по более сложной методике на основании асимметрического распределения вероятностей.

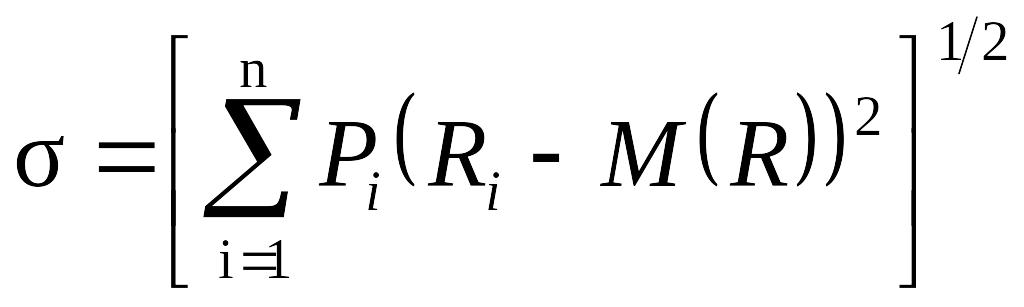

Определим риск в сроках теории вероятности, а именно, какая вероятность получить доход меньше ожидаемого. Степень риска целесообразно измерять такой вероятностной характеристикой, как стандартное отклонение, которое определяют по формуле

.

(17)

.

(17)

Для нормального распределения выполняется так называемое правило «3s», которое имеет очень важное практическое применение в теории риска, а именно вероятность того, что величина среднего ожидаемого дохода M(R) находится в интервале [M(R) – 3s, M(R) + 3s] и равняется 0,997, то есть почти 1. Это означает, что если известная величина s, можно почти беспрекословно утверждать, что ожидаемый доход находится в интервале [M(R) – 3s, M(R) + 3s], или [Rmin, Rmax]. Вероятность того, что ожидаемый доход M(R) находится в интервале [M(R) – s, M(R) + s], равняется 0,68, а та, что в интервале [M(R) – 2s, M(R) + 2s], – 0,95.

Итак, величина s дает возможность оценить степень неопределенности или, другими словами, указать интервал неопределенности величины ожидаемого дохода, то есть оценить риск (см. рис. 6).

Рис. 5. Нормальное распределение вероятностей |

|

Рис. 6. Интервал неопределенности величины ожидаемого дохода |

Чем больше величина s в каждом конкретном случае, тем больше интервал неопределенности и риск.

Определим по формуле (1.17) стандартное отклонение для портфелей І і II, тыс. ден. ед.:

s1 = [0,1 (85 – 100)2 + 0,2 (95 – 100)2 + 0,4 (100 – 100)2 + 0,2 (105 – 100)2 + 0,1 (115 – 100)2]1/2 = 7,42;

s2 = [0,1 (75 – 100)2 + 0,2 (90 – 100)2 + 0,4 (100 – 100)2 + 0,2 (110 – 100)2 + 0,1 (125 – 100)2]1/2 = 12,85.

Полученные результаты свидетельствуют о том, что портфель II является более рискованным, чем портфель І, хотя ожидаемый доход по портфелю І равняется ожидаемому доходу по портфелю II.

Стандартное отклонение является абсолютным показателем непостоянства ожидаемого дохода. Относительным показателем непостоянства ожидаемого дохода является коэффициент вариации, который определяют по формуле

.

(18)

.

(18)

Этот показатель также отражает риск и измеряется в процентах к величине ожидаемого дохода. Значение n < 10% отражает слабое изменение, 10% < n < 25% – среднее и n > 25% – высокое изменение.

В таблицы 2 приведены средние значения коэффициентов вариации для некоторых видов ценных бумаг США за период с 1926 по 1981 г.

Таблица 2

Изменение дохода по разным видам ценных бумаг

Название ценной бумаги |

Изменение n, % |

Обыкновенные акции |

21,9 |

Венчурные акции |

37,3 |

Долгосрочные государственные облигации |

5,7 |

Государственные казначейские билеты |

3,1 |