- •1.Основні етапи розвитку науки.

- •2.Порівняння політ економіки і економікс.

- •3.Методи вивчення економіки.

- •4.Поняття про економічні категорії та закони.

- •1.Принцип організації економіки за Смітом.

- •2.Головні економічні питання та економічні системи.

- •4.Крива виробничих можливостей та альтернативна вартість

- •1.Спеціалізація праці.

- •3.Кругообіг ресурсів, продуктів і доходів.

- •1.Сутність та еволюція грошей

- •2.Функція грошей:

- •3.Регулювання грошового ринку.

- •1.Попит та сукупний попит.

- •2.Пропозиція та сукупна пропозиція.

- •3.Рівновага в ринковій економіці.

- •1.Економічний цикл та його фази.

- •2. Причини економічних криз.

- •4.Безробіття.

- •5.Рівень безробіття.

- •6.Розрахунок безробіття.

- •7.Види інфляції.

- •8.Наслідки інфляції.

- •1.Сутність підприємництва.

- •2.Приватне підприємництво.

- •3.Товариство

- •4.Кооперативи та не прибуткові організації.

- •5.Корпорації.

- •6.Франчайзинг.

- •.Економічна сутність власності і її форми.

- •2.Комплекс прав власності.

- •3.Роль приватної власності.

- •4.Форми приватизації.

- •1. Сутність та принципи кредитних відносин.

- •2.Форми кредитних відносин.

- •4.Розрахунок банківських відсотків.

- •5.Голвні банківські операції.

- •1.Сутність ціни та її структура.

- •2.Виробничі витрати.

- •3. Оптимальні і мінімальні обсяги виробництва.

- •1. Поняття про оборот капіталу та його функціональні форми.

- •2.Основний та оборотній капітал.

- •3.Амортизація.

- •1.Сутність, структура та принципи фінансів.

- •2.Державний бюджет ті бюджетний дефіцит.

- •3.Державний борг.

- •Сутність та типи зростання.

- •2.Значення економічного зростання.

- •3. Чинники зростання та його стимулювання .

- •2.Фактори, що обмежують конкуренцію.

- •3.Монополія та її форми.

- •Ціноутворення в аграрному секторі.

2.Функція грошей:

1.Засіб обігу, для списання товарів та послуг, боргів, тощо. Найкраще в обігу слугують міцні стабільні гроші, але можна використовувати і ті що мають стабільний рівень інфляції, тоді продавці включають інфляцію очікування в ціну товару і можуть приймати гроші. Але це має власну небезпеку, оскільки саме призводить до збільшення інфляції.

Гроші дозволяють своєму власнику робити вільний вибір:

а) типу та кількості товару;

б) місця та часу купівлі;

в)партнерів по торговій угоді.

Якщо держава буде вводити норми товарних закупок, картки, прикріпляти людей до магазинів, то ці керовані гроші зникають.

Якщо власний грошовий обіг потрапляє в кризу, тоді на ринку починають використовувати іноземні валюти або повертатися до бартеру.

2. Міра ( мірило вартості). Для порівняння вартості , послуг та встановлення пропорції обігу. Цю функцію може виконувати тільки міцна валюта з низьким рівнем інфляції. Якщо власна валюта не стабільна, то використовують – іноземну – „умовні одиниці”. Хоча сам розрахунок може здійснюватися і в національній валюті за валютним курсом.

3. засіб нагромадження, коли гроші зберігають після продажі своїх товарів та послуг для забезпечення купівельної спроможності в майбутньому Гроші є абсолютно ліквідним активом , тобто вони міняються на будь-який інший товар. Тому термін „ліквідність” для інших активів буде означати їх спроможність обмінюватися на гроші швидко і без втрати вартості.

Ліквідність підприємства – його спроможність розплатитися по боргам його грошима.

Ліквідність банку – це його здатність термінового розрахунку з усіма вкладниками його грошима.

Діє загальне правило: чим вища ліквідність активу, тим менше ризик його зберігання, але й менший можливий дохід. Рівні ліквідності:

готівкова національна валюта;

готівкова вільноконвертована валюта4

дорогоцінні метали в зливках та монетах, та дорогоцінне каміння без оправи;

банківські рахунки;

державні цінні папери;

не державні цінні папери;

нерухомість;

антикваріат.

Раніше називалися ще дві функції:

засіб платежу;

світові гроші (золото).

Але зараз за умов мобілізації економіки існує єдиний грошовий обіг. Переважають безготівкові розрахунки і в світовій торгівлі використовується декілька світових валют замість золота, тому вважається ,що ці дві функції - засіб обігу.

3.Регулювання грошового ринку.

Головним інститутом регулювання грошового обігу є банківська ставка, насамперед це Центральний банк. Він здійснює кредитну і грошову емісію, встановлює правила банківської діяльності і контролює діяльність банків, вводить і контролює виконання правил використання іноземних валют на території, регулює обмінний курс національної валюти, впливає на умови кредитування.

Головні інструменти впливу:

облікова ставка(ставка рефінансування) ціна державно кредитних ресурсів для комерційних банків;

норма обов’язкових банківських ресурсів, яка обмежує кредитні можливості банків і стримує пропозицію грошей.

Комерційні банки:

1.Акумуляція тимчасово – вільні кошти вкладника;

2.Обслуговують кошти розрахункових підприємств і здійснюють інфляцію;

3. Надають кредити;

4. приймають участь у випуску та розміщенні цінних паперів;

5. банківський переказ грошей;

6.зберігання банківських цінностей в сейфах;

7.валютні операції;

8.лізинг, факторинг.

Попит населення на гроші залежить в першу чергу від ставки реального відсотку, чим вона вища, тим більше вкладається грошей в банки і навпаки, чим вона нижча, тим більше попит на кредит, а значить буде більшою інфляція.

4.Обмінний курс національної валюти.

До середини 19ст. існував біметалізм. З другої половини 19ст. більшість країн перейшли до золотого стандарту – за яким встановлювалась вартість валюти в золоті. Пропорції обігу валют залежали від цього золотого утримання (вмісту). Після Першої світової війни внаслідок кризових явищ почалася криза цього стандарту, провідні валюти ставали стабільними, а в 30роках припинився обіг золотих монет і вільний обмін банкнотів на золото. Під час Другої світової війни провідні країни втратили значну частину своїх золотих запасів, їхні господарства були зруйновані і однозначно всі вони потребували американських товарів. Тому в 1944 році в місті Бретенбуд на міжнародній конференції була створена нова валютна система – встановлювалась відповідність кожної валюти до долара, а США зобов’язалися утримувати фіксовану ціну золота – 35 доларів за тройську унцію (31,1гр.).

На початку 1970 р. в зв’язку зі зростанням спекуляцій з золотом США відмовилося підтримувати фіксовану ціну. Система рухнула з 1977р. країни перейшли до „вільного плавання” своїх валют. За цим принципом обмінний курс валют залежить від їх попиту та пропозиції. Ці валюти, що можуть використовувати в міжнародних розрахунках називаються товарними. Вони є вільноконвертованими і катуються на світових валютних біржах Франкфурта, Парижа, Нью-Йорка, Токіо, Гонконгу. Це долари США, Канади, Австралії, Новозеландії. Єна в Японії, Євро, Фунт стерлінг - Англія, франк – Швейцарія, крони – Данія, Швеція, Ісландія, Норвегія.

Китайський уряд оголосив про провадження конвертованості юанів. Курс ВКВ залежить від обсягів зовнішньої торгівлі відповідних країн, операцій з цінними паперами у цих валютах і використання цих валют у інших країнах для обігу та зберігання.

Деякі валюти мають обмежену внутрішню конвертованість – гривня, рубль. В цих країнах заборонено здійснювати зовнішньо торгові операції за національну валюту. Тому не має попиту на таку валюту за кордоном. В цьому випадку обмінний курс валюти буде залежати від попиту та пропозиції ВКВ на місцевому валютному ринку. Тому динаміка обмінного курсу не буде відповідати динаміці купівельної спроможності валют. Обмеження конвертації найчастіше пояснюється не відповідності внутрішньо – цінових пропорцій світовим цінам.

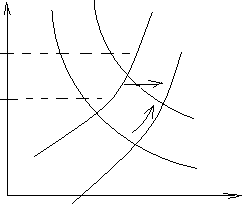

UAH/USD

D

– крива попиту, дол.

D

– крива попиту, дол.

Q USD S – крива пропозиції, дол.

Основний інструмент валютного регулювання – валютні інтервенції, тобто продаж тих чи інших валют Національним банком, що регулюють співвідношення попиту та пропозиції.

ТЕМА: Попит та пропозиція.

План

1.попит та сукупний попит.

2.Пропозиція та сукупна пропозиція.

3.Рівновага в ринковій економіці.