- •1.2. Предмет економічного аналізу та його об'єкти. Суб'єкти аналізу діяльності банку

- •1.3. Основні напрями організації і завдання аналітичної роботи банку

- •1.4. Організація економічного аналізу діяльності банків

- •1.5. Критерії та види аналізу банківської діяльності

- •1.6. Метод економічного аналізу, його особливості

- •1.7. Технічні прийоми аналізу банківської діяльності

- •1.8. Інформаційне забезпечення аналізу діяльності банку

- •2.1. Економічна сутність пасивних операцій комерційного банку. Зміст та завдання аналізу пасивних операцій комерційного банку. Аналіз джерел формування ресурсів банку

- •2.3. Аналіз достатності банківського капіталу

- •2.4. Аналіз процесу капіталізації комерційних банків

- •2.5. Статутний капітал комерційного банку. Аналіз порядку формування статутного капіталу

- •2.7. Зміст та завдання аналізу зобов'язань комерційного банку. Аналіз структури зобов'язань банку

- •2.8. Аналіз структури депозитної бази комерційних банків

- •2.9. Аналіз ефективності використання комерційним банком своїх зобов'язань

- •3.1. Зміст та завдання аналізу активних операцій комерційного банку

- •3.3. Аналіз структури кредитних вкладень

- •3.4. Аналіз якості кредитного портфеля

- •3.5. Аналіз характеру повернення наданих кредитів

- •3.6. Аналіз факторингових операцій комерційного банку

- •4. Перевірка платоспроможності покупця

- •3.7. Зміст, види інвестиційних операцій. Завдання аналізу інвестиційної діяльності комерційного банку

- •3.8. Оцінка доцільності капіталовкладень (маркетингової привабливості проектів)

- •3.9. Аналіз виконання програми капітального будівництва та введення в дію основних фондів і виробничих потужностей

- •3.10. Оцінка ефективності інвестицій банку в будівельну діяльність підприємств

- •3.11. Аналіз фінансових інвестицій у цінні папери

- •3.12. Оцінка банківських акцій

- •3.13. Аналіз нефінансових інвестиційних активів

- •3.14. Аналіз лізингових операцій комерційного банку

- •VIII. Розробка пропозицій і рекомендацій щодо поліпшення розрахунків із бюджетом і позабюджетними фондами

- •VII. З'ясування причин недоліків у розрахунках із бюджетом та позабюджетними фондами

- •V. Аналіз причин нарахування пені за несвоєчасне відрахування коштів

- •5.2. Розрахунок та аналіз показників ліквідності

- •5.5. Види ризиків банківської діяльності та методи управління ними

- •5.7. Аналіз внутрішніх ризиків банківської діяльності

- •5.8. Аналіз ризику інвестування капіталовкладень

- •5.9. Інвестиційний ризик за операціями з цінними паперами та його аналіз

- •5.10. Порядок розрахунку загального ризику комерційного банку

- •5.11. Розрахунок і аналіз нормативів банківського ризику

- •5. Показник максимального розміру наданих міжбанківських позик розраховується за такою формулою:

- •6. Показник максимального розміру отриманих міжбанківських позик:

- •5.12. Контроль за дотриманням економічних нормативів комерційних банків та механізм їх розрахунку

- •6.1. Зміст, завдання та джерела аналізу фінансових результатів діяльності комерційного банку

- •6.3. Аналіз процентних доходів комерційного банку

- •6.4. Аналіз структури витрат комерційного банку

- •6.5. Аналіз процентних витрат комерційного банку

- •6.7. Аналіз прибутку банку

- •6.8. Розрахунок і аналіз показників прибутковості (рентабельності) комерційного банку

- •7.1. Зміст та завдання аналізу системи рейтингової оцінки фінансового стану комерційного банку

- •7.2. Аналіз капіталу банку

- •7.3. Аналіз активів

- •7.4. Аналіз менеджменту при рейтинговій оцінці фінансового стану банку

- •7.5. Аналіз надходжень при визначенні рейтингу банку

- •1.1. Чутливість до ринкового ризику

- •7.8. Процес затвердження комплексного рейтингу

- •7.9. Порівняльний аналіз діяльності банку

- •8.1. Характеристика стандартів обліку і звітності зарубіжних комерційних банків

- •8.2. Форми балансів зарубіжних комерційних банків

- •8.3. Основні показники оцінки балансу зарубіжного комерційного банку

- •8.4. Методи оцінки рейтингу банків у зарубіжній практиці

2.1. Економічна сутність пасивних операцій комерційного банку. Зміст та завдання аналізу пасивних операцій комерційного банку. Аналіз джерел формування ресурсів банку

Як уже відомо, діяльність комерційних банків полягає в залученні коштів і наданні їх у позику або інвестуванні за більш високими процентними ставками. Банки є посередниками між тими, хто має тимчасово вільні кошти, і тими, кому вони необхідні. Мета цієї посередницької діяльності — отримання доходів.

Операції, за якими банк формує свої ресурси, є пасивними.

Ресурси банку — це сукупність грошових коштів, які є у розпорядженні банку і використовуються для забезпечення його діяльності.

Сутність пасивних операцій полягає в залученні різноманітних видів вкладів у межах депозитних і ощадних операцій, отриманих кредитів від інших банків, емісії різноманітних цінних паперів, а також проведення інших операцій, у результаті яких збільшуються грошові кошти в пасиві балансу комерційного банку.

При цьому слід зазначити, що пасивні операції історично відігравали первинну і вирішальну роль щодо активних операцій, оскільки необхідною умовою для здійснення активних операцій є достатність банківських коштів, наведених у пасиві балансу.

За допомогою пасивних операцій банки формують свої ресурси.

Слід зауважити, що перехід до ринкової моделі економіки, ліквідація монополії держави на банківську справу, створення дворівневої банківської системи докорінно змінюють характер банківських ресурсів. При цьому необхідно розуміти, що поняття "банківські ресурси" ширше від поняття "ресурси кредитування", оскільки перші використовують не тільки для цілей кредитування, а й для фінансування і виконання інших активних операцій банків.

Є чотири форми пасивних операцій:

емісія засновницьких цінних паперів комерційного банку;

депозитні операції (в тому числі розрахунки за трастовими операціями);

отримання кредитів від інших банків (міжбанківські кредити);

72

Аналіз

капіталу

та

зобов'язань

комерційного

банку

Аналіз

капіталу

та

зобов'язань

комерційного

банку

• випуск банками цінних паперів власного боргу.

За допомогою першої складової цих операцій створюється власний капітал банку, решта операцій формують залучені й позичені ним кошти.

Уся діяльність комерційного банку набуває концентрованого відображення у двох найважливіших документах — балансі та звіті про прибутки та збитки.

Пасивні операції характеризують пасив балансу.

Пасив балансу поділений на дві частини:

капітал банку;

зобов'язання банку.

У пасиві балансу комерційного банку відображають його капітал та зобов'язання.

Сума претензій банку має бути еквівалентною повній сумі його активів.

Претензії виникають унаслідок передачі коштів інвесторами для придбання банком активів. Якщо претензії фіксовані, тобто відомо, хто саме і протягом якого періоду є власником певної суми коштів, вони називаються зобов'язаннями.

Всі інші претензії мають назву "капітал". Вони не є фіксованими, оскільки власники капіталу зможуть реалізувати своє право власності на активи тільки після задоволення претензій-зобов'язань.

Головною метою аналізу пасивних операцій комерційного банку є визначення:

джерел і природи фінансових ресурсів;

вартості ресурсів банку;

ефективності використання фінансових ресурсів;

невикористаних резервів із підвищення ефективності використання фінансових ресурсів банку.

Інформаційною базою аналізу пасивних операцій є такі джерела:

балансовий звіт;

звіт про прибутки та збитки;

звіт про залишки за депозитами;

звіт про суми і процентні ставки за депозитами (щоденний і щомісячний);

звіт про залишки за депозитними зобов'язаннями клієнтів: резидентів України (в розрізі галузей економіки та форм власності);

звіт про залишки за депозитними зобов'язаннями (класифікація за галузями економіки);

звіт про залишки за депозитними зобов'язаннями (класифікація за секторами економіки);

звіт про залишки за депозитними зобов'язаннями (класифікація за видами економічної діяльності);

звіт про залишки за депозитними зобов'язаннями (класифікація за формами власності);

73

Розділ 2

звіт про достатність капіталу;

дані аналітичного обліку;

різні позаоблікові матеріали.

У зв'язку з неоднорідністю структури активів і пасивів різних груп комерційних банків України необхідно застосовувати різноманітні довгострокові стратегії в управлінні їх ліквідністю залежно від структури активів і пасивів.

Спершу розглядають співвідношення між власним капіталом та зобов'язаннями банку.

При цьому визначають:

частку кожної складової ресурсів банку в їх загальній сумі;

абсолютне відхилення загальної суми ресурсів і кожної їх складової на звітну дату проти базового періоду.

Цей аналіз здійснюють за допомогою різноманітних таблиць, форма і зміст яких залежать від поставленої мети аналізу.

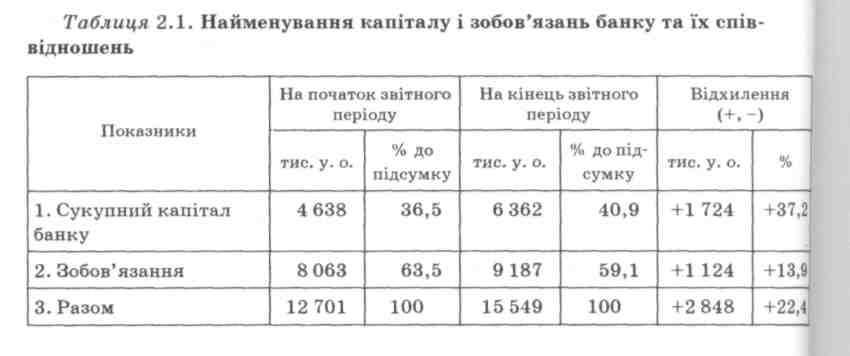

Аналіз змін у співвідношенні між капіталом банку і його зобов'язаннями показано в табл. 2.1.

Наведені дані свідчать, що розмір пасивних операцій комерційного банку становив на кінець звітного періоду 15 549 тис. у. о. проти 12 701 тис. у. о. на початок звітного періоду. Тобто, допущено зростання суми пасивних операцій у звітному періоді на 2848 тис. у.о., або на 22,4 % . Це пов'язано зі збільшенням у звітному періоді капіталу банку на 1724 тис. у.о., або на 37,2 %, та суми зобов'язань на 1124 тис. у.о., або на 13,9 % . Випереджаюче зростання сукупного капіталу банку характеризує прагнення банку забезпечити власну капітальну базу, і позитивні підсумки роботи банку за період, що аналізується. Водночас основну частку в загальній сумі пасиву балансу продовжують становити зобов'язання банку (59,1 %), хоч і намітилася тенденція до її зни-

74

Аналіз

капіталу

та

зобов'язань

комерційного

банку

Аналіз

капіталу

та

зобов'язань

комерційного

банку

ження (на початок звітного періоду їх частка становила в пасиві балансу 63,5%).

На наступному етапі аналізу дається більш детальна характеристика змін у структурі пасивних операцій. Структура ресурсів банку визначає його тактику у формуванні ресурсів.

Основним завданням аналізу структури зобов'язань комерційного банку є визначення раціональності такої структури з погляду забезпечення стабільності джерел коштів для банку.

Перш за все слід визначити за даними балансу обсяг сумарних зобов'язань комерційного банку. Звичайно, про зобов'язання не можна сказати, як про активи: чим більший їх розмір, тим привабливішим є банк. Проте необхідно зіставити (в абсолютному виразі) обсяги зобов'язань і активів. У результаті одержимо показник балансового капіталу, про що вже йшлося.

Стаття "Заборгованість перед бюджетними установами" показує суму коштів, яку комерційний банк винен різним державним установам та установам, що утримуються за рахунок державного бюджету. Як правило, залишки такої заборгованості є в банках, які мають право на здійснення касового обслуговування державного бюджету. З погляду на реальний стан економіки України навряд чи можна розглядати заборгованість перед державним бюджетом як стабільне джерело фінансування.

Стаття "Заборгованість перед НБУ" показує кошти, що було надано банку (переважно у вигляді стабілізаційних кредитів) Національним банком України.

Зупинимося тепер на показниках "Залишки на коррахунках" і "Кредити та депозити", об'єднаних спільною назвою "Заборгованість перед банками". Зауважимо: чим надійнішим є банк з погляду інших банків-контрагентів, тим з більшою готовністю вони вкладають свої кошти на коррахунок у цьому банку. Отже, наявність залишку на коррахунку в пасиві (звичайно, в розумних межах), як правило, свідчить про довіру до банку з боку інших фінансово-кредитних установ. Зовсім інакше слід ставитися до заборгованості за кредитами, отриманими від інших банків. Значна частка цієї заборгованості може свідчити про надмірну залежність банку від міжбанківського ринку кредитів, які здебільшого дорогі. Звичайно, сам факт наявності такої заборгованості ще не є негативною ознакою, але стала тенденція до її збільшення справді може сигналізувати про потенційні негаразди банку.

Під спільною назвою "Заборгованість перед клієнтами" ("Юридичні особи" та "Фізичні особи") зазначені суми залишків за депозитними, розрахунковими, картковими рахунками відповідної категорії клієнтів. Вважається, що саме ця заборгованість як відносно найстабільні-ша повинна мати найбільшу частку в зобов'язаннях банку.

75

Розділ 2

Стаття "Цінні папери власного боргу" відображає обсяг цінних паперів, випущених банком. З неї видно, якою мірою банк застосовує один із поширених методів залучення коштів клієнтів.

Остання стаття — "Інші зобов'язання" — включає кредиторську заборгованість, субординований борг банку, внески за незареєстрованим статутним фондом тощо. Деякі з цих зобов'язань стабільні, практично перманентні (наприклад, субординований борг, внески за нову емісію акцій тощо), деякі — сумнівні. Частка останніх не повинна бути значною.

76

У табл. 2.2 показано структуру пасивних операцій банку.

Аналіз капіталу та зобов'язань комерційного банку

Наведені в табл. 2.2 дані свідчать, що ресурси комерційного банку на кінець звітного періоду в основному сформовані за рахунок статутного капіталу (35,4 %), коштів до запитання клієнтів (20,8 %), депозитів і кредитів банків (18,3 %) та строкових депозитів клієнтів (9,9 %). У структурі ресурсів комерційного банку у звітному періоді відбулися значні зміни. Так, істотно зменшилась у них частка коштів до запитання клієнтів (на 14,5 % )і строкових депозитів клієнтів (на 3,3 %)за одночасного підвищення частки депозитів та кредитів банків (на 14,7 %). Це свідчить про обмежені можливості банку самостійно залучати у звітному періоді кошти підприємств і організацій, що примусило його залучати більш дорогі ресурси у вигляді позичених коштів, тобто депозитів і кредитів інших банків.

Для зручності аналізу ресурси комерційного банку в процесі їх вивчення класифікують за різними ознаками:

належністю;

місцем мобілізації;

можливостями прогнозування.

За належністю ресурси комерційного банку поділяють на власний капітал і зобов'язання. Залежно від місця мобілізації ресурси поділяють на мобілізовані самим банком і отримані від інших банків. Залежно від можливості прогнозування величини ресурси поділяють на ресурси прямого і непрямого прогнозування.

До ресурсів прямого прогнозування належать:

статутний капітал банку;

резервні фонди, сформовані за рахунок відрахування від прибутку;

нерозподілений прибуток;

строкові депозити клієнтів.

Ресурси непрямого прогнозування складаються:

з коштів у розрахунках;

коштів і депозитів юридичних і фізичних осіб до запитання;

інших зобов'язань;

• цінних паперів власного боргу.

Наведені дані ще раз підтверджують, що аналіз структури пасивних операцій здійснюється за різними ознаками та критеріями, вид яких залежить від поставленої мети аналізу.

Після вивчення структури пасивних операцій на подальших етапах аналізу дається характеристика кожної їх складової.

Питання для самоконтролю

Розкрийте сутність пасивних операцій комерційного банку.

Назвіть критерії оцінки ресурсів комерційного банку.

77

Розділ 2

Укажіть склад ресурсів прямого прогнозування.

Що входить до складу ресурсів непрямого прогнозування?

Що є головною метою аналізу пасивних операцій?

2.2. Аналіз структури капіталу банку, виявлення його суми за балансом та ефективність його використання

Власний капітал комерційного банку становить одне з головних джерел ресурсів банку. За рахунок власного капіталу банки покривають близько 20—25 % загальної потреби в ресурсах. Він незамінний на початкових етапах діяльності банку, коли засновники здійснюють низку первісних витрат, без яких банк не може почати своєї діяльності. Не менш важлива роль власного капіталу банку як джерела фінансування витрат банку на наступних етапах його діяльності.

Крім того, значення для діяльності банку має капітал, оскільки від його розміру істотною мірою залежать:

фінансовий стан банку;

забезпеченість ресурсами, потрібними для роботи банку;

створення бази для подальшого зростання і розширення;

захист банку від ризиків;

довіра до банку клієнтів, зокрема інвесторів.

Термін капітал (фр., англ. — capital, лат. — captalis — головний) означає багатство (цінні папери, грошові кошти, майно), яке використовується для збільшення самого себе.

Виходячи з цього, можна дати таке визначення капіталу комерційного банку — це сукупність внесених власниками — учасниками капіталу — власних коштів, які зростають у результаті ефективної банківської діяльності у процесі капіталізації прибутку, а також за рахунок додаткових надходжень з боку учасників.

Порівняно з іншими сферами підприємницької діяльності капітал комерційних банків має значно меншу частку в сукупному капіталі. Це пояснюється специфікою діяльності комерційної банківської установи, яка здійснює мобілізацію вільних коштів на грошовому ринку і надає їх у борг. Тому капітал банківської діяльності має призначення, що відрізняється від інших сфер підприємницької діяльності.

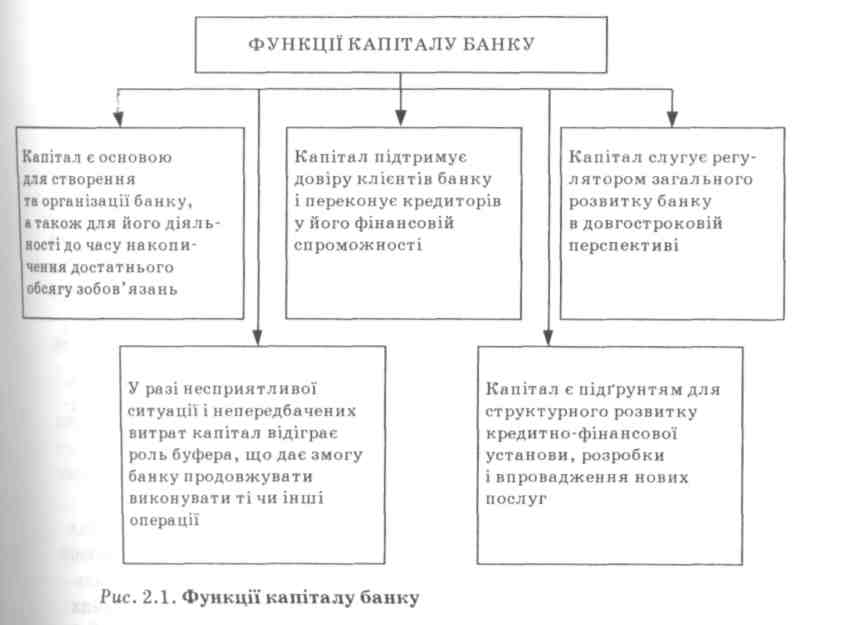

Сутність банківського капіталу виявляється через його функції (рис. 2.1).

Отже, капітал банку в процесі організації банківської діяльності одночасно виконує кілька функцій, що забезпечує найвищий ефект від проведення банківських операцій, тобто максимізацію прибутку.

78

Аналіз

капіталу

та

зобов'язань

комерційного

банку

Якщо в інших сферах підприємницької діяльності капітал забезпечує платоспроможність і виконує більшість оперативних функцій підприємства, то комерційному банку капітал потрібний перш за все для страхування інтересів вкладників. Тобто першочергове призначення капіталу банку — це виконання ним захисної функції.

У зв'язку з цим розмір капіталу є важливим фактором надійності функціонування банку і повинен перебувати під суворим контролем Національного банку України, що регулює діяльність комерційних банків.

Основні завдання аналізу власного капіталу комерційного банку такі:

оцінка стану капіталу комерційного банку;

вивчення змін у структурі власного капіталу банку;

характеристика ефективності використання власного капіталу комерційним банком.

Джерелами інформації для аналізу капіталу банку є:

• балансовий звіт;

79

Розділ 2

звіт про достатність капіталу;

звіт про прибутки та збитки;

дані аналітичного обліку;

різноманітні позаоблікові матеріали.

Математична формула капіталу в обліку відповідно до міжнародних стандартів така:

Капітал = Активи - Зобов язання

Отже, капітал банку — це залишковий інтерес банку в активах за вирахуванням зобов'язань.

Капітал банку відображається в класі 5 Плану рахунків бухгалтерського обліку комерційних банків, затвердженого постановою Правління Національного банку України від 21 листопада 1997 р. № 388 з урахуванням подальших змін і доповнень.

У консолідованому балансі банку відображається сукупний капітал.

Проте для аналізу реального капіталу та для розрахунку економічних нормативів слід визначити чистий, або регулятивний, капітал.

Регулятивний капітал банку обчислюється за формулою

РК = ОК + ДК- В,

де PK — регулятивний капітал банку; OK — основний капітал (капітал І рівня); ДК — додатковий капітал (капітал II рівня); В — відвернення.

Регулятивний капітал є одним із найважливіших показників діяльності банків, основним призначенням якого є покриття негативних наслідків різноманітних ризиків, які банки беруть на себе в процесі своєї діяльності, та забезпечення захисту вкладів, фінансової стійкості й стабільності діяльності банків.

Банки з метою визначення реального розміру регулятивного капіталу з урахуванням ризиків у своїй діяльності зобов'язані постійно оцінювати якість усіх своїх активів і позабалансових зобов'язань (здійснювати їх класифікацію, визначати сумнівні та безнадійні щодо погашення); здійснювати відповідні коригування їх власності шляхом формування резервів для покриття очікуваних (можливих) збитків за зобов'язаннями контрагентів. Банки формують резерви за такими активними операціями: кредитними операціями; операціями з цінними паперами; дебіторською заборгованістю; простроченими понад ЗО днів та сумнівними до отримання нарахованими доходами за активними операціями; коштами, розміщеними на кореспондентських рахунках у банках (резидентах і нерезидентах), які визнані банкрутами або ліквідовуються за рішенням уповноважених органів або які зареєстровані в офшорних зонах.

Порядок класифікації активних операцій банків і визнання їх нестандартними, формування та використання резервів під ці операції, мінімальний розмір резервів під активні операції банків установлю-

80

Аналіз

капіталу

та

зобов'язань

комерційного

банку

Аналіз

капіталу

та

зобов'язань

комерційного

банку

ється відповідними нормативно-правовими актами Національного банку України. Ці питання буде розглянуто в наступних темах посібника.

Основний капітал вважається більш незмінним, тобто таким, що не підлягає передаванню, перерозподілу та повинен повністю покривати поточні збитки.

До складу основного капіталу (капіталу І рівня) входять:

• фактично сплачений зареєстрований статутний капітал (за підсумками року на основі фінансової звітності розмір статутного ка піталу коригується на індекс девальвації чи ревальвації гривні за раху нок і в межах валових доходів або валових витрат банку відповідно до методики, визначеної Національним банком);

розкриті резерви, створені або збільшені за рахунок нерозподі леного прибутку (резерви, оприлюднені банком у фінансовій звітності);

дивіденди, спрямовані на збільшення статутного капіталу;

емісійні різниці. Емісійні різниці (емісійний дохід) — сума перевищення доходів, отриманих підприємством від первинної емісії (випуску) власних акцій та інших корпоративних прав над номіналом таких акцій (інших корпоративних прав);

резервні фонди, що створюються згідно із законами України;

загальні резерви, що створюються під невизначений ризик при проведенні банківських операцій:

прибуток минулих років;

• прибуток минулих років, що очікує на затвердження. Зареєстрований сплачений статутний капітал — номінальна

вартість, одержана банком від акціонерів від реалізації акцій.

Капіталізовані дивіденди — дивіденди, спрямовані на збільшення статутного капіталу в разі прийняття рішення загальними зборами акціонерів про капіталізацію дивідендів.

Емісійні різниці — суми понад номінальну вартість, одержані від реалізації акцій.

Резервні фонди утворюються за рахунок прибутку і призначені для покриття можливих збитків та інших витрат. Відрахування до резервних фондів здійснюється в розмірах, передбачених законодавством.

Прибутки минулих років — накопичена сума чистого доходу, зароблена з моменту організації банку, за вирахуванням підсумкової суми дивідендів, сплачених акціонерам.

Прибуток минулого року, що очікуєна затвердження, — це прибуток до його затвердження зборами акціонерів.

Ці складові включають до капіталу І-го рівня лише за умови, що вони відповідають таким критеріям:

• відрахування до резервів і фондів здійснено з прибутку після опо даткування або з прибутку до оподаткування, скоригованого на всі по тенційні податкові зобов'язання;

Розділ 2

призначення резервів та фондів і рух коштів за цими резервами і фондами окремо розкрито в оприлюднених звітах банку;

фонди мають перебувати в розпорядженні банку з метою необмеженого і негайного їх використання для покриття збитків;

будь-яке покриття збитків за рахунок резервів та фондів проводиться лише через рахунок прибутків та збитків.

При цьому необхідно враховувати те, що загальний розмір основного капіталу визначається з урахуванням очікуваних (можливих) збитків за невиконаними зобов'язаннями контрагентів та зменшується на суму:

недосформованих резервів під можливі збитки: за кредитними операціями; операціями з цінними паперами; дебіторською заборгованістю; простроченими понад ЗО днів та сумнівними до отримання нарахованими доходами за активними операціями; коштами, розміщеними на кореспондентських рахунках у банках (резидентах і нерезидентах), які визнані банкрутами або ліквідовуються за рішенням уповноважених органів або які зареєстровані в офшорних зонах;

нематеріальних активів за вирахуванням суми зносу;

капітальних вкладень у нематеріальні активи;

збитків минулих років, що очікують на затвердження;

збитків поточного року.

Додатковий капітал має менш постійний характер, його розмір піддається змінам.

Додатковий капітал (капітал II рівня) складається з таких елементів:

резерви під стандартну заборгованість інших банків;

резерви під стандартну заборгованість клієнтів за кредитними операціями банків;

результати переоцінки статутного капіталу з урахуванням індексу девальвації чи ревальвації гривні;

результати переоцінки основних засобів;

прибуток поточного року;

субординований борг, що враховується до капіталу (субордино-ваний капітал).

Результати переоцінки основних засобів відображають результати індексації основних засобів.

Резерви під стандартну заборгованість інших банків та за кредитами, наданими клієнтам, — резерв на можливі втрати за заборгованістю інших банків та за кредитами, які надані клієнтам.

Субординований капітал включає кошти, залучені від юридичних осіб — резидентів і нерезидентів, як у національній, так і в іноземній валюті на умовах субординованого боргу.

82

Аналіз

капіталу

та

зобов'язань

комерційного

банку

Аналіз

капіталу

та

зобов'язань

комерційного

банку

Субординований борг — це звичайні незабезпечені боргові капітальні інструменти (складові елементи капіталу), які відповідно до угоди не можуть бути взяті з банку раніше ніж через п'ять років, а у разі банкрутства чи ліквідації повертаються інвестору після погашення претензій усіх інших кредиторів. Сума таких коштів, включених до капіталу, не може перевищувати 50 % розміру основного капіталу з щорічним зменшенням на 20 % від його первісної вартості протягом п'яти останніх років дії угоди.

З метою запозичення коштів на довгостроковій основі банки вдаються до емісії довгострокових цінних паперів (боргових зобов'язань). Як передбачено Базельською угодою про міжнародні стандарти капіталу, випуск таких паперів банки можуть використовувати для збільшення сукупного капіталу, адже зазначені зобов'язання мають характер або субординованих (тобто підпорядкованих), або зобов'язань другої черги. Це означає, що в разі ліквідації банку сукупні зобов'язання мають погашатися після розрахунків із вкладниками та кредиторами, але перед розрахунками з акціонерами. В контексті фінансового обліку субординований капітал є зобов'язаннями банку, але йому властиві й ознаки власного капіталу. Зокрема, в разі погіршення фінансового стану банку-боржника виплата процентів інвесторам може (якщо це передбачено угодою) призупинитися; у разі ліквідації банку власники субординованого капіталу отримують свої кошти лише після погашення претензій вкладників та кредиторів, але перед розрахунками з акціонерами; можливе переведення (конвертування) субординованого капіталу до категорії статутного (в установленому чинним законодавством порядку).

Залучення коштів на умовах субординованого боргу вигідніше (порівняно з іншими методами збільшення капіталу) для банків із кількох причин. Головні серед них такі:

субординовані зобов'язання менш ризиковані, ніж, наприклад, акції банку, оскільки мають нижчий рівень дохідності та є дешевшим (порівняно з емісією акцій) джерелом формування банківського капіталу;

проценти за субординованим боргом сплачуються за рахунок збільшення валових витрат;

боргові зобов'язання не надають їх власникам права на управління банком, тобто не виникає загрози втрати акціонерами контролю над банківською установою;

механізм залучення грошових коштів на умовах субординованого боргу простіший, ніж застосовуваний, наприклад, у разі емісії акцій;

• формування капіталу шляхом емісії субординованих зобов'язань і цінних паперів сприяє підвищенню прибутковості акцій (звісно, якщо дохід від розміщення коштів перевищує витрати, пов'язані з їх запо зиченням);

83

Розділ

2

Розділ

2

• залучення коштів на умовах субординованого боргу є прийнят нішим для банків також з огляду на складну економічну ситуацію в Україні, за якої банківським установам проблематично розміщувати акції, оскільки їх придбання можливе лише за рахунок власних коштів акціонерів (засновників).

Водночас залучення коштів на умовах субординованого боргу має й деякі недоліки:

не всі банки можуть сповна користуватися зазначеним джерелом капіталу, адже воно наповнюється лише за наявності довіри інвесторів до країни та до конкретного банку. Міжнародна рейтингова агенція "Fitch" нещодавно присвоїла Україні довго- і короткостроковий валютні рейтинги на рівні відповідно "В-"і "В", а також довгостроковий рейтинг зобов'язань у місцевій валюті на рівні "В-". Експерти агенції пов'язують порівняно низькі рейтинги нашої країни з її економічним станом, макроекономічною та політичною нестабільністю, реструктуризацією боргу, а також із млявістю структурних реформ;

зазначений вище спосіб формування капіталу впливає на співвідношення власного і залученого та позиченого капіталів. Він може справляти негативний вплив також на фінансову стійкість банку та на курс його акцій. Законом України "Про банки і банківську діяльність" спеціалізованим банкам (за винятком Ощадного) забороняється залучати вклади (депозити) фізичних осіб в обсягах, що перевищують 5 % від капіталу банку. Оскільки капітал банку, як зазначається в законі, — це залишкова вартість активів банку після врахування всіх його зобов'язань, то збільшення останніх (у тому числі за рахунок субординованого боргу) впливає на співвідношення власних і залучених коштів.

За економічною сутністю субординовані зобов'язання є для банку позичковими грошовими коштами, які, зрештою, потрібно повертати власникам. Та з огляду на достатньо тривалий строк використання зазначених коштів і можливість їх конвертування (зокрема на акції банку) такі позичкові кошти прирівнюються до власних. Банки можуть погашати попередній борг за рахунок нового, користуючись цим джерелом коштів необмежено довго.

Кошти, залучені на умовах субординованого боргу, можуть включатися до капіталу банку після отримання дозволу Національного банку України в разі їх відповідності таким критеріям:

є небезпечними, субординованими і повністю сплаченими;

не можуть бути погашені за ініціативою власника;

можуть вільно брати участь у покритті збитків без пред'явлення банку вимоги щодо припинення торговельних операцій;

дають можливість відстрочення обслуговування зобов'язань щодо сплати відсотків, якщо рівень прибутковості не дозволяє банку здійснити такі виплати.

84

Аналіз

капіталу

та

зобов'язань

комерційного

банку

Аналіз

капіталу

та

зобов'язань

комерційного

банку

Відповідно до вимог Національного банку України банки, строк діяльності яких не менше ніж один рік (з метою підвищення рівня капіталізації), можуть залучати незабезпечені кошти юридичних осіб — резидентів і нерезидентів (далі — інвестор) у грошовій формі — як у національній, так і в іноземній вільно конвертованій валюті і групи класифікатора іноземних валют Національного банку (далі — іноземна валюта) на умовах субординованого боргу з подальшим урахуванням цих коштів до капіталу банку (капіталу II рівня).

Залучення коштів на умовах субординованого боргу з метою урахування цих коштів до капіталу банку може здійснюватися у вигляді кредитів (депозитів) від банків та депозитів інших юридичних осіб (не-банківських установ).

Мінімальна сума залучених коштів на умовах субординованого боргу для врахування цих коштів у розрахунок капіталу банку становить 100 тис.грн.

Банк має право залучати кошти на умовах субординованого боргу в іноземній валюті, якщо ним отримано письмовий дозвіл Національного банку України на здійснення операцій з валютними цінностями в частині залучення та розміщення іноземної валюти на валютному ринку України та/або міжнародних ринках.

У разі залучення коштів на умовах субординованого боргу від нерезидентів в іноземній валюті угода про залучення коштів на умовах субординованого боргу підлягає обов'язковій реєстрації в Національному банку України відповідно до Положення про порядок реєстрації договорів, які передбачають виконання резидентами боргових зобов'язань перед нерезидентами за залученими від нерезидентів кредитами, позиками в іноземній валюті, затвердженого постановою Правління Національного банку України від 22 грудня 1999 р. № 602 (z0015-99).

Реєстрація має бути здійснена до часу фактичного одержання банком коштів на умовах субординованого боргу.

Кошти, залучені на умовах субординованого боргу, включають до розрахунку капіталу після дати прийняття комісією Національного банку рішення України про надання дозволу, починаючи з дня отримання від банку-боржника форми № 610 "Інформація про включення субординованого боргу в розрахунок капіталу банку".

Якщо кошти на умовах субординованого боргу залучені в іноземній валюті, то для визначення розміру субординованого боргу, що має враховуватися до капіталу банку, вони перераховуються в гривні за офіційним курсом гривні щодо іноземних валют, установленим Національним банком України на дату зарахування коштів на кореспондентський рахунок банку-боржника, та їх розмір фіксується в дозволі.

Кошти, залучені на умовах субординованого боргу, включають до капіталу банку в розмірі відповідно до наданого дозволу, але не більше

85

Розділ 2

ніж сума, яка обліковується на рахунок 3660 "Субординований борг банку" з урахуванням строку, що залишився до дати погашення.

Якщо на умовах субординованого боргу кошти залучені строком на п'ять років, то сума субординованого боргу включається до капіталу банку з щорічним зменшенням розміру цих коштів на 20 % від їх первісного розміру на кінець кожного річного періоду за таким графіком:

Кошти, залучені на умовах субординованого боргу строком понад п'ять років, включають до розрахунку суми капіталу банку в період, що перевищує п'ять років, — у повній сумі, в останні п'ять років дії угоди — за графіком, наведеним вище.

Розглянемо приклад розрахунку суми субординованого боргу, що включається до капіталу банку:

Строк дії угоди 7 років (з 01.10.2001 до ЗО.09.2008);

сума субординованого боргу, що включається до розрахунку капіталу банку, — 400 000 грн.

Розрахунок суми, що включається до капіталу, здійснюється у такому порядку:

з 01.10.2001 до 30.09.2004 — 100 % — 400 000 грн; з 01.10.2004 до 30.09.2005 — 80 % — 320 000 грн; з 01.10.2005 до 30.09.2006 — 60 % — 240 000 грн; з 01.10.2006 до 30.09.2006 — 40 % — 160 000 грн; з 01.10.2007 до 30.09.2008 — 20 % — 80 000 грн; наО1.10.2008 — 0.

Розмір коштів, залучених на умовах субординованого боргу, що включається до розрахунку капіталу банку, визначається за формою звітності № 610 "Інформація про включення субординованого боргу в розрахунок капіталу банку", яка подається банком-боржником до Національного банку України.

Територіальне управління Національного банку України (або структурний підрозділ центрального апарату Національного банку, який безпосередньо здійснює нагляд за банком-боржником) подає акт пере-

86

Аналіз

капіталу

та

зобов'язань

комерційного

банку

Аналіз

капіталу

та

зобов'язань

комерційного

банку

вірки та свої пропозиції до комісії Національного банку України про скасування дозволу.

Здати прийняття рішення комісією Національного банку України про скасування дозволу сума залучених коштів, що врахована до капіталу банку на умовах субординованого боргу, не враховується до капіталу банку II рівня.

Як зазначалося вище, за Базельською угодою капітал банку складається з елементів капіталу І та II рівнів, які певною мірою лімітуються й обмежуються. Згідно із Законом України "Про банки і банківську діяльність" до банківського капіталу входять основний і додатковий капітали. У свою чергу, додатковий капітал, який не повинен бути більшим за основний, включає, зокрема, гібридні (борг/капітал) капітальні інструменти та субординований борг. Максимальна сума субординованого строкового боргу обмежується 50 % суми елементів капіталу І рівня.

Серед гібридних (борг/капітал) капітальних інструментів є такі, яким властиві ознаки й акціонерного капіталу, й боргу. Ці інструмен-тиурізних країнах мають певні відмінності. Але основні критерії, яким вони відповідають, однакові:

гібридні капітальні інструменти є незабезпеченими, субордино-ваними і повністю сплаченими;

вони не можуть бути погашеними з ініціативи власника (або без попереднього дозволу на це наглядового органу);

гібридні капітальні інструменти можна вільно використовувати для покриття збитків, не висуваючи банку вимоги щодо припинення торгових операцій;

капітальний інструмент (на відміну від дивідендів або простого акціонерного капіталу та подібно до кумулятивних привілейованих акцій) передбачає можливість відстрочення обслуговування зобов'язань щодо сплати процентів, якщо рівень прибутковості банку не дає змоги зробити такі виплати.

Норми чинного українського законодавства не містять чіткого переліку видів гібридних капітальних інструментів, проте визначають критерії, яким вони мають відповідати. Ці критерії практично узгоджуються з Базельською угодою про капітал.

Для визначення реального розміру регулятивного капіталу банку, що перебуває в його господарському обороті, загальний розмір капіталу першого і другого рівнів додатково зменшується на балансову вартість відвернень, тобто таких активів:

акцій та інших цінних паперів з нефіксованим прибутком у портфелі банку на продаж та інвестицій, випущених банком;

інвестицій у капітал (що не консолідуються) інших банків та фінансових установ у розмірі 10 % і більше їх статутного капіталу та в дочірні установи;

87

Розділ 2

• коштів, вкладених в інші банки на умовах субординованого боргу.

Стан капіталу банку (як і будь-якої установи або фірми) характеризується його розміром, структурою (відносними частками різноманітних його складових) і темпами зростання як капіталу в цілому, так і окремих його складових. Тому при проведенні аналізу стану капіталу насамперед необхідно визначити відповідність його розміру вимогам Національного банку України. Відповідно до інструкціїНБУ "Про порядок регулювання діяльності банків в Україні" від 28 серпня 2001 р. розмір регулятивного капіталу Національний банк установлює норматив мінімального розміру регулятивного капіталу (if,), якого всі банки зобов'язані дотримуватися.

Мінімальний

розмір регулятивного капіталу![]() діючих

банків має становити:

діючих

банків має становити:

• для місцевих кооперативних банків:

на 17 січня 2003 р. — не менше ніж 1 000 євро,

на 1 січня 2004 р. — не менше ніж 1 150 000 євро,

на 1 січня 2005 р. — не менше ніж 1 300 000 євро,

на 1 січня 2006 р. — не менше ніж 1 400 000 євро,

на 1 січня 2007 року — не менше ніж 1 500 000 євро;

• для банків, які здійснюють діяльність на території однієї області (регіональних), у тому числі спеціалізованих ощадних та іпотечних:

до 17 січня 2003 р. — не менше ніж 3 000 000 євро,

до 1 січня 2004 р. — не менше ніж 3 500 000 євро,

до 1 січня 2005 р. — не менше ніж 4 000 000 євро,

до 1 січня 2006 р. — не менше ніж 4 500 000 євро,

до 1 січня 2007 р. — не менше ніж 5 000 000 євро;

• для банків, які здійснюють діяльність на території всієї України (міжрегіональних), у тому числі спеціалізованих інвестиційних і роз рахункових (клірингових), центрального кооперативного банку:

до 17 січня 2003 р. — не менше ніж 5 000 000 євро,

до 1 січня 2004 р. — не менше ніж 5 500 000 євро,

до 1 січня 2005 р. — не менше ніж 6 000 000 євро,

до 1 січня 2006 р. — не менше ніж 7 000 000 євро,

до 1 січня 2007 р. — не менше ніж 8 000 000 євро.

Мінімальний розмір регулятивного капіталу іінову створених

банків

має становити:![]()

• для місцевих кооперативних банків:

— до одного року діяльності — 1 000 000 євро,

88

Аналіз

капіталу

та

зобов'язань

комерційного

банку

Аналіз

капіталу

та

зобов'язань

комерційного

банку

до двох років діяльності — 1 100 000 євро,

до трьох років діяльності — 1 200 000 євро,

до чотирьох років діяльності — 1 350 000 євро,

починаючи з п'ятого року діяльності — 1 500 000 євро;

• для банків, які здійснюють діяльність на території однієї області (регіональних), у тому числі спеціалізованих ощадних та іпотечних:

до одного року діяльності — 3 000 000 євро,

до двох років діяльності — 3 500 000 євро,

до трьох років діяльності — 4 000 000 євро,

до чотирьох років діяльності — 4 500 000 євро,

починаючи з п'ятого року діяльності — 5 000 000 євро;

• для банків, які здійснюють свою діяльність на території всієї України (міжрегіональних), у тому числі спеціалізованих інвестиційних і розрахункових (клірингових), центрального кооперативного банку:

до одного року діяльності — 5 000 000 євро,

до двох років діяльності — 5 500 000 євро,

до трьох років діяльності — 6 000 000 євро,

до чотирьох років діяльності — 7 000 000 євро,

починаючи з п'ятого року діяльності — 8 000 000 євро.

Національний банк залежно від економічного становища країни, стану світових фінансово-кредитних і валютних ринків та відповідно до змін курсу національної валюти може переглянути мінімальний розмір регулятивного капіталу. Для банків встановлюється перехідний період для нарощування капіталу згідно з розробленими банками програмами капіталізації.

89

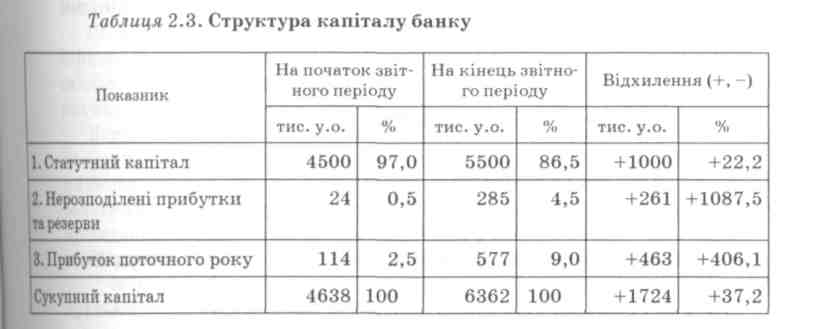

На наступному етапі аналізується характеристика змін у структурі капіталу його складових (табл. 2.3).

Розділ 2

Дані табл. 2.3 свідчать, що сукупний капітал банку на кінець звітного періоду проти даних на початок звітного періоду зріс на 1724 тис. у. о., або на 37,2 % , в основному за рахунок збільшення статутного капіталу на 1000 тис. у. о., або на 22,2 %, нерозподілених прибутків і резервів — на 261 тис. у. о., або на 1087,5 % , та на 463 тис. у. о., або на 406,1 % , за рахунок прибутків поточного року.

За звітний період відбулися також значні зміни в структурі капіталу банку. Так, при зростанні абсолютної суми статутного капіталу його частка в загальній сумі капіталу зменшилася з 97 % на початок звітного періоду до 86,5 % на кінець звітного періоду за одночасного збільшення частки нерозподілених прибутків минулих періодів та резервів, сформованих за рахунок відрахувань від прибутку. Наведені дані підтверджують ефективну (прибуткову) роботу банку.

В аналогічному порядку аналізують зміни у структурі сукупного і регулятивного капіталу.

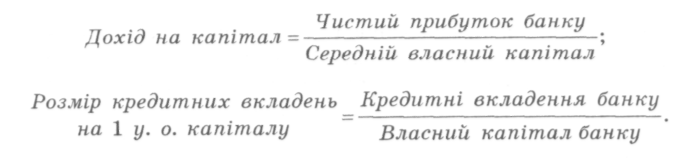

Крім аналізу структури капіталу, у процесі аналізу дуже важливо визначити ефективність його використання.

Аналіз проводять за допомогою таких показників:

• дохід на капітал;

• величина кредитних вкладень на 1 у. о. капіталу. Ці показники розраховують таким чином:

Наведені показники аналізують шляхом зіставлення даних на звітну дату з даними на відповідну дату минулого року.

На подальших етапах аналізу власного капіталу банку здійснюється детальний аналіз достатності банківського капіталу та змін, які відбулися в його складових.

Питання для самоконтролю

Назвіть функції капіталу банку.

Що входить до складу основного капіталу?

Що входить до складу додаткового капіталу?

Яке першочергове призначення власного капіталу комерційного банку?

З яких компонентів складаються відвернення?

Аналіз

капіталу

та

зобов'язань

комерційного

банку

Аналіз

капіталу

та

зобов'язань

комерційного

банку

Назвіть показники, що характеризують ефективність використання капіталу комерційного банку.

Якими показниками характеризується стан капіталу банку?

Охарактеризуйте вимоги міжнародного співтовариства і чинного вітчизняного законодавства до структури капіталу банку.