- •1. Методические рекомендации по организации изучения 4

- •2. Конспект лекций 6

- •1. Методические рекомендации по организации изучения дисциплины

- •2. Конспект лекций Раздел 1. Общая теория статистики Тема 1.1. Предмет, метод и организация статистики

- •1.Предмет общей теории статистики

- •2. Стадии и методы статистического исследования

- •3. Задачи общей теории статистики

- •Тема 1.2. Статистическое наблюдение социально-экономических явлений и процессов

- •1. Сущность статистического наблюдения

- •3. Основные организационные формы, виды и способы статистического наблюдения

- •Тема 1.3. Сводка и группировка статистических данных

- •2. Методика построения группировок.

- •Тема 1.4. Статистические показатели

- •1. Абсолютные и относительные величины

- •2. Средние величины

- •Тема 1.5. Показатели вариации и анализ вариационных рядов

- •1. Понятие вариации. Расчет среднего линейного отклонения

- •2. Расчет дисперсии и среднего квадратического отклонения по

- •3. Расчет дисперсии по формуле по индивидуальным данным

- •4. Показатели относительного рассеивания

- •5. Показатели характеристики вариационных рядов

- •6. Понятие рядов распределения

- •7. Понятие статистических графиков

- •Тема 1.6. Выборочное наблюдение

- •1. Понятие выборочного метода

- •2. Ошибки, возникающие при выборочном наблюдении

- •3. Классификация выборок

- •4. Определение объема выборки

- •Тема 1.7. Статистическое изучение взаимосвязи социально-экономических явлений

- •1. Виды статистической связи

- •2. Методы изучения статистической связи

- •Тема 1.8. Ряды динамики

- •1. Понятие и классификация рядов динамики

- •2. Статистические показатели ряда динамики

- •3. Метод скользящей средней

- •4. Метод аналитического выравнивания

- •5. Расчет индекса сезонности

- •Тема 1.9. Экономические индексы

- •1. Понятие индексов. Их виды

- •2. Расчет сводного индекса

- •3. Расчет среднеарифметического индекса

- •4. Расчет среднегармонического индекса

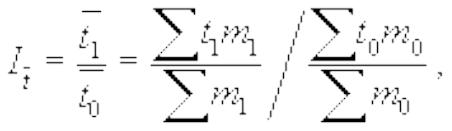

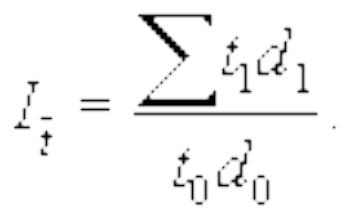

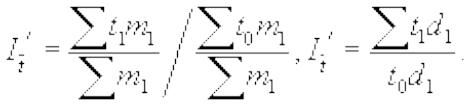

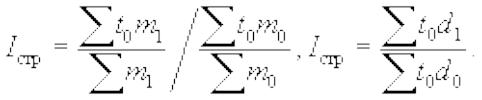

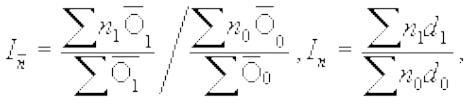

- •5. Расчет индексов средних величин

- •Тема 1.10. Статистические методы моделирования и прогнозирования социально-экономических явлений и процессов

- •1. Теоретикие основы методов социально-экономического

- •Раздел II. Социально-экономическая статистика Тема 2.1. Предмет, метод и организация статистики

- •1. Предмет социально-экономической статистики

- •2. Статистическая методология. Закон больших чисел.

- •3. Задачи социально-экономической статистики

- •4. Организация получения статистической информации

- •5. Унифицированные формы статистического наблюдения

- •6. Система стандартных классификаций и регистров

- •7. Принципы ведения Генеральной совокупности объектов статистического наблюдения

- •Тема 2.2. Статистика населения

- •1. Статистика населения

- •Тема 2.3. Статистика ранка труда

- •1. Статистика рынка труда, занятости, безработицы, затрат на рабочую силу и оплаты труда

- •Тема 2.4. Баланс активов и пассивов и статистика национального богатства

- •Тема 2.5. Анализ эффективности функционирования предприятий и организаций

- •1.Общие понятия эффективности деятельности.

- •2. Статистика промышленности.

- •3. Статистика инвестиций

- •Тема 2.6. Статистика товарооборота, товарных запасов, потребления и покупательского спроса

- •1. Статистика товарооборота, товарных запасов, потребления и покупательского спроса

- •Тема 2.7. Статистика цен и инфляции

- •1.Система показателей статистики цен и методы расчета

- •3. Статистика цен производителей продукции промышленности

- •4. Статистика цен строительной продукции

- •5. Статистика цен в сельском хозяйстве

- •6. Основные статистические показатели оценки инфляции

- •Тема 2.8. Статистика доходов и потребления населением товаров и услуг

- •1.Показатели доходов населения

- •2. Методы изучения дифференциации доходов населения, уровня

- •Распределение населения по размеру среднедушевого денежного дохода в 2010 г.

- •3. Показатели расходов и потребления населения товаров и услуг

- •Баланс денежных доходов и расходов населения

- •4. Обобщающие показатели уовня жизни населения

- •5. Статистика социальной сферы

- •Раздел 3. Система национальных счетов Тема 3.1. Система нациолнальных счетов.

- •1.Определение и задачи системы национальных счетов

- •2. Теоретико-методологические основы снс

- •3. Снс как система макроэкономических показателей

- •4. Валовой внутренний продукт

- •Тема 3.2. Межотраслевой и платежный балансы

- •1. Межотраслевой баланс

- •Общая схема межотраслевого баланса (базовая таблица в системе таблиц «затраты выпуск»)

- •2.Платежный баланс

- •Раздел IV. Статистика финансов Тема 4.1. Статситика финансов

- •2. Метод статистики финансов

- •3. Задачи статистики финансов

- •4. Статистика государственных финансов

- •5. Основы высших финансовых вычислений

- •6. Статистика финансов предприятий и организаций

- •Тема 4.2. Статситика бюджета и бюджетной системы. Статистика налогообложения

- •1. Статистика бюджета и бюджетной системы

- •2. Статистика налогообложения

- •Тема 4.3. Статситика денежного обращения. Статистика биржевой и банковской деятельности

- •1. Статистика денежного обращения

- •2. Статистика кредита

- •3. Статистика валютного регулирования и валютного контроля

- •4. Статистика рынка ценных бумаг и фондовых бирж

- •5. Статистика банковской деятельности

- •6. Статистика страхования и страхового рынка

- •2 Практикум по дисциплине

- •2.1. Задачи к разделу 1 «Общая теория статистики»

- •2.2. Задачи к разделу 2 «Социально-экономическая статистика»

- •2.3. Задачи к разделу 3 «Система национальных счетов»

- •2.4. Задачи к разделу 4 «Статистика финансов»

- •4 Методические рекомендации преподавателям по эффективным средствам, методам и технологиям обучения дисциплине

- •5 Методические указания по организации самостоятельной работы студентов

- •Конспект лекций.

- •6 Содержание и методика проведения промежуточных аттестаций (экзаменов)

- •Тестовые задания по разделу «Общая теория статистики»

- •Тестовые задания по 2 разделу «Социально-экономическая статистика»

- •Тестовые задания по 3 разделу «Система национальных счетов»

- •Тестовые задания по 4 разделу «Статистика финансов»

2. Статистика кредита

Предоставление кредитов является основной экономической функцией банковских учреждений.

Задачи социально-экономического статистического анализа определяются экономическим содержанием и основными функциями кредита как экономической, социальной и финансовой категории и его ролью в процессе кредитования физических и юридических лиц-клиентов.

Кредит - это разновидность экономической сделки, договор между юридическими и физическими лицами о займе, или ссуде. Один из партнеров (кредитор) предоставляет другому (заемщику) деньги (в некоторых случаях имущество) на определенный срок с условием возврата эквивалентной стоимости с оплатой этой услуги в виде процента. Срочность, возвратность и, как правило, платность - принципиальные характеристики кредита.

Рассмотрим основные показатели кредитной статистики.

Показатель кредитной сделки как разновидности обмена можно представить следующей формулой:

![]()

где S - конечная величина в будущем, включающая в себя выданную ссуду и процент за ее использование;

P - величина предоставленного кредита;

f - функциональная зависимость;

t - срок предоставления кредита;

IR - процентная ставка по конкретному кредиту.

Кредит предоставляется конкретному заемщику только при условии его кредитоспособности и платежеспособности. Поэтому анализ уровня кредитоспособности клиента (или уровня кредитного риска для заемщика) осуществляется достаточно регулярно. Независимо от репутации (рейтинга) нового клиента, а также по окончании финансового года для всех заемщиков желательно полностью проанализировать его финансовое состояние.

Анализ уровня кредитоспособности традиционных клиентов необходимо проводить так же регулярно с помощью методов экспресс-анализа. Кроме того, нужно анализировать и контролировать оптимальный уровень кредитного мультипликатора.

Максимальный размер риска определяется на одного заемщика или группу связанных заемщиков. Этот показатель выражается отношением совокупной суммы требований банка к заемщику или к группе взаимосвязанных заемщиков по кредитам, учтенным векселям, по депозитам в драгоценных металлах, другим долговым обязательствам (требования включаются в расчет с учетом степени риска) к величине капитала кредитной организации.

В соответствии с нормативами Центрального банка Российской Федерации значение этого показателя установлено в размере 25%.

Норматив кредитования банком своих акционеров (участников) и инсайдеров определяется как отношение суммы кредитов, гарантий и поручительств, предоставленных банком своим участникам, к собственным средствам (капиталу) банка. Совокупная величина этого норматива установлена Банком России в размере 20%.

Коэффициент автономии (Ka) выражается отношением общей величины собственных средств к итогу финансового баланса. Оптимальное значение Kа равно 0,50,6, т. е. сумма собственных средств заемщика должна составлять примерно половину всех средств предприятия. Этот коэффициент характеризует интересы учредителей, владельцев акций и кредиторов, а также финансовую структуру средств, которая выражается в невысоком удельном весе заемного капитала и более высоком уровне фондов, обеспеченных собственными средствами.

Коэффициент маневренности (Kм) рассчитывается как отношение собственного оборотного капитала (величина дебиторской задолженности и запасов ТМЦ за минусом кредиторской задолженности и задолженности по ссудам) к собственному капиталу заемщика. Величина этого коэффициента не должна быть меньше 0,5. С его помощью анализируют эффективность использования собственных средств клиента и своевременность погашения дебиторской и кредиторской задолженности и гибкость использования собственных средств заемщика.

Коэффициент покрытия (Kп) рассчитывается как сумма оборотных средств заемщика, распределенная на сумму краткосрочной задолженности. Ориентировочно Kп должен быть не меньше 2,02,5. Это означает, что на каждый рубль краткосрочных обязательств приходится не менее 2 руб. ликвидных средств.

Коэффициент абсолютной ликвидности (Kал) показывает степень мобильности активов заемщика, обеспечивающую своевременную выплату по его задолженности. Модификацией Kал является коэффициент ликвидности Kл, который представляет отношение суммы средств высокой и средней ликвидности к краткосрочной задолженности. Ориентировочно Кал и Кл должны быть не меньше 0,50,6. Недостаток ликвидных средств указывает на задержку платежей по текущим операциям и тем самым снижает ликвидность баланса. Излишек ликвидных средств - явление тоже нежелательное, поскольку оборотные активы используются с небольшим эффектом и (или) величина накопленной прибыли несоизмерима с размером капитальных вложений, а также может существовать задержка замены амортизационных объектов и пр.

Коэффициент иммобилизации (Kим), или коэффициент реальной стоимости основных фондов (ОФ), представляет собой отношение реального основного капитала, или стоимости ОФ (за вычетом износа), к итогу баланса заемщика. Обычно величина этого коэффициента не должна превышать 0,5.

Коэффициент модернизации (Kмд) рассчитывается как отношение суммы начисленной амортизации к первоначальной стоимости основного капитала клиента, включая нематериальные активы (цена предприятия, патенты и лицензии, товарные знаки, концессии, расходы на освоение новых технологий производства, НИР и др.). Данный коэффициент характеризует интенсивность высвобождения средств, вложенных в основные фонды. Оптимальное значение Kмд равняется 0,3 -0,5.

Коэффициент задолженности (Kз) выражается отношением величины заемных средств к сумме собственного капитала. Оптимальное значение - примерно = 0,3-0,5.

Индекс финансовой напряженности (Ифо) выражается отношением величины заемных средств к общей сумме капитала.

Коэффициент покрытия инвестиции (Kпи) характеризует часть актива баланса, финансируемую за счет устойчивых источников, а именно величину собственных средств, средне- и долгосрочных обязательств по отношению к активу баланса-нетто.

Кроме перечисленных показателей широкое применение при анализе кредитов находят такие статистические методы, как анализ динамики, структуры, индексный метод, корреляционно-регрессионный анализ, которые позволяют оценить структуру, объем, динамику и оборачиваемость кредитных вложений.

Самостоятельным объектом изучения в статистике кредита являются просроченные ссуды по их объему, составу и динамике.

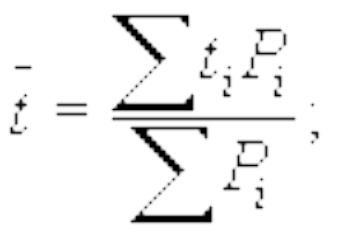

Средний размер кредита (ссуды) определяется по формуле средней арифметической взвешенной:

![]()

где

![]() - средний размер ссуды;

- средний размер ссуды;

Рi - размер i-й ссуды;

ti - срок i-й ссуды.

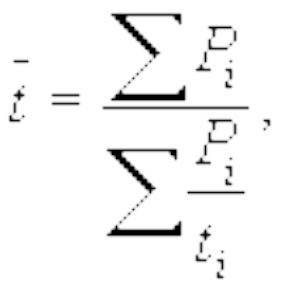

Средний срок кредита может быть исчислен по формулам:

■ средней арифметической взвешенной (при этом весами являются размеры выданных ссуд):

■ средней гармонической взвешенной (когда вместо размеров ссуд известна продолжительность оборота каждой ссуды):

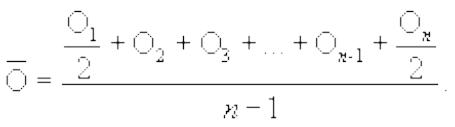

Средняя длительность пользования кредитом по отраслям промышленности с учетом невозвращенных в срок в банк ссуд определяется по формуле:

![]()

где О - средние остатки кредитов;

Оп - кредитный оборот (сумма погашенных кредитов);

Д - число календарных дней в периоде.

Поскольку сведения об остатках кредита обычно показываются на дату, расчет среднего остатка выполняется по средней хронологической:

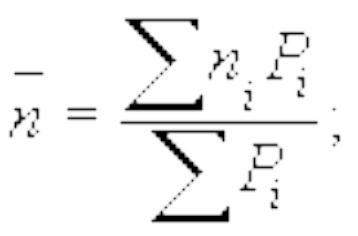

Средняя длительность просроченных кредитов позволяет установить меру устойчивости задолженности заемщика на основании следующего выражения:

![]()

где

![]() -

средние остатки просроченной задолженности

заемщика за рассматриваемый период;

-

средние остатки просроченной задолженности

заемщика за рассматриваемый период;

ОП.пр - сумма погашенной просроченной задолженности за тот же период;

Д - число дней в периоде.

Среднее число оборотов кредита определяется путем деления оборота ссуд по погашению на их средний остаток:

![]()

Экономический смысл этого показателя заключается в том, что он характеризует число оборотов, совершаемых краткосрочным кредитом за изучаемый период.

Среднее число оборотов ссуд за год составит:

![]()

где ni - число оборотов i-ссуды за год;

Д - число дней (месяцев) в году.

Наряду со средними величинами выявляется доля просроченной задолженности в общей задолженности - доля несвоевременно возвращенных ссуд.

За пользование кредитом взимается плата в размере процентных ставок.

Средняя процентная годовая ставка кредита (i):

где i - годовая ставка i-ссуды;

ti - срок i-ссуды, лет.

Рассмотрим для примера индекс средней длительности пользования кредитом переменного состава:

где m - однодневный оборот по погашению кредита, равный Оп/Д.

Если

принять

![]() -

показатель структуры однодневного

оборота по погашению, то формула этого

индекса примет вид:

-

показатель структуры однодневного

оборота по погашению, то формула этого

индекса примет вид:

На величину индекса переменного состава оказывают влияние два фактора: изменение длительности пользования кредитом в отраслях и структурных сдвигов в однодневном обороте по погашению кредита.

Абсолютное изменение средней длительности пользования кредитом за счет двух факторов выглядит следующим образом:

![]()

Индекс средней длительности пользования кредитом постоянного состава применяют для определения влияния только первого фактора на изменение средней длительности пользования кредитом:

Абсолютное изменение средней длительности пользования кредитом в отраслях составит

![]()

Индекс структурных сдвигов позволяет определить влияние структурных изменений в составе однодневного оборота по погашению на изменение средней длительности пользования кредитом:

Абсолютное изменение средней длительности пользования кредитом за счет структурных сдвигов в однодневном обороте составит:

![]()

Абсолютное изменение среднего числа оборотов кредита за счет двух факторов составит:

![]()

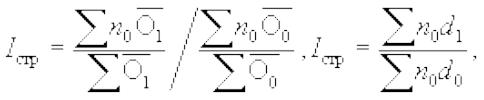

Динамику оборачиваемости кредита по отраслям промышленности можно изучать с помощью индексов среднего числа оборотов ссуд.

Индекс

среднего числа оборотов кредита

переменного состава

показывает относительные и абсолютные

изменения среднего числа оборотов по

отраслям (n)

и структурных сдвигов в средних остатках

кредита (![]() )

и определяется по формулам:

)

и определяется по формулам:

![]()

Индекс среднего числа оборотов кредита постоянного состава показывает относительные и абсолютные изменения среднего числа оборотов кредита за счет одного фактора - изменения оборачиваемости кредита в отраслях и определяется по формулам:

![]()

Индекс структурных сдвигов показывает относительные и абсолютные изменения средней оборачиваемости кредита за счет структурных сдвигов в средних остатках кредита:

![]()