- •Введение

- •Часть 1. Ценные бумаги и фондовый рынок раздел 1. Ценные бумаги Глава 1. Назначение ценных бумаг

- •1.1. Понятие и классификация ценных бумаг

- •Классификация ценных бумаг

- •1.2. Эмиссия ценных бумаг

- •1.3. Эмиссия ценных бумаг, выпускаемых коммерческими банками

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 2. Основные виды ценных бумаг

- •2.1. Акции

- •2.2. Облигации

- •2.3. Государственные ценные бумаги

- •Распределение облигаций внутреннего займа среди владельцев валютных счетов в вэб ссср

- •2.4. Муниципальные ценные бумаги (мцб)

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 3. Другие ценные бумаги

- •3.1. Вексель

- •3.2. Закладные

- •3.3. Чеки

- •3.4. Коносамент

- •3.5. Депозитные и сберегательные сертификаты

- •3.6. Депозитные расписки (депозитарные свидетельства)

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 4. Стоимость и рыночная цена ценных бумаг

- •4.1. Общие положения

- •4.2. Текущая и будущая стоимость ценных бумаг

- •4.3. Доходность акций

- •4.4. Доходность облигаций

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 5. Виды фондовых рынков

- •5.1. Функция и структура рынка ценных бумаг

- •5.2. Особенности рынка ценных бумаг в России

- •Обороты по сделкам с акциями (млрд дол.)

- •5.3. Регулирование рынка ценных бумаг

- •5.4. Показатели торговли ценными бумагами

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 6. Участники рынка ценных бумаг

- •6.1. Общие положения

- •6.2. Инвесторы

- •Права, предоставляемые инвестору, владеющему определенным количеством акций, в зависимости от его вклада в оплаченный уставной капитал

- •6.3. Фондовые брокеры и дилеры

- •6.4. Инвестиционные фонды

- •Финансовые результаты работы фондов

- •Структура портфеля нпф

- •Крупнейшие негосударственные пенсионные фонды

- •6.5. Расчетно-клиринговые организации

- •6.6. Депозитарии

- •6.7. Саморегулируемые организации

- •Краткие выводы

- •Рекомендуемая литература

- •Раздел 2. Фондовый рынок Глава 7. Фондовая биржа и внебиржевая торговля

- •7.1. Фондовые биржи России

- •7.2. Организационно-правовое обеспечение деятельности биржи

- •7.3. Внебиржевая торговля ценными бумагами

- •7.4. Важнейшие фондовые биржи мира

- •Крупнейшие фондовые рынки мира

- •Показатели Нью-Йорской фондовой биржи за 1970-1992 гг.

- •Показатели Токийской фондовой биржи за 1985 и 1988 гг.

- •Показатели Лондонской фондовой биржи за 1985 и 1994 гг.

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 8. Коммерческие банки

- •8.1. Банк — коммерческое предприятие

- •8.2. Виды операций коммерческого банка с ценными бумагами

- •8.3. Трастовые операции коммерческих банков

- •8.4. Банковские системы зарубежных стран

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 9. Покупка и продажа ценных бумаг

- •9.1. Размещение ценных бумаг

- •9.2. Сделки на фондовой бирже

- •9.3. Типы заявок

- •9.4. Котировка ценных бумаг

- •Сравнительные индикаторы стоимости ликвидных акций в октябре 2001 г.

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 10. Рынок опционов

- •10.1. Торговля опционами

- •Показатели биржевой и внебиржевой торговли опционами

- •10.2. Опционы «колл» и «пут»

- •10.3. Оценка стоимости опционов

- •11.4. Опционные стратегии

- •Результаты осуществления базисных опционных стратегий

- •Результаты сделок базисных опционных стратегий

- •Прибыль покупателя от комбинации «стрэнгл»

- •Прибыль покупателя от комбинации «стрэп»

- •Прибыль покупателя по комбинации «стрип»

- •Прибыль по позиции спрэд «быка»

- •Прибыль по позиции обратный спрэд «быка»

- •Прибыль по позиции спрэд «медведя»

- •Прибыль по позиции обратный спрэд «медведя»

- •Прибыль по позиции спрэд «бабочка»

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 11. Форвардные и фьючерсные контракты

- •11.1. Форвардные сделки

- •11.2. Фьючерсный контракт

- •11.3. Финансовые фьючерсы

- •11.3.1. Краткосрочный процентный фьючерс

- •11.3.2. Долгосрочный процентный фьючерс

- •11.4. Валютные фьючерсы

- •11.5. Хеджирование контрактов

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 12. Портфели фондовых инструментов

- •12.1. Основы портфельного инвестирования

- •12.2. Доходность инвестиционного портфеля

- •12.3. Выбор состава оптимального портфеля ценных бумаг

- •12.4. Формирование первичного портфеля облигаций

- •Краткие выводы

- •Рекомендуемая литература

- •13.2. Обоснование идеи проекта

- •Динамика сокращения жизненного цикла вычислительной техники

- •Пример сетки предварительных оценок

- •13.3. Стадии (фазы) осуществления инвестиционного проекта

- •13.4. Регулирование инвестиционной деятельности в рф

- •Краткие выводы

- •Литература

- •Глава 14. Порядок обоснования и финансирования проектов

- •14.1. Сущность и содержание обоснования проектов

- •14.2. Источники и организационные формы финансирования проектов

- •Структура источников финансирования инвестиционных проектов

- •14.3. Проектное финансирование

- •Краткие выводы

- •Использованная и рекомендуемая литература

- •Глава 15. Маркетинговые исследования

- •15.1. Оценка жизненного цикла товара

- •15.2. Анализ привлекательности рынка

- •Предположительная численность постоянного населения по отдельным возрастным группам (на начало года, тыс. Человек)

- •15.3. Ценообразование

- •15.4. Выбор стратегии маркетинга

- •Краткие выводы

- •Литература

- •Глава 16. Инженерное проектирование

- •16.1. Производственная программа и производственная мощность

- •Форма 16.1 Инвестиционные издержки в объекты производственного назначения

- •16.2. Выбор технологии и организации промышленного производства

- •16.3. Основные положения по проектированию предприятий, зданий и сооружений

- •16.4. Определение размера затрат

- •Краткие выводы

- •Использованная и рекомендуемая литература

- •Глава 17. Месторасположение объектов промышленности и социально-культурной сферы

- •17.1. Анализ месторасположения промышленного предприятия

- •17.2. Размещение объектов социально-культурной сферы

- •Типология общественных центров города

- •17.4. Анализ проектных решений

- •Примерный перечень технико-экономических показателей для объектов производственного назначения

- •Примерный перечень технико-экономических показателей для жилых и общественных зданий

- •17.3. Экспертиза проектов

- •Краткие выводы

- •Использованная и рекомендуемая литература

- •Раздел 4. Методы оценки эффективности инвестиционных проектов и мероприятий Глава 18. Эффективность реальных инвестиций

- •18.1. Существующие подходы к оценке эффективности

- •18.2. Учет затрат

- •18.3. Традиционные (простые) методы оценки инвестиций

- •18.4. Финансовая оценка проекта

- •Форма 18.1 Отчет о прибылях и убытках

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 19. Динамические методы оценки экономической эффективности проектов

- •19.1. Дисконтирование

- •Эффективность некоторых видов инвестиций

- •19.2. Оценка ренты

- •Коэффициенты настоящей и будущей стоимости рент пренумерандо

- •19.3. Показатели сравнительной оценки эффективности инвестиционных проектов

- •19.4. Наиболее типичные варианты принятия инвестиционных решений

- •19.5. Коммерческая эффективность

- •Инвестиционная деятельность по проекту

- •Операционная деятельность по проекту

- •Финансовая деятельность по проекту

- •Расчет чистой ликвидационной стоимости объектов

- •Показатели эффективности проекта

- •19.6. Бюджетная эффективность

- •19.7. Общественная эффективность

- •19.8. Особенности оценки различных проектов

- •19.9. Анализ эффективности проектов

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 20. Инвестиционная привлекательность проектов, предприятий и регионов

- •20.1. Методы оценки привлекательности инвестиционных проектов

- •20.2.Факторы инвестиционной привлекательности предприятий

- •Структура средств по источникам финансирования, привлеченных предприятиями в основной капитал,%

- •Распределение кредитного портфеля российских банков,%

- •20.3. Рейтинг инвестиционной привлекательности региона

- •Примерный состав основных показателей оценки интегрального уровня инвестиционной привлекательности регионов рф

- •Комплексные (интегральные) уровни текущей инвестиционной привлекательности России

- •20.4. Привлечение иностранных инвестиций

- •Регионы России, наиболее привлекательные для иностранных инвесторов

- •Показатели эффективности деятельности предприятий с иностранными инвестициям и в экономике России

- •Объем иностранных инвестиций по отраслям экономики России

- •Объем инвестиций, поступивших от десяти основных государств-инвесторов в экономику России

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 21. Бизнес-план

- •21.1. Общие положения

- •21.2. Структура бизнес-плана

- •21.3. Краткое содержание

- •21.4. Анализ положения дел в отрасли

- •21.5. Существо предлагаемого проекта

- •21.6. Анализ рынка

- •21.7. План маркетинга

- •21.8. Производственный план

- •21.9. Организационный план и управление персоналом

- •21.10. Анализ рисков

- •21.11. Финансовый план

- •21.12. Исходная информация для составления бизнес-плана

- •21.13. Рекомендации по формированию бизнес-планов

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 22. Учет и снижение инвестиционных рисков

- •22.1. Учет фактора риска

- •22.1.1. Методы качественной оценки риска вложений

- •22.1.2. Методы количественной оценки риска вложений

- •Варианты вложения капитала с учетом риска

- •22.2. Снижение инвестиционных рисков

- •22.2.1. Распределение риска

- •22.2.2. Резервирование средств на покрытие непредвиденных расходов

- •22.2.3. Снижение рисков финансирования

- •22.2.4. Страхование риска

- •22.3. Программные продукты для оценки эффективности инвестиционных проектов

- •22.3.1. Пакет comfar 2.1

- •22.3.2. Пакет propspin

- •22.3.3. Пакет «Альт-Инвест»

- •22.3.4. Пакет «Project Expert 5»

- •22.3.5. Пакет «Инвестор 4.1»

- •22.3.6. Пакет «тэо-Инвест»

- •22.3.7. Пакет «Инвест-Проект»

- •22.3.8. Пакет foccal

- •Характеристики пакетов программ для оценки инвестиционных проектов

- •Краткие выводы

- •Использованная и рекомендуемая литература

- •Раздел 5. Управление проектами Глава 23. Основы управления проектами

- •23.1. Управление при помощи проектов

- •23.2. Актуальность использования управления проектами в России

- •23.3. Методы управления проектами

- •Методы достижения поставленных целей

- •23.4. Организационные структуры управления проектом

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 24. Методы планирования и управления проектами

- •24.1. Основные этапы разработки управленческих решений

- •24.2. Составление календарных планов

- •24.3. Управление ресурсами

- •24.4. Контроль и регулирование проекта

- •Рекомендуемая литература

- •Глава 25. Контрактная стадия управления проектом

- •25.1. Функции участников торгов

- •25.2. Разработка тендерной документации и проведение торгов

- •25.2.1. Требования к тендерной документации

- •25.2.2. Предварительная квалификация

- •25.2.3. Оформление оферты

- •25.2.4. Правила торгов

- •25.3. Порядок подготовки и заключения договоров подряда (контрактов)

- •25.3.1. Подготовка договора

- •25.3.2. Заключение договора

- •25.3.3. Исполнение договора

- •25.3.4. Расторжение договора

- •Рекомендуемая литература

- •Заключение

- •Рекомендуемая литература

- •Приложение 1. Примеры и задачи

- •1. Дисконтирование

- •1.1. Дисконтирование денежных поступлений одного года

- •1.2. Дисконтирование денежных поступлений разных лет

- •1.3. Расчет текущей стоимости с многоразовых поступлений от инвестиций

- •1.4. Определение текущей стоимости «вечных» проектов

- •2. Основные принципы оценки эффективности инвестиционных проектов

- •3. Простейшие методы оценки целесообразности инвестиций

- •Приложение 2. Словарь

- •Приложение 3. Коэффициенты наращивания

- •1.2. Клубы или учреждения клубного типа

- •1.3. Музеи

- •1.4. Детские школы искусств, школы эстетического образования

- •4. Физическая культура и спорт

- •5. Социальная защита населения

- •Приложение 5. Бизнес-план создания реабилитационного центра

- •1. Резюме

- •2. Целесообразность реализации проекта

- •2.1. Текущее состояние объекта

- •2.2. Цели проекта

- •3. Оценка возможностей рынка

- •3.1. Описание предоставляемых услуг

- •3.2. Анализ конкурентов

- •3.3. Клиенто-ориентированная политика бизнеса

- •4. Стратегический рыночный план

- •4.1. Ценообразование

- •4.2. Продвижение услуг

- •5. Технический план реализации проекта

- •6. Организационный план

- •6.1. Инициатор проекта

- •6.2. Институт консультантов

- •6.3. Организационно-правовая форма реализации проекта

- •6.4. Структура управления

- •7. Финансовый план. График погашения кредита

- •Динамика и структура капиталовложений в проект, тыс. Дол. Сша

- •Источники финансирования, тыс. Дол. Сша

- •Структура себестоимости, тыс. Дол. Сша

- •Структура поступлений, тыс. Дол. Сша

- •Формирование и распределение прибыли, тыс. Дол. Сша

- •Динамика финансовых потоков, тыс. Дол. Сша

- •Результаты реализации проекта, тыс. Дол. Сша

- •7.1. Необходимые капиталовложения, их динамика и структура

- •7.2. Анализ эффективности вложений

- •8. Структура рисков и меры по их предотвращению

- •8.1. Основные факторы риска

- •8.2. Структура и анализ рисков. Меры их минимизации

- •9. Финансовая оценка альтернативных сценариев

- •Приложение 6. Примерная форма предоставления информации

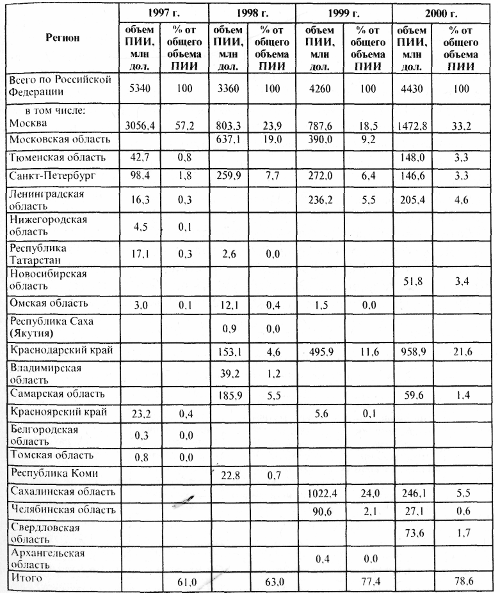

Регионы России, наиболее привлекательные для иностранных инвесторов

Примечание: ПИИ — прямые иностранные инвестиции.

Регионами-лидерами в привлечении иностранных инвестиций до сих пор (2003 г.) являются те субъекты федерации, где существуют достаточно благоприятные стартовые условия (запасы природных ресурсов; соответствующая специализация отраслевой структуры региональной экономики; географическое положение, в частности, близость к странам происхождения инвестиций). Размещение иностранных инвестиций определяется преимущественно интересами инвесторов.

Уровень инвестиционной деятельности неразрывно связан с инвестиционным климатом, оценка которого является рыночным инструментом оптимизации потока капиталовложений.

Территориальное размещение иностранных инвестиций также характеризуется четко выраженной концентрацией в относительно небольшом числе территорий. Иностранный капитал сосредотачивается в регионах, имеющих или четко выраженное отраслевое «лицо» (восточные регионы, обладающие привлекательной базой для развития добывающей промышленности; европейский центр, располагающий возможностями производства импортозамещающей продукции), или высокий уровень развития производственной, транспортной и финансовой инфраструктуры (мегаполисы, в первую очередь Москва и Санкт-Петербург, центрально-европейские и северо-западные области). Около половины общего объема иностранных инвестиций концентрируется в мегаполисах и прилегающих к ним областях. В целом на европейскую часть страны приходится 82 % привлеченного в страну зарубежного капитала, в том числе на Центральный экономический район — 42 %, (на Москву и Московскую область — около 40 %). Доля зауральских регионов, располагающих наиболее значительными запасами природных ресурсов и одновременно остро нуждающихся в капиталовложениях, до сих пор составляют менее 20 %.

Давая оценку роли зарубежных капиталовложений в развитии экономического потенциала России и в эффективности структурной перестройки ее хозяйственного комплекса, нельзя не отметить тот позитивный вклад, который был ими внесен в решение этой проблемы (табл. 20.6).

Таблица 20.6

Показатели эффективности деятельности предприятий с иностранными инвестициям и в экономике России

|

|

Удельный вес |

Удельный вес |

Удельный вес |

Удельный вес объема |

|

|

предприятий |

инвестиций |

занятых на |

произведенной |

|

|

и организаций |

предприятии |

предприятиях |

продукции |

|

|

с участием |

и организаций |

и организациях |

предприятиями |

|

|

иностранного |

с участием |

с участием |

и организациями |

|

|

капитала в общем |

иностранного |

иностранного |

с участием |

|

|

числе |

капитала в общем |

каптала |

иностранного капитала |

|

|

предприятий |

объеме инвестиций |

в общем числе |

в общем объеме |

|

|

и организаций, |

в основной капитал. |

занятых, |

производства. |

|

|

% |

% |

% |

% |

|

1995г. |

0,75(0,2) |

2,7(1,8) |

0,6(0,3) |

3,0(1,7) |

|

1997г. |

0,6(0,1) |

4,0 (2,0) |

0,7(0.4) |

4,6(2,1) |

|

1998г. |

0,3(0,1) |

10,3(5,8) |

1,5(1,1) |

7,9(4,4) |

|

1999г. |

0,3(0,1) |

9,9(5,1) |

1,6(1,1) |

10,6(6,2) |

|

2000 г. |

0,3(0,1) |

11,3(5,5) |

2,1 (1,5) |

12,6(8,5) |

Примечание: Первая цифра — по экономике в целом, в скобках — по промышленности в целом. Источник: Госкомстат России.

Данные таблицы 20.6 достаточно четко показывают, что эффективность производства на предприятиях с иностранными инвестициями заметно выше, чем в целом по экономике. Такой вывод напрашивается при сопоставлении относительных показателей, которые с одной стороны — характеризуют численность этих предприятий, задействованный на них инвестиционный и трудовой фонд, и с другой — объем произведенной на предприятиях с иностранным присутствием продукции. Однако масштаб этого вклада совершенно не соответствует масштабу тех задач, которые стоят перед нашей экономикой.

Портфельные инвестиции в общем объеме поступавших в Россию зарубежных капиталовложений традиционно занимали незначительное место, хотя в абсолютном исчислении их годовой прирост временами был значительным. Максимальная их доля и абсолютный объем были зафиксированы в 1997 г. (5,5%, или 681 млн дол.), затем эти показатели стали снижаться. С 2000 г. они опять возрастали, поднявшись в 2001 г. на второе после 1997 г. место за истекшее десятилетие.

Зарубежные портфельные капиталовложения в России изначально не могли играть той активной роли в формировании ее инвестиционных ресурсов, которую они выполняют в других странах, точно так же как не были в состоянии сыграть эту роль и российские портфельные инвестиции. Это связано с сохраняющейся неразвитостью фондового рынка страны, незначительным количеством эмитентов, акции которых способны принести инвестору достаточный доход в виде дивидендов.

К 2002 г. Россия накопила 1 8 млрд дол. прямых иностранных инвестиций (ПИИ), но в итоге ее доля в этом секторе международного обмена капиталом остается незначительной в накопленных за годы реформ мировых ПИИ. Ее можно оценить на уровне 0,2-0,3 %, в текущих мировых ПИИ — в 0,6 %-1,2%. Среди государств с переходной экономикой Россия занимает одно из последних мест в мире по таким показателям, как абсолютный объем накопленных ПИИ в расчете на душу населения, отношение ПИИ к ВВП, доля ПИИ в суммарном объеме национального инвестиционного фонда.

В 2000 г. объем накопленных ПИИ в России составлял 5,5 % от уровня Китая, 9,6 % от уровня Бразилии, 21 % от уровня Мексики, 26 % от уровня Аргентины, 35 % от уровня Малайзии, 45 % от уровня Чили, 53 % от уровня Польши, 79 % от уровня Таиланда, т. е. был намного ниже, чем в большинстве основных развивающихся стран и государств с переходной экономикой. «Достижения» России в сфере привлечения ПИИ выглядят еще скромнее при сравнении ее не только со странами Центральной и Восточной Европы, но и с большинством республик бывшего СССР. Так, объем поступивших в российскую экономику в 1990-е гг. ПИИ на душу населения составлял лишь 9 % от уровня Эстонии, 14 % от уровня Латвии, 22 % от уровня Литвы, 25 % от уровня Азербайджана и 29 % от уровня Казахстана. Даже в самой крупной стране мира по численности населения - Китае - этот показатель был почти в два раза выше.

В процентном отношении к валовому внутреннему продукту (ВВП) накопленные за 1992-1999 гг. в России ПИИ составили 3,0 %, что заметно ниже, чем в странах с развивающейся и переходной экономикой.

По данным ЮНИДО, за счет накопленных ПИИ в мире формируется 16,3 % объема внутренних валовых инвестиций, при этом в развитых странах данный показатель равен 7,0 %, в развивающихся странах - 13,8 %, в государствах Центральной и Восточной Европы - 18,4 %. В России он составляет 11,0 %. В большинстве республик бывшего СССР он выше, чем в России - в Казахстане доля ПИИ в общем объеме внутренних валовых инвестиций составляет 43,3 %, в Армении - 42,9 %, в Эстонии и Грузии - 23,6 %, в Латвии -21,3 %, в Литве - 20,3 %, в Молдавии и Киргизии - 1 7,7 %.

Отраслевая структура иностранного капитала, пришедшего в Россию в годы реформ, в целом не отвечала задачам подъема и структурной перестройки ее экономики.

На долю промышленности в анализируемый период приходилось от 1/3 до 1/2 суммарного объема иностранных капиталовложений, при этом основной поток привлеченного капитала (от 40 до 70 %) направлялся в топливную (прежде всего в нефтедобычу) и пищевую промышленность (табл. 20.7). Относительно крупными отраслями — реципиентами зарубежного капитала — выступали черная и цветная металлургия, отрасли лесного комплекса.

Таблица 20.7