- •Введение

- •Часть 1. Ценные бумаги и фондовый рынок раздел 1. Ценные бумаги Глава 1. Назначение ценных бумаг

- •1.1. Понятие и классификация ценных бумаг

- •Классификация ценных бумаг

- •1.2. Эмиссия ценных бумаг

- •1.3. Эмиссия ценных бумаг, выпускаемых коммерческими банками

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 2. Основные виды ценных бумаг

- •2.1. Акции

- •2.2. Облигации

- •2.3. Государственные ценные бумаги

- •Распределение облигаций внутреннего займа среди владельцев валютных счетов в вэб ссср

- •2.4. Муниципальные ценные бумаги (мцб)

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 3. Другие ценные бумаги

- •3.1. Вексель

- •3.2. Закладные

- •3.3. Чеки

- •3.4. Коносамент

- •3.5. Депозитные и сберегательные сертификаты

- •3.6. Депозитные расписки (депозитарные свидетельства)

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 4. Стоимость и рыночная цена ценных бумаг

- •4.1. Общие положения

- •4.2. Текущая и будущая стоимость ценных бумаг

- •4.3. Доходность акций

- •4.4. Доходность облигаций

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 5. Виды фондовых рынков

- •5.1. Функция и структура рынка ценных бумаг

- •5.2. Особенности рынка ценных бумаг в России

- •Обороты по сделкам с акциями (млрд дол.)

- •5.3. Регулирование рынка ценных бумаг

- •5.4. Показатели торговли ценными бумагами

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 6. Участники рынка ценных бумаг

- •6.1. Общие положения

- •6.2. Инвесторы

- •Права, предоставляемые инвестору, владеющему определенным количеством акций, в зависимости от его вклада в оплаченный уставной капитал

- •6.3. Фондовые брокеры и дилеры

- •6.4. Инвестиционные фонды

- •Финансовые результаты работы фондов

- •Структура портфеля нпф

- •Крупнейшие негосударственные пенсионные фонды

- •6.5. Расчетно-клиринговые организации

- •6.6. Депозитарии

- •6.7. Саморегулируемые организации

- •Краткие выводы

- •Рекомендуемая литература

- •Раздел 2. Фондовый рынок Глава 7. Фондовая биржа и внебиржевая торговля

- •7.1. Фондовые биржи России

- •7.2. Организационно-правовое обеспечение деятельности биржи

- •7.3. Внебиржевая торговля ценными бумагами

- •7.4. Важнейшие фондовые биржи мира

- •Крупнейшие фондовые рынки мира

- •Показатели Нью-Йорской фондовой биржи за 1970-1992 гг.

- •Показатели Токийской фондовой биржи за 1985 и 1988 гг.

- •Показатели Лондонской фондовой биржи за 1985 и 1994 гг.

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 8. Коммерческие банки

- •8.1. Банк — коммерческое предприятие

- •8.2. Виды операций коммерческого банка с ценными бумагами

- •8.3. Трастовые операции коммерческих банков

- •8.4. Банковские системы зарубежных стран

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 9. Покупка и продажа ценных бумаг

- •9.1. Размещение ценных бумаг

- •9.2. Сделки на фондовой бирже

- •9.3. Типы заявок

- •9.4. Котировка ценных бумаг

- •Сравнительные индикаторы стоимости ликвидных акций в октябре 2001 г.

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 10. Рынок опционов

- •10.1. Торговля опционами

- •Показатели биржевой и внебиржевой торговли опционами

- •10.2. Опционы «колл» и «пут»

- •10.3. Оценка стоимости опционов

- •11.4. Опционные стратегии

- •Результаты осуществления базисных опционных стратегий

- •Результаты сделок базисных опционных стратегий

- •Прибыль покупателя от комбинации «стрэнгл»

- •Прибыль покупателя от комбинации «стрэп»

- •Прибыль покупателя по комбинации «стрип»

- •Прибыль по позиции спрэд «быка»

- •Прибыль по позиции обратный спрэд «быка»

- •Прибыль по позиции спрэд «медведя»

- •Прибыль по позиции обратный спрэд «медведя»

- •Прибыль по позиции спрэд «бабочка»

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 11. Форвардные и фьючерсные контракты

- •11.1. Форвардные сделки

- •11.2. Фьючерсный контракт

- •11.3. Финансовые фьючерсы

- •11.3.1. Краткосрочный процентный фьючерс

- •11.3.2. Долгосрочный процентный фьючерс

- •11.4. Валютные фьючерсы

- •11.5. Хеджирование контрактов

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 12. Портфели фондовых инструментов

- •12.1. Основы портфельного инвестирования

- •12.2. Доходность инвестиционного портфеля

- •12.3. Выбор состава оптимального портфеля ценных бумаг

- •12.4. Формирование первичного портфеля облигаций

- •Краткие выводы

- •Рекомендуемая литература

- •13.2. Обоснование идеи проекта

- •Динамика сокращения жизненного цикла вычислительной техники

- •Пример сетки предварительных оценок

- •13.3. Стадии (фазы) осуществления инвестиционного проекта

- •13.4. Регулирование инвестиционной деятельности в рф

- •Краткие выводы

- •Литература

- •Глава 14. Порядок обоснования и финансирования проектов

- •14.1. Сущность и содержание обоснования проектов

- •14.2. Источники и организационные формы финансирования проектов

- •Структура источников финансирования инвестиционных проектов

- •14.3. Проектное финансирование

- •Краткие выводы

- •Использованная и рекомендуемая литература

- •Глава 15. Маркетинговые исследования

- •15.1. Оценка жизненного цикла товара

- •15.2. Анализ привлекательности рынка

- •Предположительная численность постоянного населения по отдельным возрастным группам (на начало года, тыс. Человек)

- •15.3. Ценообразование

- •15.4. Выбор стратегии маркетинга

- •Краткие выводы

- •Литература

- •Глава 16. Инженерное проектирование

- •16.1. Производственная программа и производственная мощность

- •Форма 16.1 Инвестиционные издержки в объекты производственного назначения

- •16.2. Выбор технологии и организации промышленного производства

- •16.3. Основные положения по проектированию предприятий, зданий и сооружений

- •16.4. Определение размера затрат

- •Краткие выводы

- •Использованная и рекомендуемая литература

- •Глава 17. Месторасположение объектов промышленности и социально-культурной сферы

- •17.1. Анализ месторасположения промышленного предприятия

- •17.2. Размещение объектов социально-культурной сферы

- •Типология общественных центров города

- •17.4. Анализ проектных решений

- •Примерный перечень технико-экономических показателей для объектов производственного назначения

- •Примерный перечень технико-экономических показателей для жилых и общественных зданий

- •17.3. Экспертиза проектов

- •Краткие выводы

- •Использованная и рекомендуемая литература

- •Раздел 4. Методы оценки эффективности инвестиционных проектов и мероприятий Глава 18. Эффективность реальных инвестиций

- •18.1. Существующие подходы к оценке эффективности

- •18.2. Учет затрат

- •18.3. Традиционные (простые) методы оценки инвестиций

- •18.4. Финансовая оценка проекта

- •Форма 18.1 Отчет о прибылях и убытках

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 19. Динамические методы оценки экономической эффективности проектов

- •19.1. Дисконтирование

- •Эффективность некоторых видов инвестиций

- •19.2. Оценка ренты

- •Коэффициенты настоящей и будущей стоимости рент пренумерандо

- •19.3. Показатели сравнительной оценки эффективности инвестиционных проектов

- •19.4. Наиболее типичные варианты принятия инвестиционных решений

- •19.5. Коммерческая эффективность

- •Инвестиционная деятельность по проекту

- •Операционная деятельность по проекту

- •Финансовая деятельность по проекту

- •Расчет чистой ликвидационной стоимости объектов

- •Показатели эффективности проекта

- •19.6. Бюджетная эффективность

- •19.7. Общественная эффективность

- •19.8. Особенности оценки различных проектов

- •19.9. Анализ эффективности проектов

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 20. Инвестиционная привлекательность проектов, предприятий и регионов

- •20.1. Методы оценки привлекательности инвестиционных проектов

- •20.2.Факторы инвестиционной привлекательности предприятий

- •Структура средств по источникам финансирования, привлеченных предприятиями в основной капитал,%

- •Распределение кредитного портфеля российских банков,%

- •20.3. Рейтинг инвестиционной привлекательности региона

- •Примерный состав основных показателей оценки интегрального уровня инвестиционной привлекательности регионов рф

- •Комплексные (интегральные) уровни текущей инвестиционной привлекательности России

- •20.4. Привлечение иностранных инвестиций

- •Регионы России, наиболее привлекательные для иностранных инвесторов

- •Показатели эффективности деятельности предприятий с иностранными инвестициям и в экономике России

- •Объем иностранных инвестиций по отраслям экономики России

- •Объем инвестиций, поступивших от десяти основных государств-инвесторов в экономику России

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 21. Бизнес-план

- •21.1. Общие положения

- •21.2. Структура бизнес-плана

- •21.3. Краткое содержание

- •21.4. Анализ положения дел в отрасли

- •21.5. Существо предлагаемого проекта

- •21.6. Анализ рынка

- •21.7. План маркетинга

- •21.8. Производственный план

- •21.9. Организационный план и управление персоналом

- •21.10. Анализ рисков

- •21.11. Финансовый план

- •21.12. Исходная информация для составления бизнес-плана

- •21.13. Рекомендации по формированию бизнес-планов

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 22. Учет и снижение инвестиционных рисков

- •22.1. Учет фактора риска

- •22.1.1. Методы качественной оценки риска вложений

- •22.1.2. Методы количественной оценки риска вложений

- •Варианты вложения капитала с учетом риска

- •22.2. Снижение инвестиционных рисков

- •22.2.1. Распределение риска

- •22.2.2. Резервирование средств на покрытие непредвиденных расходов

- •22.2.3. Снижение рисков финансирования

- •22.2.4. Страхование риска

- •22.3. Программные продукты для оценки эффективности инвестиционных проектов

- •22.3.1. Пакет comfar 2.1

- •22.3.2. Пакет propspin

- •22.3.3. Пакет «Альт-Инвест»

- •22.3.4. Пакет «Project Expert 5»

- •22.3.5. Пакет «Инвестор 4.1»

- •22.3.6. Пакет «тэо-Инвест»

- •22.3.7. Пакет «Инвест-Проект»

- •22.3.8. Пакет foccal

- •Характеристики пакетов программ для оценки инвестиционных проектов

- •Краткие выводы

- •Использованная и рекомендуемая литература

- •Раздел 5. Управление проектами Глава 23. Основы управления проектами

- •23.1. Управление при помощи проектов

- •23.2. Актуальность использования управления проектами в России

- •23.3. Методы управления проектами

- •Методы достижения поставленных целей

- •23.4. Организационные структуры управления проектом

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 24. Методы планирования и управления проектами

- •24.1. Основные этапы разработки управленческих решений

- •24.2. Составление календарных планов

- •24.3. Управление ресурсами

- •24.4. Контроль и регулирование проекта

- •Рекомендуемая литература

- •Глава 25. Контрактная стадия управления проектом

- •25.1. Функции участников торгов

- •25.2. Разработка тендерной документации и проведение торгов

- •25.2.1. Требования к тендерной документации

- •25.2.2. Предварительная квалификация

- •25.2.3. Оформление оферты

- •25.2.4. Правила торгов

- •25.3. Порядок подготовки и заключения договоров подряда (контрактов)

- •25.3.1. Подготовка договора

- •25.3.2. Заключение договора

- •25.3.3. Исполнение договора

- •25.3.4. Расторжение договора

- •Рекомендуемая литература

- •Заключение

- •Рекомендуемая литература

- •Приложение 1. Примеры и задачи

- •1. Дисконтирование

- •1.1. Дисконтирование денежных поступлений одного года

- •1.2. Дисконтирование денежных поступлений разных лет

- •1.3. Расчет текущей стоимости с многоразовых поступлений от инвестиций

- •1.4. Определение текущей стоимости «вечных» проектов

- •2. Основные принципы оценки эффективности инвестиционных проектов

- •3. Простейшие методы оценки целесообразности инвестиций

- •Приложение 2. Словарь

- •Приложение 3. Коэффициенты наращивания

- •1.2. Клубы или учреждения клубного типа

- •1.3. Музеи

- •1.4. Детские школы искусств, школы эстетического образования

- •4. Физическая культура и спорт

- •5. Социальная защита населения

- •Приложение 5. Бизнес-план создания реабилитационного центра

- •1. Резюме

- •2. Целесообразность реализации проекта

- •2.1. Текущее состояние объекта

- •2.2. Цели проекта

- •3. Оценка возможностей рынка

- •3.1. Описание предоставляемых услуг

- •3.2. Анализ конкурентов

- •3.3. Клиенто-ориентированная политика бизнеса

- •4. Стратегический рыночный план

- •4.1. Ценообразование

- •4.2. Продвижение услуг

- •5. Технический план реализации проекта

- •6. Организационный план

- •6.1. Инициатор проекта

- •6.2. Институт консультантов

- •6.3. Организационно-правовая форма реализации проекта

- •6.4. Структура управления

- •7. Финансовый план. График погашения кредита

- •Динамика и структура капиталовложений в проект, тыс. Дол. Сша

- •Источники финансирования, тыс. Дол. Сша

- •Структура себестоимости, тыс. Дол. Сша

- •Структура поступлений, тыс. Дол. Сша

- •Формирование и распределение прибыли, тыс. Дол. Сша

- •Динамика финансовых потоков, тыс. Дол. Сша

- •Результаты реализации проекта, тыс. Дол. Сша

- •7.1. Необходимые капиталовложения, их динамика и структура

- •7.2. Анализ эффективности вложений

- •8. Структура рисков и меры по их предотвращению

- •8.1. Основные факторы риска

- •8.2. Структура и анализ рисков. Меры их минимизации

- •9. Финансовая оценка альтернативных сценариев

- •Приложение 6. Примерная форма предоставления информации

Краткие выводы

Акция — это свидетельство о внесении определенной доли в уставной капитал общества.

Акция — это особая, корпоративная долевая фондовая, рыночная, биржевая, инвестиционная стоимость, несущая в себе регулирующие функции в системе развития экономики. Регулирующие свойства акций связаны прежде всего с такими характеристиками, как ликвидность и доходность.

Обыкновенные и привилегированные акции имеют свои особенности, определяющие спрос и предложение, доходность и рискованность инвестиций.

Эмитент обыкновенных и привилегированных акций для снижения риска может использовать различные подходы.

Существуют акции, подлежащие в первую очередь погашению и тем самым способствующие снижению риска инвестирования.

Облигация — это долговая ценная бумага, долговое обязательство, сочетающая заемные и эмиссионные свойства.

Облигации делятся на облигации с указанной датой погашения, облигации без фиксированного срока погашения, облигации, обеспеченные залогом.

Все облигации имеют номинальную стоимость, которая указывает на сумму займа и подлежит возврату по истечении определенного срока.

По эмитентам облигации делятся на государственные, муниципальные, корпоративные, иностранных компаний.

Проценты по облигациям определяются условиями выпуска.

Функции дилера на вторичном рынке государственных облигаций выполняет Банк России. Выполняя также функции агента Министерства финансов по обслуживанию облигационных займов, Банк России еженедельно устанавливает специальные цены покупки и продажи.

Муниципальные ценные бумаги выпускают местные органы самоуправления, чтобы финансировать некоммерческие объекты, требующие единовременных капитальных вложений, или уменьшить дефицит бюджета. Бумаги выпускаются в основном в виде облигаций, иногда векселей.

Доходность муниципальных ценных бумаг, как правило, невысока. Инвесторов привлекает высокая надежность займов.

Рекомендуемая литература

Алехин Б. И. Рынок ценных бумаг. — М.: Финансы и статистика, 1992. —352с.

Каратуев А. Г. Ценные бумаги: виды и разновидности. Учеб. пособие. - М.: Русская деловая литература, 1997. — 225 с.

Миркин Я. М. Ценные бумаги и фондовый рынок. - М.: Перспектива, 1995. -550с.

Фельдман А. А. Государственные ценные бумаги. Учебное пособие. — М.: Инфра-М, 1995. -240 с.

Тьюлз Р., Брэдли Э., Тьюла Т. Фондовый рынок. - 6-е изд.: Пер. с англ. - М.: Инфра-М, 1997. - 648 с.

Черников Г. П. Фондовая биржа: международный опыт. - М.: Международные отношения, 1991. — 362 с.

Глава 3. Другие ценные бумаги

3.1. Вексель

Вексель — одна из самых древнейших ценных бумаг. Возник в эпоху средневекового феодализма (XII-XIV вв.) в связи с необходимостью заменить деньги. По мере развития торговых отношений совершенствовались и вексельные расчеты. Первые векселя появились в Италии, где практически вся торговля находилась в руках менял — банкиров. Наибольшее развитие вексельные отношения получили в Германии, поэтому до сих пор эталоном векселя признано считать его немецкий вариант.

Если на начальной стадии вексель служил лишь средством расчета средневековых торговцев, которые, опасаясь разбоев на дорогах и стремясь сохранить свой капитал, были вынуждены использовать этот денежный инструмент, то в последующих периодах развития торговых отношений функции векселя значительно расширились. Он не только стал выражать заемный характер торговых сделок, но и превратился в один из эффективных механизмов обслуживания движения товарно-материальных и денежных ценностей, начал служить кредитными деньгами, расчетным средством, способствовать разрешению возникающих противоречий между желанием совершить коммерческую сделку и отсутствием денежного эквивалента для ее оплаты.

На Западе вексель является одним из распространенных финансовых инструментов. В ряде стран до 90% товарных сделок осуществляется с его помощью.

В бывшем СССР вексель начали использовать в 20-е гг. XX века. Его ликвидация в ходе кредитной реформы 1930-1932 гг. была обусловлена переходом народного хозяйства к системе прямого централизованного планирования, при котором этот вид кредита не увязывался с существующими административно-командными методами управления экономикой.

Вексель — это безусловное документированное обязательство предоставления денежных ресурсов определенному лицу на определенный срок, документированная краткосрочная инвестиция, используемая в основном для пополнения оборотных средств хозяйствующих субъектов.

Гражданский кодекс РФ, принятый в 1994 г., определения векселя не содержит.

В соответствии Положением о простом и переводном векселе, введенном в действие постановлением Президиума Верховного Совета РСФСР от 24 июня 1991 г., существуют строго определенные требования к векселю как документу, который должен содержать все необходимые реквизиты.

Совокупность надлежащим образом оформленных реквизитов составляет форму векселя. Неверное оформление документа приводит к дефекту формы векселя. Дефект формы векселя — несоответствие документа, предоставленного в качестве векселя, формальным требованиям вексельного права, что ведет к потере документом вексельной силы, а следовательно, солидарной ответственности всех обязанных по векселю лиц.

Солидарная ответственность — это полная ответственность каждого обязанного по векселю лица перед законным векселедержателем. Векселедержатель в случае неплатежа и при наличии надлежащим образом опротестованного векселя имеет право предъявить иск ко всем или некоторым обязанным по векселю лицам, не соблюдая очередности индоссантов. Такое право векселедержателя называется правом регресса.

Протест векселя — публичный акт нотариальной конторы, которая фиксирует отказ от платежа по векселю.

Индоссамент — специальная передаточная надпись на переводном векселе при его переходе к другому держателю. Ставится обычно на оборотной стороне векселя или на дополнительном листе — аллонже. Индоссамент удостоверяет переход прав по векселю другому лицу. Индоссантом называется лицо, передающее вексель путем индоссамента. Необходимо отметить, что в литературе выделяют следующие виды индоссаментов: полный, частичный, бланковый, именной, оборотный, безоборотный, индоссамент с оговорками, индоссамент без оговорок, предпоручительский. Рассмотрим их более подробно.

Полный индоссамент — индоссамент, который переносит на держателя все права, связанные с векселем. Индоссамент может быть только полным.

Частичный индоссамент — индоссамент, который переносит на нового держателя лишь часть прав, связанных с векселем. Частичный индоссамент не допускается.

Бланковый индоссамент — индоссамент, не содержащий указания лица, в пользу которого он сделан, или состоящий только из подписи индоссанта. Превращает именной вексель в вексель на предъявителя.

Именной индоссамент — индоссамент, содержащий указание лица, в пользу которого он сделан. Сохраняет именной вексель в качестве такового или, если он сделан на векселе на предъявителя, превращает его в именной.

Безоборотный индоссамент — индоссамент, совершаемый с оговоркой «без оборота на меня», снижающий ответственность векселедателя по неоплаченному и опротестованному векселю. Данное лицо выбывает из ряда лиц, несущих солидарную ответственность по векселю в результате совершения непрерывного ряда передаточных надписей.

Оборотный индоссамент — индоссамент, не содержащий оговорки «без оборота на меня».

Индоссамент с оговорками — индоссамент может содержать оговорки «на инкассо», «как доверенному», «валюта к поручению», «валюта в залог» и т.п. В этом случае он может индоссировать вексель следующему лицу только в порядке препоручения, т.е. с аналогичными оговорками.

Индоссамент без оговорок — индоссамент, не содержащий оговорок, указанных выше, дающий право индоссировать вексель в обычном порядке.

Предпоручителъский индоссамент — индоссамент, совершенный для передачи векселя лицу, которое по поручению индоссата произведет те или иные операции по векселю (инкассирование вексельной суммы, совершение протеста, учинение иска о взыскании платежа, передачу в залог и т.д.).

Предметом вексельного обязательства могут быть только деньги, на получение которых должно быть согласие (акцепт) плательщика (трассата).

Наличие большого числа индоссаментов в векселе и, соответственно, акцепта вообще и особенно крупных банков повышает ликвидность и надежность векселя. При этом снабжение векселя гарантиями крупных банков в виде аваля (поручительства), а также солидарная ответственность всех обязанных по векселю лиц (векселедателей, индоссантов, акцептантов) делают его абсолютно ликвидным.

За долгое время своего существования вексель превратился в универсальный инструмент расчета, упорядочивания деловых отношений между контрагентами, средство коммерческого кредита. В зависимости от эмитентов векселя бывают государственными (казначейскими), банковскими (финансовыми), корпоративными, физических лиц.

Существуют два вида векселей: простые и переводные, которые, в свою очередь, делятся на процентные и дисконтные.

Выделяют также векселя выданные (собственные) и полученные (чужие).Они могут быть также оплаченные и неоплаченные, опротестованные и не опротестованные, рублевые и валютные, именные и предъявительские, гарантированные (с авалем) и негарантированные, «дружеские» и «бронзовые», товарные и другие.

Простой вексель (вексель-соло) — это вексель, содержащий простое и ничем не обусловленное обязательство векселедателя уплатить по наступлении срока определенную сумму держателю. Это такое обязательство, которое дает безусловное право его держателю (владельцу или предъявителю) требовать с лица, выдавшего вексель, уплаты оговоренной в нем денежной суммы.

Простой вексель должен содержать следующие обязательные реквизиты: наименование «вексель»; простое и ничем не обусловленное обещание уплатить определенную сумму; указание срока платежа; место составления; наименование получателя платежа, указание даты и места составления векселя; подпись векселедателя.

Рассмотрим более подробно эти реквизиты.

Вексельная сумма указывается цифрами и прописью. Если сумма, написанная цифрами, и сумма, написанная прописью, расходятся, когда в векселе имеется несколько сумм, то вексель считается выписанным на меньшую. Не допускается разбивать сумму векселя по срокам, т.е. поэтапная оплата векселя невозможна.

Наименование и адрес плательщика — юридический адрес плательщика, его полное наименование и форма собственности в случае, если плательщиком является юридическое лицо. Если плательщиком выступает физическое лицо, то указывается фамилия, имя, отчество и место его жительства.

Существуют определенные вексельным законодательством сроки платежа.

По предъявлении. В векселе с таким сроком платежа могут быть оговорены минимальные и максимальные сроки предъявления к оплате.

В установленный промежуток времени от предъявления. Факт предъявления векселя к оплате фиксируется отметкой на его лицевой стороне, что фактически служит согласием на оплату или днем опротестования векселя.

Установленный промежуток времени от составления. Такой срок платежа по векселю определяется последней датой периода обращения векселя, причем эта дата и есть дата платежа, а не следующий за ней день.

Если срок платежа в векселе не указан, считается, что вексель подлежит оплате по предъявлении. Требование платить по такому векселю действительно в течение года с момента выставления векселя. Вексель, в котором не указаны даты составления и срок платежа одновременно, считается недействительным.

На определенную дату. В установленный срок держатель векселя должен предъявить его к платежу. Платеж может быть совершен полностью или частично. Держатель векселя не может отказаться от частичного платежа.

Вексель должен содержать полное наименование платежа (ремитента). Обычно запись имеет следующий вид: «Платите... (наименование ремитента) или его приказу». Вексель не может быть выставлен на предъявителя. Если ремитентом в переводном векселе выступает сам векселедатель, то в этом случае в векселе будет следующая оговорка: «Уплатить в мою пользу или моему приказу» либо другая, равнозначная по смыслу.

Местом платежа обычно является местонахождение плательщика. Если в реквизитах векселя не указано место платежа или местонахождение плательщика, вексель признается недействительным. Вексель также считается недействительным, если в нем зафиксировано несколько мест платежа.

Место составления векселя и дата могут быть указаны в разных местах. Векселя с заведомо нереальными датами считаются недействительными.

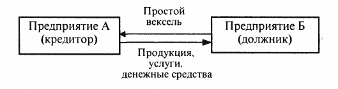

Например, предприятие А поставляет продукцию предприятию Б. Отношения предприятий могут быть оформлены простым векселем по следующей схеме:

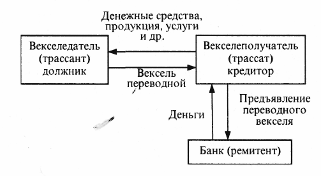

Переводной вексель (тратта) — это документ, содержащий безусловно приказ векселедателя (кредитора) плательщику об уплате указанной в векселе денежной суммы третьему лицу или его приказу.

В отличие от простого в переводном векселе участвуют не два, а как минимум три лица: векселедатель (трассант), выдающий вексель; плательщик (трассат), к которому обращен приказ произвести платеж по векселю; векселедержатель (ремитент) — получатель платежа по векселю.

Движения переводного векселя может быть представлено в виде схемы:

Переводной вексель обязательно должен быть акцептирован плательщиком (трассатом) и только после этого он приобретает силу исполнительного документа. Акцептант переводного векселя, так же как и векселедатель простого векселя, является главным вексельным должником. Он несет ответственность за оплату векселя в установленный срок.

Акцепт отмечается в левой части лицевой стороны векселя и выражается словами «акцептирован, принят, заплачу» и т.п. с обязательным проставлением подписи плательщика.

Положение о простом и переводном векселе предусматривает, что платеж по акцептированному плательщиком векселю может быть дополнительно гарантирован выдачей поручительства (аваля). Суть аваля заключается в том, что какое-то лицо (обычно банк) берет ответственность как за первоначального плательщика, так и за каждого обязанного по векселю лица.

Аваль оформляется специальной надписью авалиста, которая делается на лицевой стороне векселя или на добавочном листе к векселю (аллонже). В авале указывают, за кого выдана гарантия, место и дату выдачи, проставляют подписи двух первых должностных лиц банка и его печать.

Авалист и лицо, за которое он поручился, несут солидарную ответственность за платеж по векселю. В случае оплаты векселя авалистом к нему переходят все права, вытекающие из векселя.

Авалирование векселей повышает их надежность, способствует развитию вексельного обращения. При этом существует зависимость между уровнем кредитоспособности авалиста и ликвидностью авалированного векселя: чем крупнее и надежнее поручатель, тем большей ликвидностью обладает авалированный вексель.

Вексельная форма расчетов предусматривает инкассирование векселей банками, т.е. выполнение ими поручений векселедержателей по получению платежей по векселям в срок. Векселя, передаваемые в банк для инкассирования, векселедержатель снабжает предпоручительной надписью на имя данного банка со словами: «для получения платежа» или «на инкассо». Инкассируя вексель, банк берет на себя ответственность предъявить вексель в срок плательщику и получить причитающийся по нему платеж. Приняв вексель на инкассо, банк обязан своевременно переслать его в учреждение банка по месту платежа и поставить в известность плательщика повесткой о поступлении документа на инкассо. При получении платежа банк зачисляет его на счет клиента и сообщает ему об исполнении поручения.

В вексельной форме расчетов помимо банка векселедателя, инкассирующего векселя, может участвовать и банк плательщика в качестве домицианта, т.е. выполнять поручение своего клиента — плательщика по совершению платежа по векселю. Внешним признаком домициированного векселя служат слова «платеж в банке», помещенные под подписью плательщика.

Продолжая начатую ранее характеристику векселей, добавим, что процентные векселя — это векселя, на вексельную сумму которых начисляются проценты.

Дисконтные векселя — векселя, которые выписываются или продаются с дисконтом.

Дисконт — скидка или разница, на которую уменьшается сумма при передаче либо при продаже векселей.

Определенный интерес представляет товарный вексель, в основе денежного обязательства которого лежит товарная сделка, коммерческий кредит, оказываемый продавцом покупателю при реализации товара.

Гораздо большую перспективу имеют финансовые векселя, которые иногда называют банковскими. В основе денежного обязательства, выраженного финансовым векселем, лежит финансовая операция, не связанная с куплей-продажей товаров. Векселя используются банками для мобилизации денежных средств. В этом случае заемщик получает от банка различные банковские векселя как по номиналу, так и с дисконтом. Заемщик в свою очередь выписывает срочное обязательство или вексель, называемый финансовым, на сумму долга. На эту чисто банковскую операцию необходима лицензия.

Срок обращения финансовых векселей практически неограничен. Они могут быть выданы под депозиты. В отличие от корпоративных ценных бумаг они считаются более надежными и высоколиквидными, особенно векселя банковских объединений, в которые входят несколько банков, например эмиссионного синдиката.

Дисконтные векселя с различным номиналом и сроком действия выпускаются с 1992 г. Могут быть представлены любому члену синдиката и досрочно погашены.

Разновидностью финансового векселя являются коммерческие бумаги — простые, обращающиеся векселя на имя эмитента, не имеющие обеспечения, дисконтные или процентные. Эти бумаги за рубежом в основном используются для привлечения ресурсов и инвесторов без финансовых посредников. Так, в США около 80% коммерческих бумаг выпускается финансовыми институтами и финансовыми компаниями.

Существуют также валютные, «дружеские», «бронзовые» и «золотые» векселя.

Валютный вексель — вексель, используемый банками для привлечения валютных ресурсов. Чтобы их выпускать, нужно иметь генеральную валютную лицензию. Валютный вексель — одна из разновидностей банковских антиинфляционных векселей.

«Дружеский» вексель — вексель, за которым не стоит никакой реальной сделки, никакого реального финансового обязательства. Вместе с тем лица, участвующие в сделке, реальны. Как правило, «дружескими» векселями (на равные суммы, сроки и т.п.) встречно обмениваются два лица, находящихся в доверительных отношениях, чтобы затем учесть или отдать в залог этот вексель в банке, получив под него реальные деньги, или использовать его для платежей за товары. «Дружеские» векселя обычно выписывают лица, находящиеся в затруднительном финансовом положении.

«Бронзовый» вексель — вексель, за которым не стоит реальная сделка и, соответственно, финансовое обеспечение. Причем одно лицо, заключающее сделку, как правило является вымышленным. Такой вексель используется чаще всего для проведения мошеннической операции, чтобы получить под его залог деньги в банке или погасить долги по финансовым обязательствам.

«Золотой» вексель — разновидность валютного векселя, обеспеченного золотым эквивалентом. Такие векселя вполне могут использоваться на межнациональном уровне. Для этого Банк России хранит в банке Ротшильда в Лондоне «обеспечительское» золото.

Надо отметить, что «дружеские» и «бронзовые» векселя фальсифицируют вексельный оборот, создают предпосылки и условия для мошеннических операций.

Несмотря на огромные потенциальные возможности векселя как средства инвестирования, в российской практике он недостаточно полно используется. Причин такому положению очень много. Контрагенты не доверяют друг другу, поскольку не всегда можно оценить финансовое положение предприятий-эмитентов. Правовое обеспечение векселя не подкреплено эффективной системой разрешения вексельных споров, поэтому судебно-арбитражный порядок рассмотрения вексельных исков затягивается порой на несколько месяцев. Ускоренной же процедуры решения споров, как на Западе, нет. Не созданы на рынке векселей и профессиональные финансовые посредники, задачей которых было бы оказание консультационных услуг и обслуживание долговых обязательств.

Видимо, этим можно, объяснить тот факт, что в России чаще всего извлекают выгоду перекупщики плохо оплачиваемых векселей, приобретающие их зачастую за небольшую цену, а потом предъявляющие их эмитенту в обмен на его продукцию.

По-видимому, нельзя сослаться только лишь на негативный опыт развития вексельного рынка в России. Существуют определенные «островки» положительного опыта. Так, в рамках системы вексельного обращения в свое время широко распространялись финансовые вексели (например банка «Менатеп», Инкомбанка), используемые для погашения дебиторско-кредиторской задолженности предприятий.