- •Тема 6. Податки і податкова система

- •1. Сутність і функції податків

- •Ознаки категорії податок:

- •2. Елементи системи оподаткування (елементи податків)

- •3. Класифікація податків

- •Прямі податки: сутність, переваги, недоліки

- •Непрямі податки: сутність, переваги, недоліки

- •4. Податкова система: поняття і наукові основи побудови

- •До теми «Податки і податкова система»

- •Уільям Петті (сер. 18 ст.) («Трактат про податки і збори»)

- •Адам Сміт (кінець 18 ст.) («Дослідження про природу та причини добробуту націй» 1776 р.)

- •Давід Рікардо (кінець 18-початок 19 століття) («Начала политической экономии и податного обложения») (послідовник а.Сміта, захисник великого капіталу)

- •Джон Стюарт Міль (середина 19 ст.)

- •Франческо Нітті (кінець 19 ст.)

- •Адольф Вагнер (початок 20 століття)

- •5. Податкова політика

- •Фактори та можливості ухилення

- •Методи ухилення

5. Податкова політика

П

Податкова

політика

Принцип фіскальної ефективності передбачає наступні елементи: достатність доходів, мінімізацію видатків на збирання доходів і запобігання ухиленню від сплати платежів до бюджету, еластичність (або гнучкість) податкової системи, рівномірне розподілення податків між адміністративно-територіальними одиницями.

Запобігання ухиленню від сплати податків може бути досягнуто по-перше, за рахунок створення такої системи платежів до бюджету, яка б надто високим рівнем оподаткування не створювала зацікавленості в несплаті податків; по-друге, за рахунок створення ефективної системи контролю за правильністю та своєчасністю сплати податків платниками. Слід підкреслити, що для мінімізації ухилень від сплати податків необхідно поєднувати обидва із названих методів, оскільки при високому рівні оподаткування навіть дуже значне збільшення адміністративної системи контролю за сплатою податків не забезпечує їх задовільного стягнення, в той час як видатки на утримання цієї системи сильно зростають.

Показник еластичності системи доходів бюджету показує, як змінюється обсяг надходжень до бюджету в залежності від зміни обсягу валового внутрішнього продукту (або якогось іншого макроекономічного показника). Податкова система з показником еластичності, близьким до одиниці, відповідає як інтересам бюджету, оскільки забезпечує автоматичне збільшення доходів в умовах економічного піднесення, так і інтересам платників, оскільки в період кризи з падінням промислового виробництва автоматично зменшуються і вимоги на сплату податків, що не веде до збільшення податкового тягаря в ненайкращий для виробників період.

Принцип економічної ефективності в процесі формування податкової системи має неоднозначне трактування. Податкові відносини виникають на стадії перерозподілу національного доходу і через податкову політику держава втручається у відносини перерозподілу. Отже, податкова політика впливає тим чи іншим чином на економічні процеси, незалежно від волі держави. Цей вплив можна назвати пасивним. Оскільки головним завданням політики державних доходів є забезпечення достатнього обсягу надходжень до бюджету, остільки вплив насамперед податкової політики на процеси відтворення має другорядне значення. До тих пір, поки доходи, які збирала держава не займали значної питомої ваги в обсязі валового внутрішнього продукту, вплив податкової політики на відтворювальний процес був незначним і не привертав уваги політиків і економістів. Але при подальшому зростанні відсоткової ваги податків в обсязі ВВП виникає необхідність стягувати необхідні кошти найбільш раціональним шляхом, тобто приводячи до мінімуму негативні наслідки для розвитку економіки. В подальшому, дискусії про те, як мінімізувати негативні наслідки оподаткування переросли в дискусії про те, чи повинна держава використовувати податкову політику як активний регулятор відтворювальних процесів (тобто для досягнення інших цілей крім фіскальних). Обговорення цієї проблеми продовжується і дотепер.

З точки зору проблем соціальної справедливості платниками податків мають виступати всі члени суспільства, які отримують доходи. Прямі і непрямі податки у вирішенні цієї проблеми мають різне значення. Традиційним є відношення до непрямих податків як до регресивних в соціальному плані. Стягнення непрямих податків на предмети непершої необхідності за високими ставками, споживачами яких є сім’ї з досить високим рівнем доходів дещо пом’якшує проблему соціальної справедливості, але її не вирішує. Переваги прямих податків у вирішенні проблем соціальної справедливості пов’язані тим, що рівень оподаткування прямо пов’язаний з доходами, які отримують фізичні і юридичні особи. Суперечки точаться навколо питань необхідності прогресивного оподаткування високих доходів, оскільки з точки зору соціальної справедливості, особи, які мають високий рівень доходів можуть сплачувати до бюджету більшу у відносному значенні частину доходів, за допомогою чого відбувається перерозподіл коштів між населенням. Але при досить високій прогресії в оподаткуванні виникають негативні наслідки, такі як втрата платниками стимулів до більш інтенсивної праці і зацікавленість в ухиленні від сплати податків.

Податкова політика здійснюється за певними напрямами і принципами. Напрями податкової політики визначаються завданнями соціально-економічного розвитку і можуть мати стимулюючу чи стримуючу спрямованість. Такими завданнями можуть бути забезпечення нарощування національного капіталу за рахунок капіталізації прибутку та сприяння інвестиціям, стимулювання експорту, забезпечення зайнятості населення і політика доходів, бюджетне вирівнювання регіонального розвитку, гуманізація суспільних відносин, демографічна і молодіжна політика та сприяння розвитку сім’ї тощо. Основою податкової політики є забезпечення дійовості податків у реалізації зазначених завдань як через їх фіскальну, так і регулюючу функцію.

Використання податків як фінансових регуляторів вимагає проведення державою зваженої та обґрунтованої податкової політики. Дія кожного податку має бути чітко визначеною і врахованою. Держава повинна керувати податками і через них соціально-економічними процесами, а не пасивно очікувати на невизначені результати податкового впливу.

Реалізація податкової політики ґрунтується на двох головних і певною мірою протилежних принципах — стабільності і гнучкості. Принцип стабільності означає, що податкова політика повинна виходити з установлених на певний період орієнтирів. Податкове законодавство має бути стабільним і змінюватись відповідно до змін економічної ситуації в країні. Стабільність податкової політики створює і стабільність у суспільстві, оскільки дає можливість реалізовувати інтереси всіх суб’єктів. Вона сприяє налагодженості механізму справляння податків. Принцип гнучкості полягає у тому, що податкова політика повинна вчасно реагувати на істотні зміни ситуації в економіці і суспільстві та на зміну стратегічних орієнтирів і тактичних завдань економічної політики. Водночас зміни у податковій системі і механізмі оподаткування мають бути чітко аргументованими. Якщо впевненості у позитивних результатах змін немає, то краще їх взагалі не проводити.

Ефективною та надійною може бути тільки та податкова система, яка побудована з дотриманням усіх вимог та принципів і яка врівноважує інтереси держави і платників, однаково враховуючи їх потреби та можливості. Тільки така податкова система може забезпечити державу надійними і достатніми доходами, цілеспрямовано впливаючи на діяльність кожного платника і соціально-економічний розвиток суспільства загалом. |

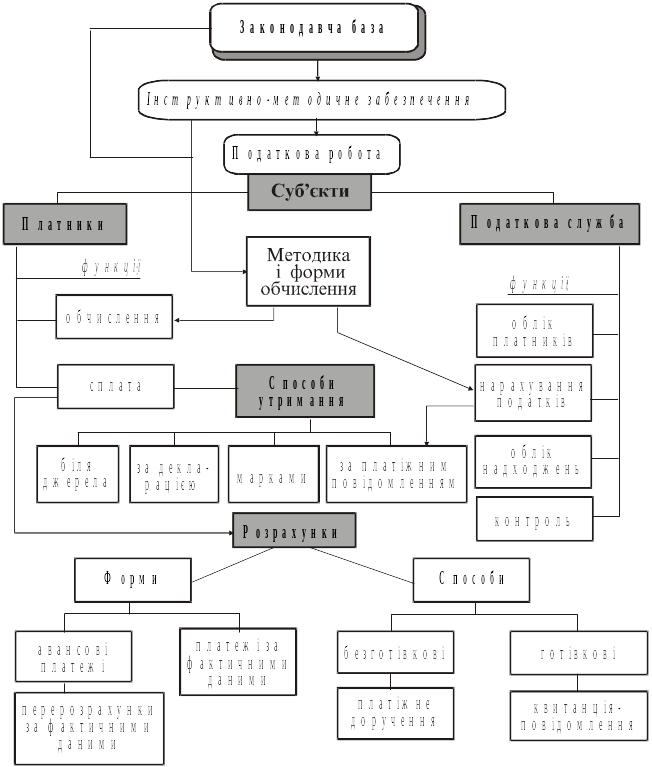

Важливою складовою податкової системи є механізм справляння податків, який наведено на схемі 25.

Податкова робота, що є основою організації справляння податків, являє собою діяльність платників і податкової служби щодо внесення податків до бюджету і контролю за платежами. Вона включає такі елементи: правове регламентування встановлення і справляння податків, облік платників і надходжень податків, порядок та форми розрахунків із бюджетом. Податкова робота ґрунтується на встановленні функцій і прав платників і податкової служби, пов’язаних зі своєчасністю і правильністю розрахунків із бюджетом. На платників покладаються функції обчислення і сплати податків, а на податкову службу — обліку платників і надходжень податків, здійснення нарахувань окремих видів податків (наприклад, земельного) і проведення контролю за дотриманням податкового законодавства.

Основою податкової роботи є податкове законодавство. Воно може бути прямої дії, а може передбачати тільки основи оподаткування — тоді додатково розробляються відповідні інструкції, у яких конкретизується механізм оподаткування.

Утримання податків може здійснюватись такими способами: біля джерела доходів (наприклад, утримання прибуткового податку із заробітної плати, сплата ПДВ при реалізації продукції); за декларацією (сплата мита за митною декларацією, перерозрахунки з податку на прибуток за декларацією про отримані прибутки); марками (акцизний збір, державне мито); за платіжним повідомленням (земельний податок з фізичних осіб).

Розрахунки з бюджетом можуть проводитись у формі авансових платежів з наступними перерозрахунками за даними про фактичні розміри об’єкта оподаткування та відразу за фактичними даними. Переважна більшість розрахунків здійснюється безготівково, і лише окремі податки, як правило, з фізичних осіб сплачуються готівкою.

Охарактеризована система організації справляння податків загалом створює всі передумови для своєчасного і повного надходження доходів до бюджету і цільових фондів і забезпечує надійне функціонування державних фінансів.

“Ухилення від податків та перекладання податків”

Поняття “ухилення”

Однією з характерних рис оподаткування є його примусовість, саме тому, платник податку, у свідомості якого власні економічні інтереси переважають над загальнодержавними інтересами, різними шляхами намагається мінімізувати суму сплачуваних податків. Повна чи часткова несплата податків може здійснюватись як легально, тобто з використанням особливостей чинного законодавства, так и нелегально, тобто з порушенням норм закону.

В українській економічній реальності поки що не склалася усталена термінологія щодо цих явищ. Так, термін “ухилення”, податковими органами використовується як для легальної, так і нелегальної мінімізації податків. В свою чергу, економісти пропонують законне зменшення податків називати терміном “податкова оптимізація” чи “податкове планування”, а незаконне – саме терміном “ухилення”. Використання правових норм для мінімізації оподаткування виключає можливість для податкових органів втрутитись в цей процес, лише законодавчі органи можуть вирішити цю фіскальну проблему. А отже, якщо законодавець передбачив пільгове оподаткування, чому таке явище називають “ухиленням”? Тому, в подальшому для розгляду цієї проблеми під терміном “ухилення” будемо розуміти дію (або бездіяльність) платника податку, спрямовану на повну чи часткову несплату податку з порушенням норм чинного законодавства.

Проблема ухилення від податків в Україні набула масового характеру (по деяких оцінках 40-50 % ВВП перебуває в тіні, тобто не оподатковується). Але ця проблема існує і в економічно розвинутих країнах. Так, по оцінках західних економістів, від 5 до 15 % валового національного продукту в цих країнах перебуває в тіні, а в Італії її розміри сягають 25-33 % [див.: 37, ст.308]. Тому цій проблемі приділяється дуже багато уваги. Вона вивчається економістами на макро- і мікрорівні з метою визначення ефективності податкової політики та кількісних характеристик ухилення від податків. Крім того, ця проблема також розглядається не лише в економічних, а й в правових, етичних, суспільно-політичних, соціально-психологічних аспектах. В 50-х роках минулого століття Г.Шмольдерс (ФРН) став засновником нового напряму знання – фіскальної психології, предметом якої оголосив податкове мислення людей, податкову етику.